Firmenwagen – Informationen und Arbeitshilfen

Damit Ihnen im Kanzleialltag stets die passenden Inhalte zur Verfügung stehen, finden Sie in der NWB Datenbank zahlreiche Informationen und Arbeitshilfen rund um das Thema Firmenwagen, z. B. Grundlagen- und infoCenter-Beiträge.

Grundlagen- und infoCenter-Beiträge

In der NWB Datenbank stehen Ihnen folgende Grundlagen- und infoCenter-Beiträge zur Verfügung, die sich mit der steuerlichen Behandlung von Firmenwagen befassen:

Langenkämper, Firmenwagen: Besteuerung der Gestellung an Arbeitnehmer, Grundlagen, NWB MAAAE-60557;

Langenkämper, Firmenwagen, infoCenter, NWB YAAAB-04811;

Wenning, Geldwerter Vorteil, infoCenter, NWB SAAAB-05662;

Wenning, Sachbezüge, infoCenter, NWB BAAAB-05698.

Checkliste 1 %-Regelung: Erfassung der privat getragenen Kosten

Wird einem Arbeitnehmer ein betriebliches Kfz von seinem Arbeitgeber sowohl für private als auch berufliche Fahrten zur Verfügung gestellt, mindern die privat übernommenen Kfz-Kosten den geldwerten Vorteil des betrieblichen Kfz. Im :001, NWB UAAAI-05649, BStBl 2022 I S. 232, werden die Einzelkosten konkretisiert.

Diese Checkliste mit Berechnungsfunktion (NWB AAAAH-74935) dient der Erfassung und Dokumentation der privat übernommenen Kosten für Treibstoff, Wartung und Reparatur, Fahrzeugpflege und -wäsche, Garage bzw. Stellplatz sowie Anwohnerparkberechtigungen.

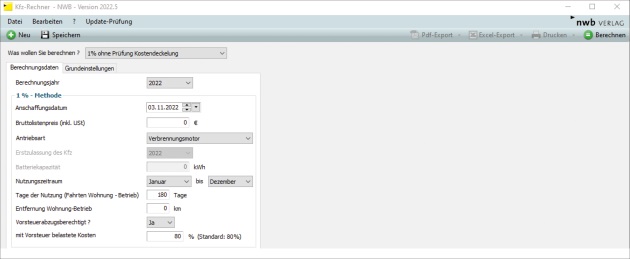

Berechnungsprogramm Kfz-Rechner

Der Kfz-Rechner (NWB ZAAAD-37232) ermittelt sowohl für Fahrzeuge mit Verbrennungsmotoren als auch für Elektro- bzw. Hybridelektromotoren die jeweils steuerlich relevanten Werte für die Anwendung der 1 %-Methode oder der Fahrtenbuchmethode und bietet Ihnen damit zugleich eine Entscheidungsgrundlage. Neben den steuerlich relevanten Antriebsarten berücksichtigt das Programm u. a. auch die Batteriekapazität und Zusatzangaben zum Fahrtenbuch (Privatfahrten und betriebliche Fahrten). Der Rechner umfasst folgende Funktionen:

Ermittlung der jeweiligen nicht abzugsfähigen Aufwendungen und der erforderlichen außerbilanziellen Gewinnkorrektur;

direkter Vergleich der Ergebnisse bei Anwendung der 1 %- oder Fahrtenbuchmethode;

Darstellung der Entnahmebuchung;

Berücksichtigung der Kostendeckelung;

Berücksichtigung der Vorsteuerabzugsfähigkeit;

Berücksichtigung von Leasingverträgen.

Hinweis: Das Programm geht für die Ermittlung der einkommensteuerlichen Absetzung für Abnutzung von den Netto-Anschaffungskosten aus.

Checkliste 1 %-Regelung: Ermittlung geldwerter Vorteil, Lohnsteuer und Umsatzsteuer

Mit dieser mandantenfähigen Checkliste im Excel-Format (NWB VAAAE-40524) können für die 1 %-Regelung bei Dienstwagen für die Wege von Wohnung zur Tätigkeitsstätte sowie die Wege im Rahmen der doppelten Haushaltsführung folgende Werte ermittelt werden: der zu versteuernde geldwerte Vorteil, der Lohnsteuerbetrag im Rahmen des Pauschalierungsverfahrens sowie der Umsatzsteuer-Betrag.

Fundstelle(n):

StuB 23/2022 Seite 3

NAAAJ-27670