Gleich lautende Erlasse der obersten Finanzbehörden der Länder; Anwendung des § 6a Grunderwerbsteuergesetz (GrEStG) nach den Urteilen des Bundesfinanzhof vom 21. und

Bezug: BStBl 2012 I S. 662

Bezug: BStBl 2013 I S. 1375

Bezug: BStBl II 2020 S. 329

Bezug: BStBl II 2020 S. 333

Bezug: BStBl II 2020 S. 348

Bezug: BStBl II 2020 S. 352

Bezug: BStBl II 2020 S. 337

Bezug: BStBl II 2020 S. 341

Bezug: BStBl II 2020 S. 344

1 Allgemeines

Unter der Überschrift „Steuervergünstigung bei Umstrukturierungen im Konzern“ gibt die Vorschrift eine eigenständige Beschreibung für die an einem begünstigungsfähigen Erwerbsvorgang beteiligten Rechtsträger. Der Kreis der an einem nach § 6a GrEStG begünstigungsfähigen Erwerbsvorgang beteiligten Rechtsträger ist beschränkt auf das herrschende Unternehmen (Tz. 3.1) und/oder von diesem abhängige Gesellschaften (Tz. 3.2). Die beteiligten Rechtsträger behalten ihre Eigenschaft als eigenständige Rechtsträger bei.

Der BFH hat sich mit Datum vom 21. und in sieben Urteilen zur Anwendung des § 6a GrEStG geäußert:

Tabelle in neuem Fenster öffnen

Verfahren Az.: | Sachverhalt (Schlagworte in der

Klammer) |

II R 15/19 (II R

50/13) BStBl II 2020 S. 329 | Verschmelzung einer abhängigen Gesellschaft (hier: GmbH) auf eine

natürliche Person als herrschendes Unternehmen, welche die Anteile im

Privatvermögen hielt (Herrschendes Unternehmen; Nachbehaltensfrist) |

II R 16/19 (II R

36/14) BStBl II 2020 S. 333 | Ausgliederung zur Neugründung: abhängige Gesellschaft entsteht aus

dem herrschenden Unternehmen neu (Vorbehaltensfrist) |

II R 17/19 (II R

58/14) BStBl II 2020 S. 348 | Verschmelzung mehrerer, von dem herrschenden Unternehmen abhängiger

Gesellschaften, an denen die Muttergesellschaft weniger als fünf Jahre

beteiligt war (Vorbehaltensfrist; Maßgabe der Beteiligungsverhältnisse) |

II R 18/19 (II R

62/14) BStBl II 2020 S. 352 | Verschmelzung einer abhängigen Gesellschaft auf das herrschende

Unternehmen (Nachbehaltensfrist) |

II R 19/19 (II R

63/14) BStBl II 2020 S. 337 | Verschmelzung mehrerer, von einer gemeinnützigen Stiftung (kein

Unternehmer im Sinne des

§ 2 Absatz 1

UStG) als herrschendes Unternehmen abhängiger

Gesellschaften (Herrschendes Unternehmen; Nachbehaltensfrist) |

II R 20/19 (II R

53/15) BStBl II 2020 S. 341 | Verschmelzung einer abhängigen Gesellschaft auf das herrschende

Unternehmen – Verschmelzung durch Aufnahme (Nachbehaltensfrist) |

II R 21/19 (II R

56/15) BStBl II 2020 S. 344 | Abspaltung zur

Neugründung: abhängige Gesellschaft entsteht aus einer anderen abhängigen

Gesellschaft neu (Vorbehaltensfrist; Zuständigkeit) |

An der Verwaltungsauffassung zu dem Begriff „Verbund“ (gleich lautende Erlasse der obersten Finanzbehörden der Länder zur Anwendung des § 6a GrEStG vom , BStBl 2012 I S. 662 sowie vom , BStBl 2013 I S. 1375) wird nicht weiter festgehalten.

Die Steuervergünstigung des § 6a GrEStG ist nicht grundstücksbezogen. § 6a GrEStG stellt nicht auf den Verbleib der durch den Umwandlungsvorgang übergehenden Grundstücke, sondern allein auf die Beteiligungsverhältnisse ab (BFH-Urteil II R 17/19). Änderungen in der grunderwerbsteuerrechtlichen Zurechnung der Grundstücke in den Vor- und Nachbehaltensfristen (Tz. 3.2.2.1 und 3.2.2.2) sind somit unbeachtlich.

2 Begünstigungsfähige Erwerbsvorgänge

Die folgenden Erwerbsvorgänge sind begünstigungsfähig:

2.1 Umwandlungsvorgänge nach UmwG

Nach § 6a Satz 1 Halbsatz 1 GrEStG wird für einen Erwerbsvorgang nach § 1 Absatz 1 Nummer 3 Satz 1, Absatz 2a Satz 1 und Absatz 3 Nummer 2 und Nummer 4 GrEStG aufgrund einer Umwandlung im Sinne des § 1 Absatz 1 Nummer 1 bis 3 des Umwandlungsgesetzes (UmwG) die Steuer nicht erhoben. Die Begünstigung erfasst die verwirklichten steuerbaren Erwerbsvorgänge sowie die aufgrund einer derartigen Umwandlung übergehende Verwertungsbefugnis im Sinne des § 1 Absatz 2 GrEStG.

Begünstigte Umwandlungen im Sinne des § 1 Absatz 1 Nummer 1 bis 3 UmwG sind:

Verschmelzung (§ 1 Absatz 1 Nummer 1 UmwG),

Spaltung – Aufspaltung, Abspaltung, Ausgliederung – (§ 1 Absatz 1 Nummer 2 UmwG),

Vermögensübertragung (§ 1 Absatz 1 Nummer 3 UmwG).

Die Vorschrift erfasst u. a. die Fälle,

dass eine abhängige Gesellschaft auf das herrschende Unternehmen verschmolzen wird (BFH-Urteil II R 18/19; BFH-Urteil II R 20/19),

dass eine abhängige Gesellschaft auf eine natürliche Person als herrschendes Unternehmen verschmolzen wird (BFH-Urteil II R 15/19) und

dass eine abhängige Gesellschaft durch Ausgliederung aus dem herrschenden Unternehmen neu entsteht (BFH-Urteil II R 16/19).

§ 6a Satz 1 GrEStG begünstigt alle dort genannten Umwandlungsvorgänge gleichermaßen. Es erfolgt keine Differenzierung, in welche Richtung, ob horizontal auf eine Schwestergesellschaft (Umwandlung in der Seitenlinie – sidestream-Merger) oder ob vertikal auf die Muttergesellschaft (Umwandlung von unten nach oben – upstream-Merger), eine Gesellschaft verschmolzen wird (BFH-Urteil II R 15/19). Auch die Umwandlung der Muttergesellschaft auf eine Tochtergesellschaft (Umwandlung von oben nach unten – downstream-Merger) wird begünstigt.

Darüber hinaus sind Umwandlungen im Sinne des § 1 Absatz 2 UmwG begünstigt, wenn sie durch ein anderes Bundesgesetz oder ein Landesgesetz ausdrücklich vorgesehen sind.

Die formwechselnde Umwandlung (§ 1 Absatz 1 Nummer 4 UmwG) ist nicht begünstigt.

In Fällen der Ausgliederung bzw. Aufnahme eines Einzelunternehmens auf eine neu zu gründende Kapitalgesellschaft ist die Steuervergünstigung in § 6a GrEStG nicht einschlägig.

2.2 Weitere Umwandlungsvorgänge

Die Begünstigung erfasst auch Umwandlungen im Sinne des Artikel 17 Absatz 1, Absatz 2 Buchstabe a VO (EG) 2157/2001 in Verbindung mit Artikel 3 Absatz 1 der Richtlinie 78/855/EWG und § 1 Absatz 1 Nummer 1 bis 3 UmwG und entsprechende Umwandlungen aufgrund des Rechts eines Mitgliedstaates der Europäischen Union oder eines Staates, auf den das Abkommen über den Europäischen Wirtschaftsraum Anwendung findet.

Eine Umwandlung nach dem Recht eines Mitgliedstaates der Europäischen Union oder eines Staates, auf den das Abkommen über den Europäischen Wirtschaftsraum Anwendung findet, gilt als entsprechende Umwandlung im Sinne des § 6a Satz 2 GrEStG, wenn die Regelung inhaltlich mit den Umwandlungen gemäß § 1 Absatz 1 Nummer 1 bis 3 UmwG vergleichbar sind.

2.3 Einbringungen und andere Erwerbsvorgänge auf gesellschaftsvertraglicher Grundlage

Ebenfalls begünstigungsfähig nach § 6a Satz 1 Halbsatz 2 GrEStG sind die nach § 1 Absatz 1 Nummer 3 Satz 1, Absatz 2, 2a, 3 oder Absatz 3a GrEStG steuerbaren Rechtsvorgänge aufgrund einer Einbringung oder eines anderen Erwerbsvorgangs auf gesellschaftsvertraglicher Grundlage. Darunter fallen u. a. die Erfüllung der Sacheinlageverpflichtung (§ 27 AktG oder § 5 Absatz 4 GmbHG) oder der Beitragspflicht (§ 706 BGB) sowie Rechtsvorgänge, durch die Vermögen von einer Gesellschaft auf einen Gesellschafter gegen Aufgabe oder Verringerung seiner Beteiligung übergehen, wie z. B. durch eine Sachkapitalherabsetzung, eine Verminderung der Beteiligungsquote sowie durch Liquidation der Gesellschaft und – auf gesellschaftsvertraglicher Grundlage beruhende – Anwachsungen.

Wird durch Einbringung von Anteilen oder durch andere Erwerbsvorgänge auf gesellschaftsvertraglicher Grundlage einer der in § 6a Satz 1 GrEStG abschließend aufgeführten Tatbestände verwirklicht, wird die Steuer unter Beachtung der übrigen Voraussetzungen der Vorschrift nicht erhoben. Die Einbringung von Grundstücken unterliegt § 1 Absatz 1 Nummer 1 GrEStG und ist damit nicht vom Anwendungsbereich des § 6a GrEStG erfasst.

Begünstigungsfähig sind auch Einbringungen und andere Erwerbsvorgänge auf gesellschaftsvertraglicher Grundlage aufgrund des Rechts eines Mitgliedstaates der Europäischen Union oder eines Staats, auf den das Abkommen über den Europäischen Wirtschaftsraum Anwendung findet.

2.4 Besonderheiten bei Fällen des § 1 Absatz 2a Satz 1 GrEStG

Die Begünstigung nach § 6a GrEStG ist in den Fällen des § 1 Absatz 2a Satz 1 GrEStG insoweit anteilig zu gewähren, als durch den begünstigungsfähigen Vorgang der Tatbestand des § 1 Absatz 2a Satz 1 GrEStG erfüllt wird oder der begünstigungsfähige Vorgang innerhalb der vorangehenden Fünfjahresfrist zur Erfüllung des Tatbestands beiträgt. Die Begünstigung ist hierbei auf die vermögensmäßige Beteiligung des übertragenden Rechtsträgers an der Personengesellschaft begrenzt.

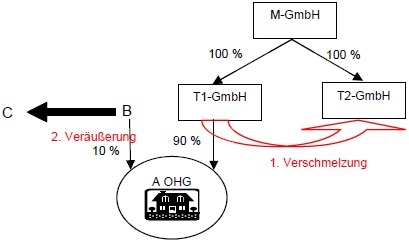

Am Vermögen der grundbesitzenden A OHG sind seit mehr als 5 Jahren die T1 -GmbH mit 90 % und B mit 10 % beteiligt. Sowohl an der T1-GmbH als auch an der T2-GmbH ist die M-GmbH seit mehr als 5 Jahren zu 100 % beteiligt. Im Januar 10 wird die T1-GmbH auf die T2-GmbH verschmolzen. Im Dezember 10 veräußert B seinen Anteil an der A OHG an den fremden Dritten C.

Im Dezember 10 wird durch die Veräußerung an C der Tatbestand des § 1 Absatz 2a GrEStG verwirklicht, da innerhalb von fünf Jahren mindestens 95 % der Anteile am Vermögen der A-OHG auf Neugesellschafter übergegangen sind (100 % = 90 % und 10 %). § 6a GrEStG ist für die Übertragung aus Januar 10 anteilig zu gewähren. Der Umwandlungsvorgang hat dazu beigetragen, dass die maßgebliche Grenze des § 1 Absatz 2a GrEStG von 95 % überschritten wurde. Die Steuervergünstigung ist somit i. H. v. 90 % zu gewähren, da insoweit die T1-GmbH (als übertragender Rechtsträger beim Umwandlungsvorgang) an der A OHG beteiligt war.

Während der Nachbehaltensfrist muss das herrschende Unternehmen (M-GmbH) ununterbrochen zu min. 95 % an der verbleibenden abhängigen Gesellschaft (T2-GmbH) beteiligt bleiben.

2.5 Besonderheiten bei Fällen des § 1 Absatz 3 GrEStG

Anders als der Tatbestand des § 1 Absatz 2a Satz 1 GrEStG sind die Tatbestände des § 1 Absatz 3 Nummer 2 und Nummer 4 GrEStG nicht zeitraumbezogen. Der Tatbestand des § 1 Absatz 3 Nummer 2 GrEStG ist in dem Zeitpunkt verwirklicht, in dem sich 95 % der Anteile in der Hand des Erwerbers vereinigen. Ist der Tatbestand des § 1 Absatz 3 Nummer 2 GrEStG durch einen begünstigten Umwandlungsvorgang erfüllt, dann wird die Steuer nach § 6a GrEStG in vollem Umfang nicht erhoben. Unerheblich ist, wann und wodurch der Erwerber die ihm bereits zustehenden Anteile erworben hat.

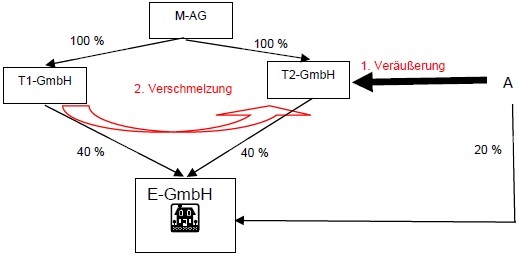

Am Kapital der grundbesitzenden E-GmbH sind seit mehr als 5 Jahren die T1- und T2-GmbH zu je 40 % und die natürliche Person A zu 20 % beteiligt. Alleinige Gesellschafterin der T1- und T2-GmbH ist seit mehr als 5 Jahren die M-AG. Im Jahre 10 veräußert A seine Beteiligung am Kapital der E-GmbH an die T2-GmbH. Im Jahre 11 wird die T1-GmbH auf die T2-GmbH verschmolzen.

Aufgrund des Erwerbs des 20 %-Anteils an der E-GmbH durch die T2-GmbH vereinigen sich alle Anteile an der grundbesitzenden E-GmbH in der Hand der M-AG i. S. v. § 1 Absatz 3 Nummer 1 GrEStG. Mangels Umwandlungsvorgang scheidet eine Anwendung von § 6a GrEStG aus.

Durch die Verschmelzung der T1-GmbH auf die T2-GmbH vereinigt die T2-GmbH nunmehr erstmalig unmittelbar alle Anteile an der E-GmbH in ihrer Hand i. S. v. § 1 Absatz 3 Nummer 2 GrEStG. Dieser Rechtsvorgang ist zu 100 % nach § 6a GrEStG begünstigt, da der Tatbestand durch einen Umwandlungsvorgang verwirklicht wurde und auch die übrigen Voraussetzungen nach § 6a Sätze 3 und 4 GrEStG erfüllt sind. Unmaßgeblich ist für den Umfang der Begünstigung, wann und wodurch die T2-GmbH die übrigen 60 % der Anteile an der E-GmbH erworben hatte. Herrschendes Unternehmen ist die M-AG, da sie der oberste Rechtsträger ist, in deren Person die Mindestbeteiligung i. H. v. 95 %, die wirtschaftliche Tätigkeit am Markt und die Vorbesitzzeit zu den am Umwandlungsvorgang beteiligten Gesellschaften (T1- und T2-GmbH) erfüllt wird. Während der Nachbehaltensfrist muss das herrschende Unternehmen (M-AG) ununterbrochen zu mindestens 95 % am Kapital der verbleibenden abhängigen Gesellschaft (T2-GmbH) beteiligt bleiben.

2.6 Besonderheiten bei Fällen des § 5 und 6 GrEStG

§ 6a GrEStG umfasst nicht die durch einen Umwandlungsvorgang nach § 5 Absatz 3, § 6 Absatz 3 Satz 2 GrEStG ausgelöste Grunderwerbsteuer für den nach § 5 Absatz 1 oder 2 oder nach § 6 Absatz 3 Satz 1 in Verbindung mit Absatz 1 GrEStG begünstigten Erwerb eines Grundstücks durch eine Gesamthand. Denn diese Missbrauchsverhinderungsvorschriften betreffen keinen nach § 6a GrEStG begünstigungsfähigen steuerbaren Rechtsvorgang aufgrund einer Umwandlung im Sinne des § 1 Absatz 1 Nummer 1 bis 3 UmwG, sondern einen dieser Umwandlung vorausgegangenen selbständigen Rechtsvorgang.

3 Beteiligte

Ein nach § 6a GrEStG begünstigter Erwerbsvorgang setzt voraus, dass an einem Umwandlungsvorgang ausschließlich ein herrschendes Unternehmen und ein oder mehrere von diesem herrschenden Unternehmen abhängige Gesellschaften oder mehrere von einem herrschenden Unternehmen abhängige Gesellschaften beteiligt sind (§ 6a Satz 3 GrEStG). Unerheblich ist, ob sich der Sitz der beteiligten Gesellschaften im Inland oder Ausland befindet.

Abspaltungen oder Ausgliederungen zur Neugründung aus dem herrschenden Unternehmen sowie die Verschmelzung der letzten am Umwandlungsvorgang beteiligten abhängigen Gesellschaft auf das herrschende Unternehmen sind begünstigt (BFH-Urteil II R 15/19; BFH-Urteil II R 16/19; BFH-Urteil II R 18/19; BFH-Urteil II R 20/19; BFH-Urteil II R 21/19).

3.1 Herrschendes Unternehmen

Die Vorschrift gilt für alle Rechtsträger im Sinne des GrEStG, die wirtschaftlich tätig sind. Herrschendes Unternehmen können wirtschaftlich tätige natürliche und juristische Personen sowie Personengesellschaften sein.

An den wirtschaftlichen Geschäftsbetrieb des herrschenden Unternehmens sind keine hohen Anforderungen zu stellen. Es reicht aus, wenn das herrschende Unternehmen über eine Beteiligung an einer abhängigen Gesellschaft am Markt teilnimmt (BFH-Urteil II R 19/19). Hierfür ist erforderlich, dass mindestens eine am Umwandlungsvorgang beteiligte abhängige Gesellschaft am Markt wirtschaftlich tätig ist.

Das Merkmal der wirtschaftlichen Tätigkeit muss innerhalb der fünfjährigen Vor- und Nachbehaltensfristen ununterbrochen vorliegen.

Es ist nicht erforderlich, dass der an der Umwandlung als herrschendes Unternehmen beteiligte Rechtsträger ein Unternehmer im Sinne des § 2 UStG ist. Unerheblich ist auch, ob das herrschende Unternehmen die Beteiligung an der abhängigen Gesellschaft im Privat- oder im Betriebsvermögen hält. Der Alleingesellschafter einer Kapitalgesellschaft kann herrschendes Unternehmen im Sinne des § 6a GrEStG sein. Er ist über seine Beteiligung an der Gesellschaft wirtschaftlich tätig, sofern diese Gesellschaft selbst wirtschaftlich tätig ist.

Nicht wirtschaftlich tätige Gesellschaften sind z. B. Vorratsgesellschaften und reine Holdinggesellschaften.

Das herrschende Unternehmen ist der oberste Rechtsträger, der die Voraussetzungen des § 6a Satz 4 GrEStG erfüllt. Zur Bestimmung des herrschenden Unternehmens ist wie folgt vorzugehen:

Zunächst ist von unten nach oben der oberste (selbst oder abgeleitet) wirtschaftlich tätige Rechtsträger zu bestimmen, der ausgehend von den am Umwandlungsvorgang beteiligten Gesellschaften die Mindestbeteiligungshöhe (vgl. Tz. 3.2.1) an diesen erfüllt.

Erfüllt der so ermittelte Rechtsträger die fünfjährige Vorbehaltensfrist (vgl. Tz. 3.2.2), ist dieser das herrschende Unternehmen. Andernfalls ist die Prüfung nach unten bis zu dem (selbst oder abgeleitet) wirtschaftlich tätigen Rechtsträger fortzusetzen, der als erster die fünfjährige Vorbehaltensfrist erfüllt. Die Prüfung der Vorbehaltensfrist entfällt ausschließlich in den Fällen, in denen sie aufgrund eines begünstigungsfähigen Umwandlungsvorgangs rechtlich nicht eingehalten werden kann.

Soweit kein Rechtsträger die vorstehenden Voraussetzungen erfüllt, ist eine Anwendung des § 6a GrEStG ausgeschlossen.

Das im Zeitpunkt der Verwirklichung des Rechtsvorgangs herrschende Unternehmen hat die Mindestbeteiligungsquote innerhalb der Vor- und Nachbehaltensfristen (vgl. Tz. 3.2.2) ununterbrochen einzuhalten. Bei Gesamtrechtsnachfolge einer natürlichen Person hat der Gesamtrechtsnachfolger die Fristen einzuhalten.

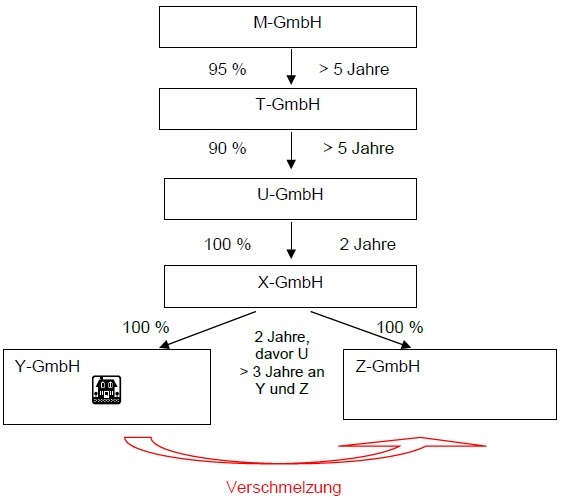

Die nachstehende Struktur besteht seit mehr als fünf Jahren. Die X-GmbH wurde durch einen Umwandlungsvorgang vor zwei Jahren zwischen die U-GmbH und den an der Verschmelzung beteiligten Gesellschaften (Y-GmbH und Z-GmbH) geschoben.

Ausgehend von dem Verschmelzungsvorgang zwischen der Y-GmbH und der Z-GmbH ist die U-GmbH das herrschende Unternehmen, da sie der oberste Rechtsträger ist, der die Mindestbeteiligungshöhe in Höhe von 95 % und die fünfjährige Vorbehaltensfrist erfüllt.

Es ist unerheblich, dass sich die Beteiligung der U-GmbH durch den Einschub der X-GmbH vor zwei Jahren von einer unmittelbaren zu einer mittelbaren abgeschwächt hat.

Die T-GmbH und die M-GmbH erfüllen nicht die Voraussetzungen im Sinne des § 6a GrEStG, da die T-GmbH nur eine Beteiligung in Höhe von 90 % (< 95 %) hält.

3.2 Abhängige Gesellschaften

Abhängige Gesellschaften können sowohl Kapital- als auch Personengesellschaften sein. Abhängig ist nach § 6a Satz 4 GrEStG eine Gesellschaft, an deren Kapital oder Gesellschaftsvermögen das herrschende Unternehmen innerhalb von fünf Jahren vor und nach dem Rechtsvorgang (vgl. Tz. 3.2.2) unmittelbar oder mittelbar oder teils unmittelbar, teils mittelbar zu mindestens 95 % ununterbrochen beteiligt ist (vgl. Tz. 3.2.1).

3.2.1 Beteiligung

Das herrschende Unternehmen muss am Kapital oder Gesellschaftsvermögen der abhängigen Gesellschaft unmittelbar oder mittelbar zu mindestens 95 % beteiligt sein. Eine mittelbare Beteiligung am Kapital oder Gesellschaftsvermögen einer Gesellschaft in Höhe von mindestens 95 % liegt dann vor, wenn auf jeder Stufe mindestens eine kapital- oder vermögensmäßige Beteiligung in dieser Höhe besteht.

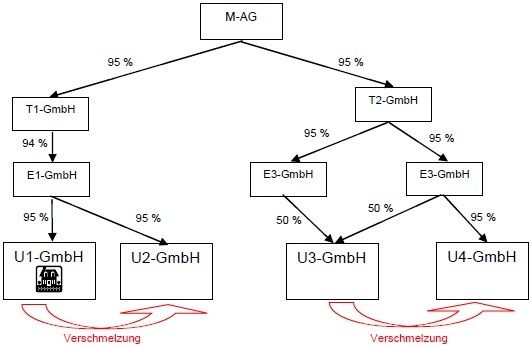

Nachfolgend dargestellte Struktur besteht seit mehr als fünf Jahren.

Die U1-GmbH wird auf die U2-GmbH und die U3-GmbH wird auf die U4-GmbH verschmolzen.

Beide Verschmelzungen unterliegen der Grunderwerbsteuer (§ 1 Absatz 1 Nummer 3 GrEStG). Bei der Verschmelzung der U1-GmbH auf die U2-GmbH ist herrschendes Unternehmen die E1-GmbH, da sie der oberste Rechtsträger ist, der die Voraussetzungen des § 6a Satz 3 und 4 GrEStG (Mindestbeteiligungshöhe und Vorbehaltensfrist) erfüllt. § 6a GrEStG ist zu gewähren.

Bei der Verschmelzung der U3-GmbH auf die U4-GmbH ist herrschendes Unternehmen die M-GmbH, da sie der oberste Rechtsträger ist, der die Voraussetzungen des § 6a Satz 3 und 4 GrEStG erfüllt. § 6a GrEStG ist zu gewähren.

3.2.2 Fristen (§ 6a Satz 4 GrEStG)

Die in § 6a Satz 4 GrEStG genannten fünfjährigen Vor- und Nachbehaltensfristen müssen nur insoweit eingehalten werden, als sie aufgrund eines begünstigten Umwandlungsvorgangs auch rechtlich eingehalten werden können (BFH-Urteil II R 15/19; BFH-Urteil II R 16/19; BFH-Urteil II R 17/19; BFH-Urteil II R 18/19; BFH-Urteil II R 20/19; BFH-Urteil II R 21/19).

Abzustellen ist für die Berechnung der Fünfjahresfristen auf den Zeitpunkt der Verwirklichung des Erwerbsvorgangs. Bei Umwandlungsvorgängen ist der Erwerbsvorgang mit der Eintragung im Register verwirklicht. Für entsprechende Umwandlungen aufgrund des Rechts eines Mitgliedstaates der Europäischen Union oder eines Staates, auf den das Abkommen über den Europäischen Wirtschaftsraum Anwendung findet, ist regelmäßig die den Vermögensübergang bewirkende Eintragung in die nach den Rechtsvorschriften des jeweiligen Staates zuständigen Register maßgebend.

3.2.2.1 Vorbehaltensfrist

Die Mindestbeteiligung des herrschenden Unternehmens (vgl. Tz. 3.2.1) in Höhe von 95 % am Kapital oder Gesellschaftsvermögen unmittelbar und/oder mittelbar an der am Rechtsvorgang beteiligten Gesellschaft bzw. an den am Rechtsvorgang beteiligten Gesellschaften muss bereits fünf Jahre vor dem Rechtsvorgang ununterbrochen bestanden haben.

Die Vorbehaltensfrist muss nicht eingehalten werden, soweit dies umwandlungsrechtlich nicht möglich ist. Die Einhaltung der Vorbehaltensfrist ist in Bezug auf die neu gegründete Gesellschaft in den nachfolgenden Fällen rechtlich nicht möglich und daher entbehrlich:

Aufspaltung zur Neugründung (§ 123 Absatz 1 Nummer 2 UmwG),

Abspaltung zur Neugründung (§ 123 Absatz 2 Nummer 2 UmwG),

Ausgliederung zur Neugründung (§ 123 Absatz 3 Nummer 2 UmwG).

Die übertragende Gesellschaft muss die Vorbehaltensfrist von fünf Jahren jedoch einhalten.

Bei der Verschmelzung, Abspaltung und Ausgliederung zur Aufnahme einer von dem herrschenden Unternehmen abhängigen Gesellschaft auf eine andere abhängige Gesellschaft muss das herrschende Unternehmen fünf Jahre vor der Verschmelzung zu mindestens 95 % am Kapital oder Gesellschaftsvermögen an beiden abhängigen Gesellschaften ununterbrochen beteiligt gewesen sein (BFH-Urteil II R 17/19).

Bei der Verschmelzung einer abhängigen Gesellschaft auf das herrschende Unternehmen muss das herrschende Unternehmen innerhalb von fünf Jahren vor der Verschmelzung zu mindestens 95 % am Kapital oder Gesellschaftsvermögen der verschmolzenen abhängigen Gesellschaft ununterbrochen beteiligt gewesen sein. (BFH-Urteile II R 15/19; BFH-Urteil II R 17/19; BFH-Urteil II R 18/19).

Gesellschaften, die weniger als fünf Jahre vor der zu begünstigenden Umwandlung und nicht durch die Umwandlung entstanden sind bzw. vom herrschenden Unternehmen erworben wurden, können keine abhängigen Gesellschaften sein.

Bei Umwandlungs- und Einbringungsvorgängen zur Aufnahme muss die aufnehmende Gesellschaft selbst die Vorbehaltensfrist erfüllen.

Das herrschende Unternehmen muss während der gesamten Vorbehaltensfrist ununterbrochen die Eigenschaften des herrschenden Unternehmens erfüllen.

Unschädlich ist der Formwechsel, wenn die kapital- oder vermögensmäßige Beteiligung von mindestens 95 % bestehen bleibt.

Jede Veränderung der Art der Beteiligung (z. B. vollständige oder teilweise Verkürzung oder Verlängerung der Beteiligungskette) ist unbeachtlich. Voraussetzung ist, dass die erforderliche Mindestbeteiligung des im Zeitpunkt der Verwirklichung des Erwerbsvorgangs durch einen begünstigungsfähigen Erwerbsvorgang bestimmten herrschenden Unternehmens von 95 % am Kapital oder Gesellschaftsvermögen erhalten bleibt.

3.2.2.2 Nachbehaltensfrist

Die Einhaltung der Nachbehaltensfrist setzt grundsätzlich voraus, dass die Mindestbeteiligungshöhe des herrschenden Unternehmens in Höhe von 95 % am Kapital oder Gesellschaftsvermögen der am Rechtsvorgang beteiligten abhängigen Gesellschaft bzw. an den am Rechtsvorgang beteiligten abhängigen Gesellschaften nach der Verwirklichung des Erwerbsvorgangs noch mindestens fünf Jahre fortbesteht.

Die Nachbehaltensfrist ist nicht eingehalten, wenn die Mindestbeteiligung des herrschenden Unternehmens in Höhe von 95 % am Kapital oder Gesellschaftsvermögen auch an nur einer am Rechtsvorgang beteiligten abhängigen Gesellschaft unterschritten wird oder nicht mehr besteht. Dabei ist auf dasjenige Unternehmen abzustellen, welches bei der Verwirklichung des nach § 6a GrEStG begünstigten Erwerbsvorgangs herrschendes Unternehmen war.

Die Nachbehaltensfrist muss nur insoweit eingehalten werden, als dies umwandlungsrechtlich möglich ist. Die Einhaltung der Nachbehaltensfrist ist in Bezug auf die übertragenden Rechtsträger in den nachfolgenden Fällen rechtlich nicht möglich und daher unbeachtlich:

Verschmelzung zur Aufnahme (§ 2 Nummer 1 UmwG),

Verschmelzung zur Neugründung (§ 2 Nummer 2 UmwG),

Aufspaltung zur Aufnahme (§ 123 Absatz 1 Nummer 1 UmwG),

Aufspaltung zur Neugründung (§ 123 Absatz 1 Nummer 2 UmwG),

Vollübertragung des gesamten Vermögens eines Rechtsträgers (§ 174 Absatz 1 UmwG),

Vermögensübertragung durch Aufspaltung zur Aufnahme (§ 174 Absatz 2 Nummer 1 UmwG).

Der aufnehmende Rechtsträger muss die Nachbehaltensfrist von fünf Jahren jedoch einhalten.

Das herrschende Unternehmen muss während der gesamten Nachbehaltensfrist ununterbrochen die Eigenschaften des herrschenden Unternehmens erfüllen.

In den Fällen, in denen zwei von einem herrschenden Unternehmen abhängige Gesellschaften an der Abspaltung oder Ausgliederung zur Neugründung beteiligt sind, muss die Nachbehaltensfrist in Bezug auf beide abhängige Gesellschaften gewahrt bleiben, d. h. das durch den Umwandlungsvorgang begründete Abhängigkeitsverhältnis zu mindestens 95 % muss nach dem Vorgang mindestens fünf Jahre bestehen (BFH-Urteile II R 15/19).

Erlöschen die übertragende oder die übernehmende abhängige Gesellschaft innerhalb der Nachbehaltensfrist durch einen weiteren Umwandlungsvorgang (z. B. Kettenumwandlungen) ausschließlich mit anderen abhängigen Gesellschaften, sind die Behaltenszeiten zusammenzurechnen, sofern an diesen Gesellschaften die Mindestbeteiligung in Höhe von 95 % am Kapital oder Gesellschaftsvermögen besteht.

Unerheblich ist, ob der zur Nichteinhaltung der Nachbehaltensfrist führende Vorgang selbst der Grunderwerbsteuer unterliegt.

Die Veräußerung von Anteilen an Gesellschaften, die den übertragenden bzw. den übernehmenden Rechtsträgern nachgeordnet sind, ist unschädlich. Sie sind nicht Beteiligte des Umwandlungsvorgangs, sondern nur Gegenstand des Umwandlungsvorgangs.

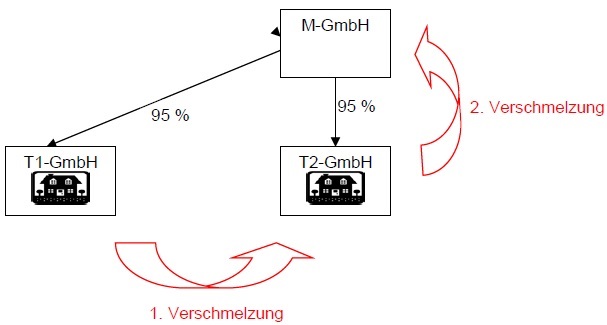

Die M-GmbH ist im Jahr 01 bereits seit mehr als fünf Jahren an der T1-GmbH und der T2-GmbH beteiligt. Die T1-GmbH wird im Jahr 01 auf die T2-GmbH verschmolzen. Im Jahr 03 wird die T2-GmbH auf die M-GmbH verschmolzen.

Die Verschmelzung der T1-GmbH auf die T2-GmbH unterliegt nach § 1 Absatz 1 Nummer 3 Satz 1 GrEStG der Grunderwerbsteuer. § 6a GrEStG ist anwendbar, da der Rechtsvorgang durch einen Umwandlungsvorgang ausgelöst wird, an dem nur abhängige Gesellschaften beteiligt sind, die jeweils die Vorbehaltensfristen erfüllen.

Die Verschmelzung der T2-GmbH auf die M-GmbH unterliegt nach § 1 Absatz 1 Nummer 3 Satz 1 GrEStG der Grunderwerbsteuer. § 6a GrEStG ist anwendbar. Die Verschmelzung der T2-GmbH auf die M-GmbH führt nicht zu einer Verletzung der Nachbehaltensfrist, da nur noch eine Gesellschaft in Form des herrschenden Unternehmens verbleibt.

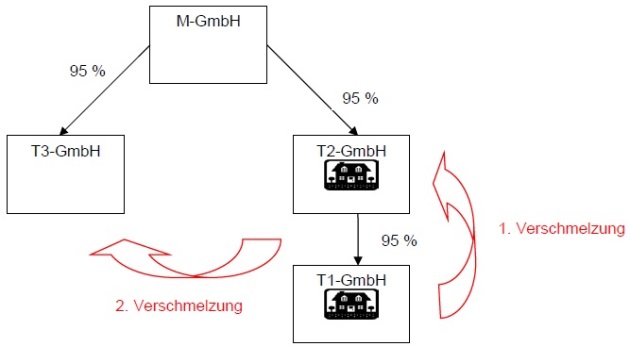

Seit dem Jahr 01 ist die M-GmbH zu 95 % am Kapital der T3-GmbH beteiligt. Die T1-GmbH wird im Jahr 04 auf die T2-GmbH verschmolzen. An diesen Gesellschaften ist die M-GmbH seit mehr als fünf Jahren unmittelbar bzw. mittelbar mit 95 % am Kapital beteiligt. Im Jahr 07 wird die T2-GmbH auf die T3-GmbH verschmolzen.

Die Verschmelzung der T1-GmbH auf die T2-GmbH unterliegt nach § 1 Absatz 1 Nummer 3 Satz 1 GrEStG der Grunderwerbsteuer. § 6a GrEStG ist anwendbar, da der Rechtsvorgang durch einen Umwandlungsvorgang ausgelöst wird, an dem nur abhängige Gesellschaften beteiligt sind.

Die Verschmelzung der T2-GmbH auf die T3-GmbH unterliegt nach § 1 Absatz 1 Nummer 3 Satz 1 GrEStG der Grunderwerbsteuer. § 6a GrEStG ist anwendbar, da der Rechtsvorgang durch einen Umwandlungsvorgang ausgelöst wird, an dem nur abhängige Gesellschaften beteiligt sind. Die bezüglich der T2-GmbH zu erfüllende Nachbehaltensfrist aufgrund der Verschmelzung in 04 ist nun von der T3-GmbH als übernehmende abhängige Gesellschaft fortzuführen.

4 Folgen der Nichteinhaltung der Nachbehaltensfrist

4.1 Anzeigepflicht

Eine im Sinne von § 6a Satz 4 GrEStG schädliche Änderung des Beherrschungsverhältnisses innerhalb der Nachbehaltensfrist (vgl. Tz. 3.2.1 und 3.2.2.2) ist nach § 19 Absatz 2 Nummer 4a GrEStG anzuzeigen. Anzeigepflichtig sind die Steuerschuldner.

4.2 Verfahrensrechtliche Folgen

Wird die Nachbehaltensfrist nicht eingehalten, entfällt die Begünstigung. Die Verletzung der Nachbehaltensfrist stellt ein rückwirkendes Ereignis im Sinne des § 175 Absatz 2 Satz 1 AO dar. Die Grunderwerbsteuer ist nach § 175 Absatz 1 Satz 1 Nummer 2 AO festzusetzen. Ein Freistellungsbescheid ist nach § 175 Absatz 1 Satz 1 Nummer 2 AO zu ändern.

Die Festsetzungsfrist beginnt nach § 175 Absatz 1 Satz 2 AO mit dem Ablauf des Kalenderjahres, in dem das Ereignis eintritt.

Ohne Bedeutung ist, ob dem oder den übernehmenden Rechtsträger(n) das Grundstück noch gehört bzw. grunderwerbsteuerrechtlich zuzuordnen ist (vgl. Tz. 1).

5 Verhältnis der §§ 5, 6 GrEStG zu § 6a GrEStG

Die Steuervergünstigungen der §§ 5, 6 und § 6a GrEStG bestehen gleichrangig nebeneinander. Soweit die Voraussetzungen für eine Steuervergünstigung nicht vorliegen oder später entfallen, kann eine andere Steuervergünstigung von Amts wegen gewährt werden, sofern die Voraussetzungen vorliegen.

6 Zusammenfassendes Beispiel

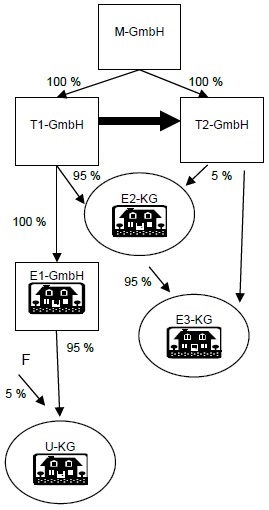

Seit mehr als fünf Jahren besteht folgende Beteiligungsstruktur:

Das herrschende Unternehmen M-GmbH ist zu jeweils zu 100 % an der T1-GmbH und T2-GmbH beteiligt. Die T1-GmbH ist zu 95 % und die T2-GmbH ist zu 5 % am Vermögen der grundbesitzenden E2-KG beteiligt. Die T1-GmbH hält zudem 100 % der Anteile an der grundbesitzenden E1-GmbH. Die E1-GmbH ist wiederum zu 95 % an der grundbesitzenden U-KG beteiligt, an der auch der F zu 5 % beteiligt ist.

Vor drei Jahren entstand durch eine Ausgliederung die grundbesitzhaltende E3-KG, an deren Vermögen seither die E2-KG zu 95 % und die T2-GmbH zu 5 % beteiligt sind.

Im Jahr 01 wird die T1-GmbH auf die T2-GmbH verschmolzen.

Die Verschmelzung hat in Bezug auf dieeinzelnenGesellschaften folgende grunderwerbsteuerrechtliche Rechtsfolgen:

Da keine Grundstücke im Eigentum der T1-GmbH stehen, wird bei ihrer Verschmelzung auf die T2-GmbH insoweit kein grunderwerbsteuerbarer Vorgang verwirklicht.

Durch die Verschmelzung sind 100 % der Anteile an der E1-GmbH von der T1-GmbH auf die T2-GmbH übergegangen. Dieser Übergang bereits vereinigter Anteile unterliegt nach § 1 Absatz 3 Nummer 4 GrEStG der Grunderwerbsteuer.

Da infolge der Eintragung der Verschmelzung in das Register des Sitzes der T2-GmbH das Mitgliedschaftsrecht der T1-GmbH an der grundbesitzenden E2-KG auf die T2-GmbH unter gleichzeitiger Vollbeendigung der E2-KG übergeht, geht der Grundbesitz der E2-KG grunderwerbsteuerbar nach § 1 Absatz 1 Nummer 3 Satz 1 GrEStG auf die T2-GmbH im Wege der Anwachsung über. Entsprechendes gilt bezüglich der E3-KG.

Der Wechsel des Alleingesellschafters der E 1-GmbH führt zu einem mittelbaren Gesellschafterwechsel bei der U-KG, so dass hierdurch 95 % der Anteile am Vermögen der U-KG auf neue Gesellschafter übergegangen sind und ein grunderwerbsteuerbarer Vorgang nach § 1 Absatz 2a GrEStG vorliegt.

Da die vorgenannten grunderwerbsteuerbaren Rechtsvorgänge durch einen Umwandlungsvorgang ausgelöst werden, an dem nur abhängige Gesellschaften beteiligt sind, wird die Grunderwerbsteuer nach § 6a GrEStG nicht erhoben – mit Ausnahme des im Bezug zur E3-KG verwirklichten Tatbestands nach § 1 Absatz 1 Nummer 3 Satz 1 GrEStG, da die erforderliche fünfjährige Vorbehaltensfrist nicht eingehalten wurde.

Für den nach § 1 Absatz 2a GrEStG durch den Umwandlungsvorgang ausgelösten steuerbaren Gesellschafterwechsel liegen daneben die Voraussetzungen für eine Steuervergünstigung nach § 6 Absatz 3 i. V. m. Absatz 1 GrEStG in Höhe von 5 % vor, weil der Altgesellschafter F in dieser Höhe an der U-KG beteiligt bleibt.

Im Jahr 02 verkauft die T2-GmbH ein Grundstück aus dem Grundbesitz, der durch Anwachsung auf sie übergegangen ist, an einen Dritten.

Die Veräußerung ist nach § 1 Absatz 1 Nummer 1 GrEStG steuerbar und steuerpflichtig. Da die Begünstigung nach § 6a GrEStG nicht grundstücks- sondern anteilsbezogen ist, hat die Veräußerung des Grundbesitzes auf die nach § 6a GrEStG gewährte Steuervergünstigung keinen Einfluss.

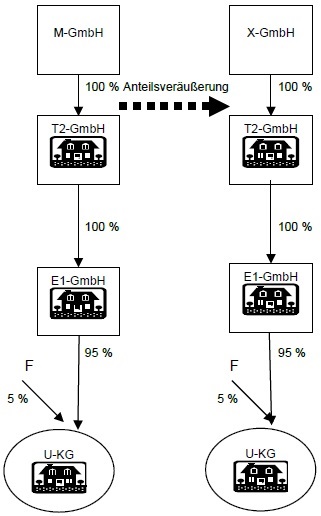

Im Jahr 03 veräußert die M-GmbH sämtliche Anteile an der T2-GmbH an die X-GmbH.

Der Übergang bereits vereinigter Anteile an der T2-GmbH unterliegt in Bezug auf sämtliche der T2-GmbH noch zuzurechnenden Grundstücke nach § 1 Absatz 3 Nummer 3 GrEStG der Grunderwerbsteuer.

Bei der X-GmbH findet durch den Erwerb der Anteile an der T2-GmbH eine mittelbare Übertragung der vereinigten Anteile in Bezug auf die E1-GmbH statt. Die Grundstücke der E1-GmbH sind dabei im Rahmen des § 1 Absatz 3 Nummer 3 GrEStG grunderwerbsteuerrechtlich der T2-GmbH zuzurechnen.

Der Übergang der bereits vereinigten Anteile an der T2-GmbH, die alle Anteile an der E1-GmbH hält, führt mittelbar zu einem Gesellschafterwechsel bei der U-KG. Durch diesen Gesellschafterwechsel sind 95 % der Anteile an deren Vermögen auf neue Gesellschafter übergegangen. Der Tatbestand des § 1 Absatz 2a GrEStG ist dadurch erfüllt.

Die vorstehenden der Grunderwerbsteuer unterliegenden Vorgänge im Jahr 03 sind auch steuerpflichtig, da die Anteile nicht durch einen nach § 6a GrEStG begünstigten Erwerbsvorgang übergegangen sind. Für den nach § 1 Absatz 2a GrEStG steuerbaren Vorgang wird die Grunderwerbsteuer nach § 6 Absatz 3 i. V. m. Absatz 1 GrEStG in Höhe von 5 % nicht erhoben, weil der Altgesellschafter F in dieser Höhe am Vermögen der U-KG beteiligt bleibt. Die Nachbehaltensfrist des § 6 Absatz 3 Satz 2 GrEStG ist zu beachten.

Für die Vorgänge im Jahr 01 wird mit der Veräußerung sämtlicher Anteile der T2-GmbH an die X-GmbH die Nachbehaltensfrist des § 6a Satz 4 GrEStG verletzt, da die Mindestbeteiligungshöhe von 95 % nicht ununterbrochen fünf Jahre bestanden hat. Die Grunderwerbsteuerbegünstigung nach § 6a GrEStG entfällt nachträglich für alle im Jahr 01 begünstigten Rechtsvorgänge. Die Nacherhebung der Steuer nach § 6a Satz 4 GrEStG umfasst auch das im Jahr 02 von der T2-GmbH bereits veräußerte Grundstück. Das gilt unabhängig davon, dass der die Nacherhebung auslösende Rechtsvorgang (Veräußerung der Beteiligung) selbst grunderwerbsteuerpflichtig ist.

Für den im Jahr 01 steuerbaren Vorgang nach § 1 Absatz 2a GrEStG lebt in Höhe von 5 % die gleichrangige Begünstigung nach § 6 Absatz 3 i. V. m. Absatz 1 GrEStG wieder auf, weil der Altgesellschafter F unverändert in dieser Höhe an der U-KG beteiligt ist.

Tabelle in neuem Fenster öffnen

Jahr 01: | Jahr 03: |

|

|

7 Anwendungsbereich der Vorschrift

Dieser Erlass tritt an die Stelle der gleich lautenden Erlasse der obersten Finanzbehörden der Länder vom 19. Juni 2012 (BStBl 2012 IS. 662) sowie vom (BStBl 2013 I S. 1375) und ist in allen offenen Fällen anzuwenden.

Inhaltlich gleichlautend

Oberste Finanzbehörden der

Länder v.

Ministerium für Finanzen

Baden-Württemberg - 3 - S

450.1/73

Bayerisches Staatsministerium der Finanzen

und für Heimat - 36 – S

4518 – 1/4

Senatsverwaltung für Finanzen

Berlin - S 4514 – 1/2010 -

13

Ministerium der Finanzen und für Europa des

Landes Brandenburg - 31 – S

4518/16#01#01

Der Senator für Finanzen der Freien

Hansestadt Bremen - S 4518 -

1/2015-2/2020-13-5

Finanzbehörde der Freien und Hansestadt

Hamburg - S 4518 –

2020/001 – 53

Hessisches Ministerium der

Finanzen - S 4514 A - 017 -

II62/5

Finanzministerium

Mecklenburg-Vorpommern - S 4518

-00000-2010/001-004

Niedersächsisches

Finanzministerium - S 4518

-1-351

Ministerium der Finanzen des Landes

Nordrhein-Westfalen - S 4518

– 1 – V A 6

Ministerium der Finanzen

Rheinland-Pfalz - S

4518#2018/0001-0401 446

Ministerium für Finanzen und Europa

Saarland - S

4514-3#001

Sächsisches Staatsministerium der

Finanzen - 35 - S

4518/2/144-2020/65227

Ministerium der Finanzen des Landes

Sachsen-Anhalt - 43 - S 4518 -

1

Finanzministerium des Landes

Schleswig-Holstein - VI 35 – S

4518 – 001

Thüringer

Finanzministerium - S 4518 A

– 03

Fundstelle(n):

BStBl 2020 I Seite 960

PAAAH-60385