Anwendung des § 1 Absatz 2b GrEStG ab dem

Bezug: BStBl 2021 I S. 1006

Bezug:

Bezug:

Bezug:

Bezug:

Bezug:

Bezug:

Bezug:

Bezug:

Bezug:

1 Allgemeines und zeitlicher Anwendungsbereich

Mit dem Gesetz zur Änderung des Grunderwerbsteuergesetzes vom (BGBl 2021 I S. 986) [1] wurde in das Grunderwerbsteuergesetz (GrEStG) ein neuer Ergänzungstatbestand (§ 1 Absatz 2b GrEStG) eingeführt, der Anteilseignerwechsel in Höhe von mindestens 90 % im Gesellschafterbestand einer grundbesitzenden Kapitalgesellschaft innerhalb von zehn Jahren besteuert.

Die Vorschrift fingiert die Übereignung eines zum Vermögen einer Kapitalgesellschaft gehörenden Grundstücks auf eine fiktiv „neue“ Kapitalgesellschaft. Zivilrechtlich liegt kein Rechtsträgerwechsel vor.

Die Änderungen sind nach § 23 Absatz 18 GrEStG für alle Erwerbsvorgänge anzuwenden, die nach dem verwirklicht werden. Die Beispiele des Erlasses beziehen sich nur auf Zeiträume nach dem .

Ausführungen zu § 23 Absatz 18 und 23 GrEStG enthalten die gleich lautenden Erlasse der obersten Finanzbehörden der Länder vom zu den Übergangsregelungen auf Grund des Gesetzes zur Änderung des Grunderwerbsteuergesetzes (BStBl 2021 I S. 1006).

2 Kapitalgesellschaft

Kapitalgesellschaften im Sinne des § 1 Absatz 2b GrEStG sind insbesondere die Gesellschaft mit beschränkter Haftung, die Unternehmergesellschaft, die Aktiengesellschaft, die Kommanditgesellschaft auf Aktien und die Europäische Gesellschaft (SE). Ausländische Kapitalgesellschaften, deren rechtliche Struktur den inländischen Kapitalgesellschaften entspricht, werden von der Vorschrift erfasst.

3 Vom Tatbestand erfasste Grundstücke

Die Vorschrift des § 1 Absatz 2b GrEStG ist grundstücksbezogen. Sie erfasst diejenigen Grundstücke, und zwar jedes für sich, die während des Zeitraums, in dem sich der Gesellschafterbestand ändert, durchgängig zum Vermögen der Kapitalgesellschaft gehören. Zum Zehnjahreszeitraum vgl. Tz. 6.

Zum Vermögen einer Kapitalgesellschaft gehören die Grundstücke, die ihr grunderwerbsteuerrechtlich zuzurechnen sind. Es kommt nicht auf das zivilrechtliche Eigentum oder die bewertungsrechtliche Zurechnung an.

Ein Grundstück gehört der Kapitalgesellschaft, wenn es ihr im Zeitpunkt der Entstehung der Steuerschuld aufgrund eines unter § 1 Absatz 1, 2, 3 oder 3a GrEStG fallenden Erwerbsvorgangs grunderwerbsteuerrechtlich zuzurechnen ist.

Ein Grundstück gehört nicht mehr zum Vermögen der Kapitalgesellschaft, wenn es zwar noch in ihrem Eigentum steht oder ihr bewertungsrechtlich zuzurechnen ist, es aber vor Entstehung der Steuerschuld Gegenstand eines Veräußerungsvorgangs im Sinne des § 1 Absatz 1, 3 oder 3a GrEStG war (vgl. , BStBl 2015 II S. 402). Grundstücke im Eigentum der Kapitalgesellschaft, an denen sie einem anderen die Verwertungsbefugnis im Sinne des § 1 Absatz 2 GrEStG eingeräumt hat, gehören zu ihrem Vermögen.

4 Anteil am Kapital der Kapitalgesellschaft

Die Vorschrift des § 1 Absatz 2b GrEStG setzt unter anderem voraus, dass mindestens 90 % der Anteile der grundbesitzenden Gesellschaft übergehen. Anteile der Gesellschaft sind bei Kapitalgesellschaften die Beteiligungen am Gesellschaftskapital, zum Beispiel bei einer Gesellschaft mit beschränkter Haftung die Geschäftsanteile (§ 5 und §§ 14 ff. GmbHG) und bei einer Aktiengesellschaft die Aktien (§§ 8 ff. AktG).

Der übergehende Anteil entspricht bei Gesellschaften mit beschränkter Haftung dem Anteil, den die übertragenden Geschäftsanteile am Stammkapital darstellen. Bei Aktiengesellschaften entspricht er dem Anteil, den die übertragenden Aktien am Grundkapital darstellen (s. a. Tz. 5.3). Die Vermögenseinlagen der persönlich haftenden Gesellschafter einer Kommanditgesellschaft auf Aktien sind Teil des Grundkapitals, wenn sie darauf geleistet wurden, § 281 Absatz 2 AktG.

§ 1 Absatz 2b GrEStG stellt typisierend nur auf das Quantum von 90 % der Anteile am Kapital der grundbesitzenden Kapitalgesellschaft ab. Auf die mit den einzelnen Anteilen verbundene Rechtsmacht kommt es nicht an. Beispielsweise sind Vorzugsaktien (§ 12 AktG) nicht anders als die mit Stimmrecht ausgestatteten Aktien zu behandeln.

Die vorstehenden Grundsätze gelten für vergleichbare ausländische Kapitalgesellschaften entsprechend.

5 Für § 1 Absatz 2b GrEStG relevanter Gesellschafterwechsel

Ein relevanter Gesellschafterwechsel im Sinne des § 1 Absatz 2b GrEStG liegt vor, wenn es sich um einen Gesellschafterwechsel handelt (Tz. 5.1), der durch einen Neugesellschafter ausgelöst wird (Tz. 5.2), und sich dadurch das Verhältnis der Altgesellschafter zu den Neugesellschaftern zu Lasten der Altgesellschafter verändert (Tz. 5.3).

5.1 Gesellschafterwechsel

Es sind unmittelbare und mittelbare Gesellschafterwechsel zu berücksichtigen.

5.1.1 Unmittelbarer Gesellschafterwechsel

Eine unmittelbare Änderung des Gesellschafterbestandes einer grundbesitzenden Kapitalgesellschaft liegt vor, wenn ein Anteil an ihrem Kapital zivilrechtlich wirksam auf einen neuen oder anderen Anteilseigner übergeht.

5.1.2 Mittelbarer Gesellschafterwechsel

Da es zivilrechtlich keine mittelbare Änderung eines Gesellschafterbestandes gibt und bei der mittelbaren Änderung des Gesellschafterbestandes zivilrechtlich kein Anteil an der grundbesitzenden Gesellschaft auf einen Neugesellschafter übergeht, scheidet eine Anknüpfung an das Zivilrecht aus. Aus grunderwerbsteuerrechtlicher Sicht ist maßgeblich, wer hinter dem an der grundbesitzenden Kapitalgesellschaft unmittelbar beteiligten Gesellschafter steht.

Eine mittelbare Änderung des Gesellschafterbestandes der grundbesitzenden Kapitalgesellschaft liegt vor, wenn

ein Mitgliedschaftsrecht an einer Personengesellschaft, die unmittelbar oder mittelbar über eine oder mehrere Personengesellschaften an der grundbesitzenden Kapitalgesellschaft beteiligt ist, zivilrechtlich wirksam auf ein anderes oder neues Mitglied übergeht,

eine unmittelbar oder mittelbar über eine oder mehrere Personengesellschaften an der grundbesitzenden Kapitalgesellschaft beteiligte Kapitalgesellschaft nach § 1 Absatz 2b Satz 3 bis 5 GrEStG fiktiv neue Gesellschafterin der grundbesitzenden Kapitalgesellschaft wird oder

sie sich aus schuldrechtlichen Bindungen der an der Kapitalgesellschaft unmittelbar beteiligten Gesellschafter ergibt (z. B. Kaufoption (vgl. , BStBl 2016 II S. 57), Vereinbarungstreuhand (vgl. , BStBl 2018 II S. 783)).

Liegen lediglich schuldrechtliche Bindungen vor, kann für die nach wirtschaftlichen Gesichtspunkten vorzunehmende Zurechnungsentscheidung unter Beachtung grunderwerbsteuerrechtlicher Besonderheiten auf die Grundsätze des § 39 Absatz 2 Nummer 1 AO zurückgegriffen werden (vgl. , BStBl 2016 II S. 57 und vom - II R 18/14, BStBl 2018 II S. 783). Dieser Rückgriff erlaubt eine entsprechende Anwendung der Grundsätze des § 1 Absatz 2 GrEStG bei der Zurechnung von Anteilen an grundbesitzenden Kapitalgesellschaften. Entscheidend ist danach, dass über die schuldrechtliche Vereinbarung einem anderen als dem an der grundbesitzenden Kapitalgesellschaft unmittelbar Beteiligten eine Wertteilhabe an den Grundstücken der Kapitalgesellschaft vermittelt wird. Dazu müssen folgende Kriterien erfüllt sein:

Der mittelbar Beteiligte hat aufgrund eines Rechtsgeschäfts bereits eine rechtlich geschützte, auf den Erwerb des Rechts gerichtete Position erworben, die ihm gegen seinen Willen nicht mehr entzogen werden kann (z. B. Herausgabeanspruch aufgrund einer Kaufoption oder eines Treuhandverhältnisses).

Die mit dem Anteil verbundenen wesentlichen Rechte (z. B. Innehaben des Gewinnstammrechts, Befugnis zur Ausübung der Stimmrechte, Widerspruchs- und Kontrollrechte) sind auf den mittelbar Beteiligten übergegangen oder im Sinne des mittelbar Beteiligten auszuüben.

Das Risiko einer Wertminderung und die Chance einer Wertsteigerung (z. B. Beteiligung am Kapital der Gesellschaft oder an einem etwaigen Liquidationserlös) sind auf den mittelbar Beteiligten übergegangen.

Entscheidend ist das Gesamtbild der tatsächlichen Verhältnisse im jeweiligen Einzelfall. Bei dieser Gesamtbildbetrachtung kann eine vom Zivilrecht abweichende Zurechnung des Anteils auch anzunehmen sein, wenn die vorstehenden Kriterien unterschiedlich stark ausgeprägt sind.

Die bloße Einräumung einer Vollmacht zur Ausübung der Rechte aus einem Gesellschaftsanteil sowie zur Veräußerung und Abtretung dieses Gesellschaftsanteils, selbst wenn sie unwiderruflich erteilt worden ist, reicht demgegenüber für die Annahme einer mittelbaren Änderung des Gesellschafterbestandes nicht aus. Durch eine derartige Vollmacht sind die wesentlichen Rechte des Gesellschafters (z. B. Stimmrechte und Gewinnstammrecht) nicht auf den Bevollmächtigten übergegangen (vgl. , BStBl 2018 II S. 786).

5.2 Alt- und Neugesellschafter

Es muss zwischen Alt- und Neugesellschaftern unterschieden werden.

5.2.1 Altgesellschafter

5.2.1.1 Unmittelbar beteiligter Altgesellschafter

Unmittelbar an der grundbesitzenden Kapitalgesellschaft beteiligter Altgesellschafter ist unabhängig von seiner Rechtsform, wer

mit Ablauf des beteiligt war,

Gründungsgesellschafter ist,

vor dem Beginn des Zehnjahreszeitraums des § 1 Absatz 2b Satz 1 GrEStG beteiligt war,

im Zeitpunkt des Erwerbs des jeweiligen Grundstücks beteiligt war oder

bei einer früheren Verwirklichung des Tatbestands nach § 1 Absatz 2b GrEStG beteiligt war.

Ein unmittelbar beteiligter Altgesellschafter verliert die Eigenschaft als Altgesellschafter mit Aufgabe seiner Gesellschafterstellung. Erwirbt der ausgeschiedene (Alt-)Gesellschafter erneut einen Anteil an der Kapitalgesellschaft, ist er Neugesellschafter im Sinne des § 1 Absatz 2b Satz 1 GrEStG. Dies gilt auch dann, wenn das Ausscheiden eines Altgesellschafters aus der Kapitalgesellschaft und dessen Wiedereintritt innerhalb des Zehnjahreszeitraums des § 1 Absatz 2b Satz 1 GrEStG erfolgen (vgl. , BStBl 2013 II S. 963).

5.2.1.2 Mittelbar über eine Personengesellschaft beteiligter Altgesellschafter

Mittelbar an der grundbesitzenden Kapitalgesellschaft beteiligter Altgesellschafter ist unabhängig von seiner Rechtsform, wer über eine oder mehrere Personengesellschaften

mit Ablauf des beteiligt war,

im Zeitpunkt der Gründung der grundbesitzenden Kapitalgesellschaft beteiligt war,

vor dem Beginn des Zehnjahreszeitraums des § 1 Absatz 2b Satz 1 GrEStG beteiligt war,

im Zeitpunkt des Erwerbs des jeweiligen Grundstücks beteiligt war oder

bei einer früheren Verwirklichung des Tatbestands nach § 1 Absatz 2b Satz 1 GrEStG beteiligt war.

Ein mittelbar beteiligter Altgesellschafter verliert die Eigenschaft als Altgesellschafter mit Aufgabe seiner Gesellschafterstellung. Erwirbt der ausgeschiedene (Alt-)Gesellschafter erneut unmittelbar oder mittelbar einen Anteil an der grundbesitzenden Personengesellschaft, ist er Neugesellschafter im Sinne des § 1 Absatz 2b Satz 1 GrEStG. Dies gilt auch dann, wenn das Ausscheiden aus der Kapitalgesellschaft und der unmittelbare oder mittelbare Wiedereintritt in die grundbesitzende Personengesellschaft innerhalb des Zehnjahreszeitraums des § 1 Absatz 2b Satz 1 GrEStG erfolgen (vgl. , BStBl 2013 II S. 963).

Zusammenfassend vgl. Beispiele 5.3.1 und 5.3.2.

5.2.2 Neugesellschafter

5.2.2.1 Unmittelbar beteiligter Neugesellschafter

Neugesellschafter der grundbesitzenden Kapitalgesellschaft ist, wer Inhaber von Gesellschaftsanteilen an der Kapitalgesellschaft wird.

5.2.2.2 Mittelbar über eine Personengesellschaft beteiligter Neugesellschafter

Mittelbar an der grundbesitzenden Kapitalgesellschaft beteiligter Neugesellschafter ist unabhängig von seiner Rechtsform, wer durch

Eintritt,

Abtretung eines Mitgliedschaftsrechts oder

einen Vorgang nach dem Umwandlungsgesetz

einer Personengesellschaft beitritt, die unmittelbar oder mittelbar über eine oder mehrere Personengesellschaften am Gesellschaftskapital der grundbesitzenden Kapitalgesellschaft beteiligt ist.

5.2.3 Besonderheiten bei beteiligten Kapitalgesellschaften

5.2.3.1 Alt- oder Neugesellschaftereigenschaft der Kapitalgesellschaft in Bezug auf die grundbesitzende Kapitalgesellschaft

Für die Anwendung des § 1 Absatz 2b GrEStG sind nur solche Anteilsübergänge zu berücksichtigen, die nach dem erfolgen. Alle mit Ablauf des Beteiligten gelten als Altgesellschafter.

Ist eine Kapitalgesellschaft unmittelbar oder mittelbar an der grundbesitzenden Kapitalgesellschaft beteiligt, kann nur die beteiligte Kapitalgesellschaft selbst unmittelbare oder mittelbare Alt- oder Neugesellschafterin in Bezug auf die grundbesitzende Kapitalgesellschaft sein, die Gesellschafter der unmittelbar oder mittelbar an der grundbesitzenden Kapitalgesellschaft beteiligten Kapitalgesellschaft jedoch nicht.

Eine als Altgesellschafterin geltende unmittelbar oder mittelbar beteiligte Kapitalgesellschaft wird nach § 1 Absatz 2b Satz 3 bis 5 GrEStG in vollem Umfang zur fiktiven Neugesellschafterin, wenn sich die Beteiligungsverhältnisse an ihr unmittelbar oder mittelbar oder teils unmittelbar, teils mittelbar zu mindestens 90 % ändern. Dies gilt unabhängig davon, ob die Änderung der Beteiligungsverhältnisse bei der Kapitalgesellschaft den Tatbestand des § 1 Absatz 3 GrEStG erfüllen würde.

Bei mehrstufigen mittelbaren Beteiligungen ist die Prüfung, ob die 90 %-Grenze erreicht ist, für jede Beteiligungsebene gesondert vorzunehmen. Ist die 90 %-Grenze erreicht, ist die mittelbare Beteiligung in voller Höhe zu berücksichtigen (nicht nur in Höhe von 90 %; vgl. Beispiel 5.3.3).

Die Eigenschaft als Altgesellschafterin der unmittelbar oder mittelbar beteiligten Kapitalgesellschaft bleibt erhalten, wenn sich lediglich die Kette der an ihr beteiligten Kapitalgesellschaften verkürzt. Eine solche Beteiligungskette liegt vor, soweit Kapitalgesellschaften auf jeder Stufe über eine Beteiligung von mindestens 90 % miteinander verbunden sind. Das Gleiche gilt bei Beteiligungsketten, in denen sowohl Kapital- als auch Personengesellschaften beteiligt sind. Bei Personengesellschaften in der Kette ist zu beachten, dass die 90%ige Beteiligung auf jeder Stufe bei der Durchrechnung noch vorhanden ist. Bei der Verkürzung der Kette muss die der grundbesitzenden Kapitalgesellschaft am nächsten stehende Kapitalgesellschaft erhalten bleiben (vgl. Beispiel 5.3.8).

5.2.3.2 Alt- und Neugesellschaftereigenschaft der Gesellschafter der beteiligten Kapitalgesellschaft in Bezug auf die grundbesitzende Kapitalgesellschaft

Die Gesellschafter der unmittelbar oder mittelbar an der grundbesitzenden Kapitalgesellschaft beteiligten Kapitalgesellschaft (beteiligte Kapitalgesellschaft) sind nur in Bezug auf die Kapitalgesellschaft, an der sie unmittelbar beteiligt sind, Alt- oder Neugesellschafter, nicht jedoch in Bezug auf die grundbesitzende Kapitalgesellschaft.

Neugesellschafter der beteiligten Kapitalgesellschaft ist, wer Inhaber von Gesellschaftsanteilen an der beteiligten Kapitalgesellschaft wird.

Altgesellschafter der beteiligten Kapitalgesellschaft ist, wer

mit Ablauf des an ihr beteiligt war,

im Zeitpunkt der Gründung der grundbesitzenden Kapitalgesellschaft Gesellschafter der beteiligten Kapitalgesellschaft ist, wenn die beteiligte Kapitalgesellschaft Gründungsgesellschafterin ist,

im Zeitpunkt des Erwerbs der Beteiligung am Kapital der grundbesitzenden Kapitalgesellschaft durch die beteiligte Kapitalgesellschaft bereits Gesellschafter der beteiligten Kapitalgesellschaft ist,

im Zeitpunkt des Grundstückserwerbs der grundbesitzenden Kapitalgesellschaft bereits Gesellschafter der beteiligten Kapitalgesellschaft ist oder

im Zeitpunkt der nach § 1 Absatz 2b Satz 3 bis 5 GrEStG erfolgenden Umqualifizierung der beteiligten Kapitalgesellschaft in eine Neugesellschafterin der grundbesitzenden Kapitalgesellschaft bereits Gesellschafter der beteiligten Kapitalgesellschaft ist.

5.2.4 Besonderheiten bei Treuhandverhältnissen

Neugesellschafter ist:

derjenige, der aufgrund Vereinbarungstreuhand mit einem Gesellschafter der grundbesitzenden Kapitalgesellschaft nach deren Gründung bzw. nach einem Grundstückserwerb durch diese oder nach einer früheren Verwirklichung des Tatbestands des § 1 Absatz 2b GrEStG dessen Treugeber wird,

der neue Treugeber eines Gesellschafters nach Treugeberwechsel,

der Treugeber, auf den die treuhänderisch gehaltenen Anteile vom Treuhänder übertragen oder rückübertragen werden (zur anteiligen Steuerbefreiung in Höhe der rückübertragenen Anteile auf den Treugeber vgl. § 3 Nummer 8 GrEStG analog) oder

der neue Treuhänder beim Wechsel des Treuhändergesellschafters.

5.2.5 Besonderheiten bei der identitätswahrenden formwechselnden Umwandlung

Die identitätswahrende formwechselnde Umwandlung einer grundbesitzenden Kapitalgesellschaft ist nicht steuerbar. Das Gleiche gilt bei einer identitätswahrenden formwechselnden Umwandlung einer an der grundbesitzenden Kapitalgesellschaft unmittelbar oder mittelbar beteiligten Personen- oder Kapitalgesellschaft.

5.2.5.1 Formwechselnde Umwandlung der grundbesitzenden Gesellschaft

Wird eine grundbesitzende Kapitalgesellschaft in eine andere Kapitalgesellschaft formwechselnd umgewandelt, führen die an ihr beteiligten Gesellschafter ihre bisherige Eigenschaft als Alt- oder Neugesellschafter in Bezug auf die grundbesitzende Kapitalgesellschaft fort.

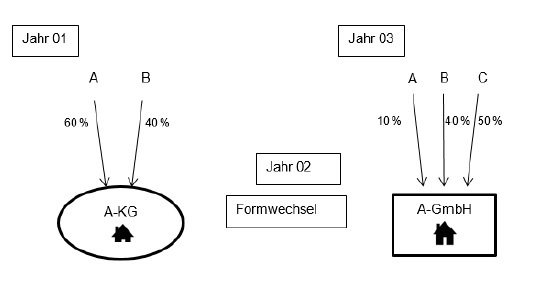

Wird eine grundbesitzende Personengesellschaft in eine Kapitalgesellschaft formwechselnd umgewandelt, führen die an ihr beteiligten Gesellschafter ihre Neu- oder Altgesellschafterstellung in Bezug auf die grundbesitzende Kapitalgesellschaft fort. Relevante Gesellschafterwechsel bei der Personengesellschaft gelten auch für die Kapitalgesellschaft als zu erfassende Gesellschafterwechsel, wenn diese im Zehnjahreszeitraum und nach dem erfolgt sind. Gesellschafterwechsel vor dem sind nicht zu berücksichtigen (§ 23 Absatz 23 GrEStG).

Am Vermögen der grundbesitzenden A-KG sind A (Gründungsgesellschafter) zu 60 % und B zu 40 % beteiligt. B hat die Anteile im Jahr 01 erworben und ist Neugesellschafter im Sinne des § 1 Absatz 2a GrEStG.

Im Jahr 02 wird die A-KG durch Formwechsel in die A-GmbH umgewandelt.

Im Jahr 03 erwirbt C von A 50 % der Anteile der A-GmbH.

A ist als Gründungsgesellschafter der A-KG Altgesellschafter im Sinne des § 1 Absatz 2a GrEStG und gilt nach dem Formwechsel auch als Altgesellschafter im Sinne des § 1 Absatz 2b GrEStG bezogen auf die A-GmbH.

B ist seit dem Jahr 01 Neugesellschafter im Sinne des § 1 Absatz 2a GrEStG und führt die Neugesellschafterstellung im Sinne des § 1 Absatz 2b GrEStG bezogen auf die A-GmbH nach dem Formwechsel fort.

Im Jahr 01 liegt eine unmittelbare Änderung im Gesellschafterbestand der A-KG in Höhe von 40 % am Vermögen der A-KG durch B vor. Durch den nicht steuerbaren Formwechsel im Jahr 02 ist dieser Gesellschafterwechsel bei der Anwendung des § 1 Absatz 2b GrEStG zu berücksichtigen.

Im Jahr 03 liegt eine unmittelbare Änderung im Gesellschafterbestand der A-GmbH in Höhe von 50 % der Anteile an der A-GmbH durch C vor. Der Tatbestand des § 1 Absatz 2b GrEStG ist verwirklicht, weil innerhalb von zehn Jahren mindestens 90 % der Anteile an der A-GmbH (01: 40 % + 03: 50 %) auf Neugesellschafter übergegangen sind.

5.2.5.2 Formwechselnde Umwandlung einer unmittelbar oder mittelbar beteiligten Gesellschaft

Wird eine unmittelbar oder mittelbar über eine oder mehrere Personengesellschaften am Kapital der grundbesitzenden Kapitalgesellschaft beteiligte Personengesellschaft in eine andere Personengesellschaft formwechselnd umgewandelt, führt sie ihre bisherige Eigenschaft als Alt- oder Neugesellschafterin in Bezug auf die grundbesitzende Kapitalgesellschaft fort. Gleiches gilt für die an ihr beteiligten Gesellschafter.

Wird eine unmittelbar oder mittelbar über eine oder mehrere Personengesellschaften am Kapital der grundbesitzenden Kapitalgesellschaft beteiligte Kapitalgesellschaft in eine andere Kapitalgesellschaft formwechselnd umgewandelt, führt sie ihre bisherige Eigenschaft als Alt- oder Neugesellschafterin in Bezug auf die grundbesitzende Kapitalgesellschaft fort. Die Gesellschafter der formwechselnd umgewandelten Kapitalgesellschaft führen ihre bisherige Eigenschaft als Alt- oder Neugesellschafter in Bezug auf die beteiligte Kapitalgesellschaft fort.

Wird eine unmittelbar oder mittelbar über eine oder mehrere Personengesellschaften am Kapital der grundbesitzenden Kapitalgesellschaft beteiligte Kapitalgesellschaft in eine Personengesellschaft formwechselnd umgewandelt, führt sie ihre bisherige Eigenschaft als Alt- oder Neugesellschafterin fort. Die an der umgewandelten Gesellschaft beteiligten Gesellschafter werden durch die formwechselnde Umwandlung Neugesellschafter in Bezug auf die grundbesitzende Kapitalgesellschaft. Die im Zeitpunkt der formwechselnden Umwandlung vorhandenen Beteiligungen der Gesellschafter an der formgewechselten Gesellschaft werden nicht in die Berechnung des Quantums des § 1 Absatz 2b GrEStG einbezogen, da es aufgrund der umwandlungsrechtlich geregelten Besonderheiten für diese Beteiligungen an dem Tatbestandsmerkmal „Übergang von Anteilen“ fehlt. Durch den Formwechsel werden vorangegangene Anteilsübertragungen auf Neugesellschafter an der formgewechselten Gesellschaft in Bezug auf die grundbesitzende Kapitalgesellschaft erstmals einbezogen und sind im Rahmen des § 1 Absatz 2b Satz 2 GrEStG im Zeitpunkt des Anteilsübergangs zu berücksichtigen.

Wird eine unmittelbar oder mittelbar über eine oder mehrere Personengesellschaften am Kapital der grundbesitzenden Kapitalgesellschaft beteiligte Personengesellschaft in eine Kapitalgesellschaft formwechselnd umgewandelt, führt sie ihre bisherige Eigenschaft als Alt- oder Neugesellschafterin fort. Die an der umgewandelten Gesellschaft beteiligten Gesellschafter verlieren durch die formwechselnde Umwandlung ihre Eigenschaft als Alt- oder Neugesellschafter in Bezug auf die grundbesitzende Kapitalgesellschaft. Die Gesellschafter der formwechselnd umgewandelten Personengesellschaft führen ihre bisherige Eigenschaft als Alt- oder Neugesellschafter in Bezug auf die beteiligte Kapitalgesellschaft fort. Relevante Gesellschafterwechsel bei der Personengesellschaft gelten auch für die Kapitalgesellschaft als zu erfassende Gesellschafterwechsel, wenn diese im Zehnjahreszeitraum und nach dem erfolgt sind. Gesellschafterwechsel vor dem sind nicht zu berücksichtigen (§ 23 Absatz 23 GrEStG).

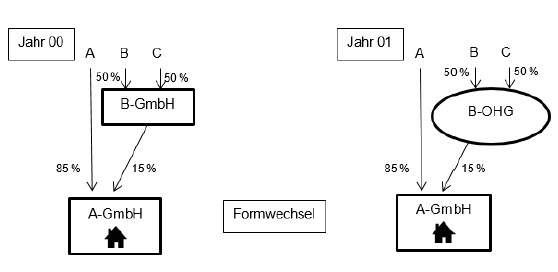

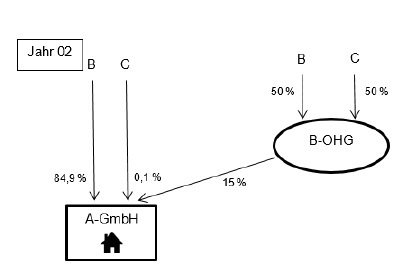

Am Kapital der grundbesitzenden A-GmbH sind A zu 85 % und die B-GmbH zu 15 % beteiligt. Die B-GmbH ist in Bezug auf die A-GmbH Altgesellschafterin. An der B-GmbH sind B und C in Höhe von jeweils 50 % beteiligt.

Im Jahr 01 wird die B-GmbH in die B-OHG umgewandelt.

Im Jahr 02 erwerben B von A 84,9 % und C von A 0,1 % der Anteile am Kapital der A-GmbH.

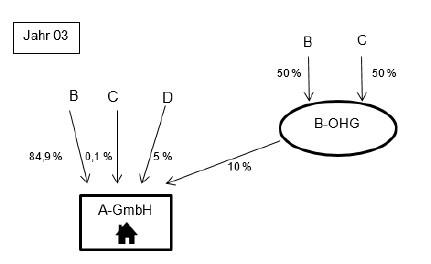

Im Jahr 03 erwirbt D 5 % der Anteile am Kapital der A-GmbH von der B-OHG.

Die formwechselnde Umwandlung der B-GmbH in die B-OHG ist nicht steuerbar. Die B-OHG führt die Eigenschaft als Altgesellschafterin fort. Die Gesellschafter B und C werden durch die formwechselnde Umwandlung Neugesellschafter in Bezug auf die A-GmbH. Aufgrund der umwandlungsrechtlich geregelten Besonderheiten gehen keine Anteile am Gesellschaftsvermögen über.

Die Übertragung der Beteiligung des A auf die Neugesellschafter B und C führt zu einem unmittelbaren Gesellschafterwechsel in Höhe von 85 % (84,9 % + 0,1 %) der Anteile am Kapital der A-GmbH. Der Tatbestand des § 1 Absatz 2b GrEStG ist nicht verwirklicht. Es liegt keine Anteilsvereinigung im Sinne des § 1 Absatz 3 GrEStG vor. Der Tatbestand des § 1 Absatz 3a GrEStG ist verwirklicht, da B erstmals eine wirtschaftliche Beteiligung in Höhe von mindestens 90 % (92,4 % = 84,9 % + (15 % x 50 %)) innehat.

Die Übertragung der Beteiligung der B-OHG auf den Neugesellschafter D führt zu einem unmittelbaren Gesellschafterwechsel in Höhe von 5 % der Anteile am Kapital der A-GmbH. Der Tatbestand des § 1 Absatz 2b GrEStG ist verwirklicht, da innerhalb von zehn Jahren mindestens 90 % der Anteile am Kapital der A-GmbH auf Neugesellschafter übergegangen sind (02: 85 % + 03: 5 %).

Am Kapital der grundbesitzenden A-GmbH ist die Z-KG zu 100 % beteiligt. Am Vermögen der Z-KG ist der Gründungsgesellschafter X zu 100 % beteiligt.

Im Jahr 01 erwirbt Y 89 % der Anteile am Vermögen der Z-KG von X.

Im Jahr 02 wird die Z-KG in die Z-GmbH umgewandelt.

Im Jahr 03 erwirbt D 11 % der Anteile am Kapital der Z-GmbH von X.

Im Jahr 01 wird kein steuerlicher Tatbestand verwirklicht. X ist bezogen auf die grundbesitzende A-GmbH vermittelt durch die Z-KG Altgesellschafter. X ist Altgesellschafter an der Z-KG. Durch den Erwerb der Anteile an der Z-KG ist Y bezogen auf die grundbesitzende A-GmbH vermittelt durch die ZKG Neugesellschafter. Y ist Neugesellschafter der Z-KG.

Nach dem Formwechsel im Jahr 02 führt Y die Eigenschaft als Neugesellschafter im Sinne des § 1 Absatz 2b GrEStG bezogen auf die Z-GmbH fort.

Im Jahr 03 ist der Tatbestand des § 1 Absatz 2b GrEStG erfüllt, da innerhalb von zehn Jahren mindestens 90 % der Anteile an der A-GmbH auf die fiktiv neue Gesellschafterin (Z-GmbH) übergegangen sind. Durch die Übertragungen von X auf Y im Jahr 01 und von X auf D im Jahr 03 wird die Z-GmbH fiktive Neugesellschafterin der A-GmbH im Sinne des § 1 Absatz 2b Satz 4 GrEStG, da mindestens 90 % der Anteile an der Z-GmbH (89 % + 11 %) auf Neugesellschafter in Bezug auf die Z-GmbH (Y und D) übergegangen sind.

5.2.5.3 Gesellschaften eines Mitgliedstaates der Europäischen Union

Wird eine inländische Gesellschaft in eine Gesellschaft eines Mitgliedstaates der Europäischen Union oder umgekehrt formwechselnd umgewandelt, unterliegt dieser Rechtsvorgang mangels eines Rechtsträgerwechsels nicht der Grunderwerbsteuer und es gelten die oben genannten Grundsätze entsprechend. Voraussetzung ist, dass die rechtliche Struktur dieser Gesellschaft derjenigen einer inländischen Gesellschaft und die Regelung über den Formwechsel inhaltlich der Umwandlung gemäß § 1 Absatz 1 Nummer 4 UmwG entsprechen. Dasselbe gilt, wenn eine Gesellschaft eines Mitgliedstaates der Europäischen Union in eine andere Gesellschaft eines Mitgliedstaates der Europäischen Union formwechselnd umgewandelt wird.

5.3 Ermittlung des Vomhundertsatzes

Für die Anwendung des § 1 Absatz 2b GrEStG sind nur solche Anteilsübergänge zu berücksichtigen, die nach dem erfolgen.

Zur Ermittlung des Vomhundertsatzes im Sinne des § 1 Absatz 2b GrEStG ist auf das Verhältnis der Beteiligung der Neugesellschafter zu der fortbestehenden Beteiligung von Altgesellschaftern nach dem Gesellschafterwechsel abzustellen. Maßgebend ist hierfür der Anteil des einzelnen Gesellschafters am Gesellschaftskapital nach dem Gesellschafterwechsel. Für die Höhe des Anteils kommt es auf die Verhältnisse im Zeitpunkt der Wirkung der schuldrechtlichen (gesellschaftsrechtlichen) Vereinbarungen an. Die Wirkung tritt frühestens mit dem Vertragsabschluss ein. Der Zeitpunkt der Leistung der Einlagen ist unerheblich.

Stockt ein Neugesellschafter seine Beteiligung durch den Erwerb weiterer Anteile am Gesellschaftskapital nach dem erstmaligen Erwerb des Gesellschaftsanteils auf, werden sowohl der erstmalige Erwerb als auch die Hinzuerwerbe bei der Berechnung der Quote berücksichtigt (vgl. , BStBl 2017 II S. 966). Veränderungen der Kapitalbeteiligung von Neugesellschaftern durch Kapitalerhöhung bei deren Eintritt führen zum Übergang von Anteilen am Gesellschaftskapital und sind bei der Ermittlung des Vomhundertsatzes zu berücksichtigen. Gleiches gilt bei bloßen Kapitaländerungen zugunsten der Neugesellschafter im Verhältnis zu den Altgesellschaftern (Beispiel 5.3.9).

§ 1 Absatz 2b GrEStG erfasst keine Änderungen der Beteiligung am Gesellschaftskapital der Altgesellschafter im Verhältnis zueinander. Veränderungen der Kapitalbeteiligung zwischen Neugesellschaftern werden bei der Ermittlung des Vomhundertsatzes nicht erneut berücksichtigt. Gehen Anteile von Todes wegen auf Neugesellschafter über, bleibt der Erwerb dieser Anteile bei der Ermittlung des Vomhundertsatzes im Sinne des § 1 Absatz 2b GrEStG außer Ansatz (§ 1 Absatz 2b Satz 6 GrEStG). Gesellschafterwechsel, die sich vor dem Grundstückserwerb vollziehen, sind zur Tatbestandserfüllung unbeachtlich.

Eigene Gesellschaftsanteile, die eine Kapitalgesellschaft als Zwischengesellschaft oder grundbesitzende Gesellschaft selbst hält, bleiben bei der Ermittlung des Vomhundertsatzes außer Betracht (vgl. , BStBl 2014 II S. 326). Maßgebend ist somit, dass mindestens 90 % der nicht von der Kapitalgesellschaft selbst gehaltenen Anteile auf neue Gesellschafter übergehen.

Bei Gesellschaftsstrukturen mit Personen- und Kapitalgesellschaften ist durch Personengesellschaften durchzurechnen und auf der Ebene jeder Kapitalgesellschaft die 90 %-Grenze im Sinne des § 1 Absatz 2b Satz 3 bis 5 GrEStG zu prüfen:

Änderungen im Gesellschafterbestand der an der grundbesitzenden Kapitalgesellschaft beteiligten Personengesellschaften werden § 1 Absatz 2b Satz 2 GrEStG durch Multiplikation der Vomhundertsätze der Anteile am Kapital der Gesellschaft mit den Anteilen am Gesellschaftsvermögen anteilig berücksichtigt.

Bei Beteiligungen von Kapitalgesellschaften an einer grundbesitzenden Kapitalgesellschaft ist auf das erforderliche Quantum von 90 % der Anteile an der beteiligten Kapitalgesellschaft abzustellen. Gehen bei einer beteiligten Kapitalgesellschaft mindestens 90 % der Anteile auf Neugesellschafter in Bezug auf die beteiligte Kapitalgesellschaft über, so gilt diese nach § 1 Absatz 2b Satz 4 GrEStG als Neugesellschafterin der grundbesitzenden Kapitalgesellschaft. Die Beteiligung der Kapitalgesellschaft ist in voller Höhe bei der Ermittlung des Vomhundertsatzes im Sinne des § 1 Absatz 2b Satz 1 GrEStG zu berücksichtigen (nicht nur in Höhe von 90 %; vgl. Beispiel 5.3.3). Bei mehrstufigen Beteiligungen gelten diese Grundsätze nach § 1 Absatz 2b Satz 5 GrEStG auf der Ebene jeder Kapitalgesellschaft entsprechend.

Führen Änderungen im Gesellschafterbestand mittelbar beteiligter Personengesellschaften bei einer nachgeordneten Kapitalgesellschaft nicht zu einem unmittelbaren oder mittelbaren oder teils unmittelbaren, teils mittelbaren Übergang von mindestens 90 % ihrer Anteile am Kapital, gilt die Kapitalgesellschaft nicht als Neugesellschafterin im Sinne des § 1 Absatz 2b Satz 3 bis 5 GrEStG.

5.3.1 Grundfall

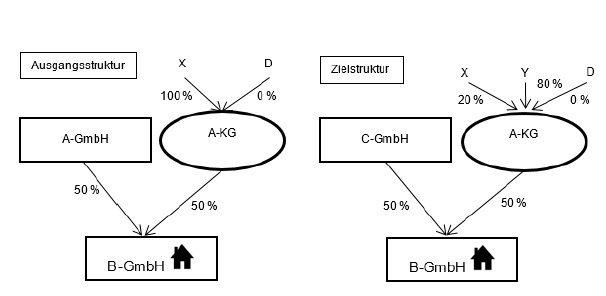

In nachstehender Ausgangsstruktur wird die Beteiligung der A-GmbH am Kapital der grundbesitzenden B-GmbH an die C-GmbH übertragen. Zeitgleich veräußert X 80 % seiner Beteiligung am Vermögen der A-KG an Y.

Der Tatbestand des § 1 Absatz 2b GrEStG ist erfüllt. Innerhalb von zehn Jahren gehen mindestens 90 % der Anteile am Kapital der grundbesitzenden Kapitalgesellschaft (50 % unmittelbar und 80 % x 50 % = 40 % mittelbar) auf Neugesellschafter über.

5.3.2 Personengesellschaft als mittelbar beteiligte Altgesellschafterin

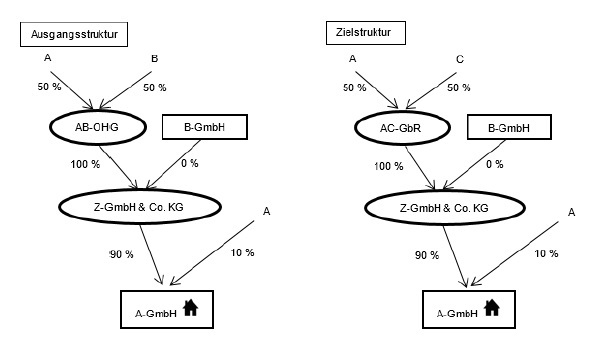

Am Kapital der grundbesitzenden A-GmbH sind A zu 10 % und die Z-GmbH & Co. KG zu 90 % beteiligt. Am Vermögen der Z-GmbH & Co. KG sind die AB-OHG zu 100 % und die B-GmbH zu 0 % beteiligt. Am Vermögen der AB-OHG sind A und B zu jeweils 50 % beteiligt. Diese Ausgangsstruktur besteht bereits mit Ablauf des .

Die AB-OHG verkauft ihre Beteiligung an die AC-GbR, an der A und C zu jeweils 50 % beteiligt sind.

Die mittelbar beteiligte AC-GbR ist Neugesellschafterin in Bezug auf die grundbesitzende A-GmbH. Die Anteilsübertragung auf die AC-GbR erfüllt den Tatbestand des § 1 Absatz 2b GrEStG, da innerhalb von zehn Jahren mindestens 90 % der Anteile am Kapital der grundbesitzenden A-GmbH (100 % x 90 %) auf Neugesellschafter der A-GmbH übergegangen sind.

5.3.3 Änderung des Gesellschafterbestandes in Bezug auf beteiligte Kapitalgesellschaften

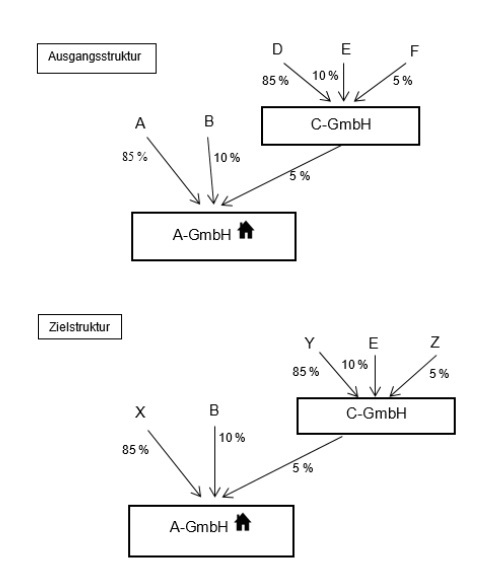

An einer grundbesitzenden A-GmbH sind A zu 85 %, B zu 10 % und die C-GmbH zu 5 % beteiligt. Die Anteile der C-GmbH halten D zu 85 %, E zu 10 % und F zu 5 %. Im Jahr 01 überträgt A seine Beteiligung an der A-GmbH auf X. Im Jahr 02 übertragen D und F ihre Anteile an der C-GmbH auf Y und Z.

Die Übertragung der Beteiligung des A auf X führt im Jahr 01 zu einem unmittelbaren Gesellschafterwechsel in Höhe von 85 %.

Durch die Übertragungen von D auf Y und F auf Z im Jahr 02 wird die C-GmbH fiktive Neugesellschafterin der A-GmbH nach § 1 Absatz 2b Satz 4 GrEStG, da mindestens 90 % der Anteile an der C-GmbH (85 % + 5 %) auf Neugesellschafter in Bezug auf die C-GmbH (Y und Z) übergegangen sind. Die mittelbare Anteilsänderung ist nicht anteilig (90 % von 5 %), sondern voll mit 5 % zu berücksichtigen.

Der Tatbestand des § 1 Absatz 2b GrEStG ist im Jahr 02 erfüllt, da innerhalb von zehn Jahren mindestens 90 % der Anteile am Kapital der A-GmbH (01: 85 % + 02: 5 %) auf Neugesellschafter in Bezug auf die A-GmbH (X und C-GmbH) übergegangen sind.

5.3.4 Abwandlung zu 5.3.3

An einer grundbesitzenden A-GmbH sind A zu 85 %, B zu 10 % und die C-GmbH zu 5 % beteiligt. Die Anteile der C-GmbH halten D zu 85 %, E zu 10 % und F zu 5 %. Im Jahr 01 überträgt A seine gesamte Beteiligung an der A-GmbH auf X. Im Jahr 02 überträgt D seine Anteile an der C-GmbH auf Y.

Die Übertragung der Beteiligung des A auf X führt im Jahr 01 zu einem unmittelbaren Gesellschafterwechsel in Höhe von 85 %. Durch die Übertragung von D auf Y im Jahr 02 wird die C-GmbH nicht fiktive Neugesellschafterin der A-GmbH nach § 1 Absatz 2b Satz 4 GrEStG, da nicht mindestens 90 % der Anteile an der C-GmbH (85 %) auf Neugesellschafter in Bezug auf die C-GmbH (Y) übergegangen sind. Die C-GmbH bleibt Altgesellschafterin der A-GmbH. Der Tatbestand des § 1 Absatz 2b GrEStG ist im Jahr 02 nicht erfüllt, da innerhalb von zehn Jahren nicht mindestens 90 % der Anteile am Kapital der A-GmbH (01: 85 %) auf Neugesellschafter in Bezug auf die A-GmbH übergegangen sind.

5.3.5 Teils unmittelbarer, teils mittelbarer Gesellschafterwechsel über eine Kapitalgesellschaft

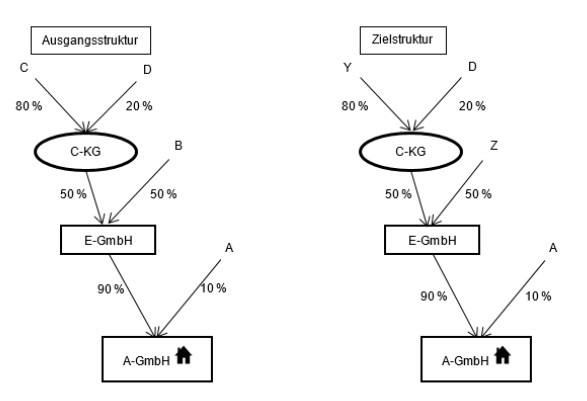

Am Kapital der grundbesitzenden A-GmbH sind A zu 10 % und die E-GmbH zu 90 % beteiligt. Gesellschafter der E-GmbH sind B und die C-KG zu jeweils 50 %. Am Vermögen der CKG sind C zu 80 % und D zu 20 % beteiligt.

Im Jahr 01 überträgt B seinen Anteil an der E-GmbH auf Z. Im Jahr 04 überträgt C seine Beteiligung an der C-KG auf Y.

Durch die Übertragung von B auf Z im Jahr 01 gehen 50 % der Anteile an der E-GmbH auf Neugesellschafter der E-GmbH über. Die E-GmbH bleibt Altgesellschafterin der A-GmbH, da nicht mindestens 90 % der Anteile an ihr auf Neugesellschafter übergegangen sind. Durch die Übertragung von C auf Y im Jahr 04 gehen weitere 40 % der Anteile an der E-GmbH (80 % x 50 %) auf Neugesellschafter der E-GmbH über. Die E-GmbH wird fiktive Neugesellschafterin der A-GmbH nach § 1 Absatz 2b Satz 4 GrEStG, da mindestens 90 % der Anteile an der E-GmbH (50 % + 40 %) auf Neugesellschafter übergegangen sind. Der Tatbestand des § 1 Absatz 2b GrEStG ist erfüllt, da innerhalb von zehn Jahren mindestens 90 % der Anteile am Kapital der A-GmbH (90 %) auf Neugesellschafter der A-GmbH übergegangen sind.

5.3.6 Formwechselnde Umwandlung von einer beteiligten Personengesellschaft in eine beteiligte Kapitalgesellschaft

Am Kapital der grundbesitzenden A-GmbH sind A zu 50 % und die B-KG zu 50 % beteiligt.

Am Vermögen der B-KG sind B zu 80 % und C zu 20 % beteiligt.

Im Jahr 01 überträgt B seinen Anteil an der B-KG auf D.

Im Jahr 02 wird die B-KG in die B-GmbH formwechselnd umgewandelt.

Im Jahr 03 veräußert A seinen Anteil am Kapital der A-GmbH an E.

Im Jahr 01 ist der Tatbestand des § 1 Absatz 2b GrEStG nicht erfüllt, da nicht mindestens 90 % der Anteile (80 % x 50 %) am Kapital der A-GmbH auf Neugesellschafter übergegangen sind.

Durch die formwechselnde Umwandlung in die B-GmbH im Jahr 02 verlieren die Gesellschafter C und D ihre Eigenschaft als Alt- oder Neugesellschafter in Bezug auf die A-GmbH. Die Gesellschafter C und D führen ihre bisherige Eigenschaft als Alt- oder Neugesellschafter in Bezug auf die B-GmbH fort.

Im Jahr 03 ist der Tatbestand des § 1 Absatz 2b GrEStG erfüllt, da mindestens 90 % der Anteile am Kapital der A-GmbH (01: 80 % x 50 % und 03: 50 %) auf Neugesellschafter in Bezug auf die A-GmbH übergegangen sind.

5.3.7 Formwechselnde Umwandlung von einer beteiligten Kapitalgesellschaft in eine beteiligte Personengesellschaft

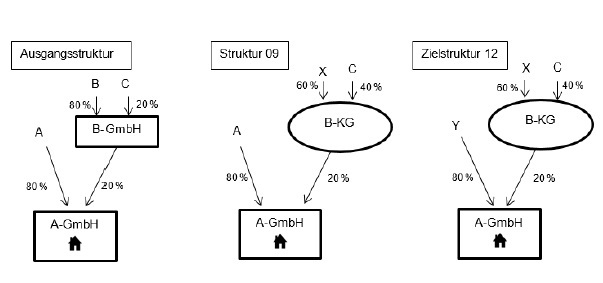

Am Kapital der grundbesitzenden A-GmbH sind die Gründungsgesellschafter A zu 80 % und die B-GmbH zu 20 % beteiligt. Am Kapital der B-GmbH sind als Gründungsgesellschafter B zu 80 % und C zu 20 % beteiligt.

Im Jahr 01 veräußert B 10 % der Anteile an der B-GmbH an X und im Jahr 03 weitere 50 %.

Außerdem veräußert er im Jahr 02 20 % der Anteile an der B-GmbH an C.

Im Jahr 09 wird die B-GmbH formwechselnd in die B-KG umgewandelt.

Im Jahr 12 veräußert A seinen Anteil am Kapital der A-GmbH an Y.

Im Jahr 01 ist der Tatbestand des § 1 Absatz 2b GrEStG nicht erfüllt, da keine Anteile am Kapital der A-GmbH auf Neugesellschafter übergegangen sind. Durch die Übertragung von 10 % der Anteile am Kapital der B-GmbH von B auf X wird die B-GmbH keine fiktive Neugesellschafterin der grundbesitzenden A-GmbH, da nicht mindestens 90 % der Anteile am Kapital der B-GmbH (10 %) auf Neugesellschafter in Bezug auf die B-GmbH übergegangen sind (§ 1 Absatz 2b Satz 4 GrEStG).

Im Jahr 02 ist der Tatbestand des § 1 Absatz 2b GrEStG nicht erfüllt, da weder ein zu berücksichtigender Übergang von Anteilen am Kapital der grundbesitzenden A-GmbH noch von Anteilen am Kapital der beteiligten B-GmbH von einem Altgesellschafter auf einen Neugesellschafter vorliegt.

Im Jahr 03 ist der Tatbestand des § 1 Absatz 2b GrEStG nicht erfüllt, da keine Anteile am Kapital der grundbesitzenden A-GmbH auf Neugesellschafter übergegangen sind. Durch die Übertragung von 50 % der Anteile am Kapital der B-GmbH von B auf X wird die B-GmbH keine fiktive Neugesellschafterin der grundbesitzenden A-GmbH, da nicht mindestens 90 % der Anteile am Kapital der B-GmbH (01: 10 % + 03: 50 %) auf Neugesellschafter in Bezug auf die B-GmbH übergegangen sind (§ 1 Absatz 2b Satz 4 GrEStG).

Die formwechselnde Umwandlung der B-GmbH in die B-KG im Jahr 09 ist nicht steuerbar. In Bezug auf die grundbesitzende A-GmbH sind C und X Neugesellschafter. Auf Grund der wirksamen formwechselnden Umwandlung sind die bisher nach § 1 Absatz 2b Satz 3 GrEStG zu berücksichtigenden Gesellschafterwechsel bei der B-GmbH nach § 1 Absatz 2b Satz 2 GrEStG bezogen auf die grundbesitzende A-GmbH im Jahr des Anteilsübergangs zu erfassen. Der Tatbestand des § 1 Absatz 2b GrEStG wird im Jahr 03 nicht erfüllt, da nicht mindestens 90 % der Anteile am Kapital der grundbesitzenden A-GmbH (12 % = mittelbar 01: 10 % x 20 % + 03: 50 % x 20 %) auf Neugesellschafter übergegangen sind.

Im Jahr 12 wird der Tatbestand des § 1 Absatz 2b GrEStG verwirklicht, da mindestens 90 % der Anteile am Kapital der grundbesitzenden A-GmbH (90 % = mittelbar 03: 50 % x 20 % und unmittelbar 12: 80 %) auf Neugesellschafter übergegangen sind. Die Übertragung der Anteile am Kapital der damaligen B-GmbH im Jahr 01 ist nicht zu berücksichtigen, da diese außerhalb des Zehnjahreszeitraums erfolgte.

5.3.8 Beteiligungskette

Am Kapital der grundbesitzenden X-GmbH ist die M-GmbH zu 100 % beteiligt. 100 % der Anteile an der M-GmbH hält die Z-GmbH, deren Anteile in Höhe von 60 % von der H-GmbH gehalten werden. Nachdem die Beteiligungen seit Ablauf des unverändert geblieben waren, überträgt die Z-GmbH ihre Anteile an der M-GmbH auf die H-GmbH.

Durch die Übertragung von der Z-GmbH auf die H-GmbH wird die M-GmbH fiktive Neugesellschafterin der grundbesitzenden X-GmbH nach § 1 Absatz 2b Satz 4 GrEStG, da mindestens 90 % der Anteile an der M-GmbH (100 %) auf die H-GmbH als Neugesellschafterin der M-GmbH übertragen wurden. Eine Verkürzung der Beteiligungskette liegt nicht vor, da die H-GmbH an der Z-GmbH nur zu 60 % beteiligt war.

Der Tatbestand des § 1 Absatz 2b GrEStG ist erfüllt, da innerhalb von zehn Jahren mindestens 90 % der Anteile am Kapital der X-GmbH (100 %) auf Neugesellschafter in Bezug auf die X-GmbH (M-GmbH) übergegangen sind.

5.3.9 Kapitalerhöhung

Am Kapital der grundbesitzenden A-GmbH ist A zu 100 % beteiligt. Das Kapital der A-GmbH beträgt 25.000 Euro.

Im Jahr 01 überträgt A 60 % seiner Beteiligung an B.

Im Jahr 02 tritt C in die A-GmbH ein und erhöht das Kapital auf 100.000 Euro (Einlage C 75.000 Euro), so dass nunmehr C zu 75 % A zu 10 % und B zu 15 % an der A-GmbH beteiligt sind.

Durch die Übertragung von A auf B im Jahr 01 gehen 60 % der Anteile an der A-GmbH unmittelbar auf einen Neugesellschafter über.

Durch die Kapitalerhöhung durch C im Jahr 02 gehen 75 % der Anteile an der A-GmbH auf einen Neugesellschafter über. Der Übergang von 60 % im Jahr 01 entspricht nach der Kapitalerhöhung rechnerisch nunmehr 15 % (15.000 Euro zum neuen Kapital von 100.000 Euro).

Im Jahr 02 wird der Tatbestand des § 1 Absatz 2b GrEStG erfüllt, da innerhalb von zehn Jahren mindestens 90 % der Anteile am Kapital der grundbesitzenden A-GmbH (01: 15 % + 02: 75 %) auf neue Gesellschafter übergegangen sind.

Treuhandverhältnis

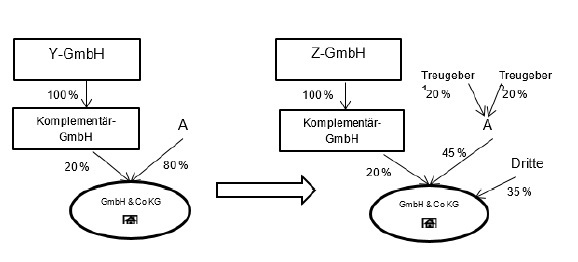

Am Vermögen einer grundbesitzenden GmbH & Co. KG sind eine Komplementär-GmbH zu 20 % und A zu 80 % beteiligt. Alleingesellschafterin der Komplementär-GmbH ist die Y-GmbH.

Die Y-GmbH veräußert ihre Anteile an der Komplementär-GmbH auf die Z-GmbH. A vereinbart mit zwei Treugebern, für diese zukünftig jeweils 20 % der Kommanditanteile treuhänderisch zu halten. Außerdem veräußert er 35 % der Kommanditanteile an Dritte.

Die Komplementär-GmbH ist fiktive Neugesellschafterin der grundbesitzenden GmbH & Co. KG, da mindestens 90 % der Anteile an der Komplementär-GmbH (100 %) auf die Z-GmbH als Neugesellschafterin der Komplementär-GmbH übertragen wurden. Dadurch kommt es zu einer Änderung des Gesellschafterbestandes der grundbesitzenden GmbH & Co. KG in Höhe von 20 %.

Durch die Vereinbarung der Treuhandverhältnisse (40 %) und die Veräußerung von 35 % der Anteile am Vermögen der grundbesitzenden GmbH & Co. KG durch A auf Dritte werden weitere 75 % der Anteile am Vermögen der grundbesitzenden GmbH & Co. KG auf Neugesellschafter in Bezug auf die grundbesitzende GmbH & Co. KG übertragen. Der Tatbestand des § 1 Absatz 2a Satz 1 GrEStG ist erfüllt. Die Steuer ist nach § 6 Absatz 3 GrEStG in Höhe von 5 % nicht zu erheben.

6 Zehnjahreszeitraum

Sukzessive Übertragungen unmittelbarer oder mittelbarer Beteiligungen am Kapital der grundbesitzenden Kapitalgesellschaft auf Neugesellschafter innerhalb von zehn Jahren sind zusammenzurechnen. Soweit ein Neugesellschafter einen Anteil der grundbesitzenden Kapitalgesellschaft an einen weiteren Neugesellschafter oder Altgesellschafter veräußert, ist dieser bei der Ermittlung des Vomhundertsatzes nicht mitzuzählen. Übertragungen von mindestens 90 % der Anteile, die in einem Rechtsakt vollzogen werden, vollziehen sich in einer logischen Sekunde, also immer innerhalb eines Zeitraums von zehn Jahren. Der Zehnjahreszeitraum ist für jedes Grundstück im Vermögen der Kapitalgesellschaft selbständig zu beurteilen.

6.1 Eine GmbH erwirbt im Jahr 01 zwei Grundstücke (Grundstück I und Grundstück II). Zu diesem Zeitpunkt sind an der Gesellschaft A und B zu je 20 %, C zu 10 % sowie die D-OHG zu 50 % beteiligt. Gesellschafter der D-OHG sind zu diesem Zeitpunkt D und F zu je 10 % sowie G und H zu je 40 %. Im Jahr 02 veräußern A, B und C ihre Anteile an X. Im Jahr 08 veräußern D und G ihre Anteile an der D-OHG an Y. Im Januar 09 verkauft die GmbH das Grundstück I. Ende desselben Jahres veräußert H seinen Anteil an der D-OHG an Z.

Da in Bezug auf das Grundstück I aufgrund dessen Veräußerung im Januar 09 nur insgesamt 75 % der Anteile am Kapital der GmbH auf Neugesellschafter in Bezug auf die grundbesitzende GmbH übergegangen sind, ist der Tatbestand des § 1 Absatz 2b GrEStG nur hinsichtlich des Grundstücks II erfüllt.

6.2 Eine GmbH, an deren Kapital die Gesellschafter A, B, C, D und E zu je 20 % beteiligt sind, kauft im Jahr 01 ein Grundstück (Grundstück I). Im Mai 02 überträgt A seine Anteile an der GmbH auf W. Ende des Jahres 02 erwirbt die GmbH ein weiteres Grundstück (Grundstück II). Im Jahr 04 veräußern B und C ihre Anteile an der GmbH an X. Im Jahr 10 veräußert D seinen Anteil an der GmbH an Y und E drei Viertel seines Anteils (15 %) an Z. Bis Ende des Jahres 12 treten keine weiteren Änderungen im Gesellschafterbestand der GmbH ein.

Hinsichtlich des Grundstücks I ist im Jahr 10 der Tatbestand des § 1 Absatz 2b GrEStG erfüllt. In Bezug auf das Grundstück II ist der Tatbestand des § 1 Absatz 2b GrEStG nicht erfüllt, weil es erst nach dem Erwerb des Anteils an der GmbH des A durch W durch die GmbH erworben wurde.

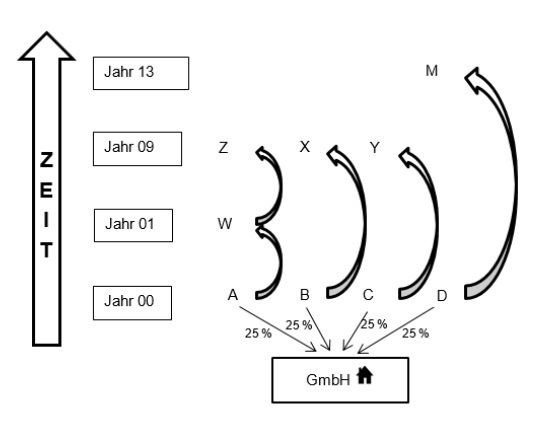

6.3 Nichtberücksichtigung bei mehrfacher Anteilsübertragung

Am Kapital einer grundbesitzenden GmbH sind A, B, C und D zu je 25 % beteiligt. Im Jahr 01 veräußert A seinen Anteil an W. Im Jahr 09 veräußern B, C und W ihre Anteile an X, Y und Z.

Insgesamt sind innerhalb von zehn Jahren nur 75 % der Anteile am Gesellschaftskapital übergegangen (von A auf W 25 %, von B auf X 25 % und von C auf Y 25 %). Der Tatbestand des § 1 Absatz 2b GrEStG ist nicht erfüllt. Altgesellschafter D bleibt mit 25 % an der GmbH beteiligt. Da die Veräußerung des 25%igen Anteils an der GmbH von A an W bereits bei der Ermittlung des Vomhundertsatzes berücksichtigt wurde, kann die Weiterveräußerung desselben Anteils innerhalb des maßgeblichen Zehnjahreszeitraums von W auf Z nicht noch einmal bei der Ermittlung des Vomhundertsatzes berücksichtigt werden.

Fortführung des

Beispiels:

Im Jahr 13 veräußert D seine 25%ige

Beteiligung an der GmbH an M.

Insgesamt sind innerhalb von zehn Jahren 100 % der Anteile am Kapital der Gesellschaft übergegangen (von W auf Z 25 %, von B auf X 25 %, von C auf Y 25 % und von D auf M 25 %). Der Tatbestand des § 1 Absatz 2b GrEStG ist verwirklicht.

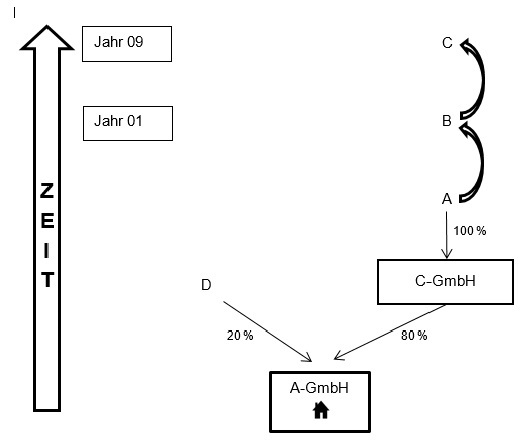

6.4 Am Kapital der A-GmbH sind die C-GmbH zu 89 % und X zu 11 % beteiligt. Alleingesellschafter der C-GmbH ist C. Im Jahr 01 erwirbt die A-GmbH ein Grundstück.

Im Jahr 02 veräußert C 50 % seiner Anteile an der C-GmbH an X.

Im Jahr 03 veräußert C 30 % seiner Anteile an der C-GmbH an Y.

Im Jahr 04 veräußert C weitere 10 % seiner Anteile an der C-GmbH an X.

Im Jahr 09 veräußert X 5 % seiner Beteiligung an der A-GmbH an A.

Im Jahr 02 sind durch den Übergang der Anteile an der C-GmbH von C auf X erstmalig 50 % der Anteile an der C-GmbH auf einen Neugesellschafter übergegangen, da X zum Zeitpunkt des Grundstückserwerbs nicht Gesellschafter der C-GmbH war. Unabhängig davon, dass X unmittelbarer Altgesellschafter der A-GmbH ist, ist er in Bezug auf die C-GmbH unmittelbarer Neugesellschafter. In Bezug auf die A-GmbH ist X nicht mittelbar über die C-GmbH beteiligt, da nur die C-GmbH selbst und nicht deren Anteilseigner Gesellschafter der A-GmbH sind. Die Tatbestandsvoraussetzungen des § 1 Absatz 2b Satz 4 GrEStG sind nicht erfüllt, da nicht mindestens 90 % der Anteile an der C-GmbH auf Neugesellschafter in Bezug auf die A-GmbH übergegangen sind. Die C-GmbH gilt im Jahr 02 nicht als unmittelbare Neugesellschafterin der A-GmbH.

Im Jahr 03 sind durch den Übergang der Anteile an der C-GmbH von C auf Y 30 % der Anteile an der GmbH auf einen Neugesellschafter übergegangen, da Y zum Zeitpunkt des Grundstückserwerbs nicht Gesellschafter der C-GmbH war. Die Tatbestandsvoraussetzungen von § 1 Absatz 2b Satz 4 GrEStG sind nicht erfüllt, da nicht mindestens 90 % der Anteile an der C-GmbH auf Neugesellschafter übergegangen sind (02: 50 % + 03: 30 %). Die C-GmbH gilt im Jahr 03 weiterhin nicht als unmittelbare Neugesellschafterin der A-GmbH.

Im Jahr 04 sind durch den Übergang der Anteile an der C-GmbH von C auf X weitere 10 % der Anteile an der GmbH auf den Neugesellschafter der C-GmbH X übergegangen. Die Tatbestandsvoraussetzungen des § 1 Absatz 2b Satz 4 GrEStG sind erfüllt, da mindestens 90 % der Anteile an der C-GmbH auf Neugesellschafter in Bezug auf die C-GmbH übergegangen sind (Jahr 02: 50 % + Jahr 03: 30 % + Jahr 04: 10 %). Die C-GmbH gilt im Jahr 04 als unmittelbare Neugesellschafterin der A-GmbH.

Im Jahr 09 sind durch den Übergang der Anteile am Gesellschaftsvermögen der A-GmbH von X auf A 5 % der Anteile am Kapital der A-GmbH auf den Neugesellschafter A übergegangen. Die Tatbestandsvoraussetzungen von § 1 Absatz 2b GrEStG sind erfüllt, da mindestens 90 % der Anteile am Kapital der GmbH (Jahr 04: 89 % + Jahr 09: 5 %) innerhalb von zehn Jahren auf Neugesellschafter der GmbH (C-GmbH und A) übergegangen sind.

6.5 Mehrfacher Gesellschafterwechsel an einer beteiligten Kapitalgesellschaft

Am Kapital der grundbesitzenden A-GmbH sind die C-GmbH zu 80 % und D zu 20 % beteiligt. Alleingesellschafter der C-GmbH ist A. Im Jahr 01 überträgt A seinen Anteil an der C-GmbH auf B. Im Jahr 09 überträgt B seinen Anteil an der C-GmbH auf C.

Im Jahr 01 gehen durch die Anteilsübertragung von A auf B mindestens 90 % der Anteile an der C-GmbH (100 %) auf Neugesellschafter der C-GmbH über. Die C-GmbH gilt gemäß § 1 Absatz 2b Satz 4 GrEStG als Neugesellschafterin der A-GmbH. Der Tatbestand des § 1 Absatz 2b GrEStG ist nicht erfüllt, da nicht mindestens 90 % der Anteile an der A-GmbH (80 %) auf Neugesellschafter (A-GmbH) übergegangen sind.

Im Jahr 09 gehen durch die Anteilsübertragung von B auf C erneut mindestens 90 % der Anteile an der C-GmbH (100 %) auf Neugesellschafter der C-GmbH über. Die C-GmbH gilt seit dem Gesellschafterwechsel im Jahr 01 als Neugesellschafterin der A-GmbH. Diese Eigenschaft bleibt bei dem erneuten Gesellschafterwechsel im Jahr 09 erhalten. Der Tatbestand des § 1 Absatz 2b GrEStG ist weiterhin nicht erfüllt, da die Anteilsübertragung nicht zu einer weiteren Änderung der Anteilsverhältnisse zu Lasten der Altgesellschafter in Bezug auf die A-GmbH innerhalb des Zehnjahreszeitraums führt.

7 Verhältnis zu § 1 Absatz 2a GrEStG

§ 1 Absatz 2a und § 1 Absatz 2b GrEStG sind gleichrangig. Es besteht kein Vorrang.

8 Verhältnis zu § 1 Absatz 3 und 3a GrEStG

8.1 Allgemeines

§ 1 Absatz 2b GrEStG geht der Anwendung des § 1 Absatz 3 und 3a GrEStG vor. Dieser Vorrang ist auch dann gegeben, wenn auf Grund einer Befreiungsvorschrift die Steuer nach § 1 Absatz 2b GrEStG nicht erhoben wird.

Mit Übergang der Anteile (Closing) werden sowohl § 1 Absatz 2b GrEStG als auch § 1 Absatz 3 Nummer 2 oder 4 GrEStG verwirklicht. Ändert sich der Gesellschafterbestand einer grundbesitzenden Kapitalgesellschaft im Nachgang eines schuldrechtlichen Verpflichtungsgeschäfts (Signing), fallen die Besteuerungszeitpunkte des § 1 Absatz 2b GrEStG und des § 1 Absatz 3 Nummer 1 oder 3 GrEStG auseinander: Während mit Abschluss des schuldrechtlichen Verpflichtungsgeschäfts (Signing) § 1 Absatz 3 Nummer 1 und 3 GrEStG verwirklicht wird, wird der Tatbestand des § 1 Absatz 2b GrEStG erfüllt, wenn es zum Übergang des Anteils (Closing) an der Kapitalgesellschaft kommt. Die beiden Rechtsvorgänge (Signing und Closing) stellen zwei grunderwerbsteuerrechtliche Vorgänge dar.

8.2 Verfahrensrechtliche Abläufe

Im Zeitpunkt des Signing erfolgt eine Festsetzung nach § 1 Absatz 3 Nummer 1 oder 3 GrEStG. Im Zeitpunkt des Closing erfolgt eine Festsetzung nach § 1 Absatz 2b GrEStG und die Festsetzung nach § 1 Absatz 3 Nummer 1 oder 3 GrEStG (im Zeitpunkt des Signing) ist bei Grundstücksidentität aufzuheben oder zu ändern.

Eine Festsetzung nach § 1 Absatz 3 GrEStG ist grundsätzlich nur in den Fällen geboten, in denen bis zu einem Jahr nach Kenntnisnahme der Finanzverwaltung von dem steuerbegründenden Sachverhalt eine Besteuerung nach § 1 Absatz 2b GrEStG nicht zu erwarten ist. Zudem muss der Grundstücksbestand im Zeitpunkt des Closing und Signing identisch sein.

9 Verhältnis zu Befreiungs- und Vergünstigungsvorschriften

§ 1 Absatz 2b GrEStG fingiert einen Grundstücksübergang von einer Kapitalgesellschaft auf eine fiktiv neue Kapitalgesellschaft. Die personenbezogenen Steuerbefreiungen des § 3 Nummer 3 bis 7 GrEStG kommen nicht in Betracht.

Die Befreiungsvorschrift des § 3 Nummer 2 Satz 1 GrEStG findet Anwendung, soweit die Anteile der grundbesitzenden Kapitalgesellschaft durch Schenkung unter Lebenden im Sinne des Erbschaftsteuerund Schenkungsteuergesetzes übertragen werden. Steuerbefreit nach § 3 Nummer 2 Satz 1 GrEStG sind sowohl die tatbestandsauslösende Anteilsübertragung von grundbesitzenden Kapitalgesellschaften als auch eine oder mehrere vorangegangene schenkweise Anteilsübertragungen an der grundbesitzenden Kapitalgesellschaft unabhängig von deren Schenkungszeitpunkten. Die Begünstigung vorangegangener schenkweiser Anteilsübertragungen an der Kapitalgesellschaft setzt voraus, dass das jeweilige Grundstück der Gesellschaft bereits zu den damaligen Schenkungszeitpunkten grunderwerbsteuerlich zuzurechnen war.

Der Erwerb von Anteilen von Todes wegen bleibt gemäß § 1 Absatz 2b Satz 6 GrEStG bei der Ermittlung des Vomhundertsatzes außer Betracht.

Die Steuervergünstigungen nach §§ 5, 6 und 7 GrEStG sind auf Kapitalgesellschaften nicht anzuwenden. Es liegen bei Anteilsübertragungen bei Kapitalgesellschaften keine Übergänge auf oder von einer Gesamthand vor.

10 Verhältnis zu § 16 GrEStG

§ 16 Absatz 2 GrEStG ist im Zusammenhang mit § 1 Absatz 2b GrEStG anzuwenden, wenn einer oder mehrere der Gesellschafterwechsel, die zur Verwirklichung des § 1 Absatz 2b GrEStG geführt haben, ganz oder teilweise rechtlich und tatsächlich im Sinne des § 16 GrEStG rückgängig gemacht wird oder werden und infolgedessen ein Übergang von mindestens 90 % der Anteile am Kapital der grundbesitzenden Kapitalgesellschaft im Ergebnis nicht mehr gegeben ist (vgl. , BStBl 2013 II S. 830). Werden bei sukzessiver Tatbestandserfüllung nicht alle Rechtsvorgänge, die zur Verwirklichung des § 1 Absatz 2b GrEStG beigetragen haben, nach der Tatbestandsverwirklichung fristgemäß und in allen Teilen vollständig beim zuständigen Finanzamt angezeigt, scheidet die Anwendung des § 16 Absatz 2 GrEStG nach § 16 Absatz 5 GrEStG aus. Dies gilt auch für Beteiligungsaufstockungen (vgl. , BStBl 2017 II S. 966).

11 Bemessungsgrundlage

Nach § 8 Absatz 2 Satz 1 Nummer 3 GrEStG ist die Bemessungsgrundlage in den Fällen des § 1 Absatz 2b GrEStG der Grundbesitzwert im Sinne des § 151 Absatz 1 Satz 1 Nummer 1 i. V. m. § 157 Absatz 1 bis 3 BewG. Die Bemessungsgrundlage ist nicht auf die Anteile der eintretenden Gesellschafter und der Altgesellschafter an der grundbesitzenden Kapitalgesellschaft aufzuteilen. Auch bei einer Übertragung von weniger als 100 % der Anteile am Kapital einer grundbesitzenden Kapitalgesellschaft ist die Bemessungsgrundlage der volle Wert des Grundbesitzes.

Beruht die Änderung des Gesellschafterbestandes im Sinne des § 1 Absatz 2b GrEStG auf einem vorgefassten Plan zur Bebauung eines Grundstücks, ist gemäß § 8 Absatz 2 Satz 2 Alt. 2 GrEStG abweichend von § 157 Absatz 1 Satz 1 BewG als Bemessungsgrundlage auf den Grundbesitzwert zum Zeitpunkt der Fertigstellung des Gebäudes abzustellen. Auf die Wertverhältnisse zum Besteuerungszeitpunkt kommt es nicht an.

Ein solcher vorgefasster Plan liegt vor, wenn sich der Plan zur Bebauung bei der Gesellschaft in einer Weise verdichtet hat, dass sie sich im Regelfall nur noch unter wirtschaftlichen Schwierigkeiten oder Einbußen davon lösen kann und die Neugesellschafter die Anteile an der Kapitalgesellschaft aufgrund des vorgefassten Plans erwerben. Ausreichend ist hierbei bereits die Kenntnis der Neugesellschafter über den vorgefassten Plan zur Bebauung eines Grundstücks. Der Plan muss nur die Bebauung eines Grundstücks, nicht auch die Änderung des Gesellschafterbestandes der Kapitalgesellschaft zum Gegenstand haben (vgl. , BStBl 2021 II S. 632).

12 Steuerschuldner und Bekanntgabe des Steuerbescheids

Steuerschuldner ist in den Fällen des § 1 Absatz 2b GrEStG die grundbesitzende Kapitalgesellschaft (§ 13 Nummer 7 GrEStG). Der Steuerbescheid ist an sie als Inhaltsadressat zu richten (§ 157 Absatz 1 Satz 2 AO).

13 Anzeigepflicht

Gemäß § 19 Absatz 1 Satz 1 Nummer 3b GrEStG sind von der grundbesitzenden Kapitalgesellschaft alle Rechtsvorgänge anzuzeigen, die zur Verwirklichung des Tatbestands des § 1 Absatz 2b GrEStG geführt haben. Die Anzeigepflicht besteht bei Tatbestandsverwirklichung. Bei sukzessiver Änderung des Gesellschafterbestandes der grundbesitzenden Kapitalgesellschaft sind bei der Anzeige die vorausgegangenen Gesellschafterwechsel, die zur Tatbestandsverwirklichung beigetragen haben, anzugeben.

Die Anzeige ist nach Kenntniserlangung der grundbesitzenden Kapitalgesellschaft von dem anzeigepflichtigen Vorgang innerhalb der in § 19 Absatz 3 GrEStG genannten Fristen zu erstatten.

Der Inhalt der Anzeige richtet sich nach § 20 GrEStG, insbesondere muss sie bei mehreren Beteiligten eine Beteiligungsübersicht enthalten (§ 20 Absatz 2 Nummer 3 GrEStG).

Inhaltlich gleichlautend

Oberste Finanzbehörden der

Länder v. - S 4501

Ministerium für Finanzen

Baden-Württemberg - FM3 - S 4430

-1/30

Bayerisches Staatsministerium der Finanzen

und für Heimat - 34 - S

4501-1/41

Senatsverwaltung für Finanzen

Berlin - S

4501-1/2022-4

Ministerium der Finanzen und für Europa des

Landes Brandenburg - 31 - S

4501/22#01#01

Der Senator für Finanzen der Freien

Hansestadt Bremen - S 4501

-1/2014-2/2022-13-5

Finanzbehörde der Freien und Hansestadt

Hamburg - S4501-2022/006-53

Hessisches Ministerium der

Finanzen - S4500

A-094-II62

Finanzministerium

Mecklenburg-Vorpommern - IV - S

4501-00000-2022/003

Niedersächsisches

Finanzministerium - S

4501-127-351

Ministerium der Finanzen des Landes

Nordrhein-Westfalen - S

4501-17/1-V A 6

Ministerium der Finanzen

Rheinland-Pfalz - S

4501#2022/0001-0401 446

Ministerium für Finanzen und Europa des

Saarlandes - S

4501-11#001

Sächsisches Staatsministerium der

Finanzen - 35 - S

4501/52/20-2022/30778

Ministerium der Finanzen des Landes

Sachsen-Anhalt - 43 - S

4501-91

Finanzministerium des Landes

Schleswig-Holstein - S

4445-005

Thüringer

Finanzministerium - S

4501/28-6

Auf diese Anweisung wird Bezug genommen in folgenden Gerichtsentscheidungen:

Fundstelle(n):

BStBl 2022 I Seite 821

YAAAI-62696

1BStBl 2021 I S. 838