Personengesellschaften als Organgesellschaften einer umsatzsteuerlichen Organschaft

Anmerkungen zum

Es ist in der Umsatzsteuer nicht immer leicht, den Überblick zu behalten, da die Rechtsprechung der beiden zuständigen Umsatzsteuersenate des BFH häufig divergiert. Dies gilt z. B. bei der Frage, ob – und ggf. unter welchen Umständen – eine Personengesellschaft Organgesellschaft einer umsatzsteuerlichen Organschaft gem. § 2 Abs. 2 Nr. 2 UStG sein kann. Hierzu hat der EuGH bereits im Jahr 2015 mit dem Urteil in der Sache Larentia + Minerva und Marenave Schifffahrt [1] entschieden. Die BFH-Senate haben dieses Urteil aber bemerkenswert unterschiedlich interpretiert. [2] Der EuGH hat mit dem Besprechungsurteil [3] auf einen Vorlagebeschluss des FG Berlin-Brandenburg erneut entscheiden müssen und das Urteil in der Sache Larentia + Minerva bestätigt. Aufgrund des komplexen Verhältnisses von Unionsrecht und nationalem Recht bringt aber auch dieses Urteil für die Unternehmer und ihre Berater keine Rechtssicherheit.

Ist die Regelung der umsatzsteuerlichen Organschaft in § 2 Abs. 2 Nr. 2 Satz 1 UStG mit dem Unionsrecht (Art. 11 MwStSystRL) vereinbar?

Können sich Stpfl. unmittelbar auf Art. 11 MwStSystRL berufen?

Kann eine Personengesellschaft „juristische Person“ i. S. von § 2 Abs. 2 Nr. 2 Satz 1 UStG und Organgesellschaft einer umsatzsteuerlichen Organschaft sein?

I. Vereinfachter Sachverhalt der Entscheidung

[i]Zieglmaier/Heyd, Die ertrag-

und umsatzsteuerliche Organschaft, Beilage zu StuB 9/2021 S. 1,

NWB VAAAH-77478

Masuch/Fetzer,

Personengesellschaften als umsatzsteuerliche Organgesellschaften, NWB 47/2020

S. 3468, NWB BAAAH-63550

Sterzinger, in:

Küffner/Zugmaier, UStG, § 2 Rz. 421,

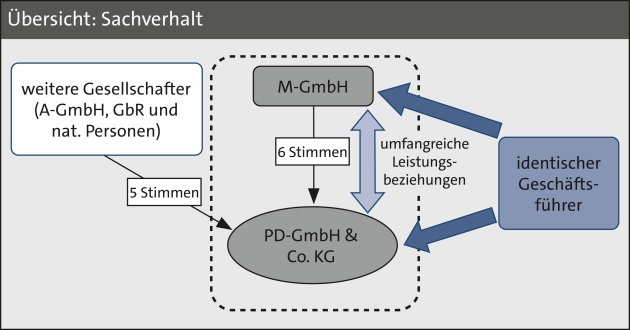

NWB PAAAB-75356 Zu entscheiden war die

Frage, ob die PD GmbH & Co. KG (im Folgenden P-KG) Organgesellschaft einer

umsatzsteuerlichen Organschaft mit ihrer Kommanditistin M-GmbH als

Organträgerin war. Neben der M-GmbH gab es vier weitere Kommanditisten (drei

natürliche Personen und eine GbR) und mit der A-GmbH eine Komplementärin. Nach

den Regelungen des Gesellschaftsvertrags besaß jeder Gesellschafter unabhängig

von der Höhe seiner Beteiligung eine Stimme. Lediglich die M-GmbH besaß sechs

Stimmen. Die M-GmbH verfügte damit über die einfache Mehrheit; denn sie hatte

sechs von insgesamt elf Stimmen. Nach dem Gesellschaftsvertrag wurden mit

Ausnahme weniger grundlegender Beschlüsse (z. B. über den Ausschluss und die

Aufnahme von Gesellschaftern und bestimmte Änderungen des

Gesellschaftsvertrags) alle Beschlüsse der Gesellschafter mit einfacher

Mehrheit gefasst. Die P-KG und die M-GmbH hatten denselben Geschäftsführer.

Zwischen den Gesellschaften bestanden umfangreiche Leistungsbeziehungen.

Folgende Übersicht fasst den Sachverhalt zusammen: S. 390

II. Ausgangslage und Vorlagebeschluss

1. Nationale und unionsrechtliche Voraussetzungen der umsatzsteuerlichen Organschaft

Nach § 2 Abs. 2 Nr. 2 UStG liegt eine Organschaft vor, wenn eine juristische Person, die sog. Organgesellschaft, finanziell, wirtschaftlich und organisatorisch in das Unternehmen des Organträgers eingegliedert ist. Unionsrechtlich beruht die Organschaft auf Art. 11 Abs. 1 der Mehrwertsteuerrichtlinie (MwStSystRL). Danach kann ein Mitgliedstaat rechtlich selbständige Personen, die durch gegenseitige finanzielle, wirtschaftliche und organisatorische Beziehungen eng miteinander verbunden sind, zusammen als einen Stpfl. behandeln (sog. Mehrwertsteuergruppe). Zugleich kann der Mitgliedstaat die erforderlichen Maßnahmen treffen, um Steuerhinterziehungen und -umgehungen vorzubeugen (Art. 11 Abs. 2 MwStSystRL).

Während die unionsrechtliche Mehrwertsteuergruppe womöglich zu einem eigenständigen Stpfl. (bestehend aus den verbundenen selbständigen Personen) führt, regelt die Organschaft nach nationalem Recht eine Zurechnung der Umsätze zum Organträger. Sowohl der XI. als auch der V. Senat des BFH haben deshalb beim EuGH angefragt, ob die deutsche Regelung mit dem Unionsrecht vereinbar ist. [4]

2. Beschränkung der Organschaft auf juristische Personen

Juristische Personen i. S. von § 2 Abs. 2 Nr. 2 Satz 1 UStG sind Körperschaften mit eigener Rechtspersönlichkeit, wie etwa eine GmbH oder eine Aktiengesellschaft. Personengesellschaften sind nach herkömmlichem deutschen Rechtsverständnis Gesamthandsgesellschaften und keine juristischen Personen, auch wenn sie als rechtsfähig angesehen werden. [5] Sie kommen damit nach dem Wortlaut des § 2 Abs. 2 Nr. 2 Satz 1 UStG nicht als Organgesellschaften in Betracht.

Dieses in sich nicht ganz widerspruchsfreie Verständnis der Personengesellschaft will der Gesetzgeber durch das Gesetz zur Modernisierung des Personengesellschaftsrechts (MoPeG) [6] ändern und das Gesamthandsprinzip zugunsten der Rechtsfähigkeit der eingetragenen Personengesellschaft aufgeben. [7]

3. EuGH-Urteil Larentia + Minerva

Das Unionsrecht ermöglicht die Organschaft hingegen nicht nur mit juristischen Personen, sondern gem. Art. 11 Abs. 1 MwStSystRL mit allen selbständigen Personen, zu denen auch Personengesellschaften gehören. Daher stellt sich die Frage, ob die Beschränkung der nationalen Organschaftsregelung auf juristische Personen unionsrechtskonform ist. Dazu hat sich der EuGH bereits im Jahr 2015 geäußert. Nach der Entscheidung im Fall Larentia + Minerva [8] darf eine nationale Regelung die Möglichkeit zur Bildung einer Mehrwertsteuergruppe grds. nicht allein juristischen Personen einräumen. Eine Ausnahme gilt aber dann, wenn die Beschränkung auf juristische Personen zur Verhinderung missbräuchlicher Praktiken oder Verhaltensweisen und der Vermeidung von Steuerhinterziehung oder -umgehung erforderlich und geeignet ist (Art. 11 Abs. 2 MwStSystRL).

4. Umsetzung der EuGH-Rechtsprechung durch den BFH

4.1 Rechtsprechung des V. Senats

Da der EuGH in der Entscheidung Larentia + Minerva [9] den nationalen Gerichten aufgegeben hatte zu prüfen, ob eine etwaige Beschränkung zur Verhinderung von Missbräuchen geeignet und erforderlich ist, modifizierte der BFH bereits im Jahr 2015 seine Rechtsprechung zu § 2 Abs. 2 Nr. 2 UStG. [10] Danach kommen auch Personengesellschaften als Organgesellschaften in Betracht. Allerdings stellt der V. Senat eine einschränkende Bedingung auf: An der Personengesellschaft dürfen neben dem Organträger nur solche Personen als Gesellschafter beteiligt sein, die ihrerseits nach § 2 Abs. 2 Nr. 2 UStG in das Unternehmen des Organträgers finanziell eingegliedert sind.

Daraus ergibt sich implizit, dass an der Personengesellschaft nur Kapitalgesellschaften beteiligt sein dürfen.

Der BFH hat diese Bedingung damit begründet, die Voraussetzungen der Organschaft, die über die Steuerschuldnerschaft entscheide, müssten rechtssicher ausgestaltet sein. Die finanzielle Eingliederung setze voraus, dass der Organträger seinen Willen durch Mehrheitsbeschluss in der Gesellschafterversammlung der Organgesellschaft durchsetzen könne. Während bei Kapitalgesellschaften das Mehrheitsprinzip gelte, sehe das gesetzliche Normalstatut bei Personengesellschaften das Prinzip der Einstimmigkeit vor. Da für den Abschluss und die Änderung von Gesellschaftsverträgen bei Personengesellschaften kein Formzwang bestehe, könnten gesellschaftsvertragliche Stimmrechtsvereinbarungen bei der Personengesellschaft auch mündlich getroffen und geändert werden.

4.2 Rechtsprechung des XI. Senats

Der XI. Senat des BFH ist hingegen der Auffassung, die in § 2 Abs. 2 Nr. 2 Satz 1 UStG normierte Beschränkung auf juristische Personen sei keine erforderliche und geeignete Maßnahme zur Verhinderung missbräuchlicher Praktiken oder Verhaltensweisen und zur Vermeidung von Steuerhinterziehung oder -umgehung. [11] Jedenfalls sei eine GmbH & Co. KG als juristische Person i. S. des § 2 Abs. 2 Nr. 2 Satz 1 UStG anzusehen, da sie eine kapitalistische Struktur habe. Für die anderen Personengesellschaften hat der XI. Senat S. 391bislang offen gelassen, ob er sich der Auffassung des V. Senats des BFH anschließen würde.

5. BMF folgt dem V. Senat

Das BMF hat sich der Rechtsprechung des V. Senats angeschlossen, ohne zur Entscheidung des XI. Senats Stellung zu nehmen (vgl. Abschnitt 2.8 Abs. 2 Satz 5 i. V. mit Abs. 5a UStAE). Die Finanzverwaltung akzeptiert somit über den Wortlaut des § 2 Abs. 2 Nr. 2 UStG hinaus auch eine Personengesellschaft als Organgesellschaft, allerdings nur, wenn die finanzielle Eingliederung auch bei Annahme der Geltung des Einstimmigkeitsprinzips vorliegt. Das erfordert die ausschließliche Beteiligung von Kapitalgesellschaften und deren finanzielle Eingliederung in den Organträger.

6. Vorlageentscheidung des FG Berlin-Brandenburg

Der dem FG Berlin-Brandenburg vorliegende Sachverhalt (vgl. unter Kap. I) erfüllte die vom V. Senat des BFH und vom BMF definierten Tatbestandsvoraussetzungen nicht. Zwar lag aufgrund der Identität des Geschäftsführers die organisatorische Eingliederung vor, und aufgrund der gegenseitigen Leistungsbeziehungen war auch die wirtschaftliche Eingliederung gegeben. Es fehlte jedoch an der finanziellen Eingliederung, da die M-GmbH an den anderen Gesellschaftern der P-KG nicht beteiligt war.

Nach der Rechtsprechung des XI. Senats wäre die P-KG als Organgesellschaft anzusehen, da sie eine – kapitalistisch strukturierte – GmbH & Co. KG ist (dazu unten Kap. IV.5).

Das FG hat Zweifel an der einschränkenden Auslegung durch den V. Senat und das BMF. Statt jedoch auf eine Klärung durch den BFH [12] zu hoffen, hat das FG direkt den EuGH gefragt, ob die Auffassung des V. BFH-Senats und des BMF mit dem Unionsrecht vereinbar ist. [13]

III. Entscheidung des

1. Keine erhöhten Anforderungen an die finanzielle Eingliederung von Personengesellschaften

Der EuGH hat mit dem Besprechungsurteil [14] die Auffassung des FG bestätigt und entschieden, dass an die finanzielle Eingliederung von Personengesellschaften keine höheren Anforderungen als an die finanzielle Eingliederung von juristischen Personen zu stellen sind. Die Voraussetzungen der finanziellen Eingliederung sind einheitlich, für alle Mitgliedstaaten verbindlich und nicht restriktiv auszulegen. Für die Annahme einer Mehrwertsteuergruppe ist kein Über- und Unterordnungsverhältnis notwendig. Personengesellschaften sind nicht per se vom Anwendungsbereich des Art. 11 MwStSystRL ausgeschlossen. Entscheidend ist nach Auffassung des EuGH, dass die M-GmbH ihren Willen bei der P-KG durch Mehrheitsbeschlüsse durchsetzen konnte. Dass die Gesellschafter der P-KG den Gesellschaftsvertrag theoretisch mittels mündlicher Vereinbarungen ändern könnten, schließt die finanzielle Eingliederung nicht aus.

2. Keine Notwendigkeit zur Missbrauchsverhinderung

Die zusätzlichen Anforderungen des V. Senats des BFH und des BMF sind auch nicht zur Verhinderung missbräuchlicher Praktiken erforderlich. Denn dafür muss eine Reihe objektiver Anhaltspunkte für eine missbräuchliche Praxis vorliegen. Allein aus dem Fehlen besonderer Formerfordernisse resultierende Beweisschwierigkeiten genügen zur Rechtfertigung der deutschen Regelung nicht. Es wäre unverhältnismäßig, alle Personengesellschaften wegen der Befürchtung von Missbrauch von der Organschaft auszuschließen. Hierfür gibt es weniger einschränkende Maßnahmen. Zum Beispiel könnte ein Urkundsbeweis (schriftlicher Nachweis) als Eingliederungsvoraussetzung verlangt werden. Denkbar wäre auch eine Bewilligung der Organschaft durch die Finanzverwaltung als milderes Mittel.

IV. Konsequenzen für die Praxis

1. Personengesellschaften können unionsrechtlich Organgesellschaften sein

Mit der aktuellen Entscheidung, die das Urteil im Verfahren Larentia + Minerva bestätigt, steht fest, dass Personengesellschaften in eine Mehrwertsteuergruppe einbezogen werden können. Sie können also im Sinne der deutschen Organschaftsregelung nicht nur Organträger, sondern auch Organgesellschaft sein. Damit ist die Organschaftsregelung in § 2 Abs. 2 Nr. 2 Satz 1 UStG jedenfalls insoweit nicht mit dem Unionsrecht vereinbar, als die deutsche Regelung nur juristische Personen als Organgesellschaften anerkennt.

Damit ist jedoch nicht entschieden, ob Personengesellschaften als Organgesellschaften gem. § 2 Abs. 2 Nr. 2 UStG anzusehen sind, weil die Auslegung des nationalen Rechts Sache der nationalen Gerichte ist (dazu sogleich).

2. Richtlinienkonforme Auslegung und Anwendungsvorrang des Unionsrechts

Da sich die Mitgliedstaaten verpflichtet haben, die MwStSystRL umzusetzen, sind die nationalen Regelungen so weit wie möglich am Wortlaut und Zweck der Richtlinie auszurichten, um das mit der Richtlinie verfolgte Ziel zu erreichen. [15] Die Gerichte müssen Normen soweit als möglich richtlinienkonform auslegen, dabei kommt grds. auch über den Wortlaut hinaus eine Rechtsfortbildung durch Analogie oder teleologische Reduktionen oder Extensionen in S. 392Betracht. Die Grenze der Auslegung der nationalen Regelung ist nach allgemeinen Auslegungsregelungen aber deren eindeutiger, nicht interpretierbarer Wortlaut; eine Auslegung contra legem ist unzulässig . [16]

Es ist grds. nicht Aufgabe der Rechtsprechung, das Gesetz zu korrigieren. Der unionsrechtswidrige Rechtszustand kann nur durch gesetzgeberische Aktivitäten (z. B. durch Einführung einer Gruppenbesteuerung mit Antragsverfahren) beseitigt werden.

Obwohl Richtlinien des Unionsrechts nicht unmittelbar geltendes nationales Recht sind, sondern durch einen nationalen gesetzgeberischen Akt in deutsches Recht umzusetzen sind, nimmt der EuGH an, dass sich Stpfl. bei unterbliebener oder fehlerhafter Umsetzung der Richtlinie durch den nationalen Gesetzgeber unmittelbar auf eine Regelung der europäischen Richtlinie berufen können, wenn diese unbedingt und hinreichend genau ist. [17]

3. Keine unmittelbare Berufung auf Art. 11 MwStSystRL

Der einfachste Weg – die unmittelbare Berufung auf Art. 11 MwStSystRL – ist nach der Rechtsprechung des EuGH indes versperrt, weil die Richtlinie einer Präzisierung auf nationaler Ebene bedarf. Da Art. 11 MwStSystRL die Anwendung nationaler Rechtsvorschriften voraussetzt, die den konkreten Umfang der Mehrwertsteuergruppe bzw. Organschaft bestimmen, hat er insoweit einen bedingten Charakter. [18]

Trotz der eindeutigen Positionierung des EuGH wird in der Literatur bezweifelt, ob der EuGH tatsächlich auch eine partielle Berufung auf Art. 11 der MwStSystRL ausschließen wollte, also eine Berufung auf den nicht bedingten personellen Anwendungsbereich der Richtlinie. [19] Zur Begründung wird darauf verwiesen, dass der EuGH auch bei den Steuerbefreiungen gem. Art. 132 MwStSystRL sehr großzügig von einer unmittelbaren Anwendbarkeit der entsprechenden Richtlinienbestimmungen ausgehe, obwohl in den Steuerbefreiungsvorschriften weitgehende Ermessensspielräume für den nationalen Gesetzgeber enthalten seien. Hier muss aber berücksichtigt werden, dass der EuGH diese Rechtsprechung in jüngerer Zeit korrigiert hat und die unmittelbare Berufung auf Art. 132 Abs. 1 Buchst. m MwStSystRL abgelehnt hat. [20]

4. Richtlinienkonforme Auslegung des § 2 Abs. 2 Nr. 2 Satz 1 UStG

4.1 Lösung nur über das nationale Recht

Personengesellschaften können daher nur über das nationale Recht und nur dann Organgesellschaften sein, wenn sie als juristische Personen i. S. von § 2 Abs. 2 Nr. 2 Satz 1 UStG anzusehen sind.

4.2 Auffassung des V. Senats und des BMF kollidiert mit Unionsrecht

Der V. Senat des BFH hat mit seiner Entscheidung vom [21] den Anwendungsbereich des § 2 Abs. 2 Nr. 2 Satz 1 UStG nur auf solche Personengesellschaften erweitert, an denen ausschließlich Kapitalgesellschaften beteiligt sind, die ihrerseits in den Organträger finanziell eingegliedert sind, um damit dem bei Personengesellschaften geltenden Einstimmigkeitsprinzip Rechnung zu tragen (vgl. Kap. II.4.1). Mit dem hier besprochenen Urteil des EuGH steht fest, dass dieses Konzept des V. Senats und des BMF zu einem unionsrechtswidrigen Ergebnis führt, indem Personengesellschaften, bei denen die genannten Voraussetzungen nicht erfüllt sind, nicht als Organgesellschaften anerkannt werden. Da die Auslegung des § 2 Abs. 2 Nr. 2 UStG den nationalen Gerichten obliegt, könnte es sein, dass der V. Senat gleichwohl an seinem Ansatz festhält. Es käme dann auf den XI. Senat an, der allerdings einen geeigneten Fall benötigt, um ggf. den Großen Senat des BFH anzurufen.

Es bleibt abzuwarten, ob die Finanzverwaltung Abschnitt 2.8 Abs. 5a UStAE ändern wird. Solange dies nicht geschieht, können sich Stpfl. auf den UStAE berufen, der eine die Finanzämter bindende Dienstanweisung ist, um die Einbeziehung von Personengesellschaften in die Organschaft zu vermeiden.

4.3 Bezugnahme auf die kapitalistische Struktur

Nach der Rechtsprechung des XI. Senats [22] umfasst der Begriff juristische Person i. S. des § 2 Abs. 2 Nr. 2 Satz 1 UStG jedenfalls auch GmbH & Co. KGs, da diese kapitalistisch strukturiert sind. Im Umkehrschluss bedeutet dies, personalistisch strukturierte Personengesellschaften sind weiterhin keine tauglichen Organgesellschaften. Insofern bleibt das nationale Recht auch im Ergebnis dieser Auslegung hinter dem Unionsrecht zurück, denn dem EuGH genügt für die finanzielle Eingliederung einer Personengesellschaft die Möglichkeit, den Willen durch Mehrheitsbeschlüsse durchzusetzen.

5. Praktische Konsequenzen für verschiedene Personengesellschaften

5.1 Gestaltungsziel Rechtssicherheit

Eine Organschaft ist nicht per se gut oder schlecht für die Stpfl., sie führt aber in jedem Fall zu abweichenden umsatzsteuerlichen Folgen, z. B. im Hinblick auf die Frage, wer Steuerschuldner ist, oder hinsichtlich der Behandlung von Innenumsätzen. Es kann deshalb das Gestaltungsziel des Stpfl. sein, eine Organschaft zu begründen oder das gerade S. 393zu vermeiden. In beiden Fällen sollte die Zielerreichung möglichst rechtssicher sein. Dies ist bei der Rechtsformwahl und bei der Ausgestaltung der gesellschaftsvertraglichen Vereinbarungen im Einzelnen zu beachten. Die divergierende Rechtsprechung der beiden Umsatzsteuersenate des BFH bleibt zunächst als Unsicherheitsfaktor bestehen.

5.2 GmbH & Co. KG

Personengesellschaften in der Rechtsform der GmbH & Co. KG (und vergleichbare wie die AG & Co. KG oder die Ltd. & Co. KG) sind grds. kapitalistisch strukturiert und daher als Organgesellschaften anzusehen, wenn die allgemeinen Voraussetzungen der wirtschaftlichen, organisatorischen Eingliederung vorliegen. Es gibt insoweit kein Wahlrecht des Stpfl. Die finanzielle Eingliederung setzt die Mehrheit der Stimmrechte voraus, die in der Praxis üblicherweise an die Kapitalanteile geknüpft werden. Für den vorliegenden Sachverhalt (vgl. Kap. I) der EuGH-Entscheidung sollte die Organschaft somit vorliegen, da die M-GmbH über mehr als 50 % der Stimmrechte verfügt.

Eine GmbH & Co. KG kann aber auch personalistisch strukturiert sein und damit als Organgesellschaft ausscheiden. Vorsicht ist immer dann geboten, wenn von der „Normalstruktur“ einer GmbH & Co. KG abgewichen wird, also z. B. eine i. S. von § 15 Abs. 3 Nr. 2 EStG entprägte Gesellschaft vorliegt. Allein der Umstand, dass an der Personengesellschaft natürliche Personen als Gesellschafter beteiligt sind, schließt ihre Eingliederung als Organgesellschaft aber nicht aus; denn auch natürliche Personen können Organträger sein. Zu sonstigen Kriterien kapitalistischer Strukturierung sogleich unter Abschnitt 5.3.

Im Übrigen wird abzuwarten sein, ob die Finanzverwaltung aufgrund des EuGH-Hinweises auf den Urkundsbeweis qualifizierte Nachweise für das Vorliegen der finanziellen Eingliederung verlangen wird. M. E. sollte ein privatschriftlicher Gesellschaftsvertrag genügen.

5.3 Sonstige Kommanditgesellschaften, offene Handelsgesellschaften und BGB-Gesellschaften

5.3.1 Grundsätzliche Übertragbarkeit ist unklar

Ob und ggf. unter welchen Voraussetzungen auch sonstige Kommanditgesellschaften, offene Handelsgesellschaften und BGB-Gesellschaften im Wege der Auslegung wie eine juristische Person i. S. von § 2 Abs. 2 Nr. 2 Satz 1 UStG zu behandeln sind, ist derzeit nicht geklärt. Dabei ist es nach der Entscheidung des XI. Senats vom [23] schon nicht eindeutig, ob die von ihm angenommene Gleichstellung mit juristischen Personen i. S. von § 2 Abs. 2 Nr. 2 Satz 1 UStG für andere Personengesellschaften überhaupt in Betracht kommt oder ob sie auf atypisch gestaltete Personengesellschaften wie die GmbH & Co. KG beschränkt ist. [24]

5.3.2 Kriterien einer „kapitalistischen Struktur“

Jedenfalls würde die Gleichstellung voraussetzen, dass die GbR, OHG oder KG wie eine GmbH & Co. KG kapitalistisch strukturiert ist. Dazu muss zunächst bestimmt werden, was eine kapitalistische oder personalistische Struktur von Gesellschaften ausmacht. Allgemein lässt sich sagen, Personengesellschaften werden durch die Prinzipien der Einstimmigkeit [25] und der Selbstorganschaft [26] charakterisiert, während Kapitalgesellschaften durch das Mehrheitsprinzip (§ 47 Abs. 1 GmbHG; § 133 Abs. 1 AktG) und das Prinzip der Fremdorganschaft (§ 35 Abs. 1 GmbHG; § 76 Abs. 3 AktG) gekennzeichnet sind. [27]

Bei der klassischen personalistischen Personengesellschaft wird infolge des Einstimmigkeitsprinzips häufig die finanzielle Eingliederung fehlen. Das Prinzip der Selbstorganschaft kann mit den Erfordernissen der organisatorischen Eingliederung kollidieren. Mindestvoraussetzung für eine Gleichstellung ist somit das Mehrheitsprinzip für Gesellschafterbeschlüsse. Für eine kapitalistische Struktur spricht zudem ein Fremdgeschäftsführer, der für die organisatorische Eingliederung mit dem Geschäftsführer des Organträgers identisch sein sollte.

Die Qualifikation der Personengesellschaft als juristische Person kann nicht von der rechtlichen Qualifikation ihrer Gesellschafter abhängen. Es kommt also nicht darauf an, ob an der Personengesellschaft natürliche oder juristische Personen oder Personengesellschaften beteiligt sind.

5.3.3 Weitere Kriterien des BFH

Über diese allgemeinen Anforderungen hinaus führt der XI. Senat des [28] weitere Kriterien an, die aber nach der nun vorliegenden Entscheidung des EuGH keine Rolle spielen dürften:

Der BFH begründet die Gleichstellung der GmbH & Co. KG im Rahmen des § 2 Abs. 2 Nr. 2 Satz 2 UStG zunächst mit einem Hinweis auf die Regeln der Rechnungspublizität und Prüfungspflicht der §§ 264a ff. HGB, denen die GmbH & Co. KG wie eine Kapitalgesellschaft unterliegt. Dies ist für andere Personengesellschaften nicht der Fall und kann dazu führen, dass diese nicht Organgesellschaft sein können. Mit dem Unionsrecht wäre dies aber nicht vereinbar, da der EuGH entschieden hat, sogar Personen, die keine Stpfl. sind, könnten in die Mehrwertsteuergruppe einbezogen werden. [29]

Zudem betont der BFH, bei einer GmbH & Co. KG führe eine GmbH und damit eine juristische Person als Komplementärin die Geschäfte. Dies kann so interpretiert werden, dass die Übernahme der Geschäftsführung durch eine natürliche Person den kapitalistischen Charakter der S. 394Personengesellschaft ausschließt. Dem steht jedoch der Einwand entgegen, dass Geschäftsführer bzw. Vorstände von Kapitalgesellschaften aus zivilrechtlicher Sicht zwingend natürliche Personen sein müssen (§ 6 Abs. 2 GmbHG, § 76 Abs. 3 AktG). Es wäre daher widersprüchlich, für Personengesellschaften eine juristische Person als Geschäftsführer zu verlangen.

Nicht weiterführend ist der Hinweis des BFH, wonach steuerrechtlich die ehemals erheblichen Unterschiede zwischen einer GmbH und einer GmbH & Co. KG in vielerlei Hinsicht mittlerweile durch den Gesetzgeber eingeebnet worden seien. Diese Aussage ist im Hinblick auf die ertragsteuerlichen Besonderheiten der Mitunternehmerbesteuerung durchaus fragwürdig. Jedenfalls gilt diese Aussage des BFH – ihre Richtigkeit unterstellt – für andere Personengesellschaften auch; denn auch diese sind z. B. umsatzsteuerliche Unternehmer i. S. von § 2 Abs. 1 UStG.

6. Verfahrensfragen

Da das Umsatzsteuerrecht für die Organschaft kein besonderes Statusfeststellungsverfahren vorsieht, muss die aktuelle Entscheidung des EuGH rückwirkend für alle unter dem Vorbehalt der Nachprüfung gem. § 164 Abs. 1 AO stehenden Veranlagungszeiträume berücksichtigt werden. Zugunsten der Stpfl. ist der Vertrauensschutz nach § 176 Abs. 1 AO zu gewähren.

V. Zusammenfassung

Der EuGH hat bereits im Jahr 2015 mit dem Urteil Larentia + Minerva entschieden und mit der aktuellen Entscheidung vom bestätigt, dass eine nationale Regelung grds. auch Personengesellschaften die Möglichkeit einräumen muss, an einer Mehrwertsteuergruppe gem. Art. 11 MwStSystRL beteiligt zu sein. Zugleich steht nach der Rechtsprechung des EuGH zudem fest, dass sich Stpfl. nicht unmittelbar auf Art. 11 MwStSystRL berufen können.

Die nationale Organschaftsregelung des § 2 Abs. 2 Nr. 2 Satz 1 UStG lässt hingegen nur juristische Personen als Organgesellschaft zu. Eine vollständig richtlinienkonforme Auslegung müsste dazu führen, dass auch Personengesellschaften als juristische Personen angesehen werden. Dem steht aber das klassische deutsche Verständnis von Personengesellschaften entgegen, die nicht als juristische Personen, sondern als Gesamthandsgesellschaften angesehen werden. Der eindeutige Wortlaut der Organschaftsregelung, der die Grenze der Auslegung ist, schließt daher eine vollständig richtlinienkonforme Auslegung wohl aus. Der Gesetzgeber ist gefragt, um den derzeitig nicht unionsrechtskonformen Zustand zu beenden.

Bis dies geschieht, stellt sich die Frage, ob die deutsche Organschaftsregelung in § 2 Abs. 2 Nr. 2 Satz 1 UStG so ausgelegt werden kann, dass jedenfalls unter bestimmten Voraussetzungen auch Personengesellschaften als Organgesellschaften zu behandeln sind. Nach der Rechtsprechung des V. Senats des BFH sollte deshalb die finanzielle Eingliederung bei Personengesellschaft abweichend definiert werden. Eine Personengesellschaft käme als Organgesellschaft in Betracht, wenn an ihr nur Kapitalgesellschaften beteiligt sind und diese in den Organträger finanziell eingegliedert sind. Der EuGH sieht diese Entscheidung als richtlinienwidrig an. Es bleibt damit wohl nur der vom XI. Senat des BFH eingeschlagene Weg, jedenfalls die kapitalistisch strukturierte GmbH & Co. KG als Organgesellschaft zu akzeptieren. Unklar ist, ob und inwiefern auch andere Personengesellschaften wie GbR oder OHG als Organgesellschaft anzuerkennen sind, wenn sie kapitalistisch strukturiert sind und die allgemeinen Voraussetzungen der wirtschaftlichen, organisatorischen und finanziellen Eingliederung erfüllt sind.

Die Regelung der umsatzsteuerlichen Organschaft in § 2 Abs. 2 Nr. 2 Satz 1 UStG ist insoweit nicht mit dem Unionsrecht (Art. 11 MwStSystRL) vereinbar, als sie Personengesellschaften nicht als Organgesellschaften zulässt.

Die Stpfl. können sich nicht unmittelbar auf Art. 11 MwStSystRL berufen.

Eine Personengesellschaft ist jedenfalls dann juristische Person i. S. von § 2 Abs. 2 Nr. 2 Satz 1 UStG, wenn es sich um eine GmbH & Co. KG handelt. Ob auch sonstige kapitalistisch strukturierte Personengesellschaften Organgesellschaften sein können, ist ungeklärt.

Fundstelle(n):

StuB 10/2021 Seite 389

YAAAH-78436

1Vgl. und C-109/14 „Larentia + Minerva und Marenave Schifffahrt“ NWB FAAAE-60020, NWB PAAAE-60021, BStBl 2017 II S. 604.

2Vgl. Mindermann/Lukas, NWB 2020 S. 1848 ff. NWB EAAAH-50579

3Vgl. NWB WAAAH-76513.

4Vgl. NWB WAAAH-51169; NWB TAAAH-45293; vgl. Zieglmaier/Heyd, Beilage zu StuB 9/2021 S. 17 NWB VAAAH-77478.

5Vgl. NWB UAAAB-98014, BGHZ 146 S. 341.

6Vgl. BR-Drucks. 59/21.

7Dazu Hubert, StuB 2021 S. 113 NWB IAAAH-69848.

8Vgl. und C-109/14 „Larentia + Minerva und Marenave Schifffahrt“ NWB FAAAE-60020, NWB PAAAE-60021, BStBl 2017 II S. 604.

9Vgl. und C-109/14 „Larentia + Minerva und Marenave Schifffahrt“ NWB FAAAE-60020, NWB PAAAE-60021, BStBl 2017 II S. 604.

10Vgl. NWB JAAAF-48788, BStBl 2017 II S. 547.

11Vgl. NWB DAAAF-78180, BStBl 2017 II S. 581.

12Dort wäre dann entweder eine Vorlage an den Großen Senat oder an den EuGH zu erwarten gewesen.

13Vgl. NWB MAAAH-40194; dazu Hartmann, NWB 2020 S. 80 NWB MAAAH-38915.

14Vgl. NWB WAAAH-76513.

15Vgl. „Marks & Spencer“ NWB MAAAB-72859 Rz. 24; NWB PAAAA-96844, Rz. 4.

16Vgl. BFH, EuGH-Vorlage v. - XI R 17/11 NWB KAAAE-56616, BStBl 2014 II S. 417, Rz. 76.

17Vgl. und C-109/14 „Larentia + Minerva und Marenave Schifffahrt“ NWB FAAAE-60020, NWB PAAAE-60021, BStBl 2017 II S. 604, Rz. 48.

18Vgl. und C-109/14 „Larentia + Minerva und Marenave Schifffahrt“, NWB FAAAE-60020, NWB PAAAE-60021, BStBl 2017 II S. 604, Leitsatz 3 und Rz. 50; bestätigt durch das Besprechungsurteil NWB WAAAH-76513, Rz. 43.

19Vgl. Hartman, NWB 2020 S. 80, 85 NWB MAAAH-38915, m. w. N.

20Vgl. „Golfclub Schloss Igling“ NWB GAAAH-67322, Leitsatz 1.

21Vgl. NWB JAAAF-48788, BStBl 2017 II S. 547, Rz. 36.

22Vgl. NWB DAAAF-78180, BStBl 2017 II S. 581, Rz. 56 ff.

23Vgl. NWB DAAAF-78180, BStBl 2017 II S. 581.

24Vgl. Stadie, in: Rau/Dürrwächter, UStG, § 2 Rz. 847.

25Gesellschafterbeschlüsse müssen nach dem gesetzgeberischen Leitbild einstimmig gefasst werden, vgl. § 709 Abs. 1 BGB zur GbR, § 119 Abs. 1 HGB zur OHG und § 161 Abs. 2 HGB zur KG.

26Nur (voll haftende) Gesellschafter können nach dem gesetzgeberischen Leitbild Geschäftsführer der Gesellschaft sein.

27Vgl. Sterzinger, in: Küffner/Zugmaier, UStG, § 2 Rz. 430 NWB PAAAB-75356.

28Vgl. NWB DAAAF-78180, BStBl 2017 II S. 581.

29Vgl. NWB WAAAH-76513, Rz. 46.