Arbeitshilfe zur Anwendung der neuen Grundbesitzbewertung

Im Folgenden werden Hilfestellungen und Lösungsvorschläge zur Anwendung der neuen Grundbesitzbewertung nach dem 6. Abschnitt des BewG zur Verfügung gestellt.

Inhaltsübersicht:

Tabelle in neuem Fenster öffnen

1. | Zeitlicher Anwendungsbereich des Grundstücksmarktberichts |

2. | Vergleichswertverfahren; § 183 BewG |

3. | Rohertrag; § 186 BewG |

4. | Bewirtschaftungskosten; § 187 BewG |

5. | Bodenwertverzinsung bei übergroßen Grundstücken; § 185 Abs. 2 BewG |

6. | Liegenschaftszinssatz; § 188 BewG |

7. | Restnutzungsdauer; § 185 BewG |

8. | Bruttogrundfläche; § 190 Abs. 1 und Anlage 24 BewG |

9. | Regelherstellungskosten; § 190 Abs. 1 und Anlage 24 BewG |

10. | Wertzahlen/Sachwertfaktoren; § 191 BewG |

11. | Sonderfälle: Prognose des Liegenschaftszinssatzes bei unbebauten Erbbaurechten |

12. | Nachweis des niedrigeren gemeinen Werts; § 198 BewG |

13. | Basiswerte |

14. | nachrichtlicher Teil § 151 BewG |

1. Zeitlicher Anwendungsbereich des Grundstücksmarktberichts

Es ist die Auffassung zu vertreten, dass analog zur Vorgehensweise bei den Bodenrichtwerten die Werte des Grundstücksmarktberichts anzuwenden sind, die vom Gutachterausschuss vor dem Bewertungsstichtag „zuletzt zu ermitteln” waren. Der im Grundstücksmarktbericht angegebene Untersuchungszeitraum ist nicht maßgebend. Dementsprechend werden mit den aus dem Markt erhobenen Daten zukünftige Wertermittlungen durchgeführt.

Danach gilt z. B. der Marktbericht 2010, der den Untersuchungszeitraum 01.01.– beinhaltet, für alle Bewertungsstichtage des Jahres 2010. Sollte eine Grundbesitzwertfeststellung vor Bekanntgabe des Berichts erfolgen bzw. notwendig sein, so ist diese unter Vorbehalt der Nachprüfung auf Grundlage des vorangegangenen Grundstücksmarktberichts durchzuführen. Eine Änderung ist nach Bekanntgabe des aktuellen Grundstücksmarktberichts und dessen Auswertung durch das Kompetenzteam zu prüfen.

2. Vergleichswertverfahren; § 183 BewG

Der Vergleichswert im Sinne des § 183 BewG ist von Amtswegen anzusetzen. Dabei umfasst die Ermittlungspflicht seitens der GÜST/BWST die Prüfung folgender Unterlagen:

Einheitswertakte (siehe Ausführung unter 2.4),

Angaben des Steuerpflichtigen in der Feststellungserklärung zum Vergleichswertverfahren sowie

Vergleichswerte bzw. -faktoren laut Grundstücksmarktbericht.

Eine Verpflichtung zum Aufbau einer finanzamtsinternen Kaufpreissammlung oder die Einsichtnahme in andere Einheitswertakten bestehen nicht.

2.1 Zu Ein- und Zweifamilienhäusern gibt es häufig keine Vergleichspreise/-faktoren.

Es ist gefragt worden, ob die Unterscheidung zwischen Ein- und Zweifamilienhäusern, Reihenhäusern und Doppelhäusern zu berücksichtigen ist bzw. ob vom örtlichen Gutachterausschusses (GAA) ermittelte Vergleichsfaktoren für Reihenhäuser beispielsweise auch für freistehende Einfamilienhäuser angewendet werden können?

Den Vorgaben des GAA ist zu folgen. Die Unterscheidung ist mithin zu berücksichtigen. Demnach können z. B. Vergleichsfaktoren für Reihenhäuser nur zur Bewertung von Reihenhäusern herangezogen werden.

Siehe auch Ausführungen H B 183 Abs. 3 ErbStH 2011 „Beispiel (Einfamilienhäuser)”

2.2 Wohnungseigentum

Eine hinreichende Übereinstimmung der Zustandsmerkmale der Vergleichsgrundstücke liegt vor, wenn sie insbesondere hinsichtlich ihrer Lage, Art und Maß der baulichen Nutzung, Größe, Erschließungszustand und Gebäudealter mit dem zu bewertenden Grundstück weitgehend übereinstimmen bzw. die Abweichungen in sachgerechter Weise berücksichtigt werden können. Folgende Fragen haben sich dazu ergeben:

Fehlt ein Merkmal (z. B. das Gebäudealter), sind die Vergleichsfaktoren dann immer noch oder nicht mehr geeignet?

R B 183 Abs. 2 Satz 3 ErbStR 2011 enthält nur eine beispielhafte Aufzählung wertrelevanter Zustandsmerkmale („insbesondere …”). Den Vorgaben des GAA ist grundsätzlich zu folgen. Der GAA wird nur die Zustandsmerkmale angeben, die für die Ermittlung des Vergleichsfaktors wertrelevant waren.

Ermittelt der GAA allerdings für eine Grundstücksart nur einen Durchschnittspreis (Kaufpreismittel) aus allen Kaufpreisen ohne Berücksichtigung unterschiedlicher wertbeeinflussender Merkmale, handelt es sich nicht um geeignete Vergleichsfaktoren (R B 183 Abs. 2 Satz 6 ErbStR 2011).

Für Wohnungseigentum (Eigentumswohnungen) sollten regelmäßig mindestens folgende Klassifizierungsmerkmale vorliegen:

Baujahrsklasse,

Wohnungsgröße der Vergleichswohnung (z. B. 75 m2) oder eine Wohnungsgrößenspanne (z. B. 60 bis 80 m2) und

die örtliche Lage (z. B. einfach, mittel, gut, sehr gut) – siehe H B 183 Abs. 3 ErbStH 2011 „Anwendungsvoraussetzungen bei Wohnungseigentum”. In ländlichen Bereichen (Dorfgebiete) ist die Angabe der Lage ggf. auch entbehrlich.

Insoweit entfällt grds. die Einbeziehung von beispielsweise Ausstattung der Wohnung, Etagenlage und Ausrichtung. Etwas anderes gilt nur, wenn der Gutachterausschuss entsprechend differenziert.

Sind die vom GAA veröffentlichten Vergleichsfaktoren lückenhaft (z. B. nicht für alle Baualtersgruppen Vergleichsfaktoren ermittelt),

kann dann interpoliert werden oder

muss wegen der fehlenden Werte das Sachwertverfahren nach § 182 Abs. 4 BewG angewendet werden oder

sind die Tabellen gänzlich ungeeignet?

Den Vorgaben des GAA ist zu folgen. Eigenständige Interpolationen, um fehlende Werte einzelner Baualtersgruppen rechnerisch zu ergänzen, sind nicht zulässig. Das Wohnungseigentum, welches der Baualtersgruppe zuzurechnen ist, für die vom GAA kein Vergleichsfaktor ermittelt wurde, ist im Sachwertverfahren zu bewerten. Die Anwendbarkeit der gesamten Tabelle bzw. der vom GAA für andere Baualtersgruppen ausgewiesenen Vergleichsfaktoren bleibt hiervon unberührt. In Rücksprachen mit dem GAA bzw. vom Vertreter der zuständigen Finanzbehörde im GAA sollte die Notwendigkeit der Vergleichsfaktoren unterstrichen werden, um zukünftig ggf. eine weitere Minimierung der Lücken zu erreichen.

Die Vergleichswohnung ist 75 m2 groß. Muss für Wohnungen unter 60 m2 und über 90 m2 dann grundsätzlich das Sachwertverfahren angewendet werden?

Weichen die wertbeeinflussenden Merkmale des zu bewertenden Grundstücks um mehr als 20 % vom Vergleichsgrundstück ab, kann eine hinreichende Übereinstimmung nicht mehr unterstellt werden (H B 183 Abs. 4 ErbStH 2011). Infolgedessen wäre nicht das Vergleichs- sondern das Sachwertverfahren einschlägig. Hat der GAA allerdings Umrechnungskoeffizienten für abweichende Wohnflächen ermittelt, ist die weitergehende Anwendung anhand dieser Umrechnungskoeffizienten zu prüfen.

Sind Schaubilder mit Kurven geeignet, um Umrechnungsfaktoren (z. B. für die Wohnungsgröße) abzulesen?

Schaubilder mit Kurven sind geeignet, um Umrechnungskoeffizienten abzulesen. Bei Rücksprache mit dem GAA sollte jedoch auf die Ableseproblematik hingewiesen, die genauen Daten erfragt und ggf. Änderungen für die Zukunft angeregt werden.

Oftmals gelten die Werte (Vergleichsfaktoren) nur für unvermietete Wohnungen. Für vermietete Wohnungen ist ein Abschlag von 10 bis 20 % zu machen. Fällt dies unter die 20 %-Grenze (H B 183 Abs. 4 ErbStH 2011)?

Den Vorgaben des GAA ist zu folgen. Der vom GAA ermittelte Vermietungsabschlag fällt nicht unter die Grenze des H B 183 Abs. 4 ErbStH 2011.

Kann bei Angabe von Spannen (z. B. bei Garagen) der Mittelwert herangezogen werden?

Liegen bei den Angaben der Spannen ausreichend Differenzierungsmerkmale seitens des GAA vor, sind die entsprechend vorgegebenen Werte aus der Spanne zugrunde zu legen. Anderenfalls ist, in analoger Anwendung der Rechtsprechung zu den Bodenrichtwerten, regelmäßig nicht der Mittelwert sondern der unterste Wert der Spanne anzusetzen. In Rücksprachen mit dem GAA sollte angeregt werden, insoweit Festwerte zu ermitteln und zu veröffentlichen (siehe Ausführungen H B 183 Abs. 3 ErbStH 2011 „Vergleichsfaktoren in Spannen”).

2.3 Auszüge aus der Kaufpreissammlung

Bloße Auszüge aus der Kaufpreissammlung und deren schematische Mittelwertbildung stellen keine geeigneten Vergleichspreise dar (H B 183 Abs. 2 ErbStH 2011).

Davon abzugrenzen sind Auszüge aus Kaufpreissammlungen, aus denen sich die wertbeeinflussenden Merkmale zur Prüfung der hinreichenden Übereinstimmung ergeben (z. B. Differenzierung nach Lage, Wohnfläche, Alter). Diese können grds. zum Ansatz eines Wertes im Rahmen des Vergleichswertverfahrens führen. Es bestehen keine Bedenken, die Kaufpreise der letzten 3 bis 5 Jahre vor dem Bewertungsstichtag einzubeziehen; Kaufpreise nach dem Bewertungsstichtag können wegen des Stichtagsprinzips nicht einbezogen werden (vgl. dazu auch Tz. 2.5).

Hinsichtlich der 20 %-Grenze im Rahmen der Prüfung der hinreichenden Übereinstimmung ist grundsätzlich „das Vergleichsgrundstück” Maßstab (H B 183 Abs. 4 ErbStH 2011). Da es bei Vorlage einer Kaufpreissammlung aber nicht „das Vergleichsgrundstück” gibt, an dem der Gutachterausschuss die Vergleichspreise und Vergleichsfaktoren ausgerichtet hat, wird die zu bewertende wirtschaftliche Einheit zum Maßstab, an der die 20 %-Grenze bemessen wird. Beträgt beispielweise die Wohnfläche der zu bewertenden Eigentumswohnung 80 m2, können aus der Kaufpreissammlung alle vergleichbaren Eigentumswohnungen mit einer Wohnfläche zwischen 64 m2 und 96 m2 (80 m2 +/– 20 %) in die Ableitung des Vergleichswerts einbezogen werden.

2.4 Kaufpreis für das zu bewertende Grundstück als Vergleichspreis

Als ein Vergleichspreis kann auch der für die zu bewertende wirtschaftliche Einheit tatsächlich innerhalb eines Jahres vor dem Bewertungsstichtag unter fremden Dritten erzielte Kaufpreis gelten, sofern zwischenzeitlich keine Änderungen der Wertverhältnisse eingetreten sind und dem Verkauf keine ungewöhnlichen oder persönlichen Verhältnisse zugrunde gelegen haben (H B 183 Abs. 2 ErbStH 2011). Dieser Vergleichswert nach § 183 BewG ist der festzustellende Grundbesitzwert. Evtl. vorhandene Angaben im Grundstücksmarktbericht und Werte aus Verkäufen vergleichbarer wirtschaftlicher Einheiten sind nicht zu berücksichtigen.

2.5 Einbeziehung von Verkäufen nach dem Bewertungsstichtag

Aufgrund der stichtagsbezogenen Betrachtungsweise (§ 157 Abs. 1 BewG) sind Verkäufe nach dem Bewertungsstichtag nicht in die Wertfindung einzubeziehen. Wertveränderungen, die sich seit dem Bewertungsstichtag ergeben haben, würden ansonsten bei einer Berücksichtigung in die Grundbesitzwertfeststellung einfließen. Etwas anderes gilt nur für den Nachweis des niedrigeren gemeinen Werts durch Kaufpreis (s. dazu Tz. 12).

%-Grenzenprüfung beim Baujahr

Die Prüfung der 20 %-Grenze (vgl. H B 183 Abs. 4 ErbStH 2011) im Rahmen der hinreichenden Übereinstimmung beim Gebäudealter ist anhand des Alters des Gebäudes der zu bewertenden wirtschaftlichen Einheit und nicht anhand des Baujahres vorzunehmen.

Wurde beispielsweise eine zu bewertende Eigentumswohnung 1990 hergestellt und hat diese am Bewertungsstichtag in 2014 ein Alter von 23 Jahren, ergibt sich aufgrund der 20 %-Grenze ein Rahmen von rd. +/– 5 Jahren (18 bis 28 Jahren), so dass nur Wohnungen mit Baujahr zwischen 1985 und 1995 in die Betrachtung einzubeziehen sind.

3. Rohertrag; § 186 BewG

Geschäftsgrundstücke und gemischt genutzte Grundstücke, für die sich auf dem örtlichen Grundstücksmarkt keine übliche Miete ermitteln lässt, sind nach § 182 Abs. 4 Nr. 2 BewG im Sachwertverfahren zu bewerten. Dies gilt selbst dann, wenn eine tatsächlich vereinbarte Miete vorliegt.

Im Rahmen der gewichtenden Arbeitsweise besteht jedoch die Möglichkeit, für diese Grundstücksarten die tatsächlich vereinbarte Miete als üblich anzusehen und damit eine Bewertung im Ertragswertverfahren vorzunehmen, wenn die Miete unter fremden Dritten im gewöhnlichen Geschäftsverkehr vereinbart wurde. Dies gilt insbesondere auch dann, wenn die übliche Miete z. B. nicht aus einem Mietspiegel abgeleitet werden kann. Denn unter fremden Dritten wird grds. keine Vertragsseite bereit sein, zu viel Miete zu zahlen bzw. zu wenig Miete zu vereinnahmen.

Die vorstehende Regelung gilt jedoch nicht in Fällen der konzerninternen Vermietung oder in Fällen der Betriebsaufspaltung.

3.1 Wie kann in Fällen, in denen es keine Mietspiegel gibt, die übliche Miete ermittelt werden? Hier müssten ggf. in Zusammenarbeit mit der Veranlagungsstelle und der Betriebsprüfungsstelle Mietverträge gesammelt und ausgewertet werden. Wer wäre dafür zuständig?

Diese Problematik kann nur im konkreten Einzelfall gelöst werden. Eine Möglichkeit, generell in Zusammenarbeit mit der Veranlagungsstelle und der Betriebsprüfungsstelle Mietverträge zu sammeln und auszuwerten, wird nicht gesehen.

3.2 Übliche Miete (R B 186.4 und 186.5 ErbStR 2011) wird in Spannen angegeben

Nach der ertragsteuerlichen BFH-Rechtsprechung () ist denkgesetzlich jeder Mietwert als ortsüblich anzusehen, den der Mietspiegel im Rahmen einer Spanne zwischen mehreren Mietwerten für vergleichbare Wohnungen ausweist. Dies führt (wie das , BStBl. 2006 II, S. 71) dazu, dass im Rahmen der Einkommensteuerveranlagung jeweils auf die niedrigste ortsübliche Miete abgestellt wird. Sind diese Urteile auch auf die Grundbesitzbewertung übertragbar (mit den weiteren Folgen für die 20 %-Grenze)? Wenn eine Übertragbarkeit nicht vorliegen sollte,

welche Miete ist in diesen Fällen dann anzusetzen?

wann ist ein Mietgutachten anzufordern?

zu a) siehe Ausführungen H B 186.5 ErbStH 2011 „Mietspiegel”

In Mietspiegeln wird regelmäßig der um Ausreißer bereinigte Durchschnitt aller erhobenen Mietwerte in Form des Mittelwertes und Mietspannen angegeben, um den Besonderheiten des Einzelfalls besser Rechnung tragen zu können. Dabei ist die Begründung für die Angabe der Spannenwerte vielgestaltig (z. B. Abbildung von Wohnwertunterschieden, Einbezug von Mieten aus alten und neuen Mietvertragsabschlüssen, etc.).

Grundsätzlich ist der im Mietspiegel ausgewiesene gewichtete Mittelwert anzusetzen. Bei ausreichenden Anhaltspunkten für einen konkreten niedrigeren oder höheren Wert ist dieser Wert anzusetzen.

Für die Überprüfung der Ortsüblichkeit von tatsächlich erzielten Mieten ist auf den jeweils unteren Wert oder den jeweils oberen Wert der Spanne abzustellen. D. h. eine Miete, die mehr als 20 % niedriger ist als der untere Wert der Spanne bzw. die mehr als 20 % höher ist als der Wert der oberen Spanne, ist nicht mehr ortsüblich.

Im Zusammenhang mit immer mehr Mietspiegeln stehen Online-Berechnungsprogramme zur Verfügung, die eine weitere Konkretisierung der Spannenwerte mit vertretbarem Aufwand ermöglichen.

zu b) Aus § 182 Abs. 3 Nr. 2 BewG ergibt sich, dass für Geschäftsgrundstücke und gemischt genutzte Grundstücke die Anwendung des Ertragswertverfahrens nach § 184 BewG nur in Betracht kommt, wenn eine übliche Miete ermittelbar ist. Kann das Finanzamt eine übliche Miete nicht ermitteln, so ist die Ermittlung des Grundbesitzwerts im Sachwertverfahren (als Auffangverfahren) vorzunehmen.

Begehrt der Steuerpflichtige dennoch die Wertermittlung nach dem Ertragswertverfahren, so hat er die Möglichkeit, die übliche Miete mittels eines Mietgutachtens oder auf andere geeignete Art und Weise (u. a. Mietdatenbank) nachzuweisen. Das Finanzamt fordert kein Mietgutachten an. Eine Unterrichtung des Steuerpflichtigen durch das Finanzamt über das Vorliegen einer üblichen Miete erfolgt nicht.

3.3 „Triple-Net-Vereinbarungen”

Ein Triple-Net-Mietvertrag sieht vor, dass sämtliche Neben- und Betriebskosten sowie Instandsetzungs- und Instandhaltungskosten vom zumeist gewerblichen Mieter getragen werden. Folglich fällt insoweit die vereinbarte Miete geringer als üblich aus. Im Rahmen des Ansatzes des Rohertrags nach § 186 Abs. 1 BewG sind diese Kosten mit einem pauschalen Zuschlag – abhängig von Größe, Alter und Zustand des Gebäudes – von 5 bis 10 % in die tatsächlich vereinbarte Jahresmiete einzurechnen.

Die Prüfung der 20 %-Grenze nach § 186 Abs. 2 Nr. 2 BewG bleibt davon unberührt.

4. Bewirtschaftungskosten; § 187 BewG

Anwendbarkeit der II. Berechnungsverordnung

Handelt es sich i. S. des § 187 Abs. 2 BewG um geeignete Erfahrungssätze, wenn der örtliche GAA die Bewirtschaftungskosten der II. Berechnungsverordnung (II. BV) als regional üblich ansieht und diese in seinem Ableitungsmodell für die Liegenschaftszinssätze verwendet?

Siehe Ausführungen H B 187 Abs. 2 ErbStH 2011 „Bewirtschaftungskosten nach der II. BV”

Die Bewirtschaftungskosten nach der II. BV betragen:

I. Verwaltungskosten nach § 26 Abs. 2 und 3 sowie § 41 Abs. 2 II. BV (zu Nr. 3.5.2.3 WertR):

Tabelle in neuem Fenster öffnen

ab | ab | ab | |

jährlich je Wohnung, bei Eigenheimen, Kaufeigenheimen und Kleinsiedlungen je Wohngebäude | bis 254,79 € | bis 264,30 € | bis 279,35 € |

jährlich je Eigentumswohnung, Kaufeigentumswohnung und Wohnung in der Rechtsform eines eigentumsähnlichen Dauerwohnrechts nach § 41 Abs. 2 II. BV | bis 304,64 € | bis 316,01 € | bis 334,00 € |

jährlich für Garagen oder ähnliche Einstellplätze | bis 33,23 € | bis 34,47 € | bis 36,43 € |

Die genannten Beträge verändern sich ab dem 1.1. eines jeden dem folgenden dritten Jahres um den Prozentsatz, um den sich der vom Statistischen Bundesamt festgestellte Verbraucherpreisindex für Deutschland für den der Veränderung vorausgehenden Monat Oktober gegenüber dem Verbraucherpreisindex für Deutschland für den der letzten Veränderung vorausgehenden Monat erhöht oder verringert hat.

II. Instandhaltungskosten nach § 28 Abs. 2 und Abs. 5 II. BV (zu Nr. 3.5.2.4 WertR):

Tabelle in neuem Fenster öffnen

ab | ab | ab | |

Wohnfläche je Jahr für Wohnungen, deren Bezugsfertigkeit am Ende des Kalenderjahres weniger als 22 Jahre zurück liegt | bis 7,87 €/m2 | bis 8,16 €/m2 | bis 8,62 €/m2 |

Wohnfläche je Jahr für Wohnungen, deren Bezugsfertigkeit am Ende des Kalenderjahres mindestens 22 Jahre zurück liegt | bis 9,97 €/m2 | bis 10,34 €/m2 | bis 10,93 €/m2 |

Wohnfläche je Jahr für Wohnungen, deren Bezugsfertigkeit am Ende des Kalenderjahres mindestens 32 Jahre zurück liegt | bis 12,74 €/m2 | bis 13,22 €/m2 | bis 13,97 €/m2 |

Im Falle einer Modernisierung der baulichen Anlage, die zu einer Verlängerung der Restnutzungsdauer geführt hat, ist im Rahmen der Verkehrswertermittlung von einem fiktiven Baujahr (Bezugsfertigkeit) auszugehen. | |||

Tabelle in neuem Fenster öffnen

Zu- und Abschläge: | |||

ab | ab | ab | |

jährlich je m2 Wohnung, bei eigenständig gewerblicher Leistung von Wärme i. S. d. § 1 Abs. 2 Nr. 2 der HeizkostenV | abzgl. 0,22 € | abzgl. 0,23 € | abzgl. 0,24 € |

jährlich je m2 Wohnung, wenn der Mieter die Kosten der kleinen Instandhaltung i. S. d. § 28 Abs. 3 Satz 2 II. BV trägt | abzgl. 1,17 € | abzgl. 1,21 € | abzgl. 1,28 € |

jährlich je m2 Wohnung, wenn ein maschinell betriebener Aufzug vorhanden ist | zzgl. 1,11 € | zzgl. 1,15 € | zzgl. 1,22 € |

jährlich je m2 Wohnung, wenn der Vermieter die Kosten der Schönheitsreparaturen i. S. d. § 28 Abs. 4 Satz 2 II. BV trägt | zzgl. bis 9,41 € | zzgl. bis 9,76 € | zzgl. bis 10,32 € |

Tabelle in neuem Fenster öffnen

Die genannten Beträge verändern sich ab dem 1.1. eines jeden dem folgenden dritten Jahres nach Maßgabe des vorstehenden für die Verwaltungskosten maßgeblichen Grundsatzes. |

Tabelle in neuem Fenster öffnen

Die Instandhaltungskosten, einschließlich Schönheitsreparaturen, für Garagen oder ähnliche Einstellplätze betragen: | |||

ab | ab | ab | |

je Garagen- oder Einstellplatz im Jahr (§ 28 Abs. 5 II. BV) | bis 75,33 € | bis 78,14 € | bis 82,60 € |

Tabelle in neuem Fenster öffnen

Die genannten Beträge verändern sich ab dem 1.1. eines jeden dem folgenden dritten Jahres nach Maßgabe des vorstehenden für die Verwaltungskosten maßgeblichen Grundsatzes. |

III. Mietausfallwagnis nach § 29 Abs. 2 II. BV (zu Nr. 3.5.2.5 WertR):

Als Erfahrungssätze können angesetzt werden:

Tabelle in neuem Fenster öffnen

ab | |

2 % | der Nettokaltmiete bei Mietwohn- und gemischt genutzten Grundstücken |

4 % | der Nettokaltmiete bei Geschäftsgrundstücken |

Die Bewirtschaftungskosten nach der II. BV können nur dann i. S. des § 187 Abs. 2 BewG als geeignete Erfahrungssätze angesehen werden, wenn

die Anwendung der II. BV durch den GAA im Grundstücksmarktbericht mit dem örtlichen Marktgeschehen begründet wird (ein alleiniger Hinweis auf die Ansätze der II. BV im Modell zur Ableitung des Liegenschaftszinssatzes genügt nicht) und

die Spannenangaben der II. BV nachvollziehbar konkretisiert wurden (z. B. stets Ansatz der o. g. Höchstwerte, Verzicht auf die o. g. Zu- und Abschläge zu den Instandhaltungskosten, Festwerte bzw. andere nachvollziehbare feste Modellannahmen).

In Rücksprache mit dem örtlichen GAA sollte diese Thematik erörtert und die Angabe von Festwerten angestrebt werden.

5. Bodenwertverzinsung bei übergroßen Grundstücken; § 185 Abs. 2 BewG

Umgriffsfläche (R B 185.1 Abs. 3 ErbStR 2011)

Ist das Grundstück wesentlich größer, als es einer den aufstehenden Gebäuden angemessenen Nutzung entspricht, ist hinsichtlich der Ermittlung des Bodenwertverzinsungsbetrags von einer sogenannten Umgriffsfläche auszugehen. Eine genaue Definition für die Umgriffsfläche gibt der Gesetzgeber nicht vor. Sie ist auch nicht im Baurecht definiert. Was ist daher als Umgriffsfläche zu verstehen?

Eine generelle Definition für die Umgriffsfläche ist nicht möglich. Es bleibt stets eine Einzelfallentscheidung.

Für Grundstücke, die wesentlich größer sind als es einer den aufstehenden Gebäuden angemessenen Nutzung entspricht (übergroße Grundstücke), greift bei der Berechnung des Bodenwertverzinsungsbetrages eine gesetzlich normierte Ausnahme. Ist danach für die

übersteigende Grundstücksteilfläche eine zusätzliche Nutzung oder Verwertung zulässig und möglich, ohne dass mehrere wirtschaftliche Einheiten vorliegen, ist diese Teilfläche bei der Verzinsung des Bodenwertes nicht zu berücksichtigen (§ 185 Abs. 2 S. 3 BewG).

Nach R B 185.1 Abs. 3 Sätze 2 und 3 ErbStR 2011 gilt, dass bei der Bodenwertverzinsung übergroßer Grundstücke nur die der jeweiligen Bebauung zurechenbare Grundstücksfläche anzusetzen ist. Letztere entspricht regelmäßig der bebauten Fläche einschließlich der sog. Umgriffsfläche.

Ein übergroßes Grundstück wird regelmäßig zu verneinen sein, wenn die Grundstücksgröße nicht mindestens das Fünffache der bebauten Fläche übersteigt. Die bebaute Fläche (Grundfläche des Gebäudes) kann über FLN → Geo-Server [1] ermittelt werden. Aber auch wenn die Grundstücksgröße das Fünffache der bebauten Fläche übersteigt, liegt nicht zwingend ein übergroßes Grundstück vor. Vielmehr muss die selbständig nutzbare Teilfläche hinreichend groß und so gestaltet sein, dass eine Nutzung z. B. als Lagerfläche, Abstellfläche, Gartenfläche oder Schrebergarten möglich ist.

Auf Grundstücke im Innenstadtbereich kann die vorgenannte Vereinfachungsregelung grundsätzlich nicht angewendet werden, da hier die Bebauung sehr viel dichter und somit die GFZ sehr viel höher ist. Im Innenstadtbereich ist regelmäßig von einer niedrigeren Umgriffsfläche auszugehen.

Bei der Prüfung, ob ein übergroßes Grundstück vorliegt, sind zudem die örtlichen Gewohnheiten (z. B. altes Baugebiet, in dem alle Grundstücke relativ groß ausfallen und bisher keine Nachverdichtungen durchgeführt wurden) und die allgemeinen Grundsätze der gewichtenden Arbeitsweise zu beachten.

6. Liegenschaftszinssatz; § 188 BewG

6.1 Liegenschaftszinssatz in Spannen

Wie ist zu verfahren, wenn Liegenschaftszinssätze in Spannen angegeben werden?

Es sind vorrangig die Liegenschaftszinssätze anzusetzen, die durch den örtlichen Gutachterausschuss ermittelt worden sind (§ 188 Abs. 2 S. 1 BewG; vgl. Auswertung des Kompetenzteams). Stellt der örtliche Gutachterausschuss keine geeigneten Liegenschaftszinssätze zur Verfügung, gelten die typisierten Zinssätze des § 188 Abs. 2 Nr. 1 bis 4 BewG.

Problematisch kann die Anwendung der Liegenschaftszinssätze sein, wenn der Gutachterausschuss die Zinssätze in Wertspannen angegeben hat.

In diesen Fällen ist die Vereinfachungsregelung nach H B 188 ErbStH 2011 „Liegenschaftszinssatz in Spannen” anwenden:

Liegt der gesetzliche Liegenschaftszinssatz nach § 188 Abs. 2 S. 2 Nr. 1 bis 4 BewG innerhalb der vom Gutachterausschuss angegebenen Spanne, ist der gesetzliche Liegenschaftszinssatz der Grundbesitzbewertung zu Grunde zu legen.

Liegt der gesetzliche Zinssatz außerhalb der Spanne, ist der Liegenschaftszinssatz innerhalb der Spanne zu wählen, der dem gesetzlichen Liegenschaftszinssatz am nächsten liegt. Dies ist der obere oder untere Grenzwert der Spanne.

Trägt der Steuerpflichtige vor, dass der Liegenschaftszinssatz für das zu bewertende Grundstück von dem auf Grundlage der vorgenannten Vereinfachungsregeln angewendeten Liegenschaftszinssatz abweicht und weist er diesen durch eine schriftliche Bestätigung des Gutachterausschusses nach, handelt es sich insoweit um eine Konkretisierung des nach § 188 Abs. 2 S. 1 BewG vorrangig anzusetzenden Liegenschaftszinssatzes des Gutachterausschusses. Dieser Liegenschaftszinssatz ist somit zu berücksichtigen.

Abgrenzung:

Kein Liegenschaftszinssatz in Spannen liegt vor, wenn der Gutachterausschuss den Liegenschaftszinssatz als festen Wert (Mittelwert) vorgibt und zusätzlich nach oben und nach unten eine Standardabweichung benennt. In diesem Fall ist als Liegenschaftszinssatz der vorgegebene Festwert anzusetzen.

6.2 Können Liegenschaftszinssätze aus Diagrammen (Kurven) abgelesen werden?

Diagramme (Kurven) sind geeignet, um Liegenschaftszinssätze abzulesen. Bei Rücksprache mit dem GAA sollte jedoch auf die Ableseproblematik hingewiesen, die genauen Daten erfragt und ggf. Änderungen für die Zukunft angeregt werden.

6.3 Wie ist die Wahl des Liegenschaftszinssatzes vorzunehmen, wenn im Grundstücksmarktbericht von abweichenden Grundstücksarten als denen in § 181 BewG ausgegangen wird?

Siehe Ausführungen H B 188 ErbStH 2011 „Liegenschaftszinssatz (maßgebende Grundstücksart)”

In den Grundstücksmarktberichten sind bei der Angabe von Liegenschaftszinssätzen (und ggf. auch bei den Bewirtschaftungskosten) häufig von den Grundstücksarten des § 181 BewG abweichende Grundstückstypen zu finden. Dieser Einteilung des Gutachterausschusses ist zu folgen, da nur so eine ausreichende Berücksichtigung der örtlichen Lage auf dem Grundstücksmarkt gewährleistet ist. Die Liegenschaftszinssätze sind somit auch dann anwendbar, wenn eine andere Einteilung der Grundstücke als die des § 181 BewG vorgenommen wurde. In Extremfällen kann es dazu führen, dass sich bei der zu bewertenden wirtschaftlichen Einheit die Grundstücksart bei der Wahl nach § 181 BewG von der zur Wahl des Liegenschaftszinssatzes (bzw. der Bewirtschaftungskosten) unterscheidet und damit zwei Prüfungen durchgeführt werden müssen.

Wird z. B. im Grundstücksmarktbericht hinsichtlich des Liegenschaftszinssatzes zwischen Drei- und Mehrfamilienhäusern unterschieden, so ist der Liegenschaftszinssatz für ein Dreifamilienhaus anzuwenden, wenn ein Grundstück nach § 181 BewG mit der Grundstücksart Mietwohngrundstück lediglich drei Wohnungen enthält.

7. Restnutzungsdauer; § 185 BewG

7.1 Bestimmung der Gesamtnutzungsdauer

a) Wie ist die Gesamtnutzungsdauer im Ertrags- und Sachwertverfahren bei mehreren Gebäuden/Gebäudeteilen zu bestimmen?

Siehe Ausführungen R B 185.3 Abs. 2 ErbStR 2011 bei Gebäuden mit nichtselbstständigen Gebäudeteilen;

siehe Ausführungen R B 185.4 Abs. 2 ErbStR 2011 und H B 185.4 ErbStH 2011 bei einer wirtschaftlichen Einheit mit mehreren selbstständigen Gebäuden bzw. Gebäudeteilen

Die typisierte wirtschaftliche Gesamtnutzungsdauer eines Gebäudes ist der Anlage 22 BewG zu entnehmen. Sie richtet sich nach der Grundstücksart im Sinne des § 181 BewG und den in der Anlage 22 BewG ausgewiesenen Gebäudeklassen. Die Gesamtnutzungsdauer für nicht aufgeführte Gebäudeklassen ist aus der Gesamtnutzungsdauer vergleichbarer Gebäudeklassen abzuleiten. Wird ein Gebäude mit nichtselbständigen Gebäudeteilen unterschiedlich genutzt, ist die Wahl der maßgeblichen wirtschaftlichen Gesamtnutzungsdauer entsprechend der Grundstücksart des § 181 BewG wie folgt vorzunehmen:

1. Handelt es sich bei der zu bewertenden wirtschaftlichen Einheit um ein Mietwohngrundstück, ist zwingend die typisierte wirtschaftliche Gesamtnutzungsdauer für Mietwohngrundstücke in Höhe von 80 Jahren anzunehmen. Dies gilt unabhängig davon, ob im Gebäude enthaltene Räume (z. B. Verkaufsräume oder Büros) für Zwecke genutzt werden, für die eine abweichende wirtschaftliche Gesamtnutzungsdauer anzunehmen wäre.

2. Handelt es sich bei der zu bewertenden wirtschaftlichen Einheit um ein Geschäftsgrundstück, das aus einem Gebäude mit nicht selbstständigen Gebäudeteilen verschiedener Bauart oder Nutzung (z. B. geschossweise unterschiedliche Bauart, Tiefgarage unter Bankgebäude) besteht, ist zur Ermittlung einer einheitlichen Restnutzungsdauer die typisierte wirtschaftliche Gesamtnutzungsdauer für Geschäftsgrundstücke lt. Anlage 22 BewG anzunehmen, die dem durch die Hauptnutzung des Gebäudes bestimmten Gesamtgepräge des Gebäudes entspricht. Dies gilt unabhängig davon, ob im Gebäude enthaltene Räume (z. B. Wohnungen) für Zwecke genutzt werden, für die eine abweichende wirtschaftliche Gesamtnutzungsdauer anzunehmen wäre. Ist keine der Nutzungen des Gebäudes prägend, ist für dieses Gebäude bei der Ermittlung der Restnutzungsdauer von

durchschnittlichen Gesamtnutzungsdauern der jeweiligen Gebäudeklassen der Anlage 22 BewG auszugehen.

3. Handelt es sich bei der zu bewertenden wirtschaftlichen Einheit um ein gemischt genutztes Grundstück, ist zwingend die typisierte wirtschaftliche Gesamtnutzungsdauer für gemischt genutzte Grundstücke in Höhe von 70 Jahren anzunehmen.

Bei einer wirtschaftlichen Einheit aus mehreren selbständigen Gebäuden bzw. Gebäudeteilen bestimmt sich die typisierte wirtschaftliche Gesamtnutzungsdauer unter Berücksichtigung der Grundstücksarten nach § 181 BewG wie folgt:

Bei Mietwohngrundstücken gilt für alle Gebäude bzw. Gebäudeteile – unabhängig von ihrer Nutzung – eine Gesamtnutzungsdauer von 80 Jahren. Dies gilt auch für Garagen und Nebengebäude. Liegen keine anderweitigen Erkenntnisse vor, bestehen keine Bedenken, bei Garagen und Nebengebäuden die Bezugsfertigkeit im Zeitpunkt der Bezugsfertigkeit des Hauptgebäudes zu unterstellen.

Bei Geschäftsgrundstücken und gemischt genutzten Grundstücken mit mehreren selbständigen Gebäuden bzw. Gebäudeteilen können sich – je nach Nutzung – unterschiedliche Gesamtnutzungsdauern ergeben.

Ergeben sich bei einer wirtschaftlichen Einheit aus mehreren selbständigen Gebäuden bzw. Gebäudeteilen unterschiedliche Restnutzungsdauern ist eine gewogene bzw. eine gewichtete Restnutzungsdauer zu ermitteln.

Die vorstehenden Grundsätze zur Bestimmung der Gesamtnutzungsdauer gelten für das Sachwertverfahren entsprechend (R B 190.7 Abs. 1 Satz 4 ErbStR 2011).

b) Wie sind die Gesamtnutzungsdauer und die Regelherstellungskosten für ein Mehrfamilienhaus, welches als Wohnunterkunft für die Arbeitnehmer des Betriebs genutzt wird, auf einem Geschäftsgrundstück zu bestimmen?

Ableitung der Gesamtnutzungsdauer (vgl. R B 185.3 Abs. 2 Satz 3 ErbStR 2011) und der Regelherstellungskosten (vgl. R B 190.2 Abs. 2 ErbStR 2011) siehe Ausführungen R B 190.8 Abs. 1 Satz 4 ErbStR 2011

Befindet sich auf einem Geschäftsgrundstück ein selbständiges Gebäude/selbständiger Gebäudeteil für das bzw. den in den Anlagen zum BewG keine Gebäudeklasse ausgewiesen ist, sind die Gesamtnutzungsdauer aus der Gesamtnutzungsdauer vergleichbarer Gebäudeklassen und die Regelherstellungskosten aus den Regelherstellungskosten vergleichbarer Gebäudeklassen abzuleiten.

„Mehrfamilienhaus auf einem Geschäftsgrundstück” siehe H B 190.8 Abs. 1 ErbStH 2011

Befindet sich auf einem Geschäftsgrundstück beispielsweise ein Mehrfamilienhaus, welches als Wohnunterkunft für die Arbeitnehmer des Betriebs genutzt wird, ist es sachgerecht, für dieses Gebäude die Gesamtnutzungsdauer für Mietwohngrundstücke (80 Jahre nach Anlage 22) und die Regelherstellungskosten für die Gebäudeklasse 2.11 heranzuziehen. Die Regelherstellungskosten für

die Gebäudeklasse 2.11. (Wohneigentum) wurden aus den Regelherstellungskosten des Geschosswohnungsbaus abgeleitet.

7.2 Begriff „durchgreifende Modernisierung” i. S. v. R B 185.3 Abs. 4 ErbStR 2011

In der Tabelle 1 werden die Begriffe „Erneuerung”, „Verbesserung” und „Änderung” verwendet. Wann kann man von „modernisiert” sprechen? Können die Punktzahlen der Tabelle 1 je nach Ausstattung anteilsmäßig aufgeteilt werden, wenn ein Modernisierungselement nicht vollständig renoviert wird (z. B. nur ein Teil der Fenster eines Gebäudes werden erneuert)? Kann begrifflich von einer Modernisierung ausgegangen werden, wenn die Erneuerung eines Modernisierungselements aufgrund einer gesetzlichen Vorgabe erfolgt? Heute sollen mindestens 20 % erneuerbare Energiequellen mit eingesetzt werden (Gesetz für den Vorrang Erneuerbarer Energien – EEG – v. ).

Aus welchem Anlass die Modernisierungen durchgeführt werden, hat auf die Wertrelevanz keinen Einfluss. Hinsichtlich der durchgeführten Modernisierungsarbeiten ist auf die überwiegende Erneuerung/Verbesserung der jeweiligen einzelnen Bauteile abzustellen. Wird beispielsweise bei einer Heizungsanlage der Heizkessel und der Schornstein erneuert, ist von einer Verbesserung der Heizungsanlage auszugehen. Der Punktwert nach Tabelle 1 (2 Punkte) für die Verbesserung der Heizungsanlage ist nicht aufzuteilen.

8. Brutto-Grundfläche; § 190 Abs. 1 und Anlage 24 BewG

Die Brutto-Grundfläche ist die Summe der Grundflächen aller Grundrissebenen (Geschosse) eines Gebäudes einschließlich deren konstruktive Umschließungen (z. B. Wände, Dach). Hierzu gehören grundsätzlich auch Keller- und nutzbare Dachgeschossebenen.

Nicht dazu gehören Kriechkeller (vgl. 4.1.1.4 Abs. 4 i. V. m. Abbildung 1 SW-RL; lichte Höhe = 1,25 m) und Spitzböden unabhängig vom Ausbauzustand (vgl. 4.1.1.4 Abs. 4 i. V. m. 4.1.1.5 Abs. 3 Satz 4 SW-RL, zusätzliche Ebene im Dachgeschoss). Aus Vereinfachungsgründen bestehen keine Bedenken, dann von einem Spitzboden auszugehen, wenn bereits eine komplette Ebene im Dachgeschoss in die Berechnung der Brutto-Grundfläche einbezogen wurde.

Dachgeschosse werden mit ihrer vollen Fläche auf die Brutto-Grundfläche angerechnet und somit als nutzbar behandelt, wenn deren lichte Höhe größer als 1,25 m ist und sie begehbar sind. Eine Begehbarkeit setzt eine feste Decke und die Zugänglichkeit (z. B. über Ausziehleiter) voraus. Folglich genügt es, dass nur eine untergeordnete Nutzung, wie z. B. als Lager- und Abstellräume oder Räume für betriebstechnische Anlagen möglich ist (eingeschränkte Nutzbarkeit).

Die Brutto-Grundfläche errechnet sich aus der bebauten Fläche multipliziert mit der Anzahl der vorhandenen Geschosse. Die bebaute Fläche ergibt sich aus der äußeren Länge multipliziert mit der

äußeren Breite des Gebäudes (vorstehende Balkone bleiben insoweit unberücksichtigt). Sie ist für jedes auf dem Grundstück befindliche Gebäude getrennt zu ermitteln.

8.1 Reicht es aus, die Brutto-Grundfläche (BGF) überschlägig aus der Akte zu ermitteln, wenn der Stpfl. keine oder eine falsche BGF angibt (Alternative: Akten im Bauamt einsehen)?

Hat der Steuerpflichtige die BGF nicht bzw. offensichtlich unzutreffend ermittelt, ist zunächst die Rücksprache mit dem Steuerpflichtigen zu suchen und um entsprechende Nacherklärung bzw. Nachbesserung zu bitten. Konnte aus den Angaben des Steuerpflichtigen – trotz erfolgter Nachfrage – keine BGF ermittelt werden, kommt eine Schätzung im Sinne der Ausführungen unter 8.3 in Betracht. Nur in Ausnahmefällen sollte die Mithilfe eines Bausachverständigen oder eine Akteneinsicht in die Bauakte erwogen werden.

8.2 Nutzung elektronischer Verzeichnisse

Die Steuerpflichtigen haben in der Regel keine Unterlagen zur Berechnung der BGF. Auch werden häufig keine oder falsche Angaben zur BGF gemacht (werden). Nur in wenigen Fällen kann die BGF überschlägig aus den Unterlagen der Einheitsbewertung abgeleitet werden. Da einige Gemeinden die Daten zu Bauvorhaben digitalisiert haben und entsprechende Programme mit diesen Daten anbieten, stellt sich die Frage, ob elektronische Verzeichnisse zur Ermittlung der BGF genutzt werden können?

Soweit Möglichkeiten zur Nutzung von elektronischen Verzeichnissen/Geoportalen besteht, sollten diese ausgeschöpft werden.

8.3 Umrechnungsfaktoren Wohnfläche in BGF

Gibt es weitere Möglichkeiten, die BGF zu ermitteln?

Es bestehen keine Bedenken, bei der überschlägigen Verprobung der vom Steuerpflichtigen angegebenen BGF oder bei nicht erklärter bzw. nicht ermittelbarer BGF (vgl. Punkt 8.1) folgende Vereinfachungsregelungen anzuwenden:

Sofern alle Ebenen (Keller, Erdgeschoss, Obergeschoss und Dachgeschoss) eines Gebäudes in etwa gleich groß sind, soll die BGF des Gebäudes durch Multiplizierung der bebauten Grundfläche mit der Anzahl der Ebenen des Gebäudes ermittelt werden. Die bebaute Grundfläche kann mit Hilfe des Programms „Geoserver” ermittelt werden. [2]

In Ausnahmefällen und damit nachrangig zur vorgenannten Vorgehensweise kann die BGF wie folgt geschätzt werden:

Für Geschäftsgrundstücke und gemischt genutzte Grundstücke kann ein Umrechnungsfaktor von der Hauptnutzfläche (HNF) auf die BGF der nachstehenden Tabelle entnommen werden. Das Vorhandensein von Keller- und/oder Dachgeschoss kann im Rahmen dieser Tabelle vernachlässigt werden.

Tabelle in neuem Fenster öffnenTabelle in neuem Fenster öffnenGrundstücksartUmrechnungsfaktorPersonal- und Schwesternwohnheime1 m2 HNF erfordert durchschnittlich 1,65 m2 BGFAltenwohnheime1 m2 HNF erfordert durchschnittlich 1,85 m2 BGFHotels1 m2 HNF erfordert durchschnittlich 1,8 m2 BGFKrankenhäuser1 m2 HNF erfordert durchschnittlich 2,5 m2 BGFKindergärten, Kindertagesstätten1 m2 HNF erfordert durchschnittlich 2,0 m2 BGFSchulen, Berufsschulen1 m2 HNF erfordert durchschnittlich 1,8 m2 BGFHochschulen, Universitäten1 m2 HNF erfordert durchschnittlich 2,05 m2 BGFFunktionsgebäude für Sportanlagen1 m2 HNF erfordert durchschnittlich 1,55 m2 BGFTurnhallen, Sporthallen1 m2 HNF erfordert durchschnittlich 1,4 m2 BGFHallenbäder1 m2 HNF erfordert durchschnittlich 2,0 m2 BGFKur- und Heilbäder1 m2 HNF erfordert durchschnittlich 2,05 m2 BGFTennishallen1 m2 HNF erfordert durchschnittlich 1,2 m2 BGFReitsporthallen mit Stallungen1 m2 HNF erfordert durchschnittlich 1,35 m2 BGFKirchen1 m2 HNF erfordert durchschnittlich 1,45 m2 BGFGemeindezentren, Bürgerhäuser1 m2 HNF erfordert durchschnittlich 1,65 m2 BGFSaalbauten, Veranstaltungszentren1 m2 HNF erfordert durchschnittlich 1,45 m2 BGFVereinsheime, Jugendheime, Tagesstätten1 m2 HNF erfordert durchschnittlich 1,4 m2 BGFEinkaufsmärkte1 m2 HNF erfordert durchschnittlich 1,3 m2 BGFKaufhäuser, Warenhäuser1 m2 HNF erfordert durchschnittlich 1,4 m2 BGFAusstellungsgebäude1 m2 HNF erfordert durchschnittlich 1,4 m2 BGFBankgebäude1 m2 HNF erfordert durchschnittlich 1,7 m2 BGFGerichtsgebäude1 m2 HNF erfordert durchschnittlich 2,05 m2 BGFFür die übrigen Geschäftsgrundstücke und gemischt genutzten Grundstücke kann analog zum Wohnungs- und Teileigentum ein Umrechnungsfaktor von 1,55 mal der Wohn- und Nutzfläche (Wohnfläche der Wohnungen und die Nutzfläche der Gewerbeeinheiten, jedoch ohne Keller) hilfsweise zur Ermittlung der BGF herangezogen werden.

Laut Anmerkung zur Gebäudeklasse 2 der Anlage 24 BewG kann für Wohnungseigentum in Mehrfamilienhäusern (Mietwohngrundstücken) ein Umrechnungsfaktor von 1,55 auf die Wohnfläche (WF) zur Ermittlung der BGF verwendet werden. Aus Vereinfachungsgründen kann dieser Umrechnungsfaktor grundsätzlich insgesamt auf das Wohnungs- und Teileigentum angewandt werden. Sofern das Wohnungs- und Teileigentum baulich wie ein Ein- oder Zweifamilienhaus gestaltet ist, sind hilfsweise die Umrechnungsfaktoren der nachfolgenden Tabelle für EFH und ZFH heranzuziehen.

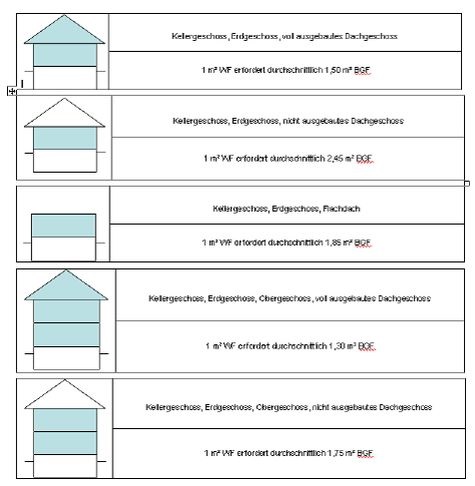

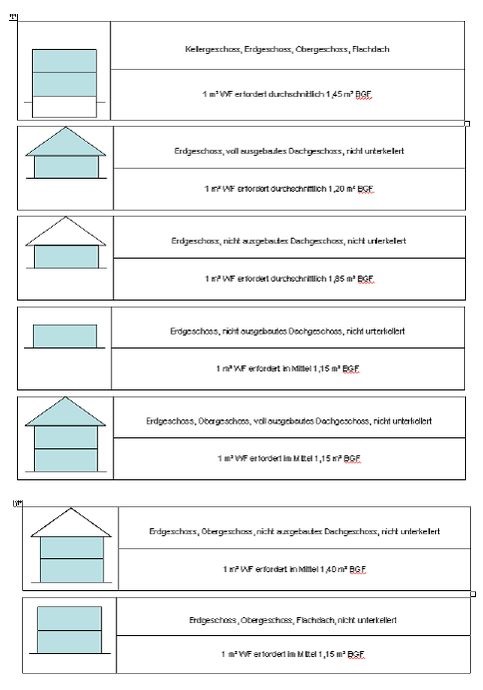

Bei Wohngebäuden kann auf die nachfolgenden – in den Normalherstellungskosten 1995 (NHK 1995) genannten – Umrechnungsfaktoren von Wohnfläche auf BGF zurückgegriffen werden. Die angegebenen Werte gelten für freistehende Einfamilien-Wohnhäuser und für Einfamilien-Reihenhäuser (Kopf- und Mittelhaus). Diese Werte können aus Vereinfachungsgründen hilfsweise auch bei Zweifamilienhäusern angewendet werden. Es ist zu beachten, dass hinsichtlich des Kellergeschosses lediglich darauf abgestellt wird, ob dieses vorhanden ist oder nicht; anders als beim Dachgeschoss hat der Ausbauzustand insoweit keinen Einfluss.

Umrechnungsfaktoren von Wohnfläche auf BGF für EFH und ZFH:

9. Regelherstellungskosten; § 190 Abs. 1 und Anlage 24 BewG

9.1 Welche Gebäudeklasse (GKL) ist zur Bewertung von Teileigentum (TE) heranzuziehen?

Siehe Ausführungen H B 190.2 Abs. 1 ErbStH 2011 „Teileigentum”

Über GKL 5 ist TE in Abhängigkeit von der baulichen Gestaltung den vorstehenden Gebäudeklassen (Anlage 24 II BewG) zuzuordnen. Zur Bewertung eines TE (z. B. Rechtsanwalts-, Notar- oder Arztpraxis) in einem mehrgeschossigen Wohnhaus kann es sachgerecht sein, die RHK der GKL 2.11 für Wohnungseigentum heranzuziehen, wenn bei dem mehrgeschossigen Wohnhaus nachträglich eine Wohnung als Rechtsanwalts-, Notar- oder Arztpraxis genutzt wird. Befindet sich ein solches Teileigentum z. B. in einem für Büro- und Geschäftszwecke erbauten Gebäude, ist es sachgerecht, die RHK der GKL 3.211 bis 3.213 zu verwenden.

Grundsätzlich gilt, dass bei der Bewertung des Teileigentums im Sachwertverfahren zur Bestimmung der wirtschaftlichen Gesamtnutzungsdauer und der Gebäudeklasse regelmäßig nur auf die Nutzung des Teileigentums abzustellen ist.

9.2 Bewertung von Tiefgaragen bei der Grundstücksart Wohnungs- und Teileigentum

Bei Wohnungs- und Teileigentum mit Tiefgaragen wird grundsätzlich von einer wirtschaftlichen Einheit ausgegangen. Ist in diesen Fällen eine Bewertung im Vergleichswertverfahren nicht möglich, da der Grundstücksmarktbericht keine Vergleichswerte oder -faktoren für diese Einheiten beinhaltet (z. B. auch wenn der Grundstücksmarktbericht zwar Vergleichswerte oder -faktoren für Wohnungen zur Verfügung stellt, aber keine Aussage zum Wertansatz der Garage trifft), ist die Bewertung im Sachwertverfahren vorzunehmen. In diesem Rahmen muss der Garagenstellplatz gesondert angesetzt werden. Eine Trennung der wirtschaftlichen Einheit dergestalt, dass das Wohnungs- und Teileigentum im Vergleichswertverfahren und die Garage als sonstig bebautes Grundstück im Sachwertverfahren bewertet werden, ist nicht zulässig.

Im Rahmen des Sachwertverfahrens kann, wenn die BGF nicht bekannt oder nur schwer zu ermitteln ist, in Anlehnung an die Ermittlung der BGF einer Eigentumswohnung, diese wie folgt ermittelt werden (H B 190.6 ErbStH 2011):

BGF = tatsächliche Stellplatzfläche (Länge × Breite) × 1,55

Danach ergibt sich regelmäßig eine durchschnittliche BGF pro TG-Stellplatz von ca. 20 m2. Dieser Wert führt zu einem marktgerechten Sachwert für TG-Stellplätze. Die Regelherstellungskosten für Wohnungseigentum wurden aus den Normalherstellungskosten des Geschosswohnungsbaus abgeleitet. Kosten für Tiefgaragenplätze sind hierbei grundsätzlich nicht enthalten. Mit der Anwendung des Faktors 1,55 zur Umrechnung der Wohnfläche des Wohneigentums auf die Brutto-Grundfläche sind Tiefgaragenplätze daher nicht abgegolten.

Da u. a. die Lage des zum Wohnungs- bzw. Teileigentum gehörenden Tiefgaragen-Stellplatzes (z. B. horizontal unter dem Gebäude bzw. vertikal neben dem Gebäude) regelmäßig nicht eindeutig bzw. nur mit unverhältnismäßigem Aufwand feststellbar ist, kann aus Vereinfachungsgründen zur Ermittlung der RHK insoweit die GKL 3.353 (Tiefgaragen) herangezogen werden (H B 190.2 Abs. 1 ErbStH 2011 „Tiefgaragenplatz bei Wohnungs- und Teileigentum”). Dabei ist nicht entscheidungsrelevant, ob es sich bei der Garage um Sonder- oder Teileigentum handelt.

9.3 Ansatz eines fiktiven Baujahrs

Bei der Alterswertminderung ist bei entsprechender Voraussetzung ein fiktives Baujahr anzusetzen (R B 190.7 Abs. 3 ErbStR 2011). Trifft dies auch auf die Regelherstellungskosten zu?

Siehe Ausführungen R B 190.3 ErbStR 2011

Bei Ansatz eines fiktiv späteren Baujahres muss bei der Ermittlung der Regelherstellungskosten entsprechend vom fiktiv späteren Baujahr ausgegangen werden.

Ein fiktiv späteres Baujahr ist anzunehmen, wenn in den letzten 10 Jahren durchgreifende Modernisierungen vorgenommen wurden, die nach dem Punktesystem in R B 190.7 Abs. 3 ErbStR 2011 eine überwiegende oder umfassende Modernisierung ergeben. Dieses Baujahr ist nicht nur bei der Ermittlung der Alterswertminderung zu berücksichtigen, sondern ebenfalls bei der Entscheidung, welche Regelherstellungskosten der Anlage 24 II BewG maßgeblich sind. Diese Regelung berücksichtigt, dass aufgrund der Modernisierung die originäre Bausubstanz in einem solchen Umfang verändert wurde, dass die Verwendung der Regelherstellungskosten des ursprünglichen Baujahres nicht mehr zutreffend ist.

In besonders gelagerten Einzelfällen, wie z. B. bei bestehender Abbruchverpflichtung für das Gebäude, ist bei der Ermittlung der Alterswertminderung von der tatsächlichen Gesamtnutzungsdauer des Gebäudes auszugehen. Die Regelherstellungskosten bestimmen sich in diesen Fällen nach dem tatsächlichen Baujahr des Gebäudes. Die Abbruchverpflichtung hat auf die originäre Bausubstanz keinen Einfluss. Hierzu folgendes Beispiel:

Ein Kaufhaus (wirtschaftliche Gesamtnutzungsdauer 50 Jahre – Anlage 22 BewG) wird im Jahr 1990 bezugsfertig errichtet und muss lt. Vertrag bis zum Jahre 2020 wieder beseitigt werden. Bewertungsstichtag ist im Jahr 2010. Die Bruttogrundfläche beträgt 1.000 m2 und der Ausstattungsstandard ist als mittel einzustufen.

Der Gebäudesachwert ermittelt sich wie folgt:

Tabelle in neuem Fenster öffnen

BGF | 1.000 m2 | |

x | RHK 2007 für GKL 3.31, tatsächliches Baujahr 1990 | 1.470 EUR |

= | Gebäuderegelherstellungswert | 1.470.000 EUR |

./. | Alterswertminderung 20/30 (Gebäudealter 20 Jahre/tatsächliche Gesamtnutzungsdauer 30 Jahre) | 980.000 EUR |

= | Gebäudesachwert | 490.000 EUR |

9.4 Erweiterte Gebäudeklassensammlung

Gibt es Hilfsmöglichkeiten für die Ableitung von nicht aufgeführten Gebäudeklassen?

Siehe Ausführungen H B 190.2 Abs. 2 ErbStH 2011

Die wirtschaftliche Gesamtnutzungsdauer (GND) der Grundstücksarten bzw. der verschiedenen Gebäudeklassen richtet sich nach Anlage 22 BewG. Die dort aufgeführten Geschäftsgrundstücke, gemischt genutzten und sonstig bebauten Grundstücke sind ebenfalls den Gebäudeklassen der in Anlage 24 II BewGaufgeführten Regelherstellungskosten zu Grunde gelegt worden (vgl. Gebäudeklasse 3). Gemäß Tz. 6 der Anlage 24 II BewG gilt die Auffangklausel, wonach für nicht aufgeführte Gebäudeklassen die Regelherstellungskosten (sowie die wirtschaftliche Gesamtnutzungsdauer) aus vergleichbaren Gebäudeklassen abzuleiten sind. Diese Auffangklausel ist dadurch bedingt, dass bei der Ableitung der Regelherstellungskosten aus den Normalherstellungskosten einige Gebäudeklassen typisierend zusammengefasst wurden.

Der nachfolgenden Tabelle können einige Ableitungsbeispiele entnommen werden:

Tabelle in neuem Fenster öffnen

Nicht aufgeführte Gebäudeklasse | Ist vergleichbar mit | GND | GKL |

Restaurant | Hotel | 60 Jahre | 3.27 |

Tankstellen | Parkhäuser (offene Ausführung, Parkpaletten) | 50 Jahre | 3.351 |

Discountermärkte | Einkaufsmärkte, Großmärkte, Läden | 40 Jahre | 3.41 |

Gemeindezentren, Bürgerhäuser | Vereinsheime | 50 Jahre | 3.34 |

Veranstaltungszentren | Saalbauten | 70 Jahre | 3.13 |

Jugendheime, Tagesstätten | Vereinsheime | 50 Jahre | 3.34 |

Turnhallen | Sporthallen | 60 Jahre | 3.28 |

Kur- und Heilbäder | Hallenbäder | 50 Jahre | 3.37 |

Kirchen, Stadt-Dorfkirche, Kapelle, Moschee | Vereinsheime | 50 Jahre | 3.34 |

Pferdeställe | Reitsporthallen | 40 Jahre | 3.43 |

Tierställe allgemein | Reitsporthallen | 40 Jahre | 3.43 |

ehemalige landwirtschaftliche Mehrzweckhallen, Scheunen u. ä. | Reitsporthallen | 40 Jahre | 3.43 |

Apotheke | Einkaufsmärkte, Großmärkte, Läden | 40 Jahre | 3.41 |

Boutique | Einkaufsmärkte, Großmärkte, Läden | 40 Jahre | 3.41 |

9.5 Für landwirtschaftlich genutzte Gebäude gibt es nach der Tabelle in Anlage 24 II BewG keine passende GKL und damit keine direkt anwendbaren Regelherstellungskosten. Wie ist bei land- und forstwirtschaftlichen Gebäuden zu verfahren?

Regelherstellungskosten (RHK) für landwirtschaftlich genutzte Wirtschaftsgebäude hat der Gesetzgeber nicht für erforderlich gehalten. Nur in Ausnahmefällen, also in Liquidationsfällen, kommt die Bewertung der Wirtschaftsgebäude mit dem gemeinen Wert in Betracht. Für die Ermittlung des Liquidationswerts der Wirtschaftsgebäude gelten grundsätzlich die auf Grund des § 199 Abs. 1 des BauGB erlassenen Vorschriften (R B 166 Abs. 1 Satz 3 ErbStR 2011). Insoweit kann unmittelbar auf die NHK 2000 (Typ 32.1 bis 33.4) zurückgegriffen werden.

Werden beispielsweise für ehemals landwirtschaftlich genutzte Scheunen RHK benötigt, kann entsprechend der Auffangklausel 6 (Anlage 24 II BewG) der Wert für diese Gebäude von den Gebäudeklassen 3.43 (Reithallen) und 4. (Kleingaragen und Carports) abgeleitet werden.

9.6 Gebäudeklassenwahl bei EFH/ZFH

Bei Gebäuden, bei denen das Dachgeschoss aufgrund der Größenverhältnisse (lichte Höhe < 1,25 m; vgl. Ausführung unter Punkt 8) nicht in die Berechnung der Brutto-Grundfläche eingeflossen ist, sind die RHK für Ein- und Zweifamilienhäuser anhand der Gebäudeklasse 1.13 bzw. 1.23 (Flachdach) zu bestimmen. Dies kann z. B. bei Bungalows in Betracht kommen.

10. Wertzahlen/Sachwertfaktoren; § 191 BewG

10.1 Können Sachwertfaktoren (Marktanpassungsfaktoren – MAF) aus Kurven in den Grundstücksmarktberichten der GAA abgeleitet werden bzw. sind dies geeignete MAF?

MAF, die aus Kurven in den Grundstücksmarktberichten der GAA ablesbar sind, sind als geeignete MAF anzusehen. Bei Rücksprache mit dem GAA sollte jedoch auf die Ableseproblematik hingewiesen, die genauen Daten erfragt und ggf. Änderungen für die Zukunft angeregt werden.

10.2 Die Anwendung der Wertzahlen im Sachwertverfahren führt in Einzelfällen (Grenzfälle) zu ungewollten Wertverschiebungen.

Bei einem vorläufigen Sachwert in Höhe von 200.000 € und einem BRW von 200 €/m2 ergibt sich eine Wertzahl von 1,0 und ein Grundbesitzwert von 200.000 €.

Bei einem vorläufigen Sachwert von 201.000 € und einem BRW von 200 €/m2 beträgt die Wertzahl 0,9 und der Grundbesitzwert 180.900 €. Bei einem geringfügig höheren Ausgangswert ergibt sich somit ein wesentlich niederer Bedarfswert. Dies erscheint ein unzutreffendes Ergebnis zu sein. Ist eine Härteausgleichsregelung angezeigt?

Anlage 25 BewG lässt keine andere Auslegung, insbesondere keine Interpolation zwischen den einzelnen Wertzahlen, zu. Die Eröffnung der Interpolation wäre mithin nur infolge einer Gesetzesänderung möglich. Eine gesonderte Härteausgleichsregelung würde der vom Gesetzgeber gewollten Typisierung widersprechen.

10.3 Ist ein Grundstück in Vorder- und Hinterland aufzuteilen und stellte der örtliche GAA sowohl für Vorder- und Hinterland Bodenrichtwerte fest, stellt sich die Frage, welcher Bodenrichtwert für die Anwendung der Wertzahlen bzw. Sachwertfaktoren heranzuziehen ist (nur BRW für das Vorderland oder Durchschnittswert aus Vorder- und Hinterland).

Siehe Ausführungen H B 191 Abs. 3 ErbStH 2011

Für die Anwendung der Wertzahlen bzw. Sachwertfaktoren ist in diesen Fällen ausschließlich der Bodenrichtwert für das Vorderland heranzuziehen. Nur dieser Bodenrichtwert dient als Maßstab für die Wirtschaftskraft der Region bzw. der Kaufkraft der Nachfrager nach Grundstücken in dieser Lage. Dies entspricht dem gewöhnlichen Geschäftsverkehr.

Der geringere Bodenrichtwert für das Hinterland hat sich bereits anteilig auf den Boden- bzw. den vorläufigen Sachwert ausgewirkt.

10.4 Ist für die Anwendung der Wertzahlen bzw. Sachwertfaktoren der Bodenrichtwert oder der relative Bodenwert (Bodenrichtwert nach Wertanpassungen R B 179.2 Abs. 2 bis 6 ErbStR 2011) heranzuziehen?

Siehe Ausführungen H B 191 Abs. 3 ErbStH 2011

Analog zur Verkehrswertermittlung auf der Grundlage des BauGB ist für die Anwendung der Wertzahlen bzw. Sachwertfaktoren grundsätzlich der Bodenrichtwert (bei Tz. 10.3 der Bodenrichtwert des Vorderlandes) zu berücksichtigen (vgl. Roscher in Mönch/Weinmann, § 12 ErbStG, Teil II.2.1, Rz. 188 i. V. m. Rz. 63).

10.5 Sachwertfaktoren auf Basis der neuen Sachwertrichtlinie vom

Sachwertfaktoren (Marktanpassungsfaktoren) der Gutachterausschüsse, die auf Basis der Richtlinie zur Ermittlung des Sachwerts (Sachwertrichtlinie – SW-RL) vom ermittelt und im Grundstücksmarktbericht veröffentlicht werden, können nicht als Wertzahl nach § 191 Abs. 1 BewG der Grundbesitzbewertung zugrunde gelegt werden, da sie nicht modellkonform sind (vgl. dazu im Einzelnen die Kurz-Info 001/2013 vom ).

11. Sonderfälle: Prognose des Liegenschaftszinssatzes bei unbebauten Erbbaurechten

Welcher Liegenschaftszinssatz ist bei unbebauten Erbbaurechten zu berücksichtigen?

Siehe Ausführungen zum Grundbesitzwert des Erbbaurechts (R B 193 Abs. 2 Satz 2 ErbStR 2011) – Nutzungsbestimmung R B 193 Abs. 6 Satz 5 ErbStR 2011

Ist das mit einem Erbbaurecht belastete Grundstück unbebaut, besteht der Grundbesitzwert des Erbbaurechts nach Abschnitt 36 Abs. 2 der Erlasse GrV allein aus dem kapitalisierten Unterschiedsbetrag zwischen dem angemessenen Verzinsungsbetrag des Bodenwerts des unbelasteten Grundstücks und dem vertraglich vereinbarten jährlichen Erbbauzins am Bewertungsstichtag (§ 193 Abs. 4 BewG). Der angemessene Verzinsungsbetrag des Bodenwerts ergibt sich aus der Multiplikation des Bodenwerts nach § 179 BewG und des Liegenschaftszinssatzes.

Sowohl die Bestimmung des Liegenschaftszinssatzes als auch des Vervielfältigers nach Anlage 21 BewG ist von der Eingruppierung in eine Grundstücksart abhängig. Grundsätzlich ist hierbei der Angabe des Steuerpflichtigen im Erklärungsvordruck zur beabsichtigten Nutzung zu folgen. Macht der Steuerpflichtige trotz Nachfrage insoweit keine Angaben, bestehen keine Bedenken, wie folgt zu verfahren:

Mangels tatsächlichen Vorhandenseins eines Gebäudes kann zunächst auf die geplante Nutzung seitens des Erbbaurechtsgebers bzw. -nehmers abgestellt werden (vgl. Erbbaurechtsvertrag).

Bestehen noch keine konkreten Nutzungspläne, kann von der vorgesehenen Bebauung und Nutzung laut Bauleitplan (Bebauungsplan/Flächennutzungsplan) auf die Grundstücksart geschlossen werden.

Liegt auch kein Bauleitplan vor, ist das für den Steuerpflichtigen günstigste Ergebnis zu wählen.

Siehe Ausführungen zum Grundbesitzwert des Erbbaugrundstücks (R B 194 Abs. 2 Satz 2 ErbStR 2011) – Nutzungsbestimmung R B 194 Abs. 4 Satz 10 ErbStR 2011

Dies gilt in entsprechender Form auch für die Bewertung des Erbbaugrundstücks nach § 194 BewG, d. h. bei der Wahl des Abzinsungsfaktors nach Anlage 26 BewG und des Vervielfältigers nach Anlage 21 BewG.

12. Nachweis des niedrigeren gemeinen Werts; § 198 BewG

12.1 Zu welchem Zeitpunkt kann der Nachweis des niedrigeren gemeinen Werts nach § 198 BewG erbracht bzw. verlangt werden?

Der Stpfl. hat bereits im Rahmen der Abgabe der Erklärung die Möglichkeit ein Verkehrswertgutachten vorzulegen. Die Grundbesitzbewertung nach Maßgabe des BewG ist jedoch stets durchzuführen. Ist der auf der Grundlage der Vorschriften nach § 199 BauGB nachgewiesener Wert niedriger, ist dieser festzustellen.

Zu beachten ist, dass ab dem die Immobilienwertermittlungsverordnung (ImmoWertV) die bisher geltende Wertermittlungsverordnung (WertV) aus dem Jahr 1988 ablöst. Ist das Gutachten nach Inkrafttreten der ImmoWertV nach den Vorschriften der WertV 88/98 erstellt worden, wurde die unzutreffende Verordnung angewandt. Lediglich aus Gründen der Praktikabilität können übergangsweise diese, durch externe Sachverständige erstellten Wertermittlungen bis längstens hilfsweise als Verkehrswertermittlungen anerkannt werden. Zu Einzelheiten wird auf Tz 2.5.1 des BVS-Handbuchs hingewiesen.

12.2 Besonderheiten im Rahmen des Kaufpreisansatzes

Ist der Kaufpreis unter Verzicht auf die Umsatzsteuerbefreiung vereinbart worden, ist gleichwohl der Nettowert anzusetzen.

Ist im Kaufpreis eine ausgewiesene Instandhaltungsrücklage enthalten oder beinhaltet dieser zeitgleich veräußerte Betriebsvorrichtungen, so erfolgt im Rahmen des Nachweises des niedrigeren gemeinen Werts ein Ansatz ohne Kaufpreisanteil für die Rücklage oder die Betriebsvorrichtungen. Diese sind kein Bestandteil der wirtschaftlichen Einheit.

Davon abzugrenzen ist das Zubehör nach § 97 BGB, welches nach § 176 Abs. 1 Nr. 1 BewG zum Grundvermögen und damit zur wirtschaftlichen Einheit gehört. Zubehör sind bewegliche Sachen, die, ohne Bestandteil der Hauptsache zu sein, dem wirtschaftlichen Zweck der Hauptsache zu dienen bestimmt sind und zu ihr in einem Verhältnis wirtschaftlicher Unterordnung stehen. Zubehör sind danach z. B. mit veräußerte Treppenläufer oder Beleuchtungskörper. Auch mitveräußerte Waschmaschinen, Kühlschränke, Herde, Öfen, Einbauküchen u. ä. sind Zubehör (vgl. R B 176 Abs. 1 ErbStR 2011 i. V. m. Abschnitt 1 BewRGr). Insoweit unterscheidet sich der bewertungsrechtliche vom grunderwerbsteuerlichen Grundstücksbegriff.

13. Basiswerte

Ist für dieselbe wirtschaftliche Einheit innerhalb eines Jahres nach der Feststellung des Grundbesitzwertes erneut ein Grundbesitzwert festzustellen, so kann der Wert der ersten Feststellung auch der zweiten Feststellung zu Grunde gelegt werden, wenn innerhalb des Jahres keine wesentliche Veränderung eingetreten ist (siehe R B 151.2 Abs. 11 ErbStR 2011).

Diese Regelung gilt nur in den Fällen, in denen für beide Stichtage ein Grundbesitzwert nach § 138 ff. BewG oder für beide Stichtage ein Grundbesitzwert nach § 157 ff. BewG zu ermitteln ist. Der Ansatz des Wertes einer Feststellung nach § 138 ff. BewG (altes Recht) bei einer späteren Feststellung nach § 157 ff. BewG (neues Recht) ist nicht zulässig (siehe H B 151.2 ErbStH 2011 „Basiswerte nach § 151 Abs. 3 BewG).

14. nachrichtlicher Teil im Feststellungsverfahren nach § 151 BewG

Laut H B 151.8 ErbStH 2011 „Nachrichtliche Angaben” sind in den Mitteilungen des Lagefinanzamts an das für die Berücksichtigung in einem Folgebescheid zuständige Finanzamt nachrichtliche Angaben aufzunehmen. Hintergrund dieser Mitteilungen ist, dass Informationen über das zu bewertende Grundstück, die im Rahmen der Feststellungserklärung der Bewertungsstelle bekannt werden und für die rechtlichen Entscheidungen bei den Folgebescheiden (Feststellung nach § 151 Abs. 1 Nr. 2 bis 4 BewG bzw. Festsetzung der Schenkung- und Erbschaftsteuer) von Bedeutung sind, weitergegeben werden.

Die vom Steuerpflichtigen erklärten Angaben werden ausschließlich nachrichtlich mit der Mitteilung des Feststellungsergebnisses von der BWST/GÜST an den ZAB oder die ESST weitergeleitet (siehe Eingabemöglichkeiten zu Wertangaben im Sachbereich 17 Kennziffern 81 bis 87 sowie für frei formulierte Erläuterungstexte auf den Mitteilungen im Sachbereich 29). Hinsichtlich der Ermittlungsgrundsätze wird für den Bereich der OFD Rheinland auf die Kurzinfo 1/2010 vom hingewiesen.

Bei der nachrichtlichen Angabe der „gesamten Wohn- und Nutzfläche des/der Gebäude/s” sind die Nutzflächen, die in einem Nutzungszusammenhang mit Wohnflächen stehen (z. B. Garagen, Kellerräume, Hauswirtschaftsräume), nicht mit einzubeziehen (R B 181.1 Abs. 1 Satz 4 ErbStR 2011). Im Ergebnis ist sicherzustellen, dass sich zwischen der „gesamten Wohn- und Nutzfläche des/der Gebäude/s” auf der einen Seite und der „Wohnfläche einer bisher vom Rechtsvorgänger selbst genutzten Wohnung” bzw. der „gesamten Wohnfläche der zu Wohnzwecken vermieteten Gebäude oder Gebäudeteile” auf der anderen Seite keine Differenz ergibt, die sich allein aus der unterschiedlichen Einbeziehung der Nutzflächen ergibt.

1. Vom Rechtsvorgänger selbst genutztes Einfamilienhaus (Wohnfläche 190 qm) und Doppelgarage (Nutzfläche 48 qm)

nachrichtliche Angaben:

gesamte Wohn- und Nutzfläche des/der Gebäude/s: 190 qm

Wohnfläche einer bisher vom Rechtsvorgänger selbst genutzten Wohnung: 190 qm.

2. Zu Wohnzwecken vermietetes Mietwohngrundstück (Wohn- und Nutzfläche 450 qm, Wohnfläche 400 qm, Differenz aufgrund der Kellerräume)

nachrichtliche Angaben:

gesamte Wohn- und Nutzfläche des/der Gebäude/s: 400 qm

gesamte Wohnfläche der zu Wohnzwecken vermieteten Gebäude oder Gebäudeteile: 400 qm.

3. Gemischt genutztes Grundstück (vermietete Wohn- und Nutzflächen 270 qm = Einfamilienhaus 120 qm, dazugehörige Doppelgarage 48 qm und fremd gewerblich genutzte Werkstatt 102 qm)

gesamte Wohn- und Nutzfläche der Gebäude: 222 qm (nur EFH und Werkstatt)

gesamte Wohnfläche der zu Wohnzwecken vermieteten Gebäude oder Gebäudeteile: 120 qm.

OFD Nordrhein-Westfalen v. - S 3015-2014/0001-St 251

Fundstelle(n):

AAAAF-09220

1Beim Programm „Geoserver” die Gesamtstrecke der Gebäudeaußenwände (Gebäudeumfang) messen und anschließend die Fläche über die Funktion „Messwert” anzeigen lassen. Es handelt sich dabei um Circa-Werte.

2Beim Programm „Geoserver” die Gesamtstrecke der Gebäudeaußenwände (Gebäudeumfang) messen und anschließend die Fläche über die Funktion „Messwert” anzeigen lassen. Es handelt sich dabei um Circa-Werte.