Grunderwerbsteuer;

Behandlung von Erschließungs- und

Folgekostenbeiträgen

Bezug:

I. Erschließungsbeiträge

1. Allgemeines und Gegenstand

Voraussetzung für die Bebaubarkeit eines Grundstücks ist dessen Erschließung. Zu den Erschließungsanlagen gehören im Wesentlichen die Verkehrs- und Grünanlagen sowie die Anlagen zur Ableitung von Abwässern und zur Versorgung mit Elektrizität, Gas, Wärme und Wasser. Nicht zu den Erschließungsanlagen gehören die auf den (Privat-) Grundstücken selbst notwendigen Anschlüsse, wie Zufahrtswege und Anschlüsse an die Ver- und Entsorgungseinrichtungen (, BStBl 2002 II S. 93).

Die Abgabe, die der Grundstückseigentümer für die Erschließung eines Grundstücks zahlen muss, ist der Erschließungsbeitrag. Erschließungsbeiträge für die in § 127 Abs. 2 des Baugesetzbuchs (BauGB) angegebenen Erschließungsanlagen (z. B. Sammelstraßen, Parkflächen, Grünanlagen) werden nach Maßgabe der Vorschriften des Baugesetzbuchs (§§ 127 ff. BauGB) erhoben.

Für alle anderen Erschließungsanlagen (z. B. Anlagen zur Ableitung von Abwasser oder zur Versorgung mit Elektrizität, Kinderspielplätze) kann nach § 127 Abs. 4 BauGB die Beitragserhebung nur nach Maßgabe der Kommunalabgabengesetze der Länder erfolgen.

Zudem sind die Satzungen der Gemeinden zu beachten.

2. Erschließungsträger

Die Erschließung ist nach § 123 Abs. 1 BauGB grundsätzlich Aufgabe der Gemeinde.

Gemeinden können die öffentlich-rechtliche Aufgabe der Erschließung von Grundstücken auf Zweckverbände oder auf der Grundlage städtebaulicher Verträge nach § 11 Abs. 1 Satz 2 Nr. 1 BauGB auf private Träger übertragen.

Ein Zweckverband ist – ebenso wie die an ihm beteiligten Gemeinden – eine Körperschaft des öffentlichen Rechts. Der Zweckverband tritt nach Aufgabenübertragung gemäß landesrechtlicher Grundlage in entsprechendem Umfang in die Rechtsstellung der einzelnen Gemeinden ein. Damit ist ein zur Erschließung eines Baugebiets gebildeter Zweckverband berechtigt, sowohl Erschließungsbeiträge nach dem Baugesetzbuch als auch Beiträge auf landesrechtlicher Grundlage zu erheben.

3. Entstehung der Beitragspflicht und endgültige Herstellung der Erschließungsanlagen

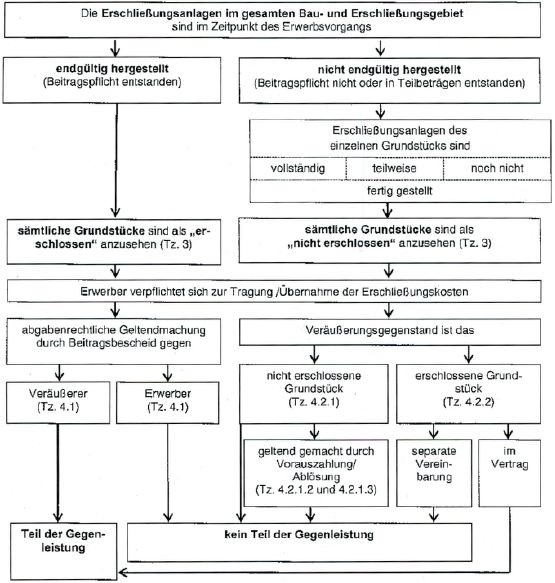

Nach § 133 Abs. 2 BauGB entsteht die Beitragspflicht mit der endgültigen Herstellung der Erschließungsanlagen. Die Merkmale der endgültigen Herstellung regeln die Gemeinden durch Satzung (§ 132 Nr. 4 BauGB). Maßgebend ist der Zeitpunkt der endgültigen Herstellung im jeweiligen gesamten Bau- und Erschließungsgebiet und nicht des einzelnen Grundstücks. Nur ein Grundstück, für das die Beitragspflicht vollständig entstanden ist, ist grunderwerbsteuerrechtlich als „erschlossenes” Grundstück anzusehen.

Die Erschließungsanlagen werden in vielen Baugebieten nicht in einem Zuge fertig gestellt, sondern schrittweise entsprechend dem Fortgang der Bautätigkeit im betroffenen Gebiet. Daher sind oftmals einige Grundstücke in einem Baugebiet vollständig erschlossen, während bei anderen erst ein Teil der oder keine Erschließungsanlagen fertig gestellt sind. Hierbei kann die Beitragspflicht für Teilbeträge entstehen, sobald die Maßnahmen, deren Aufwand hierdurch gedeckt werden soll, abgeschlossen sind. Grunderwerbsteuerrechtlich sind sämtliche Grundstücke jedoch als „nicht erschlossen” anzusehen, weil die Erschließungsanlagen im gesamten Bau- und Erschließungsgebiet noch nicht endgültig hergestellt worden sind.

4. Erschließungsbeiträge als Teil der Gegenleistung

In welchem Umfang bei einem Grundstückskauf Erschließungsbeiträge als sonstige Leistungen nach § 9 Abs. 1 Nr. 1 GrEStG in die Bemessungsgrundlage einzubeziehen sind, richtet sich danach, in welchem Zustand das Grundstück Gegenstand des Erwerbsvorgangs ist (vgl. Tz. 3).

4.1 Das Grundstück ist im Zeitpunkt des Erwerbsvorgangs als „erschlossen” anzusehen

Sind sämtliche nach dem örtlichen Baurecht vorgeschriebenen öffentlichen Erschließungsanlagen, die ein Grundstück zu einem „erschlossenen” Grundstück i. S. der Tz. 3 machen, im Zeitpunkt des Abschlusses des Erwerbsvorgangs bereits vorhanden, kann Vertragsgegenstand nur das „erschlossene” Grundstück sein. Dies gilt auch, wenn nach den Vertragserklärungen das Grundstück als „nicht erschlossen” erworben werden soll. Es ist nicht möglich, dass die Beteiligten ein Grundstück in einem Zustand zum Gegenstand des Erwerbsvorgangs machen, den es nicht mehr hat und auch nicht mehr erhalten soll.

Die vertragliche Verpflichtung des Erwerbers zur Tragung von Erschließungskosten gehört dann zur Gegenleistung, wenn die gesamte Beitragsschuld bereits vor dem Zeitpunkt der Verwirklichung des Erwerbsvorgangs entstanden und gegen den Veräußerer abgabenrechtlich geltend gemacht worden ist. Eine abgabenrechtliche Geltendmachung liegt vor, wenn ein entsprechender Verwaltungsakt (Beitragsbescheid) der betreffenden Gemeinde ergeht oder wenn zwischen der Gemeinde und dem Veräußerer ein öffentlichrechtlicher (subordinationsrechtlicher) Vertrag über die Erschließungsbeiträge geschlossen wird. Dies gilt unabhängig davon, ob der auf die Erschließung entfallende Betrag im Kaufpreis enthalten ist oder neben dem Kaufpreis gesondert ausgewiesen wird. In beiden Fällen übernimmt der Erwerber eine geldwerte Verpflichtung des Veräußerers.

Eine Einbeziehung in die Bemessungsgrundlage scheidet hingegen aus, wenn eine Gemeinde eigene „erschlossene” Grundstücke veräußert und den Erschließungsbeitrag gegenüber dem Erwerber abgabenrechtlich geltend macht.

4.2 Das Grundstück ist im Zeitpunkt des Erwerbsvorgangs als „nicht erschlossen” anzusehen

4.2.1 Vertragsgegenstand ist das noch „nicht erschlossene” Grundstück

4.2.1.1 Allgemeines

Wird ein im Zeitpunkt des Abschlusses des Erwerbsvorgangs „nicht erschlossenes” Grundstück als solches zum Vertragsgegenstand gemacht, ist die vom Erwerber eingegangene Verpflichtung, die zukünftige Erschließung zu bezahlen, nicht als Teil der Gegenleistung anzusehen. Dies gilt auch, wenn sie zusammen mit der Übereignungsverpflichtung beurkundet wird. Die Einbeziehung der Erschließungskosten nach den Grundsätzen zum Erwerb eines Grundstücks im zukünftig bebauten Zustand scheidet wegen des sich aus der öffentlich-rechtlichen Erschließungslast der Gemeinde ergebenden besonderen Charakters der Grundstückserschließung regelmäßig aus (, BStBl 2002 II S. 93).

4.2.1.2 Vorausleistungen auf Erschließungsbeiträge

Soweit eine Gemeinde nach § 133 Abs. 3 Satz 1 BauGB vom Eigentümer eines Grundstücks Vorausleistungen auf den Erschließungsbeitrag verlangt oder verlangt hat und diese Vorausleistungslast bei der Veräußerung des Grundstücks vom Veräußerer vertraglich auf den Grundstückserwerber abgewälzt wird, ist darin keine grunderwerbsteuerliche Gegenleistung zu sehen (vgl. , BStBl 1979 II S. 577 und , BStBl 1985 II S. 373). Die Entrichtung der Vorausleistung durch den Erwerber stellt im wirtschaftlichen Ergebnis eine Vorschussleistung auf die den Erwerber selbst treffende spätere endgültige Beitragsschuld dar. Dies gilt auch, wenn der Grundstückserwerber dem Veräußerer Vorauszahlungen erstattet, die dieser bereits geleistet hat.

4.2.1.3 Ablösungsvereinbarungen über Erschließungsbeiträge

Nach § 133 Abs. 3 Satz 5 BauGB können die Gemeinden bereits vor der Entstehung der Beitragspflicht eine Ablösung des Erschließungsbeitrags im Ganzen zulassen. Mit der Ablösung wird die künftige Beitragslast vorweg und abschließend getilgt. Die Vereinbarung über die Ablösung des Erschließungsbeitrags stellt einen öffentlich-rechtlichen (sub-ordinationsrechtlichen) Vertrag dar, der eine künftige Beitragsschuld für das jeweilige Grundstück selbst dann ausschließt, wenn das Grundstück später den Eigentümer wechselt.

Übernimmt der Erwerber eines Grundstücks vertraglich die noch nicht erfüllte Verpflichtung des Veräußerers aus einer Ablösungsvereinbarung mit der Gemeinde bzw. erstattet er dem Veräußerer einen von diesem darauf bereits gezahlten Betrag, gehören diese Leistungen nicht zur grunderwerbsteuerlichen Gegenleistung. Die Pflicht zur Erschließung des Grundstücks (öffentlich-rechtliche Erschließungslast) verbleibt trotz der vom Veräußerer geschlossenen Ablösungsvereinbarung bei der Gemeinde (vgl. , BStBl 2004 II S. 521).

4.2.2 Vertragsgegenstand ist das „erschlossene” Grundstück

Hat der Verkäufer die Verpflichtung übernommen, das im Zeitpunkt des Abschlusses des Erwerbsvorgangs „nicht erschlossene” Grundstück im „erschlossenen” Zustand zu verschaffen, wird das Grundstück in diesem Zustand Gegenstand des Erwerbsvorgangs, mit der Folge, dass der auf die Erschließung entfallende Teil des Kaufpreises Gegenleistung für den Erwerb des Grundstücks darstellt.

Hat sich dagegen der Verkäufer durch eine weitere, rechtlich selbständige Vereinbarung (Werkvertrag, Geschäftsbesorgungsvertrag) neben der Grundstücksübertragung auch selbst zur Durchführung der Erschließung verpflichtet, ist das Entgelt hierfür nicht als Gegenleistung für die Grundstücksübertragung zu behandeln. Dies gilt auch, wenn beide Verpflichtungen zusammen beurkundet werden (vgl. , BStBl 2007 II S. 614). Für die rechtliche Selbständigkeit beider Verpflichtungen sprechen folgende Indizien (vgl. , BStBl 1979 II S. 577):

zwei selbständige Geldforderungen,

unterschiedliche Leistungspflichten des Veräußerers,

selbständige Fälligkeiten beider Forderungen sowie

rechtliche Unabhängigkeit des Kaufvertrags von der Durchführung der Erschließung.

5. Unentgeltliche Übertragung von Grundstücken auf eine Gemeinde bei Erschließung durch private Träger

Hat eine Gemeinde die Aufgabe zur Erschließung auf einen privaten Träger übertragen und hat sich dieser verpflichtet, die Erschließungsanlagen herzustellen und nach deren Fertigstellung die Grundstücke mit Erschließungsanlagen unentgeltlich auf die Gemeinde zu übertragen, ist für diesen Grundstückserwerb Bemessungsgrundlage gemäß § 8 Abs. 2 Nr. 1 GeEStG der Grundbesitzwert i. S. des § 151 Absatz 1 Satz 1 Nummer 1 in Verbindung mit § 157 Absatz 1 bis 3 BewG. Da die Grundstücke mit Erschließungsanlagen von der Gemeinde in Erfüllung ihrer öffentlich-rechtlichen Aufgaben übernommen werden und nur für den öffentlichen Gebrauch bestimmt sind, ist grundsätzlich von einem Grundbesitzwert i. H. v. null Euro auszugehen. Das gilt bereits dann, wenn mit der Errichtung der Erschließungsanlagen auf den der Gemeinde unentgeltlich zu übertragenden Grundstücken bereits begonnen wurde. Dies setzt den sichtbaren technischen Bau der Erschließungsanlagen voraus, d. h. es muss mindestens mit den wesentlichen Aushubarbeiten begonnen worden sein. Ein symbolischer Spatenstich ist nicht ausreichend.

Der Grundbesitzwert ist hingegen zu ermitteln, wenn auf die Gemeinde unentgeltlich Grundstücke ohne Erschließungsanlagen übertragen werden. Unerheblich ist, ob die Grundstücke in einem Bebauungsplan als für den öffentlichen Bedarf bestimmt ausgewiesen werden, da hier nicht grundsätzlich von einer Wertlosigkeit ausgegangen werden kann.

II. Folgekostenbeiträge

Nach § 11 Abs. 1 Satz 2 Nr. 3 BauGB können Gemeinden im Rahmen eines städtebaulichen Vertrages Vereinbarungen mit Bauwilligen zur Übernahme von Kosten oder sonstigen Aufwendungen treffen, die der Gemeinde für städtebauliche Maßnahmen – wie die Errichtung von Schulen, Sportplätzen, Kindergärten, Krankenhäusern usw. – entstehen oder entstanden sind und die Voraussetzung oder Folge des vom Übernehmenden geplanten Vorhabens sind (Folgekostenvertrag). Sie dürfen dem Übernehmenden nur in dem Umfang auferlegt werden, in dem die Folgekosten durch das Vorhaben, insbesondere die Schaffung von Wohnraum, verursacht worden sind bzw. werden.

Anders als Erschließungskosten, die kraft Gesetzes entstehen und auf dem jeweiligen Grundstück als öffentliche Last ruhen, können Folgekosten nur auf der Grundlage eines zweiseitigen Folgekostenvertrages übernommen werden. Ihre Entstehung ist unabhängig von der Fertigstellung der kommunalen Einrichtungen, die durch die Erhebung der Folgekosten finanziert werden.

Bei der Verknüpfung einer derartigen Vereinbarung mit dem Erwerb eines Grundstücks sind die vom Erwerber übernommenen Folgekosten nur dann als sonstige Leistung Bestandteil der Gegenleistung gemäß § 9 Abs. 1 Nr. 1 GrEStG, wenn hierfür beim Veräußerer bereits eine Zahlungsverpflichtung aus dem Folgekostenvertrag entstanden ist (, BStBl 2014 II S. 857).

III. Zeitlicher Anwendungsbereich

Dieser Erlass ergeht im Einvernehmen mit den obersten Finanzbehörden der anderen Länder und tritt an die Stelle der vorangegangenen Erlasse zu den Erschließungskosten, die im Einvernehmen oder in Abstimmung mit den obersten Finanzbehörden der Länder ergangen sind. Dieser Erlass ist in allen offenen Fällen anzuwenden.

Der vorstehende Erlass wird als gleich lautender Ländererlass im Bundessteuerblatt 2015 I auf S. 823 f. veröffentlicht.

Fin

Min Baden-Württemberg v. - 3-S4521/43

Fundstelle(n):

LAAAF-08869