Für Sie in der NWB Datenbank aktualisiert: Der Einkommensteuergesetz-Kommentar

[i]Kostenlos in der NWB Datenbank aufrufbarDamit Sie bei Ihrer Arbeit stets auf dem neuesten (Rechts-)Stand sind, aktualisieren wir regelmäßig unsere Datenbankinhalte für Sie. So wurde kürzlich der Einkommensteuergesetz-Kommentar online (herausgegeben von Prof. Dr. Hans-Joachim Kanzler, Prof. Dr. Gerhard Kraft, Prof. Dr. Swen Oliver Bäuml, Prof. Dr. Franz Jürgen Marx, Prof. Dr. Frank Hechtner und Dr. Stephan Geserich) überarbeitet, auf den Sie in der NWB Datenbank kostenfreien Zugriff haben.

Der EStG-Kommentar sorgt für Rechtssicherheit – abgestimmt auf die Praxis

[i]Erfahrene Autoren sorgen für stetige AktualitätDie Zeiten ständiger Gesetzesänderungen rufen täglich neue Herausforderungen hervor. Daher ist es wichtig, die zeitgemäße Zugangsmöglichkeit zu allen Kommentierungen des Einkommensteuergesetzes sicherzustellen. Erfahrene Autoren aus Praxis, Wissenschaft und Rechtsprechung arbeiten die Gesetzesänderungen, neueste Rechtsprechungen und Verwaltungsmeinungen innerhalb kürzester Zeit online in die einschlägigen Kommentierungen ein. Der Kommentar bietet Ihnen nicht nur inhaltliche Qualität – das Besondere ist zugleich der verständliche Aufbau, welcher durch Schaubilder, Anwendungsbeispiele und Hinweise den Bezug zur Praxis gewährleistet.

Der EStG-Kommentar – ausgezeichnet durch inhaltliche Qualität

[i]Aktuelle Themen verständlich gegliedertAlle Kommentierungen zeichnen sich durch ihre dreiteilige Struktur aus: Zu Beginn fokussieren sich die allgemeinen Erläuterungen auf die Einordnung der Normen in den verfassungsrechtlichen Kontext und die Bewertung im internationalen Verhältnis. Das Kernstück bildet der Hauptteil mit der systematischen Erörterung der jeweiligen Norm. Abschließend weisen die Autoren auf offene Verfahrensfragen hin und beurteilen die Durchsetzbarkeit von Ansprüchen. In den einzelnen Kommentierungen finden Sie darüber hinaus weiterführende Literaturhinweise, die mit zahlreichen Aufsätzen und Arbeitshilfen in der NWB Datenbank verlinkt sind.

365 Tage im Jahr auf dem neuesten Stand

[i]Übersicht aller Aktualisierungen unter NWB JAAAJ-52323 Sie können jederzeit nachvollziehen, wo und was sich geändert hat. Das heißt im Einzelnen:

Unter „Aktuell“ ( NWB JAAAJ-52323) finden Sie eine Übersicht aller Aktualisierungen. Durch die tabellarische Darstellung erkennen Sie auf einen Blick die erneuerte Vorschrift, den Autor der Kommentierung sowie den Stand der Aktualisierung.

Aktualisierungen der letzten drei Monate sind in der Inhaltsübersicht als „neu“ gekennzeichnet.

Durch die gelb hinterlegten Textpassagen sind die Änderungen in der Kommentierung direkt erkennbar.

Besondere Aktualität durch die laufende Zuordnung aktueller News unmittelbar zu den einzelnen Kommentierungen. So haben Sie die neue Rechtsprechung, Verwaltungsauffassung und Gesetzesänderungen direkt mit im Blick.S. 2681

Online-Aktualisierungen aus August 2024

Folgende Inhalte wurden u. a. kürzlich erneuert oder neu eingefügt:

Zu § 6b EStG – Doppelstöckige Gesellschaftsstrukturen ( NWB OAAAJ-52116): [i]Detmering/Tetzlaff, Rücklagen, Grundlagen, NWB RAAAE-54165 Bei doppelstöckigen Gesellschaftsstrukturen führt nach dem ( NWB IAAAJ-72858) die gesellschafterbezogene Betrachtungsweise dazu, dass der Gesellschafterwechsel auf Ebene der Obergesellschaft auch die Besitzzeit für Wirtschaftsgüter des Gesamthandsvermögens der Untergesellschaft unterbricht (Rev. anhängig, Az. beim BFH: I R 12/23).

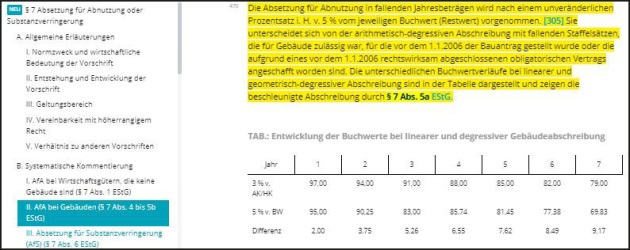

Zu § 7 EStG/§ 7b EStG – Verbesserte Abschreibungsmöglichkeiten für Mietwohngebäude ( NWB SAAAJ-52119/ NWB XAAAJ-52327): [i]Schmidt, NWB 19/2024 S. 1314Durch das Wachstumschancengesetz v. (BGBl 2024 I Nr. 108) wurde eine degressive Absetzung für Abnutzung nach § 7 Abs. 5a EStG wieder eingeführt und die Sonderabschreibung nach § 7b EStG für vermietete Wohngebäude angepasst. Durch den neu eingefügten § 7 Abs. 5a EStG besteht ein befristetes Wahlrecht für eine geometrisch-degressive AfA mit einem unveränderlichen Prozentsatz i. H. von 5 % für Wohngebäude. Der Begünstigungszeitraum für die Sonderabschreibung nach § 7b EStG wurde bis zum verlängert sowie die Baukostenobergrenze und die maximal förderfähige Bemessungsgrundlage der Sonderabschreibung erhöht. Die Sonderabschreibung nach § 7b EStG kann mit der durch das Wachstumschancengesetz eingeführten degressiven AfA kombiniert werden.

Zu § 20 EStG – Verfassungsmäßigkeit der Verlustverrechnungsbeschränkung für Termingeschäfte ( NWB CAAAJ-52159): [i]Arendt, NWB 9/2024 S. 574Verluste aus bestimmten Termingeschäften i. S. des § 20 Abs. 2 Satz 1 Nr. 3 EStG, wie bspw. aus dem Verfall von Optionen bzw. Veräußerungsverluste aus Termingeschäften ähnlichen Finanzinstrumenten, können nur bis zu einem Betrag i. H. v. 20.000 € mit Gewinnen aus entsprechenden Geschäften und mit Erträgen aus sog. Stillhaltergeschäften i. S. des § 20 Abs. 1 Nr. 11 EStG ausgeglichen werden (§ 20 Abs. 6 Satz 5 EStG). In einem Verfahren des einstweiligen Rechtsschutzes haben sowohl das ( NWB CAAAJ-56835) als auch der ( NWB XAAAJ-69756) verfassungsrechtliche Zweifel an der Verlustverrechnungsbeschränkung geäußert.

Zu § 32c EStG – Tarifermäßigung für Landwirte ( NWB JAAAJ-52187): [i]Kanzler, NWB 28/2024 S. 1873Durch das mittlerweile beschlossene Gesetz zur Verlängerung der Tarifermäßigung für Einkünfte aus Land- und Forstwirtschaft soll die bis zum VZ 2022 befristete Regelung des § 32c EStG um zwei Betrachtungszeiträume der VZ 2023 bis 2025 und 2026 bis 2028 verlängert werden (BT-Drucks. 20/11947). Trotz der im Schrifttum und zuletzt auch durch das Niedersächsische ( NWB KAAAJ-70134) geäußerten Bedenken an der Verfassungsmäßigkeit von § 32c EStG soll die Tarifermäßigung ohne eine Evaluation der bisherigen Regelung fortgeführt werden.

Fundstelle(n):

NWB 2024 Seite 2680 - 2681

KAAAJ-75902