Anwendung der Vorschriften für die Bewertung des

Grundvermögens im Sechsten Abschnitt des Zweiten Teils des

Bewertungsgesetzes in der

Fassung des

Jahressteuergesetzes

2022 vom

(BGBl I S. 2294 [1])

- AEBew

JStG 2022

-

I Einleitung

11Mit dem Jahressteuergesetz 2022 wurden die Vorschriften des Sechsten Abschnitts des Zweiten Teils des Bewertungsgesetzes, insbesondere zur Bewertung des Grundvermögens im Ertrags- und Sachwertverfahren sowie zur Bewertung der Sonderfälle, an die Verordnung über die Grundsätze für die Ermittlung der Verkehrswerte von Immobilien und der für die Wertermittlung erforderlichen Daten (Immobilienwertermittlungsverordnung – ImmoWertV) vom , BGBl 2021 I S. 2805, für Bewertungsstichtage nach dem angepasst. 2Infolge der Änderungen in §§ 177, 181, 183, 184, 185, 187, 188, 189, 190, 191, 193, 194, 195 BewG sowie in den Anlagen 21 bis 25 BewG ergehen nachstehende Regelungen:

II Allgemeines

Zu § 177 BewG

Bewertungsmaßstab (R B 177 ErbStR 2019)

21Bei der Bewertung des Grundvermögens ist der gemeine Wert nach § 9 BewG zu Grunde zu legen. 2Dieser entspricht inhaltlich dem Verkehrswert (Marktwert) nach § 194 BauGB.

31Bei den Bewertungen nach den §§ 182 bis 196 BewG sind die von den Gutachterausschüssen im Sinne der §§ 192 ff. BauGB ermittelten sonstigen für die Wertermittlung erforderlichen Daten im Sinne des § 193 Absatz 5 Satz 2 BauGB anzuwenden, wenn diese Daten unter Berücksichtigung des Grundsatzes der Modellkonformität (> Rz. 6) als geeignet anzusehen sind. 2Zu den sonstigen für die Wertermittlung erforderlichen Daten gehören insbesondere Vergleichsfaktoren (§ 183 Absatz 2 BewG, § 20 ImmoWertV), Liegenschaftszinssätze (§ 188 Absatz 1 und 2 Satz 1 BewG, § 21 Absatz 1 und 2 ImmoWertV) und Sachwertfaktoren (§ 191 Satz 1 BewG, § 21 Absatz 1 und 3 ImmoWertV).

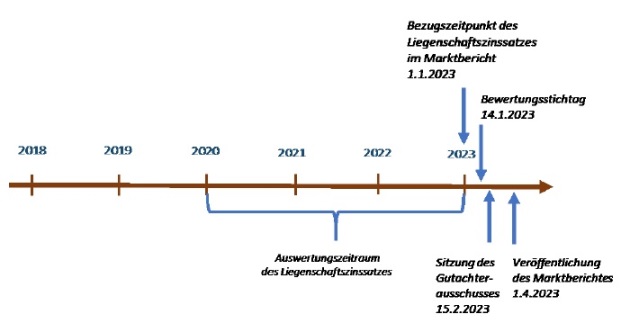

41Hat der Gutachterausschuss die sonstigen für die Wertermittlung erforderlichen Daten im Sinne des § 193 Absatz 5 Satz 2 BauGB gemäß § 12 Absatz 1 Satz 3 ImmoWertV auf einen Stichtag bezogen, ist für deren Anwendung der letzte Stichtag vor dem Bewertungsstichtag maßgeblich, sofern dieser nicht mehr als drei Jahre vor dem Bewertungsstichtag liegt. 2Liegt der Bezugsstichtag mehr als drei Jahre zurück oder ist kein Bezugsstichtag bestimmt, sind die sonstigen für die Wertermittlung erforderlichen Daten anzuwenden, die von den Gutachterausschüssen für den letzten Auswertungszeitraum abgeleitet werden, der vor dem Kalenderjahr endet, in dem der Bewertungsstichtag liegt. 3Diese Daten sind für längstens drei Jahre ab dem Ende des Kalenderjahres maßgeblich, in dem der vom Gutachterausschuss zugrunde gelegte Auswertungszeitraum endet. 4Bei einem Zeitraum von mehr als drei Jahren zwischen Bezugsstichtag oder Auswertungszeitraum und Bewertungsstichtag kann die Geeignetheit der Daten nicht mehr unterstellt werden. 5Nur soweit sich die maßgeblichen Wertverhältnisse nicht wesentlich geändert haben, können die Daten auch über einen längeren Zeitraum als drei Jahre hinaus angewendet werden.

5Anwendung der Daten der Gutachterausschüsse

Ein Gutachterausschuss hat mit dem Grundstücksmarktbericht 2023 Liegenschaftszinssätze veröffentlicht, die sich auf den beziehen. Der Gutachterausschuss hat hierfür Daten aus Kauffällen in den Jahren 2020 bis 2022 ausgewertet. Der Marktbericht wurde in einer Sitzung des Gutachterausschusses am beschlossen und am veröffentlicht. Der Bewertungsstichtag ist der .

Für den Bewertungsstichtag ist der vom Gutachterausschuss auf den bezogene Liegenschaftszinssatz anzuwenden. Soweit nachfolgend keine weiteren Liegenschaftszinssätze vom Gutachterausschuss zur Verfügung stehen, können die auf den bezogenen Liegenschaftszinssätze für Bewertungsstichtage bis zum angewandt werden. Soweit sich die maßgeblichen Wertverhältnisse nicht wesentlich verändert haben, können diese Liegenschaftszinssätze auch noch über den hinaus angewendet werden.

61Unter der Prämisse des Grundsatzes der Modellkonformität sind gemäß § 10 Absatz 1 Satz 1 ImmoWertV bei Anwendung der von den Gutachterausschüssen ermittelten sonstigen für die Wertermittlung erforderlichen Daten grundsätzlich dieselben Modelle und Modellansätze zu verwenden, die der Ermittlung dieser Daten zugrunde lagen. 2Durch die enge Anlehnung der Vorschriften für die Grundbesitzbewertung im BewG an die ImmoWertV ist hinreichend sichergestellt, dass die von den Gutachterausschüssen auf der Grundlage der ImmoWertV, insbesondere den Modellansätzen nach Anlage 1 bis 4 ImmoWertV, abgeleiteten sonstigen für die Wertermittlung erforderlichen Daten, für die Bewertungen nach den §§ 182 bis 196 BewG geeignet sind. 3Eine Ableitung der sonstigen für die Wertermittlung erforderlichen Daten durch die Gutachterausschüsse auf der Grundlage der Vorschriften des Bewertungsgesetzes ist nicht erforderlich. 4Soweit die Gutachterausschüsse z. B. auf der Grundlage der Übergangsregelung in § 53 Absatz 2 ImmoWertV bis zum Ablauf des bei der Ermittlung der sonstigen für die Wertermittlung erforderlichen Daten die Gesamtnutzungsdauer abweichend von § 12 Absatz 5 Satz 1 und Anlage 1 ImmoWertV sowie die Restnutzungsdauer abweichend von § 12 Absatz 5 Satz 1 und Anlage 2 ImmoWertV ermitteln, bestehen keine Bedenken, die Geeignetheit anzunehmen.

71Soweit in den §§ 179 und 182 bis 196 BewG nichts anderes bestimmt ist, werden Besonderheiten, wie z. B. die den Wert beeinflussenden Belastungen privatrechtlicher und öffentlich-rechtlicher Art, nicht berücksichtigt (§ 177 Absatz 4 Satz 1 BewG). 2Als derartige Besonderheiten sind insbesondere die besonderen objektspezifischen Grundstücksmerkmale im Sinne des § 8 Absatz 3 ImmoWertV anzusehen.

III Bebaute Grundstücke

Zu § 181 BewG

Grundstücksarten (R B 181.1 ErbStR 2019)

81Bei bebauten Grundstücken wird nach § 181 BewG zwischen folgenden Grundstücksarten unterschieden.

Tabelle in neuem Fenster öffnen

Grundstücksart | Voraussetzungen |

1. Ein- und

Zweifamilienhäuser |

|

2.

Mietwohngrundstücke |

|

3. Wohnungs-

und Teileigentum |

|

4.

Geschäftsgrundstücke |

|

5. gemischt

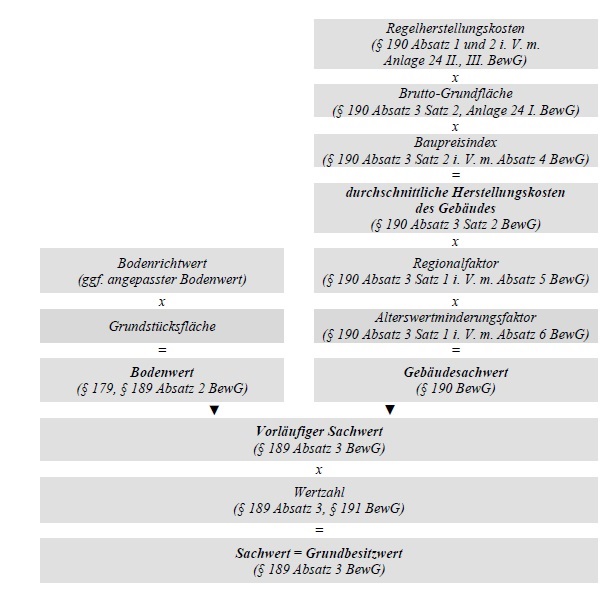

genutzte Grundstücke |

|

6. sonstige

bebaute Grundstücke |

|

2Die Grundstücksart ist für die Zuordnung des Bewertungsverfahrens von entscheidender Bedeutung (§ 182 BewG, > R B 182 ErbStR 2019). 3Die Abgrenzung der Grundstücksarten ist nach dem Verhältnis der Wohn- und Nutzfläche vorzunehmen. 4Dabei sind Nutzflächen, die in einem Nutzungszusammenhang mit Wohnflächen stehen (z. B. Garagen, Kellerräume), nicht einzubeziehen. 5Maßgeblich ist die Wohnfläche nach der Wohnflächenverordnung (WoFlV). 6Ist die Wohnfläche bis zum nach der II. Berechnungsverordnung (II. BV) berechnet worden, bleibt es bei dieser Berechnung (> § 5 WoFlV), soweit nach dem keine baulichen Änderungen an dem Wohnraum vorgenommen worden sind, die eine Neuberechnung erforderlich machen. 7Abzustellen ist auf die tatsächliche Nutzung am Bewertungsstichtag.

91Bei der Festlegung der Grundstücksart ist stets die gesamte wirtschaftliche Einheit zu betrachten. 2Dies gilt auch, wenn sich auf einem Grundstück mehrere Gebäude oder Gebäudeteile unterschiedlicher Bauart oder Nutzung befinden.

101§ 181 Absatz 9 BewG definiert die Wohnung im bewertungsrechtlichen Sinn für Zwecke der Erbschaft-und Schenkungsteuer sowie der Grunderwerbsteuer. 2Eine Wohnung ist danach in der Regel die Zusammenfassung mehrerer Räume, die in ihrer Gesamtheit so beschaffen sein müssen, dass die Führung eines selbständigen Haushalts möglich ist. 3Diese Räume müssen eine von anderen Wohnungen oder Räumen, insbesondere Wohnräumen, baulich getrennte, in sich abgeschlossene Wohneinheit bilden und einen selbständigen Zugang haben. 4Außerdem ist erforderlich, dass die für die Führung eines selbständigen Haushalts notwendigen Räume (Küche, Bad oder Dusche, Toilette) vorhanden sind. 5Die Wohnfläche soll mindestens 20 Quadratmeter aufweisen. 6Es ist im Einzelfall zu prüfen, ob bei einer geringeren Wohnfläche nach der Verkehrsanschauung noch von einer Wohnung im bewertungsrechtlichen Sinn ausgegangen werden kann (z. B. bei sogenannten Tiny-Häusern, d. h. Kleinst- oder Mikrohäusern, Wohnungen in einem Studentenwohnheim). 7Wohnungen des Hauspersonals sind auch Wohnungen im bewertungsrechtlichen Sinn.

III.1 Bewertung im Vergleichswertverfahren

Zu § 183 BewG

Vergleichswertverfahren (R B 183 ErbStR 2019)

111Bei der Anwendung des Vergleichswertverfahrens wird der Grundbesitzwert des zu bewertenden bebauten Grundstücks entweder aus Vergleichspreisen (> Rz. 12) für vergleichbare Grundstücke oder aus Vergleichsfaktoren (> Rz. 13) abgeleitet. 2Vergleichspreis- und Vergleichsfaktorverfahren stehen gesetzessystematisch gleichrangig nebeneinander; es besteht ein Auswahlermessen. 3Der Vergleichswert bebauter Grundstücke umfasst den Boden- und Gebäudewert.

121Im Vergleichspreisverfahren wird der Vergleichswert aus einer ausreichenden Zahl von geeigneten Vergleichspreisen ermittelt. 2Für die Ableitung der Vergleichspreise sind Kaufpreise solcher Grundstücke heranzuziehen, die mit dem zu bewertenden Grundstück hinreichend übereinstimmende Grundstücksmerkmale aufweisen (Vergleichsgrundstücke, § 183 Absatz 1 BewG). 3Eine hinreichende Übereinstimmung der Grundstücksmerkmale der Vergleichsgrundstücke liegt vor, wenn sie insbesondere hinsichtlich ihrer Lage, Art und Maß der baulichen Nutzung, Größe, Erschließungszustand, Gebäudeart und Alter des Gebäudes mit dem zu bewertenden Grundstück weitgehend übereinstimmen bzw. die Abweichungen in sachgerechter Weise (> Rz. 14) berücksichtigt werden können. 4Vorrangig ist auf die von den Gutachterausschüssen mitgeteilten Vergleichspreise zurückzugreifen. 5Liegen mehrere Vergleichspreise vor, soll der Durchschnittswert angesetzt werden. 6Sofern der Gutachterausschuss nur Durchschnittskaufpreise (Kaufpreismittel) aus einer Vielzahl von Kauffällen einer Grundstücksart ohne Berücksichtigung unterschiedlicher wertbeeinflussender Grundstücksmerkmale abgeleitet hat, sind diese als Vergleichspreise nicht geeignet. 7Soweit von den Gutachterausschüssen keine Vergleichspreise vorliegen, kann das zuständige Finanzamt geeignete Vergleichspreise aus anderen Kaufpreissammlungen als nach § 195 BauGB berücksichtigen.

131Anstelle von Vergleichspreisen können zur Ermittlung des Vergleichswerts auch Vergleichsfaktoren herangezogen werden, die vom Gutachterausschuss für Grundstückswerte für geeignete Bezugseinheiten, z. B. die Wohnfläche (Gebäudefaktor) oder den erzielbaren jährlichen Ertrag (Ertragsfaktor), ermittelt und mitgeteilt werden (§ 183 Absatz 2 BewG). 2Anzuwenden sind die von den Gutachterausschüssen ermittelten Vergleichsfaktoren nach Maßgabe des § 177 Absatz 2 und 3 BewG. 3Der Vergleichswert ergibt sich dann durch Vervielfachung der Bezugseinheit mit dem Vergleichsfaktor. 4Vergleichsfaktoren sind geeignet, wenn die Grundstücksmerkmale der ihnen zugrunde liegenden Grundstücke hinreichend mit denen des zu bewertenden Grundstücks übereinstimmen bzw. die Abweichungen in sachgerechter Weise (> Rz. 14) berücksichtigt werden können. 5Beziehen sich die Vergleichsfaktoren nur auf den Gebäudewert, ist der Bodenwert zusätzlich nach Maßgabe des § 179 BewG zu ermitteln.

141Weichen die Grundstücksmerkmale der Vergleichsgrundstücke bzw. der den Vergleichsfaktoren zugrunde liegenden Grundstücke von den Grundstücksmerkmalen des zu bewertenden Grundstücks ab, so sind diese Abweichungen durch Zu- oder Abschläge nach Vorgabe des Gutachterausschusses für Grundstückswerte zu berücksichtigen. 2Besonderheiten, insbesondere die den Wert beeinflussenden Rechte und Belastungen privatrechtlicher und öffentlich-rechtlicher Art, werden in dem typisierenden Vergleichswertverfahren nach § 183 Absatz 1 und 2 BewG nicht berücksichtigt (§ 177 Absatz 4 Satz 1 BewG).

III.2 Bewertung im Ertragswertverfahren

Zu § 184 BewG

Allgemeine Grundsätze des Ertragswertverfahrens (R B 184 ErbStR 2019)

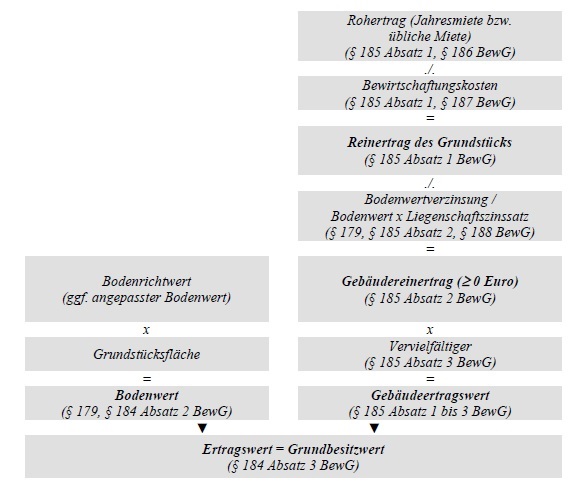

151Im Ertragswertverfahren nach den §§ 184 bis 188 BewG wird der Grundbesitzwert (Ertragswert) aus der Summe von Bodenwert (Bodenertragswert) und Gebäudewert (Gebäudeertragswert) gebildet. 2Der Bodenwert ist wie bei einem unbebauten Grundstück nach Maßgabe des § 179 BewG zu ermitteln. 3Der Gebäudewert ist getrennt vom Bodenwert auf der Grundlage des Ertrags zu bestimmen. 4Als Ertragswert (Grundbesitzwert) ist mindestens der Bodenwert anzusetzen. 5Der Wert der baulichen Außenanlagen und sonstigen Anlagen ist mit dem ermittelten Ertragswert abgegolten (§ 184 Absatz 4 BewG).

16Überblick über das Verfahren - Schema (H B 184 ErbStH 2019)

17Bewertung im Ertragswertverfahren

Der Grundbesitzwert (Ertragswert) für ein mit einem in 1983 erbauten Mehrfamilienhaus bebautes Mietwohngrundstück ist zum (Bewertungsstichtag) zu ermitteln. Das Mehrfamilienhaus hat eine Wohnfläche von insgesamt 900 m2, die sich auf 10 Wohnungen verteilt. Im Untergeschoss des Hauses befinden sich 10 Tiefgaragenstellplätze. Der jährliche Rohertrag beträgt 86.400 EUR. Das Grundstück hat eine Fläche von 1.000 m2 und der Bodenrichtwert beträgt 400 EUR/m2. Vom Gutachterausschuss steht kein geeigneter Liegenschaftszinssatz im Sinne des § 177 Absatz 2 und 3 BewG zur Verfügung.

Tabelle in neuem Fenster öffnen

Rohertrag | 86 400 EUR | ||

abzüglich

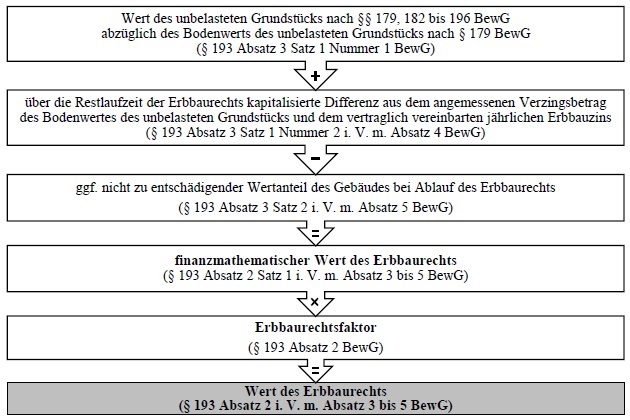

Bewirtschaftungskosten (aus

Anlage 23

BewG) | |||

Verbraucherpreisindex Deutschland Oktober

2022 | 122,2 | ||

Verbraucherpreisindex Deutschland Oktober

2001 | 81,6 | ||

Verwaltungskosten: | |||

344 EUR (230 EUR x 122,2/81,6) x 10

Wohnungen | ./. 3 440 EUR | ||

45 EUR (30 EUR x 122,2/81,6) x 10

Einstellplätze | ./. 450 EUR | ||

Instandhaltungskosten: | |||

13,50 EUR (9 EUR x 122,2/81,6) x 900

m2

Wohnfläche | ./. 12 150 EUR | ||

102 EUR (68 EUR x 122,2/81,6) x 10

Einstellplätze | ./. 1 020 EUR | ||

Mietausfallwagnis | |||

2

% von 86.400 EUR (jährlicher Rohertrag) | ./. 1 728 EUR | ||

Bewirtschaftungskosten | ./. 18 788 EUR | ||

Reinertrag des

Grundstücks | 67 612 EUR | ||

abzüglich

Bodenwertverzinsung | |||

Bodenwertverzinsung: 3,5 % x 400.000 EUR | ./. 14 000 EUR | ||

Liegenschaftszinssatz (§ 188 Absatz 2 Satz 2

Nummer 1 BewG) | 3,5 % | ||

Bodenwert (1 000

m2 x 400

EUR/m2

Bodenrichtwert) | 400 000 EUR | ||

Gebäudereinertrag | 53 612 EUR | ||

Vervielfältiger

(Anlage 21

BewG) | x 21,36 | ||

Liegenschaftszinssatz (§ 188 Absatz 2 Satz 2

Nummer 1 BewG) | 3,5 % | ||

Restnutzungsdauer (§ 185 Absatz 3 Satz 3

BewG) | 40 Jahre | ||

Bewertungsstichtag | 2023 | ||

Bezugsfertigkeit des Gebäudes | 1983 | ||

Alter des Gebäudes | 40 Jahre | ||

Gesamtnutzungsdauer (aus

Anlage 22

BewG) | 80 Jahre | ||

Mindestrestnutzungsdauer nach

§ 185

Absatz 3 Satz 6 BewG ist überschritten (30 % von 80 Jahren

= 24 Jahre) | |||

Gebäudeertragswert | 1 145 152 EUR | ||

Bodenwert (1 000

m2 x 400

EUR/m2

Bodenrichtwert) | + 400 000 EUR | ||

Ertragswert/Grundbesitzwert | 1 545 152

EUR | ||

Zu § 185 BewG

Restnutzungsdauer (R B 185.3 ErbStR 2019)

181Die Restnutzungsdauer wird grundsätzlich aus dem Unterschied zwischen der typisierten Gesamtnutzungsdauer (> Rz. 19) und dem Alter des Gebäudes am Bewertungsstichtag ermittelt. 2Das Alter des Gebäudes ist durch Abzug des Jahres der Bezugsfertigkeit des Gebäudes (Baujahr) vom Jahr des Bewertungsstichtags zu bestimmen.

191Die typisierte Gesamtnutzungsdauer eines Gebäudes ist der Anlage 22 BewG zu entnehmen. 2Sie richtet sich nach der Grundstücksart im Sinne des § 181 BewG und den in der Anlage 22 BewG ausgewiesenen Gebäudearten. 3Die Gesamtnutzungsdauer für nicht aufgeführte Gebäudearten ist aus der Gesamtnutzungsdauer vergleichbarer Gebäudearten abzuleiten. 4Wird ein Gebäude mit nichtselbständigen Gebäudeteilen unterschiedlich genutzt, ist die Wahl der maßgeblichen Gesamtnutzungsdauer entsprechend der Grundstücksart des § 181 BewG wie folgt vorzunehmen:

1Handelt es sich bei der zu bewertenden wirtschaftlichen Einheit um ein Mietwohngrundstück, ist die typisierte Gesamtnutzungsdauer für Mietwohngrundstücke in Höhe von 80 Jahren anzunehmen. 2Dies gilt unabhängig davon, ob im Gebäude enthaltene Räume (z. B. Verkaufsräume oder Büros) für Zwecke genutzt werden, für die eine abweichende Gesamtnutzungsdauer anzunehmen wäre.

1Handelt es sich bei der zu bewertenden wirtschaftlichen Einheit um ein Geschäftsgrundstück, das aus einem Gebäude mit nicht selbständigen Gebäudeteilen verschiedener Bauart oder Nutzung (z. B. geschossweise unterschiedliche Bauart, Tiefgarage unter Bankgebäude) besteht, ist zur Ermittlung einer einheitlichen Restnutzungsdauer die typisierte Gesamtnutzungsdauer für Geschäftsgrundstücke laut Anlage 22 zum BewG anzunehmen, die dem durch die Hauptnutzung des Gebäudes bestimmten Gesamtgepräge des Gebäudes entspricht. 2Dies gilt unabhängig davon, ob im Gebäude enthaltene Räume (z. B. Wohnungen) für Zwecke genutzt werden, für die eine abweichende Gesamtnutzungsdauer anzunehmen wäre. 3Ist keine der Nutzungen des Gebäudes prägend, ist für dieses Gebäude bei der Ermittlung der Restnutzungsdauer von der durchschnittlichen Gesamtnutzungsdauer der jeweiligen Gebäudearten der Anlage 22 BewG auszugehen.

Handelt es sich bei der zu bewertenden wirtschaftlichen Einheit um ein gemischt genutztes Grundstück, ist die typisierte Gesamtnutzungsdauer für gemischt genutzte Grundstücke in Höhe von 80 Jahren anzunehmen.

5Zur Bestimmung der Gesamtnutzungsdauer bei einer wirtschaftlichen Einheit mit mehreren selbständigen Gebäuden bzw. Gebäudeteilen > Rz. 25.

20Sind nach Bezugsfertigkeit des Gebäudes Veränderungen eingetreten, die die Restnutzungsdauer des Gebäudes wesentlich verlängert haben, ist von der entsprechend verlängerten Restnutzungsdauer auszugehen (> Rz. 21).

211Eine wesentliche Verlängerung der Restnutzungsdauer ist nur anzunehmen, wenn in den letzten zehn Jahren durchgreifende Modernisierungen vorgenommen wurden, die nach dem Punktesystem der nachfolgenden Tabelle 1 eine überwiegende oder umfassende Modernisierung ergeben. 2Hinsichtlich der durchgeführten Modernisierungsarbeiten ist auf die überwiegende Erneuerung bzw. Verbesserung der jeweiligen einzelnen Bauteile (Modernisierungselemente) abzustellen. 3Die Punkte der Tabelle 1 sind für das jeweilige Bauteil folglich nur insgesamt oder gar nicht anzusetzen. 4Die verlängerte Restnutzungsdauer ergibt sich aus den nachfolgenden Tabellen 2 bis 7. 5Eine Interpolation ist nicht vorzunehmen. 6Die nachfolgenden Tabellen sind für Wohngebäude und analog für Nichtwohngebäude anzuwenden.

Tabelle 1

Tabelle in neuem Fenster öffnen

Modernisierungselemente | Punkte |

Dacherneuerung inklusive Verbesserung der Wärmedämmung | 4 |

Modernisierung der Fenster und Außentüren | 2 |

Modernisierung der Leitungssysteme (Strom, Gas, Wasser,

Abwasser) | 2 |

Modernisierung der Heizungsanlage | 2 |

Wärmedämmung

der Außenwände | 4 |

Modernisierung von Bädern | 2 |

Modernisierung des Innenausbaus, z. B. Decken, Fußböden,

Treppen | 2 |

Wesentliche

Verbesserung der Grundrissgestaltung | 2 |

Tabelle in neuem Fenster öffnen

14 bis 16

Punkte: | überwiegend

modernisiert |

≥ 18

Punkte: | umfassend

modernisiert |

Tabelle 2

Tabelle in neuem Fenster öffnen

Übliche Gesamtnutzungsdauer von 80

Jahren | ||

Modernisierungsgrad | ||

14 bis 16

Punkte | ≥ 18

Punkte | |

Gebäudealter

(Jahre) | neue Restnutzungsdauer

(Jahre) | |

≥ 10 | 70 | 71 |

≥ 15 | 66 | 69 |

≥ 20 | 63 | 68 |

≥ 25 | 60 | 66 |

≥ 30 | 58 | 64 |

≥ 35 | 56 | 63 |

≥ 40 | 53 | 62 |

≥ 45 | 52 | 61 |

≥ 50 | 50 | 60 |

≥ 55 | 48 | 59 |

≥ 60 | 47 | 58 |

≥ 65 | 46 | 57 |

≥ 70 | 45 | 57 |

≥ 75 | 44 | 56 |

≥ 80 | 44 | 56 |

Tabelle 3

Tabelle in neuem Fenster öffnen

Übliche Gesamtnutzungsdauer von 70

Jahren | ||

Modernisierungsgrad | ||

14 bis 16

Punkte | ≥ 18

Punkte | |

Gebäudealter

(Jahre) | neue Restnutzungsdauer

(Jahre) | |

≥ 10 | 60 | 62 |

≥ 15 | 57 | 60 |

≥ 20 | 54 | 58 |

≥ 25 | 51 | 57 |

≥ 30 | 49 | 55 |

≥ 35 | 47 | 54 |

≥ 40 | 45 | 53 |

≥ 45 | 43 | 52 |

≥ 50 | 42 | 51 |

≥ 55 | 41 | 50 |

≥ 60 | 40 | 50 |

≥ 65 | 39 | 49 |

≥ 70 | 38 | 49 |

Tabelle 4

Tabelle in neuem Fenster öffnen

Übliche Gesamtnutzungsdauer von 60

Jahren | ||

Modernisierungsgrad | ||

14 bis 16

Punkte | ≥ 18

Punkte | |

Gebäudealter

(Jahre) | neue Restnutzungsdauer

(Jahre) | |

≥ 10 | 50 | 52 |

≥ 15 | 47 | 51 |

≥ 20 | 45 | 49 |

≥ 25 | 42 | 48 |

≥ 30 | 40 | 46 |

≥ 35 | 38 | 45 |

≥ 40 | 37 | 44 |

≥ 45 | 35 | 43 |

≥ 50 | 34 | 43 |

≥ 55 | 33 | 42 |

≥ 60 | 33 | 42 |

Tabelle 5

Tabelle in neuem Fenster öffnen

Übliche Gesamtnutzungsdauer von 50

Jahren | ||

Modernisierungsgrad | ||

14 bis 16

Punkte | ≥ 18

Punkte | |

Gebäudealter

(Jahre) | neue Restnutzungsdauer

(Jahre) | |

≥ 10 | 41 | 43 |

≥ 15 | 38 | 41 |

≥ 20 | 36 | 40 |

≥ 25 | 33 | 39 |

≥ 30 | 32 | 38 |

≥ 35 | 30 | 37 |

≥ 40 | 29 | 36 |

≥ 45 | 28 | 35 |

≥ 50 | 27 | 35 |

Tabelle 6

Tabelle in neuem Fenster öffnen

Übliche Gesamtnutzungsdauer von 40

Jahren | ||

Modernisierungsgrad | ||

14 bis 16

Punkte | ≥ 18

Punkte | |

Gebäudealter

(Jahre) | neue Restnutzungsdauer

(Jahre) | |

≥ 5 | 35 | 36 |

≥ 10 | 32 | 34 |

≥ 15 | 29 | 32 |

≥ 20 | 27 | 31 |

≥ 25 | 25 | 30 |

≥ 30 | 23 | 29 |

≥ 35 | 22 | 28 |

≥ 40 | 22 | 28 |

Tabelle 7

Tabelle in neuem Fenster öffnen

Übliche Gesamtnutzungsdauer von 30

Jahren | ||

Modernisierungsgrad | ||

14 bis 16

Punkte | ≥ 18

Punkte | |

Gebäudealter

(Jahre) | neue Restnutzungsdauer

(Jahre) | |

≥ 5 | 25 | 26 |

≥ 10 | 22 | 25 |

≥ 15 | 20 | 23 |

≥ 20 | 18 | 22 |

≥ 25 | 17 | 21 |

≥ 30 | 16 | 21 |

221Die Restnutzungsdauer eines noch nutzbaren Gebäudes beträgt nach § 185 Absatz 3 Satz 6 BewG vorbehaltlich einer bestehenden Abbruchverpflichtung mindestens 30 % der Gesamtnutzungsdauer. 2Die Regelung unterstellt einen durchschnittlichen Erhaltungszustand und macht insbesondere bei älteren Gebäuden in vielen Fällen die Prüfung entbehrlich, ob die restliche Lebensdauer infolge baulicher Maßnahmen verlängert wurde. 3Bei bestehender Abbruchverpflichtung für das Gebäude kann die Mindest-Restnutzungsdauer jedoch unterschritten werden (> Rz. 23).

231Eine Verkürzung der Restnutzungsdauer kommt nur bei bestehender Abbruchverpflichtung für das Gebäude in Betracht (§ 185 Absatz 3 Satz 7 BewG). 2In diesen Fällen ist die Restnutzungsdauer auf den Unterschiedsbetrag zwischen der tatsächlichen Gesamtnutzungsdauer und dem Alter des Gebäudes am Bewertungsstichtag begrenzt. 3Baumängel und Bauschäden oder wirtschaftliche Gegebenheiten können im typisierenden Bewertungsverfahren zu keiner Verkürzung der Restnutzungsdauer führen.

Grundstück mit mehreren Gebäuden bzw. Gebäudeteilen (R B 185.4 ErbStR 2019)

24Besteht eine wirtschaftliche Einheit aus mehreren Gebäuden oder Gebäudeteilen mit einer gewissen baulichen Selbständigkeit, die eine verschiedene Bauart aufweisen, unterschiedlich genutzt werden oder die in verschiedenen Jahren bezugsfertig geworden sind, können sich unterschiedliche Restnutzungsdauern ergeben.

25Die typisierte Gesamtnutzungsdauer bestimmt sich bei einer wirtschaftlichen Einheit aus mehreren selbständigen Gebäuden bzw. Gebäudeteilen unter Berücksichtigung der Grundstücksarten nach § 181 BewG wie folgt:

1Bei Mietwohngrundstücken gilt für alle Gebäude bzw. Gebäudeteile - unabhängig von ihrer Nutzung - eine Gesamtnutzungsdauer von 80 Jahren. 2Dies gilt auch für Garagen und Nebengebäude. 3Liegen keine anderweitigen Erkenntnisse vor, bestehen keine Bedenken, bei Garagen und Nebengebäuden die Bezugsfertigkeit im Zeitpunkt der Bezugsfertigkeit des Hauptgebäudes zu unterstellen.

Bei Geschäftsgrundstücken und gemischt genutzten Grundstücken mit mehreren selbständigen Gebäuden bzw. Gebäudeteilen können sich - je nach Nutzung - unterschiedliche Gesamtnutzungsdauern ergeben.

26Ergeben sich bei einer wirtschaftlichen Einheit aus mehreren selbständigen Gebäuden bzw. Gebäudeteilen unterschiedliche Restnutzungsdauern ist eine gewogene Restnutzungsdauer unter Berücksichtigung der jeweiligen Roherträge zu ermitteln (Formel zur Ermittlung der gewogenen Restnutzungsdauer > H B 185.4 ErbStH 2019).

27Können die Roherträge nur mit einem unverhältnismäßig hohen Aufwand den einzelnen selbständigen Gebäuden bzw. Gebäudeteilen zugeordnet werden (z. B. bei Vermietung sämtlicher Gebäude zu einem Gesamtentgelt), bestehen keine Bedenken, von einer nach Wohn- bzw. Nutzflächen gewichteten Restnutzungsdauer auszugehen (Formel zur Ermittlung der gewichteten Restnutzungsdauer > H B 185.4 ErbStH 2019).

281Anbauten teilen im Allgemeinen auf Grund ihrer Bauart oder Nutzung das Schicksal des Hauptgebäudes. 2Ist dagegen anzunehmen, dass ein Erweiterungsbau nach Größe, Bauart oder Nutzung eine andere Restnutzungsdauer als das Hauptgebäude haben wird, gelten die Rz. 24 bis 27 entsprechend. 3Für Aufstockungen ist im Allgemeinen das Baujahr der unteren Geschosse zu Grunde zu legen. 4Es ist jedoch zu prüfen, ob durch die baulichen Maßnahmen die Restnutzungsdauer des Gebäudes wesentlich verlängert worden ist (> Rz. 21).

291Bei einer wirtschaftlichen Einheit mit mehreren nichtselbständigen Gebäuden bzw. Gebäudeteilen ist von einer einheitlichen Restnutzungsdauer auszugehen. 2Zur Bestimmung der Gesamtnutzungsdauer gelten Rz. 19 Sätze 1 bis 4 entsprechend.

30Auf R B 182 Absatz 5 ErbStR 2019 wird verwiesen.

Zu § 187 BewG

Bewirtschaftungskosten (R B 187 ErbStR 2019)

311Die im Rahmen des Ertragswertverfahrens anzusetzenden Bewirtschaftungskosten sind die bei gewöhnlicher Bewirtschaftung nachhaltig entstehenden Verwaltungskosten, Betriebskosten, Instandhaltungskosten und das Mietausfallwagnis; durch Umlagen oder sonstige Kostenübernahmen gedeckte Kosten bleiben unberücksichtigt. 2Zinsen für Hypothekendarlehen und Grundschulden oder sonstige Zahlungen für auf dem Grundstück lastende privatrechtliche Verpflichtungen bleiben ebenfalls außer Ansatz.

321Die Bewirtschaftungskosten sind mit den nach Maßgabe des § 187 Absatz 3 BewG an den Bewertungsstichtag angepassten Einzelansätzen für Verwaltungs- und Instandhaltungskosten sowie das Mietausfallwagnis aus der Anlage 23 BewG zu berücksichtigen. 2Ein Ansatz in tatsächlicher Höhe oder nach Erfahrungssätzen kommt nicht in Betracht.

331Die Verwaltungs- und Instandhaltungskosten für Wohnnutzung in der Anlage 23 BewG sind jährlich anhand des vom Statistischen Bundesamt festgestellten Verbraucherpreisindex für Deutschland anzupassen. 2Die Anpassung erfolgt gem. § 187 Absatz 3 Satz 2 BewG mit dem Prozentsatz, um den sich der Verbraucherpreisindex für den Monat Oktober 2001 gegenüber demjenigen für den Monat Oktober des Jahres, das dem Bewertungsstichtag vorausgeht, erhöht oder verringert hat. 3Die indizierten Bewirtschaftungskosten sind für alle Bewertungsstichtage des Kalenderjahres anzuwenden. 4Das Bundesministerium der Finanzen veröffentlicht den maßgebenden Verbraucherpreisindex im Bundessteuerblatt.

34Indizierung der Basiswerte für die Verwaltungs- und Instandhaltungskosten in der Anlage 23 BewG für Bewertungsstichtage in 2023

Der Verbraucherpreisindex beträgt für den Monat Oktober 2022 (2015 = 100) 122,2 und für den Monat Oktober 2001 (2015 = 100) 81,6. Hieraus ergeben sich für die Bewertungsstichtage in 2023 folgende indizierte Verwaltungs- und Instandhaltungskosten:

Tabelle in neuem Fenster öffnen

I. Bewirtschaftungskosten für

Wohnnutzung | ||

1.

Verwaltungskosten | ||

Basiswerte (Anlage 23

BewG) | Werte nach Indizierung [2] für Bewertungsstichtage in

2023 | |

jährlich je Wohnung | 230 EUR | 344 EUR |

jährlich je Garage oder ähnlichen

Einstellplatz | 30 EUR | 45 EUR |

2.

Instandhaltungskosten | ||

Basiswerte (Anlage 23

BewG) | Werte nach Indizierung [3] für Bewertungsstichtage in

2023 | |

jährlich je Quadratmeter Wohnfläche | 9,00 EUR | 13,50 EUR |

jährlich je Garage oder ähnlichen

Einstellplatz | 68 EUR | 102 EUR |

351Die Verwaltungskosten für Wohnungen sowie für Garagen und ähnliche Einstellplätze, die der Wohnnutzung dienen, bestimmen sich jeweils nach deren Anzahl und den hierfür in der Anlage 23 BewG für Wohnnutzung aufgeführten und auf den Bewertungsstichtag indizierten Einzelansätzen. 2Für Wohnräume, die den Wohnungsbegriff nicht erfüllen, und alle weiteren Räumlichkeiten, die zu anderen als Wohnzwecken genutzt werden, sind jeweils 3 % des jährlich auf diese Räume entfallenden Rohertrages als Verwaltungskosten zu berücksichtigen. 3Der entsprechende Rohertrag ist gesondert zu ermitteln.

361Die Instandhaltungskosten bestimmen sich bei Wohnnutzung nach den hierfür in Anlage 23 BewG aufgeführten und auf den Bewertungsstichtag indizierten Einzelansätzen je Quadratmeter Wohnfläche und je Garage oder ähnlichen Einstellplatz. 2Bei Nichtwohnnutzung bestimmen sich die Instandhaltungskosten je Quadratmeter Nutzfläche grundsätzlich nach den für Wohnflächen geltenden und indizierten Basiswerten. 3Bei den Gebäudearten 13, 15 bis 16 und 18 der Anlage 24 Teil II. BewG ist nach Maßgabe der Anlage 23 BewG als Instandhaltungskosten je Quadratmeter Nutzfläche nur ein anteiliger Ansatz der für Wohnflächen geltenden und indizierten Basiswerte zu berücksichtigen. 4Für die mit der Nichtwohnnutzung im Nutzungszusammenhang stehenden Garagen und ähnlichen Einstellplätze sind entsprechend die für die Wohnnutzung indizierten Einzelansätze je Garage oder ähnlichen Einstellplatz anzusetzen. 5Bei Gebäuden mit unterschiedlicher Nutzung sind die Instandhaltungskosten für jede Nutzung gesondert zu ermitteln.

Ein im Ertragswertverfahren zu bewertendes Gebäude verfügt im Erdgeschoss über einen Verbrauchermarkt (Gebäudeart 13.1 aus Anlage 24 BewG) und im 1. Obergeschoss über Büros (Gebäudeart 6.1 aus Anlage 24 BewG).

Für die Nutzfläche des Verbrauchermarktes sind 50 % und für die Nutzfläche der Büros 100 % der indizierten Instandhaltungskosten je Quadratmeter Wohnfläche bei Wohnnutzung aus der Anlage 23 BewG zu berücksichtigen.

371Als Mietausfallwagnis sind für Wohnungen, Wohnräume und die dazugehörenden Garagen und ähnlichen Einstellplätze (Wohnnutzung) insgesamt 2 % des hierauf entfallenden jährlichen Rohertrags anzusetzen. Für alle Räumlichkeiten, die zu anderen als Wohnzwecken genutzt werden, sind insgesamt 4 % des hierauf entfallenden jährlichen Rohertrages zu berücksichtigen. 2Die entsprechenden anteiligen Roherträge sind gesondert zu ermitteln.

38Ermittlung der Bewirtschaftungskosten

Für ein Mietwohngrundstück mit einer Wohnfläche von insgesamt 800 m2, verteilt auf 10 Wohnungen, und einer Gewerbeeinheit mit einer Nutzfläche von 100 m2 sind die Bewirtschaftungskosten auf den zu ermitteln. Im Untergeschoss des Mehrfamilienhauses befinden sich insgesamt 11 Tiefgaragenstellplätze, die jeweils einer Wohnung und der Gewerbeeinheit zuzuordnen sind. Von dem gesamten jährlichen Rohertrag in Höhe von 75.600 EUR entfallen auf die nicht zu Wohnzwecken genutzte Gewerbeeinheit einschließlich des dazugehörenden Tiefgaragenstellplatzes 8.400 EUR.

Tabelle in neuem Fenster öffnen

Bewirtschaftungskosten | |

1.

Verwaltungskosten | |

10 Wohnungen x 344 EUR | 3 440 EUR |

10 Tiefgaragenstellplätze x 45 EUR | 450 EUR |

3 % von 8.400 EUR (anteiliger Rohertrag für die

Gewerbeeinheit inkl. Tiefgaragenstellplatz) | 252 EUR |

2.

Instandhaltungskosten | |

800

m2

Wohnfläche x 13,50 EUR | 10 800 EUR |

100

m2

Nutzfläche x 13,50 EUR | 1 350 EUR |

11 Tiefgaragenstellplätze x 102 EUR | 1 122 EUR |

3.

Mietausfallwagnis | |

2 % vom anteiligen jährlichen Rohertrag für Wohnnutzung

(67.200 EUR) | 1 344 EUR |

4 % vom anteiligen jährlichen Rohertrag für

Nicht-Wohnnutzung (8.400 EUR) | 336 EUR |

Gesamt | 19 094

EUR |

Zu § 188 BewG

Liegenschaftszinssatz (R B 188 ErbStR 2019)

391Liegenschaftszinssätze sind die Kapitalisierungszinssätze, mit denen Verkehrswerte von Grundstücken je nach Grundstücksart im Durchschnitt marktüblich verzinst werden (> § 188 Absatz 1 BewG, § 21 Absatz 2 Satz 1 ImmoWertV). 2Mit den Liegenschaftszinssätzen werden die allgemein vom Grundstücksmarkt erwarteten künftigen Entwicklungen, insbesondere der Ertrags- und Wertverhältnisse sowie der üblichen steuerlichen Rahmenbedingungen, berücksichtigt.

401Der angemessene und nutzungstypische Liegenschaftszinssatz ist nach der Grundstücksart (§ 181 BewG, > R B 181.1 ErbStR 2019) und der Lage auf dem Grundstücksmarkt zu bestimmen. 2Dabei ist vorrangig auf den für diese Grundstücksart vom Gutachterausschuss für Grundstückswerte ermittelten und veröffentlichten Liegenschaftszinssatz zurückzugreifen. 3Werden durch den Gutachterausschuss keine geeigneten Liegenschaftszinssätze (> Rz. 41) ermittelt, so sind die typisierten Liegenschaftszinssätze des § 188 Absatz 2 Satz 2 BewG anzuwenden.

411Liegenschaftszinssätze sind nach Maßgabe des § 177 Absatz 2 und 3 BewG als geeignet anzusehen (> Rz. 3 bis 6).

III.3 Bewertung im Sachwertverfahren

Zu § 189 BewG

Allgemeine Grundsätze des Sachwertverfahrens (R B 189 ErbStR 2019)

421Bei Anwendung des Sachwertverfahrens (§§ 189 bis 191 BewG) ist der Gebäudesachwert getrennt vom Bodenwert auf der Grundlage von durchschnittlichen Herstellungskosten zu bemessen. 2Der Bodenwert ist wie bei einem unbebauten Grundstück nach Maßgabe des § 179 BewG zu ermitteln. 3Die Summe aus Gebäudesachwert und Bodenwert ergibt den vorläufigen Sachwert, der zur Anpassung an den gemeinen Wert mit einer Wertzahl nach § 191 BewG zu multiplizieren ist. 4Der Wert der sonstigen baulichen Anlagen, insbesondere der Außenanlagen, und sonstigen Anlagen, wie z. B. gärtnerische Anpflanzungen, ist grundsätzlich mit dem Gebäude- und dem Bodenwert abgegolten (§ 189 Absatz 4 Satz 1 BewG). 5Nur in Ausnahmefällen mit besonders werthaltigen baulichen Außenanlagen, wie z. B. ein größerer Swimmingpool, und sonstigen Anlagen werden hierfür gemäß § 189 Absatz 4 Satz 2 BewG gesonderte Wertansätze nach durchschnittlichen Herstellungskosten berücksichtigt (> Rz. 61).

43Überblick über das Verfahren (Regelfall: ohne besonders werthaltige bauliche Außenanlagen und sonstige Anlagen) (H B 189 ErbStH 2019)

44Bewertung im Sachwertverfahren

Ein mit einem freistehenden Einfamilienhaus (Baujahr 2009, Keller- und Erdgeschoss, Dachgeschoss ausgebaut, Gebäudestandard – alle Bauteile Standardstufe 3) bebautes Grundstück ist zum (Bewertungsstichtag) zu bewerten. Die Brutto-Grundfläche des Gebäudes beträgt 220 m2. An das Haus grenzt eine nicht überdachte Terrasse (Baujahr 2011, Bruchsteinplatten mit Unterbeton) mit einer Fläche von 30 m2 an. Auf dem Grundstück befinden sich außerdem eine freistehende Garage in Massivbauweise mit einer Brutto-Grundfläche von 23 m2 (Baujahr 2011) und ein Außen-Schwimmbecken (Baujahr 2011, normale Ausführung) mit einer Fläche von 52 m2. Das Grundstück hat eine Fläche von 700 m2 und der Bodenrichtwert beträgt 200 EUR/m2. Vom Gutachterausschuss stehen keine Vergleichspreise, Vergleichsfaktoren, Regionalfaktoren und örtlichen Sachwertfaktoren für das Grundstück zur Verfügung.

Bodenwert

Tabelle in neuem Fenster öffnen

Grundstücksfläche x Bodenrichtwert (700

m2 x 200

EUR/m2) | 140 000 EUR |

Gebäudesachwert

1. freistehendes Einfamilienhaus

Tabelle in neuem Fenster öffnen

Regelherstellungskosten (aus

Anlage 24

BewG) | 835

EUR/m2 | |||

Gebäudeart | 1.01 | |||

Standardstufe (alle Bauteile) | 3 | |||

Brutto-Grundfläche | x 220

m2 | |||

Baupreisindex (§ 190 Absatz 3 Satz 2 i. V. m. Absatz 4

BewG) | x 164,0/100 | |||

Gebäudeart | 1.01 | |||

Bewertungsstichtag | 2023 | |||

durchschnittliche Herstellungskosten | 301 268 EUR | |||

Regionalfaktor (§ 190 Absatz 3 Satz 1 i. V. m.

Absatz 5 Satz 3 BewG) | x 1,0 | |||

Alterswertminderungsfaktor (§ 190 Absatz 6 Satz 1

BewG): | 66 Jahre : 80 Jahre | x 0,825 | ||

Restnutzungsdauer | 66 Jahre | |||

Bewertungsstichtag | 2023 | |||

Bezugsfertigkeit des Gebäudes | 2009 | |||

Alter des Gebäudes | 14 Jahre | |||

Gesamtnutzungsdauer (aus

Anlage 22

BewG) | 80 Jahre | |||

Mindestrestnutzungsdauer nach

§ 190

Absatz 6 Satz 5 BewG ist überschritten (30 % von 80 Jahren

= 24 Jahre) | ||||

Gebäudesachwert (Einfamilienhaus) | 248 546 EUR | |||

2. Garage

Tabelle in neuem Fenster öffnen

Regelherstellungskosten (aus

Anlage 24

BewG) | 485

EUR/m2 | |||

Gebäudeart (Einzelgarage) | 14.1 | |||

Standardstufe (Garage in Massivbauweise) | 4 | |||

Brutto-Grundfläche | x 23

m2 | |||

Baupreisindex (§ 190 Absatz 3 Satz 2 i. V. m. Absatz 4

BewG) | x 166,9/100 | |||

Gebäudeart | 14.1 | |||

Bewertungsstichtag | 2023 | |||

durchschnittliche Herstellungskosten | 18 617 EUR | |||

Regionalfaktor (§ 190 Absatz 3 Satz 1 i. V. m.

Absatz 5 Satz 3 BewG) | x 1,0 | |||

Alterswertminderungsfaktor (§ 190 Absatz 6 Satz 1

BewG):48 Jahre : 60 Jahre | x 0,800 | |||

Restnutzungsdauer | 48 Jahre | |||

Bewertungsstichtag | 2023 | |||

Bezugsfertigkeit der Garage | 2011 | |||

Alter der Garage | 12 Jahre | |||

Gesamtnutzungsdauer | ||||

(aus

Anlage 22

BewG) | 60 Jahre | |||

Tabelle in neuem Fenster öffnen

Mindestrestnutzungsdauer nach

§ 190

Absatz 6 Satz 5 BewG ist überschritten (30 % von 60 Jahren

= 18 Jahre) | ||||

Gebäudesachwert (Garage) | 14 893 EUR | |||

3. Gebäudesachwert am Bewertungsstichtag

Tabelle in neuem Fenster öffnen

Gebäudesachwert (Einfamilienhaus) + Gebäudesachwert

(Garage) | 263 439 EUR |

Besonders werthaltige Außenanlagen

1. Terrasse

Tabelle in neuem Fenster öffnen

Regelherstellungskosten (Rz. 61) | 60

EUR/m2 | ||||

Wege- und Platzbefestigungen | |||||

(Bruchsteinplatten mit Unterbeton) | |||||

Fläche | x 30

m2 | ||||

Baupreisindex (Rz. 60) | x 164,0/100 | ||||

Außenanlagen wie Wohngebäude / Gebäudeart | 1.01-5.1 | ||||

Bewertungsstichtag | 2023 | ||||

durchschnittliche Herstellungskosten | 2 952 EUR | ||||

Regionalfaktor | x 1,0 | ||||

Alterswertminderungsfaktor: | 28 Jahre : 40 Jahre | x 0,700 | |||

Restnutzungsdauer | 28 Jahre | ||||

Bewertungsstichtag | 2023 | ||||

Fertigstellung | 2011 | ||||

Alter | 12 Jahre | ||||

Gesamtnutzungsdauer (Rz. 61) | 40 Jahre | ||||

Sachwert (Terrasse) | 2 066 EUR | ||||

2. Schwimmbecken

Tabelle in neuem Fenster öffnen

Regelherstellungskosten (Rz. 61) | 525

EUR/m2 | ||||

Schwimmbecken (normale Ausführung) | |||||

Fläche | x 52

m2 | ||||

Baupreisindex (Rz. 60) | x 164,0/100 | ||||

Außenanlagen wie Wohngebäude / Gebäudeart | 1.01-5.1 | ||||

Bewertungsstichtag | 2023 | ||||

durchschnittliche Herstellungskosten | 44 772 EUR | ||||

Regionalfaktor | x 1,0 | ||||

Alterswertminderungsfaktor: | 18 Jahre : 30 Jahre | x 0,600 | |||

Restnutzungsdauer | 18 Jahre | ||||

Bewertungsstichtag | 2023 | ||||

Fertigstellung | 2011 | ||||

Alter | 12 Jahre | ||||

Gesamtnutzungsdauer (Rz. 61) | 30 Jahre | ||||

Sachwert (Schwimmbecken) | 26 863 EUR | ||||

Sachwert der besonders werthaltigen Außenanlagen Sachwert

(Terrasse) + Sachwert (Schwimmbecken) | 28 929 EUR | ||||

Der Sachwert übersteigt 10 % des Gebäudesachwerts. (10 %

des Gebäudesachwerts in Höhe von 263 439 EUR = 26.344 EUR) | |||||

Vorläufiger

Sachwert | 432 368 EUR | ||||

Bodenwert | 140 000 EUR | ||||

Gebäudesachwert | + 263 439 EUR | ||||

Sachwert Außenanlagen | + 28 929 EUR | ||||

Summe | 432 368 EUR | ||||

Tabelle in neuem Fenster öffnen

Grundbesitzwert

(Sachwert) | |||||

Vorläufiger Sachwert | 432 368 EUR | ||||

Wertzahl (aus

Anlage 25

BewG) | x 1,097 | ||||

Einfamilienhaus | |||||

Vorläufiger Sachwert | 432 368 EUR | ||||

Bodenrichtwert | 200

EUR/m2 | ||||

Grundbesitzwert | 474 307

EUR | ||||

Zu § 190 BewG

Durchschnittliche Herstellungskosten

451Zur Ermittlung des Gebäudesachwerts sind zunächst die durchschnittlichen Herstellungskosten des Gebäudes zu ermitteln. 2Diese ergeben sich gemäß § 190 Absatz 3 Satz 2 BewG durch Multiplikation der Regelherstellungskosten im Sinne des § 190 Absatz 1 und 2 i. V. m. Anlage 24 Teil II. und III. BewG mit der jeweiligen Brutto-Grundfläche des Gebäudes nach Anlage 24 Teil I. BewG (> R B 190.6 ErbStR 2019) und dem Baupreisindex im Sinne des § 190 Absatz 4 BewG (> Rz. 49, 50).

Regelherstellungskosten (R B 190.1 ErbStR 2019)

461Die Regelherstellungskosten (RHK) im Sinne des § 190 Absatz 1 i. V. m. der Anlage 24 BewG sind nicht die tatsächlichen, sondern die durchschnittlichen Herstellungskosten je Quadratmeter Brutto-Grundfläche einschließlich Umsatzsteuer. 2Sie werden unterteilt nach Grundstücksarten, Gebäudearten und Gebäudestandards, wie sie in der Anlage 24 Teil II. und III. BewG dargestellt sind. 3Sie wurden aus den Normalherstellungskosten 2010 (NHK 2010) abgeleitet.

471Die NHK 2010 und infolgedessen die RHK stellen Bundesmittelwerte dar, d. h. es handelt sich um Durchschnittswerte für das gesamte Bundesgebiet. 2Der Unterschied zwischen dem bundesdurchschnittlichen und dem regionalen Baukostenniveau wird durch Regionalfaktoren berücksichtigt (> Rz. 51). 3Die Berücksichtigung der allgemeinen Wertverhältnisse erfolgt ausschließlich über die Anwendung der Wertzahl nach § 191 BewG.

48Zur Ermittlung der nach Anlage 24 Teil II. BewG anzunehmenden Gebäudeart > R B 190. 2 ErbStR 2019 und H B 190.2 (1) und (2) ErbStH 2019 sowie zur Feststellung des Gebäudestandards in Anlage 24 Teil III. BewG > R B 190.3 ErbStR 2019.

Baupreisindex (R B 190.4 ErbStR 2019)

491Die in der Anlage 24 BewG enthaltenen Regelherstellungskosten mit Kostenstand 2010 sind auf den Bewertungsstichtag zu beziehen. 2Für diese Anpassung ist nach § 190 Absatz 4 Satz 2 BewG auf die Preisindizes für die Bauwirtschaft, die das Statistische Bundesamt für den Neubau in konventioneller Bauart von Wohn- und Nichtwohngebäuden jeweils als Jahresdurchschnitt ermittelt hat, abzustellen. 3Diese Preisindizes sind für alle Bewertungsstichtage des folgenden Kalenderjahres anzuwenden. 4Das Bundesministerium der Finanzen veröffentlicht die maßgebenden Baupreisindizes im Bundessteuerblatt (§ 190 Absatz 4 Satz 4 BewG).

501Zu den Wohngebäuden gehören die Gebäudearten 1.01 bis 5.1 der Anlage 24 Teil II. BewG (freistehende Ein- und Zweifamilienhäuser, Doppel- und Reihenhäuser, Mehrfamilienhäuser, gemischt genutzte Grundstücke bzw. Wohnhäuser mit Mischnutzung). 2Die übrigen Gebäudearten werden den Nichtwohngebäuden zugeordnet.

Regionalfaktor

511Zur Berücksichtigung des Unterschieds zwischen dem bundesdurchschnittlichen und dem regionalen Baukostenniveau sind die Regelherstellungskosten des jeweiligen Gebäudes gemäß § 190 Absatz 3 Satz 1 i. V. m. Absatz 5 BewG mit dem Regionalfaktor zu multiplizieren, der vom Gutachterausschuss bei der Ableitung der Sachwertfaktoren nach § 191 Satz 1 BewG zugrunde gelegt worden ist. 2Liegt vom Gutachterausschuss kein Sachwertfaktor vor oder ist der vom Gutachterausschuss ermittelte Sachwertfaktor nach Maßgabe des § 177 Absatz 2 und 3 BewG nicht geeignet, kommt der Regionalfaktor in Höhe von 1,0 nach § 190 Absatz 5 Satz 3 BewG zur Anwendung. 3Die Wertzahlen in der Anlage 25 BewG unterstellen einen Regionalfaktor von 1,0 bei der Gebäudesachwertermittlung. 4Nebengebäude, Garagen und Außenanlagen teilen bei der Anwendung des Regionalfaktors im Allgemeinen das Schicksal der Hauptgebäude.

Alterswertminderungsfaktor (Alterswertminderung R B 190.7 ErbStR 2019)

521Zur Ermittlung des Gebäudesachwerts sind die durchschnittlichen Herstellungskosten des Gebäudes gemäß § 190 Absatz 3 Satz 1 BewG mit dem Regionalfaktor (> Rz. 50) und dem Alterswertminderungsfaktor im Sinne des § 190 Absatz 6 BewG zu multiplizieren. 2Der Alterswertminderungsfaktor tritt für Bewertungsstichtage nach dem an die Stelle der Alterswertminderung (> R B 190.7 ErbStR 2019).

531Der Alterswertminderungsfaktor entspricht dem Verhältnis der Restnutzungsdauer des Gebäudes am Bewertungsstichtag zur Gesamtnutzungsdauer nach Anlage 22 BewG. 2Er ist in der für die Steuerpflichtigen günstigsten Weise auf drei Nachkommastellen auf- oder abzurunden (> H B 177 ErbStH 2019) 3Die Restnutzungsdauer wird grundsätzlich aus dem Unterschiedsbetrag zwischen der Gesamtnutzungsdauer, die sich aus der Anlage 22 BewG ergibt, und dem Alter des Gebäudes am Bewertungsstichtag ermittelt. 4Das Alter des Gebäudes ist durch Abzug des Jahres der Bezugsfertigkeit des Gebäudes vom Jahr des Bewertungsstichtags zu bestimmen. 5Hinsichtlich der Ermittlung der Gesamtnutzungsdauer gelten die Grundsätze des Ertragswertverfahrens entsprechend (> Rz. 19 und Rz. 25 Nummer 2).

541Sind nach Bezugsfertigkeit des Gebäudes Veränderungen eingetreten, die die Restnutzungsdauer des Gebäudes wesentlich verlängert haben, ist von der entsprechend verlängerten Restnutzungsdauer auszugehen. 2Hinsichtlich der Ermittlung der verlängerten Restnutzungsdauer gelten die Grundsätze des Ertragswertverfahrens entsprechend (> Rz. 21).

551Die Restnutzungsdauer eines noch nutzbaren Gebäudes beträgt nach § 190 Absatz 6 Satz 5 BewG vorbehaltlich einer bestehenden Abbruchverpflichtung mindestens 30 % der Gesamtnutzungsdauer. 2Die Regelung unterstellt einen durchschnittlichen Erhaltungszustand und macht insbesondere bei älteren Gebäuden in vielen Fällen die Prüfung entbehrlich, ob die restliche Lebensdauer infolge baulicher Maßnahmen verlängert wurde. 3Bei bestehender Abbruchverpflichtung für das Gebäude kann die Mindest-Restnutzungsdauer jedoch unterschritten werden (> Rz. 56).

561Eine Verkürzung der Restnutzungsdauer kommt nur bei bestehender Abbruchverpflichtung für das Gebäude in Betracht (§ 190 Absatz 6 Satz 6 BewG). 2In diesen Fällen ist die Restnutzungsdauer auf den Unterschiedsbetrag zwischen der tatsächlichen Gesamtnutzungsdauer und dem Alter des Gebäudes am Bewertungsstichtag begrenzt. 3Der Alterswertminderungsfaktor entspricht dann dem Verhältnis der verkürzten Restnutzungsdauer des Gebäudes am Bewertungsstichtag zur Gesamtnutzungsdauer nach Anlage 22 BewG. 4Baumängel und Bauschäden oder wirtschaftliche Gegebenheiten können im typisierenden Bewertungsverfahren zu keiner Verkürzung der Restnutzungsdauer führen.

Grundstück mit mehreren Gebäuden bzw. Gebäudeteilen (R B 190.8 ErbStR 2019)

571Besteht eine wirtschaftliche Einheit aus mehreren Gebäuden oder Gebäudeteilen von einer gewissen Selbständigkeit, die eine verschiedene Bauart aufweisen, unterschiedlich genutzt werden oder die in verschiedenen Jahren bezugsfertig geworden sind, ist jedes Gebäude und jeder Gebäudeteil für sich zu bewerten. 2Ist z. B. ein Grundstück mit einem Einfamilienhaus und einer Garage bebaut, setzt sich der Gebäudesachwert für das zu bewertende Grundstück aus der Summe des Gebäudesachwerts des Einfamilienhauses und des Gebäudesachwerts der Garage zusammen. 3Regelherstellungskosten, Brutto-Grundfläche und der Alterswertminderungsfaktor sind jeweils gesondert zu ermitteln. 4Für selbständige Gebäude bzw. Gebäudeteile für das bzw. für die in den Anlagen zum BewG keine Gebäudeart ausgewiesen ist, sind die Gesamtnutzungsdauer aus der Gesamtnutzungsdauer vergleichbarer Gebäudearten und die Regelherstellungskosten aus den Regelherstellungskosten vergleichbarer Gebäudearten abzuleiten. 5Zur Bestimmung der Gesamtnutzungsdauer gilt Rz. 25 Nummer 2 entsprechend.

581Anbauten teilen im Allgemeinen auf Grund ihrer Bauart oder Nutzung das Schicksal des Hauptgebäudes. 2Ist dagegen anzunehmen, dass ein Erweiterungsbau nach Größe, Bauart oder Nutzung einen anderen Alterswertminderungsfaktor als das Hauptgebäude haben wird, gilt Rz. 57 entsprechend. 3Für Aufstockungen ist im Allgemeinen das Baujahr der unteren Geschosse zu Grunde zu legen. 4Es ist jedoch zu prüfen, ob durch die baulichen Maßnahmen für das Gebäude eine verlängerte Restnutzungsdauer anzunehmen ist.

591Bei einer wirtschaftlichen Einheit mit mehreren nichtselbständigen Gebäuden bzw. Gebäudeteilen ist von einem einheitlichen Alterswertminderungsfaktor auszugehen. 2Zur Bestimmung der Gesamtnutzungsdauer gelten in diesen Fällen Rz. 19 Sätze 1 bis 4 entsprechend.

Besonders werthaltige Außenanlagen (R B 190.5 ErbStR 2019)

601Der Wert der baulichen Außenanlagen und sonstigen Anlagen ist grundsätzlich mit dem für die Gebäude und den Grund und Boden ermittelten Sachwert (§ 189 Absatz 1 bis 3 BewG) abgegolten. 2Nur in Einzelfällen mit besonders werthaltigen baulichen Außenanlagen und sonstigen Anlagen ist ein gesonderter Wertansatz zu prüfen. 3Außenanlagen sind besonders werthaltig, wenn sie das übliche Maß der für die Gebäudeart typischen Außenanlagen offensichtlich überschreiten. 4Danach ist von einem gesonderten Wertansatz für Außenanlagen regelmäßig abzusehen, wenn ihre Sachwerte (RHK für Außenanlagen nach Alterswertminderung) bei einer überschlägigen Berechnung 10 % des Gebäudesachwerts nicht übersteigen. 5Sind besonders werthaltige Außenanlagen zu erfassen, gelten die in der nachfolgenden Tabelle ausgewiesenen durchschnittlichen Herstellungskosten. 6Die Tabelle enthält nur eine Auswahl üblicher Außenanlagen. Bei anderen Außenanlagen, wie z. B. einem Tennis- oder Golfplatz, ist über die Höhe der Herstellungskosten nach den Umständen des Einzelfalls zu entscheiden. 7Für die Ermittlung der Sachwerte der besonders werthaltigen Außenanlagen sind die Regelungen über die Ermittlung der Gebäudesachwerte sinngemäß anzuwenden (> Rz. 43). 8Aus Vereinfachungsgründen bestehen insbesondere keine Bedenken, die in der nachstehenden Tabelle dargestellten Werte analog den Wohngebäuden auf den Bewertungsstichtag zu indizieren (> Rz. 49, 50). 9Die Regelungen zur Verlängerung und Verkürzung der Restnutzungsdauer einschließlich der Mindest-Restnutzungsdauer von Gebäuden nach § 190 Absatz 6 Satz 4 bis 6 BewG gelten für Außenanlagen nicht. 10Bei Vorliegen besonders werthaltiger Außenanlagen bildet die Summe der Sachwerte der einzelnen Außenanlagen zusammen mit dem Gebäudesachwert und dem Bodenwert den vorläufigen Sachwert im Sinne des § 189 Absatz 3 BewG (> Rz. 43).

61Tabelle:

Regelherstellungskosten für Außenanlagen

(beispielhafte

Darstellung/Basisjahr 2010 = 100)

Tabelle in neuem Fenster öffnen

Regelherstellungskosten der

Außenanlagen einschließlich Baunebenkosten und

Umsatzsteuer | |||

Typisierte Gesamtnutzungsdauer = 40

Jahre | |||

Einfriedungen | Euro je lfd. m | ||

bis 1 m hoch | bis 2 m hoch | über 2 m hoch | |

Einfriedungsmauer aus Ziegelstein, 11,5 cm dick | 70 | 110 | 135 |

Einfriedungsmauer aus Ziegelstein, 24 cm dick | 105 | 150 | 180 |

Einfriedungsmauer aus Ziegelstein, 36,5 cm dick | 135 | 215 | 295 |

Einfriedungsmauer aus Beton, Kunststein und dgl. | 75 | 135 | 170 |

Einfriedungsmauer aus Naturstein mit Abdeckplatten | 200 | 260 | 325 |

Wege- und

Platzbefestigungen | Euro je

m2 | ||

Wassergebundene leichte Decke auf leichter Packlage | 15 | ||

Betonplattenbelag | 45 | ||

Sonstiger Plattenbelag | 50 | ||

Asphalt-, Teer-, Beton-, oder ähnliche Decke auf Pack-oder

Kieslage | 40 | ||

Kopfstein- oder Kleinpflaster | 60 | ||

Bruchsteinplatten mit Unterbeton | 60 | ||

Freitreppen | Euro je lfd. m Stufen | ||

80 | |||

Rampen | Euro je

m2

Grundfläche | ||

freistehend ohne Verbindung mit einem Gebäude | 105 | ||

Stützmauern | Euro je

m2

vordere Ansichtsfläche | ||

Beton | 105 | ||

Bruchstein | 135 | ||

Werkstein | 260 | ||

Typisierte Gesamtnutzungsdauer = 30

Jahre | |||

Schwimmbecken je nach

Ausführung | Euro je

m2 | ||

einfache Ausführung | 200 | ||

normale Ausführung | 525 | ||

gehobene Ausführung | 850 | ||

Zu § 191 BewG

Wertzahlen (R B 191 ErbStR 2019)

621Zur Angleichung an den gemeinen Wert ist der vorläufige Sachwert des Grundstücks mit einer Wertzahl zu multiplizieren (§ 189 Absatz 3 BewG). 2Als Wertzahlen im Sinne des § 189 Absatz 3 Satz 2 i. V. m. § 191 Satz 1 BewG sind die vom Gutachterausschuss ermittelten Sachwertfaktoren (Marktanpassungsfaktoren) nach Maßgabe des § 177 Absatz 2 und 3 BewG anzuwenden. 3Stehen derartige Sachwertfaktoren nicht zur Verfügung, sind die in der Anlage 25 BewG dargestellten Wertzahlen zu verwenden (§ 191 Satz 2 BewG).

631Bei Anwendung der Wertzahlen nach Anlage 25 BewG ist auf den Bodenrichtwert ohne Wertkorrekturen (> R B 179.2 Absatz 2 bis 6 ErbStR 2019) abzustellen. 2In den Fällen des § 179 Satz 4 BewG ist der Bodenwert je Quadratmeter Grundstücksfläche maßgeblich, der aus Werten vergleichbarer Flächen abgeleitet wurde (abgeleiteter Bodenwert).

641Für vorläufige Sachwerte und Bodenrichtwerte oder abgeleitete Bodenwerte zwischen den in der Anlage 25 BewG angegebenen Intervallen sind die Wertzahlen durch lineare Interpolation zu bestimmen. 2Da die Wertzahlen in der Anlage 25 BewG von zwei Variablen (Höhe des vorläufigen Sachwerts sowie dem Bodenrichtwert bzw. abgeleiteten Bodenwert) abhängen, sind in der Regel hintereinander ausgeführte Interpolationen (Kreuzinterpolation) erforderlich. 3Hierbei sind die Zwischenergebnisse und die abschließend ermittelte Wertzahl jeweils auf drei Nachkommastellen kaufmännisch zu runden. 4Über den tabellarisch aufgeführten Bereich hinaus ist keine Extrapolation durchzuführen. 5Für Werte außerhalb des angegebenen Bereichs gilt der nächstgelegene vorläufige Sachwert oder Bodenrichtwert oder abgeleitete Bodenwert.

Zu ermitteln ist die Wertzahl (k) für ein Wohnungseigentum mit einem vorläufigen Sachwert von 70 000 EUR und einem Bodenrichtwert von 400 EUR/m2:

Auszug aus Anlage 25 BewG

Tabelle in neuem Fenster öffnen

Vorläufiger Sachwert § 189 Absatz

3 | Bodenrichtwert oder

abgeleiteter Bodenwert in

EUR/m2

nach § 179 Satz 4 | |||

250

EUR/m2 | 350

EUR/m2 | 500

EUR/m2 | 1000

EUR/m2 | |

50 000 EUR | 1,7 | 1,7 | 1,8 | 1,8 |

100 000 EUR | 1,5 | 1,5 | 1,6 | 1,7 |

150 000 EUR | 1,3 | 1,4 | 1,5 | 1,6 |

200 000 EUR | 1,3 | 1,4 | 1,5 | 1,6 |

300 000 EUR | 1,2 | 1,3 | 1,4 | 1,5 |

400 000 EUR | 1,2 | 1,3 | 1,4 | 1,5 |

500 000 EUR | 1,1 | 1,2 | 1,3 | 1,4 |

Berechnung:

| k1 = 1,7 ./. (70 000 EUR ./. 50 000 EUR) x | 1,7 ./. 1,5 100 000 EUR ./. 50 000 EUR | = 1,620 |

| k2 = 1,8 ./. (70 000 EUR ./. 50 000 EUR) x | 1,8 ./. 1,6 100 000 EUR ./. 50 000 EUR | = 1,720 |

| k = 1,620 + (400 EUR/m | 2 | ./. 350 EUR/m | 2) | x | 1,720 ./. 1,620 500 EUR/m2 ./. 350 EUR/m2 | = 1,653 |

Die Wertzahl für das Wohnungseigentum mit einem vorläufigen Sachwert von 70 000 EUR und einem Bodenrichtwert von 400 EUR/m2 beträgt 1,653.

IV Sonderfälle

Zu § 193 BewG

Bewertung des Erbbaurechts (R B 193 ErbStR 2019)

651Der Wert des Erbbaurechts wird vorrangig durch Anwendung der von den Gutachterausschüssen ermittelten Erbbaurechtskoeffizienten (Rz. 66) oder nachrangig im Wege einer finanzmathematischen Methode unter Heranziehung der von den Gutachterausschüssen ermittelten Erbbaurechtsfaktoren (Rz. 67) ermittelt. 2Eine Ermittlung des Werts des Erbbaurechts aus Vergleichspreisen für veräußerte Erbbaurechte ist für Bewertungsstichtage nach dem nach § 193 BewG ausgeschlossen.

661Der Wert des Erbbaurechts ist gem. § 193 Absatz 1 BewG durch Multiplikation des Werts des unbelasteten Grundstücks mit einem Erbbaurechtskoeffizienten zu ermitteln. 2Anzuwenden sind die von den Gutachterausschüssen im Sinne der §§ 192 ff. BauGB ermittelten Erbbaurechtskoeffizienten nach Maßgabe des § 177 Absatz 2 und 3 BewG. 3Der Wert des unbelasteten Grundstücks ist der Wert des Grundstücks, der nach den §§ 179, 182 bis 196 BewG festzustellen wäre, wenn die Belastung mit dem Erbbaurecht nicht bestünde.

671Liegt für das zu bewertende Erbbaurecht kein Erbbaurechtskoeffizient im Sinne des § 193 Absatz 1 i. V. m. § 177 Absatz 2 und 3 BewG vor, ist der Wert des Erbbaurechts durch Multiplikation des finanzmathematischen Werts des Erbbaurechts (> Rz. 68 f.) mit einem Erbbaurechtsfaktor zu ermitteln (finanzmathematische Methode). 2Anzuwenden sind die von den Gutachterausschüssen ermittelten Erbbaurechtsfaktoren nach Maßgabe des § 177 Absatz 2 und 3 BewG. 3Soweit derartige Erbbaurechtsfaktoren nicht zur Verfügung stehen, gilt der Erbbaurechtsfaktor 1,0.

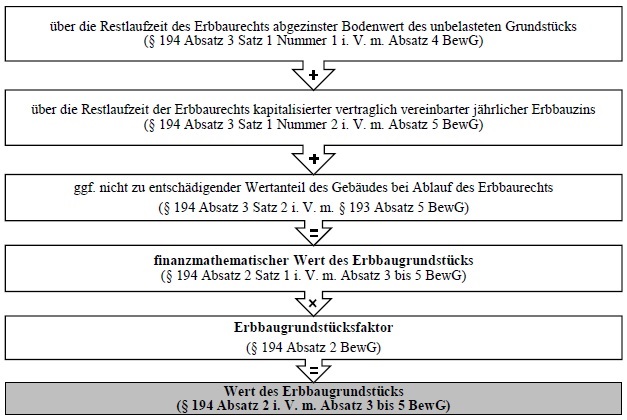

68Der Wert des Erbbaurechts ermittelt sich anhand der finanzmathematischen Methode wie folgt:

691Zur Ermittlung des finanzmathematischen Werts des Erbbaurechts wird gemäß § 193 Absatz 3 Satz 1 BewG die Summe aus

dem Wert des fiktiv unbelasteten Grundstücks nach §§ 179, 182 bis 196 BewG abzüglich des Bodenwerts des fiktiv unbelasteten Grundstücks nach § 179 BewG und

der gemäß § 193 Absatz 4 BewG über die Restlaufzeit des Erbbaurechts kapitalisierten Differenz aus dem angemessenen Verzinsungsbetrag des Bodenwerts des fiktiv unbelasteten Grundstücks und dem vertraglich vereinbarten jährlichen Erbbauzins (> Rz. 70 – 73)

gebildet. 2Ein bei Ablauf des Erbbaurechts verbleibender und nicht zu entschädigender Wertanteil der Gebäude oder des Gebäudes ist gemäß § 193 Absatz 3 Satz 2 i. V. m. Absatz 5 BewG abzuziehen (> Rz. 74). 3Ist das mit dem Erbbaurecht belastete Grundstück unbebaut, besteht der finanzmathematische Wert des Erbbaurechts ausschließlich aus der über die Restlaufzeit des Erbbaurechts kapitalisierten Differenz aus dem angemessenen Verzinsungsbetrag des Bodenwerts des unbelasteten Grundstücks und dem vertraglich vereinbarten jährlichen Erbbauzins.

701Der Unterschiedsbetrag aus dem angemessenen Verzinsungsbetrag des Bodenwerts des unbelasteten Grundstücks (> Rz. 71) und dem vertraglich vereinbarten jährlichen Erbbauzins (> Rz. 72) ist über die Restlaufzeit des Erbbaurechts mit dem sich aus Anlage 21 BewG ergebenden Vervielfältiger zu kapitalisieren (§ 193 Absatz 4 Satz 1 BewG).

711Der angemessene Verzinsungsbetrag des Bodenwerts des unbelasteten Grundstücks ergibt sich gemäß § 193 Absatz 4 Satz 4 BewG durch Multiplikation des Bodenwerts für das fiktiv unbelastete Grundstück nach § 179 BewG und des Zinssatzes, der vom Gutachterausschuss bei der Ermittlung des Erbbaurechtsfaktors im Sinne des § 193 Absatz 4 Satz 2 i. V. m. Absatz 2 Satz 2 BewG zugrunde gelegt wurde. 2Soweit ein derartiger Zinssatz nicht zur Verfügung steht, sind die Zinssätze nach § 193 Absatz 4 Satz 3 BewG anzuwenden. 3Liegt ein immerwährendes Erbbaurecht vor, entspricht der Vervielfältiger dem Kehrwert des nach Satz 1 oder 2 anzuwendenden Zinssatzes.

721Maßgebender Erbbauzins ist nach § 193 Absatz 3 Satz 1 Nummer 2 BewG der am Bewertungsstichtag zu zahlende Erbbauzins, umgerechnet auf einen Jahresbetrag. 2Dabei ist stets auf die vertraglichen Vereinbarungen abzustellen; auf den gezahlten Erbbauzins kommt es nicht an. 3Sind Erbbauzinsen während der Laufzeit des Erbbaurechts in unterschiedlicher Höhe vereinbart (z. B. bei Sonderzahlungen oder gestaffeltem Erbbauzins), kann aus Vereinfachungsgründen ein durchschnittlicher Jahresbetrag aus den insgesamt nach dem Bewertungsstichtag zu leistenden Erbbauzinsen in Abhängigkeit von der Restlaufzeit gebildet werden. 4Die künftigen Anpassungen auf Grund von Wertsicherungsklauseln (z. B. Anknüpfung der Erbbauzinsen an den Verbraucherpreisindex) sind nicht zu berücksichtigen. 5Ist kein Erbbauzins zu zahlen, stellt der angemessene Verzinsungsbetrag des Bodenwerts gleichzeitig den Unterschiedsbetrag (> Rz. 70) dar.

731Der Unterschiedsbetrag (> Rz. 70) ist über die Restlaufzeit des Erbbaurechts mit dem sich aus Anlage 21 BewG ergebenden Vervielfältiger zu kapitalisieren. 2Der Vervielfältiger ergibt sich aus dem maßgebenden Zinssatz und der auf volle Jahre abgerundeten Restlaufzeit des Erbbaurechts. 3Für die Anwendung des Vervielfältigers sind die Zinssätze nach § 193 Absatz 4 Satz 2 oder 3 BewG maßgebend. 4Für nicht in der Anlage 21 BewG aufgeführte Zinssätze, ist der Vervielfältiger nach der dort angegebenen Formel zu berechnen und auf zwei Nachkommastellen kaufmännisch zu runden. 5Beträgt die Restlaufzeit des Erbbaurechts weniger als ein Jahr, ist der Vervielfältiger mit 0 anzusetzen. 6Liegt ein immerwährendes Erbbaurecht vor, entspricht der Vervielfältiger dem Kehrwert des nach Satz 3 anzuwendenden Zinssatzes. 7Ist das mit einem Erbbaurecht belastete Grundstück unbebaut und liegen keine Angaben zur Nachfolgenutzung vor, bestehen keine Bedenken, wie folgt zu verfahren:

Mangels tatsächlichen Vorhandenseins eines Gebäudes kann zunächst auf die geplante Nutzung seitens des Erbbauverpflichteten bzw. -berechtigten abgestellt werden (vgl. Erbbaurechtsvertrag).

Bestehen noch keine konkreten Nutzungspläne, kann von der vorgesehenen Bebauung und Nutzung insbesondere laut Bauleitplan (Bebauungsplan/ Flächennutzungsplan) auf die Grundstücksart geschlossen werden.

741Zur Ermittlung des bei Ablauf des Erbbaurechts nicht zu entschädigenden Wertanteils der Gebäude oder des Gebäudes im Sinne des § 193 Absatz 3 Satz 2 i. V. m. Absatz 5 BewG ist auf den Zeitpunkt des Ablaufs des Erbbaurechts der Unterschiedsbetrag aus dem Wert des fiktiv unbelasteten Grundstücks nach den §§ 179, 182 bis 196 BewG und dem Bodenwert für das fiktiv unbelastete Grundstück nach § 179 BewG zu ermitteln. 2Bei diesen Ermittlungen auf den Zeitpunkt des Ablaufs des Erbbaurechts ist grundsätzlich von den Grundstücksmerkmalen und Bewertungsparametern am Bewertungsstichtag auszugehen. 3Dies gilt insbesondere für die Grundstücks- und Gebäudeflächen, Bodenrichtwerte, Roherträge, Bewirtschaftungskosten, Liegenschaftszinssätze, Regelherstellungskosten, Verbraucher-und Baupreisindizes sowie Wertzahlen. 4Für die Bestimmung der Restnutzungsdauer zum Ablauf des Erbbaurechts ist im Sinne des § 193 Absatz 5 Satz 2 BewG von der Restnutzungsdauer auszugehen, die bei der Ermittlung des unbelasteten Grundstücks nach § 193 Absatz 3 Satz 1 Nummer 1 BewG zugrunde gelegt wurde. 5Diese ist um die Restlaufzeit des Erbbaurechts zu mindern. 6Übersteigt die Restlaufzeit des Erbbaurechts die Restnutzungsdauer der Gebäude zum Bewertungsstichtag, entfällt demnach der Ansatz eines Gebäudewertanteils. 7Ausschließlich bei einer über die Restlaufzeit des Erbbaurechts hinausgehenden Restnutzungsdauer ist ein nicht zu entschädigender Gebäudewertanteil nach § 193 Absatz 3 Satz 2 i. V. m. Absatz 5 BewG zu ermitteln. 7In diesen Fällen ist der ermittelte Unterschiedsbetrag nach Satz 1 mit dem sich aus Anlage 26 BewG ergebenden Abzinsungsfaktor auf den Bewertungsstichtag abzuzinsen. 8Der Abzinsungsfaktor nach Anlage 26 BewG ist abhängig vom maßgebenden Zinssatz und der auf volle Jahre abgerundeten Restlaufzeit des Erbbaurechts. 9Für die Anwendung des Abzinsungsfaktors sind die Zinssätze nach § 193 Absatz 4 Satz 2 oder 3 BewG maßgebend. 10Für nicht in der Anlage 26 BewG aufgeführte Zinssätze, ist der Abzinsungsfaktor nach der dort angegebenen Formel zu berechnen und auf vier Nachkommastellen kaufmännisch zu runden. 11Liegt ein immerwährendes Erbbaurecht vor, ist der Abzinsungsfaktor 0 (§ 193 Absatz 5 Satz 5 BewG). 12In diesen Fällen ist kein Wertanteil des Gebäudes vom Erbbaurecht abzuziehen. 13Eine Ermittlung des bei Ablauf des Erbbaurechts nicht zu entschädigenden Wertanteils des Gebäudes entfällt in diesen Fällen. 14Der auf den Bewertungsstichtag abgezinste Unterschiedsbetrag ist mit dem nicht zu entschädigenden Wertanteil der jeweiligen Gebäude zu multiplizieren. 15Befindet sich das im Erbbaurecht entstehende Gebäude im Zustand der Bebauung, stellen die am Bewertungsstichtag entstandenen Herstellungskosten nach § 196 BewG für die sich im Bau befindlichen Gebäude bzw. Gebäudeteile, ggf. abzüglich des bei Ablauf des Erbbaurechts nicht entschädigten und auf den Bewertungsstichtag abgezinsten Anteils der Herstellungskosten, den nicht zu entschädigenden Wertanteil des Gebäudes dar (> R B 196.1 und R B 196.2 ErbStR 2019).

75Bewertung der wirtschaftlichen Einheit des Erbbaurechts

Ein freistehendes Einfamilienhaus (mit Keller, Erdgeschoss und ausgebautem Dachgeschoss – alle Bauteile Standardstufe 3) ist in Ausübung eines Erbbaurechts im Jahr 1964 errichtet worden. Die Brutto-Grundfläche beträgt 230 m2. Eine Garage ist nicht vorhanden. Das belastete Grundstück hat eine Fläche von 500 m2 und der Bodenrichtwert beträgt 250 EUR/m2. Der vertraglich vereinbarte jährliche Erbbauzins beträgt zum Bewertungsstichtag am 2.800 EUR und ist bis zum Ablauf des Erbbaurechts am zu zahlen. Eine Entschädigungszahlung für das Gebäude ist in Höhe von 75 % des Gebäudewerts vorgesehen. Der Gutachterausschuss verfügt für Einfamilienhäuser über keine Vergleichspreise, Vergleichsfaktoren und Sachwertfaktoren. Des Weiteren hat der Gutachterausschuss weder Erbbaurechtskoeffizienten noch Erbbaurechtsfaktoren abgeleitet.

I. Finanzmathematischer Wert des Erbbaurechts

I.1 Wertanteil des Gebäudes am Bewertungsstichtag

I.1.1 Wert des fiktiv unbelasteten Grundstücks am Bewertungsstichtag

Bodenwert

Tabelle in neuem Fenster öffnen

Grundstücksfläche x Bodenrichtwert (500

m2 x 250

EUR/m2) | 125 000 EUR |

Gebäudesachwert

Freistehendes Einfamilienhaus:

Tabelle in neuem Fenster öffnen

Regelherstellungskosten (aus

Anlage 24

BewG) | 835

EUR/m2 | |||

Gebäudeart | 1.01 | |||

Standardstufe (alle Bauteile) | 3 | |||

Brutto-Grundfläche | x

230 m2 | |||

Baupreisindex (§ 190 Absatz 3 Satz 2 i. V .m. Absatz 4

BewG) | x

164,0/100 | |||

Gebäudeart | 1.01 | |||

Bewertungsstichtag | 2023 | |||

durchschnittliche Herstellungskosten | 314 962 EUR | |||

Regionalfaktor (§ 190 Absatz 3 Satz 1 i. V. m.

Absatz 5 Satz 3 BewG) | x

1,0 | |||

Alterswertminderungsfaktor (§ 190 Absatz 6 Satz 1

BewG): | 24

Jahre : 80 Jahre | x

0,300 | ||

Restnutzungsdauer | 24

Jahre | |||

Bewertungsstichtag | 2023 | |||

Bezugsfertigkeit des Gebäudes | 1964 | |||

Alter des Gebäudes | 59

Jahre | |||

Gesamtnutzungsdauer (aus

Anlage 22

BewG) | 80 Jahre | |||

Tabelle in neuem Fenster öffnen

Mindestrestnutzungsdauer nach

§ 190

Absatz 6 Satz 5 BewG ist unterschritten (30 % von 80

Jahren = 24 Jahre) | ||||

Gebäudesachwert (Einfamilienhaus) | 94

488 EUR | |||

Vorläufiger

Sachwert | 219 488 EUR | |||

Bodenwert | 125 000 EUR | |||

Gebäudesachwert | +

94 488 EUR | |||

Summe | 219 488 EUR | |||

Sachwert | ||||

Vorläufiger Sachwert | 219 488 EUR | |||

Wertzahl (aus

Anlage 25

BewG) | x

1,281 | |||

Einfamilienhaus | ||||

Vorläufiger Sachwert | 219 488 EUR | |||

Bodenrichtwert | 250

EUR/m2 | |||

Sachwert (bebautes Grundstück) | 281 164

EUR | |||

I.1.2 Bodenwerts des fiktiv unbelasteten Grundstücks am Bewertungsstichtag

Bodenwert

Tabelle in neuem Fenster öffnen

Grundstücksfläche x Bodenrichtwert (500

m2 x 250

EUR/m2) | 125 000

EUR |

I.1.3 Differenz aus I.1.1 und I.1.2

Tabelle in neuem Fenster öffnen

Sachwert (bebautes Grundstück) | 281 164 EUR | |

Bodenwert | ./. 125 000 EUR | |

Differenz (Wertanteil des Gebäudes am

Bewertungsstichtag) | 156 164

EUR | |

I.2 Wertvorteil/Wertnachteil gegenüber angemessener Bodenwertverzinsung am Bewertungsstichtag

I.2.1 Angemessener Verzinsungsbetrag des Bodenwerts des fiktiv unbelasteten Grundstücks

Tabelle in neuem Fenster öffnen

Bodenwert (I.1.2) | 125 000 EUR | |

Zinssatz (§ 193 Absatz 4 Satz 3

Nummer 1 BewG) | x

2,5 % | |

Angemessener Verzinsungsbetrag des

Bodenwerts | 3 125

EUR | |

I.2.2 Vertraglich vereinbarter jährlicher

Erbbauzins | 2 800

EUR |

I.2.3 Unterschiedsbetrag aus I.2.1 und I.2.2

Tabelle in neuem Fenster öffnen

Angemessener Verzinsungsbetrag des

Bodenwerts | 3

125 EUR | |

vertraglich vereinbarter jährlicher

Erbbauzins | ./. 2 800 EUR | |

Unterschiedsbetrag | 325

EUR |

I.2.4 Kapitalisierung des Unterschiedsbetrags über die Restlaufzeit des Erbbaurechts

Tabelle in neuem Fenster öffnen

Unterschiedsbetrag (I.2.3) | 325 EUR | |||||

Vervielfältiger (nach der Formel aus

Anlage 21

BewG) | 24,73 | |||||

Restlaufzeit des Erbbaurechts | 39

Jahre | |||||

Bewertungsstichtag | ||||||

Ablauf des Erbbaurechts | ||||||

Zinssatz (§ 193 Absatz 4 Satz 3

Nummer 1 BewG) | 2,5 % | |||||

Wertvorteil gegenüber angemessener

Bodenwertverzinsung am Bewertungsstichtag | 8 037

EUR | |||||

I.3 Nicht zu entschädigender Wertanteil des Gebäudes bei Ablauf des Erbbaurechts

I.3.1 Wert des fiktiv unbelasteten Grundstücks bei Ablauf des Erbbaurechts

Tabelle in neuem Fenster öffnen

Restnutzungsdauer zum Bewertungsstichtag | 24

Jahre | ||

Bewertungsstichtag | 2023 | ||

Bezugsfertigkeit des Gebäudes | 1964 | ||

Alter des Gebäudes | 59

Jahre | ||

Gesamtnutzungsdauer | |||

(aus

Anlage 22

BewG) | 80

Jahre | ||

Mindestrestnutzungsdauer nach

§ 190

Absatz 6 Satz 5 BewG ist unterschritten (30 % von 80

Jahren = 24 Jahre) | |||

Restlaufzeit des Erbbaurechts | 39

Jahre | ||

Bewertungsstichtag | |||

Ablauf des Erbbaurechts | |||

Die Restlaufzeit des Erbbaurechts übersteigt die Restnutzungsdauer des Gebäudes am Bewertungsstichtag. Es ist kein nicht zu entschädigender Wertanteil des Gebäudes bei Ablauf des Erbbaurechts zu berücksichtigen.

I.4 Finanzmathematischer Wert nach § 193 Absatz 2 Satz 1 i. V. m. Absatz 3 bis 5 BewG

Tabelle in neuem Fenster öffnen

Wertanteil des Gebäudes am Bewertungsstichtag (I.1.3)

Wertvorteil gegenüber angemessener Bodenwertverzinsung | 156 164 EUR | |

am

Bewertungsstichtag (I.2.4) | +

8 037 EUR | |

Finanzmathematischer Wert des

Erbbaurechts | 164 201

EUR | |

II. | Erbbaurechtsfaktor | 1,0 |

III. Wert des Erbbaurechts (Grundbesitzwert)

Tabelle in neuem Fenster öffnen

Finanzmathematischer Wert des Erbbaurechts

(I.4) | 164 201 EUR | |

Erbbaurechtsfaktor (II.) | x

1,0 | |

Wert des Erbbaurechts

(Grundbesitzwert) | 164 201

EUR |

Abwandlung (A) zum Beispiel:

Das zu bewertende Einfamilienhaus wurde in Ausübung des Erbbaurechts in 1934 errichtet. Das Erbbaurecht läuft am ab.

A I. Finanzmathematischer Wert des Erbbaurechts

A I.1 Wertanteil des Gebäudes am Bewertungsstichtag

A I.1.1 Wert des fiktiv unbelasteten Grundstücks am Bewertungsstichtag

Tabelle in neuem Fenster öffnen

Sachwert (bebautes Grundstück; s. Grundbeispiel

I.1.1) | 281 164

EUR |

A I.1.2 Bodenwert des fiktiv unbelasteten Grundstücks am Bewertungsstichtag

Tabelle in neuem Fenster öffnen

Bodenwert | |

Bodenwert (s. Grundbeispiel I.1.2) | 125 000

EUR |

A I.1.3 Differenz aus A I.1.1 und A I.1.2

Tabelle in neuem Fenster öffnen

Sachwert (bebautes Grundstück) | 281 164 EUR | ||

Bodenwert | ./. 125 000 EUR | ||

Differenz (Wertanteil des Gebäudes am

Bewertungsstichtag) | 156 164

EUR | ||

A

I.2 | Wertvorteil/Wertnachteil gegenüber angemessener

Bodenwertverzinsung am Bewertungsstichtag | ||

A

I.2.1 | Angemessener Verzinsungsbetrag des Bodenwerts des fiktiv

unbelasteten Grundstücks | ||

Bodenwert (A I.1.2) | 125 000 EUR | ||

Zinssatz (§ 193 Absatz 4 Satz 3

Nummer 1 BewG) | x

2,5 % | ||

Angemessener Verzinsungsbetrag des

Bodenwerts | 3 125

EUR | ||

A

I.2.2 | Vertraglich vereinbarter jährlicher

Erbbauzins | 2 800

EUR | |

A I.2.3 Unterschiedsbetrag aus A I.2.1 und A I.2.2

Tabelle in neuem Fenster öffnen

Angemessener Verzinsungsbetrag des

Bodenwerts | 3

125 EUR | |

vertraglich vereinbarter jährlicher

Erbbauzins | ./. 2 800 EUR | |

Unterschiedsbetrag | 325

EUR |

A I.2.4 Kapitalisierung des Unterschiedsbetrags über die Restlaufzeit des Erbbaurechts

Tabelle in neuem Fenster öffnen

Unterschiedsbetrag (A 1.2.3) | 325 EUR | |||||

Vervielfältiger (nach der Formel aus

Anlage 21

BewG) | 7,97 | |||||

Restlaufzeit des Erbbaurechts | 9

Jahre | |||||

Bewertungsstichtag | ||||||

Ablauf des Erbbaurechts | ||||||

Zinssatz (§ 193 Absatz 4 Satz 3

Nummer 1 BewG) | 2,5 % | |||||

Wertvorteil gegenüber angemessener

Bodenwertverzinsung am Bewertungsstichtag | 2 590

EUR | |||||

A I.3 Nicht zu entschädigender Wertanteil des Gebäudes bei Ablauf des Erbbaurechts

Tabelle in neuem Fenster öffnen

Restnutzungsdauer zum Bewertungsstichtag | 24

Jahre | |||

Bewertungsstichtag | 2023 | |||

Bezugsfertigkeit des Gebäudes | 1934 | |||

Alter des Gebäudes | 89

Jahre | |||

Gesamtnutzungsdauer (aus

Anlage 22

BewG) | 80 Jahre | |||

Mindestrestnutzungsdauer nach

§ 190

Absatz 6 Satz 5 BewG ist unterschritten | ||||

(30

% von 80 Jahren = 24 Jahre) | ||||

Restlaufzeit des Erbbaurechts | 9

Jahre | |||

Bewertungsstichtag | ||||

Ablauf des Erbbaurechts | ||||

Restnutzungsdauer bei Ablauf des

Erbbaurechts | 15

Jahre | |||

Die Restnutzungsdauer des Gebäudes übersteigt die Restlaufzeit des Erbbaurechts am Bewertungsstichtag. Es ist ein nicht zu entschädigender Wertanteil des Gebäudes bei Ablauf des Erbbaurechts zu berücksichtigen.

A I.3.1 Wert des fiktiv unbelasteten Grundstücks bei Ablauf des Erbbaurechts

Tabelle in neuem Fenster öffnen

Bodenwert | |

Grundstücksfläche x Bodenrichtwert (500

m2 x 250

EUR/m2) | 125 000 EUR |

Gebäudesachwert

Freistehendes Einfamilienhaus:

Tabelle in neuem Fenster öffnen

Regelherstellungskosten (aus

Anlage 24

BewG) | 835

EUR/m2 | |||

Gebäudeart | 1.01 | |||

Standardstufe (alle Bauteile) | 3 | |||

Brutto-Grundfläche | x

230 m2 | |||

Baupreisindex (§ 190 Absatz 3 Satz 2 i. V. m. Absatz 4

BewG) | x

164,0/100 | |||

Gebäudeart | 1.01 | |||

Bewertungsstichtag | 2023 | |||

durchschnittliche Herstellungskosten | 314 962 EUR | |||

Regionalfaktor (§ 190 Absatz 3 Satz 1 i. V. m.

Absatz 5 Satz 3 BewG) | x

1,0 | |||

Alterswertminderungsfaktor (§ 190 Absatz 6 Satz 1

BewG): | 15

Jahre : 80 Jahre | x

0,188 | ||

Restnutzungsdauer bei Ablauf des

Erbbaurechts | 15

Jahre | |||

Gebäudesachwert (Einfamilienhaus) | 59

213 EUR | |||

Vorläufiger

Sachwert | 184 213 EUR | |||

Bodenwert | 125 000 EUR | |||

Gebäudesachwert | +

59 213 EUR | |||

Summe | 184 213 EUR | |||

Sachwert | ||||

Vorläufiger Sachwert | 184 213 EUR | |||

Wertzahl (aus

Anlage 25

BewG) | x

1,300 | |||

Einfamilienhaus | ||||

Vorläufiger Sachwert | 184 213 EUR | |||

Bodenrichtwert | 250

EUR/m2 | |||

Sachwert (bebautes Grundstück) bei Ablauf des

Erbbaurechts | 239 477

EUR | |||

A I.3.2 Bodenwert des fiktiv unbelasteten Grundstücks bei Ablauf des Erbbaurechts

Tabelle in neuem Fenster öffnen

Bodenwert | |

Grundstücksfläche x Bodenrichtwert (500

m2 x 250

EUR/m2) | 125 000

EUR |

A I.3.3 Differenz aus A I.3.1 und A I.3.2

Tabelle in neuem Fenster öffnen

Sachwert (A I.3.1) | 239 477 EUR | |

Bodenwert (A I.3.2) | ./. 125 000 EUR | |

Differenz (Wertanteil des Gebäudes bei

Ablauf des Erbbaurechts) | 114 477

EUR | |

I.3.4 Abzinsung des Wertanteils des Gebäudes bei Ablauf des Erbbaurechts

Tabelle in neuem Fenster öffnen

Differenz A I.3.3 | 114 477 EUR | |||

Abzinsungsfaktor (nach Formel aus

Anlage 26

BewG) | 0,8007 | |||

Restlaufzeit des Erbbaurechts | 9

Jahre | |||

Bewertungsstichtag | ||||

Ablauf des Erbbaurechts | ||||

Zinssatz | 2,5 % | |||

(§

193 Absatz 5 Satz 4 i. V. m. 4 Absatz 4 Satz 3 Nummer 1

BewG) | ||||

Wertanteil des Gebäudes (abgezinst auf

den Bewertungsstichtag) | 91 662

EUR | |||

A I.3.5 Nicht zu entschädigender Wertanteil des Gebäudes bei Ablauf des Erbbaurechts

Tabelle in neuem Fenster öffnen

Abgezinster Wertanteil des Gebäudes I.3.4 | 91

662 EUR | ||

nicht zu entschädigender Wertanteil | x

25 % | ||

Nicht zu entschädigender Wertanteil des

Gebäudes bei Ablauf des Erbbaurechts | 22 916

EUR | ||

A I.4 Finanzmathematischer Wert nach § 193 Absatz 2 Satz 1 i. V. m. Absatz 3 bis 5 BewG

Tabelle in neuem Fenster öffnen

Wertanteil des Gebäudes am Bewertungsstichtag (A

I.1.3) | 156 164 EUR |

Wertvorteil gegenüber angemessener Bodenwertverzinsung am

Bewertungsstichtag (A I.2.4) | + 2 590 EUR |

nicht zu entschädig. Wertanteil des Gebäudes bei Ablauf

des Erbbaurechts (A I.3.5) | ./. 22 916 EUR |

Finanzmathematischer Wert des

Erbbaurechts | 135 838

EUR |

A II.

Erbbaurechtsfaktor | 1,0 |

A III. Wert des Erbbaurechts (Grundbesitzwert)

Tabelle in neuem Fenster öffnen

Finanzmathematischer Wert des Erbbaurechts (A

I.4) | 135 838 EUR | |

Erbbaurechtsfaktor (A II.) | x

1,0 | |

Wert des Erbbaurechts

(Grundbesitzwert) | 135 838

EUR |