Anwendung des Niedersächsischen Grundsteuergesetzes (NGrStG) zur Bewertung des Grundvermögens für die Grundsteuer ab (AENGrStG)

Bek. d. (Nds. MBl. S. 342)

Bezug: BStBl 2013 I S. 734

Bezug: BStBl 2006 II S. 793

Bezug: BStBl 1989 II S. 135

A. Allgemeines

Mit dem Niedersächsischen Grundsteuergesetz (NGrStG) vom (Nds. GVBl. S. 502) wurde die Bewertung des Grundbesitzes für Zwecke der Grundsteuer neu geregelt. Für die Grundsteuer ab dem Jahr 2025 wird auf den eine Hauptveranlagung der Grundsteuermessbeträge unter Zugrundelegung der Werte auf den Hauptfeststellungszeitpunkt vorgenommen.

Hintergrund ist das Gesetzespaket zur Reform der Grundsteuer auf Bundesebene (Gesetz zur Reform des Grundsteuer-und Bewertungsrechts [Grundsteuer-Reformgesetz — GrStRefG] vom 26. 11. 2019 [BGBl 2019 I S. 1794] sowie Gesetz zur Änderung des Grundsteuergesetzes zur Mobilisierung von baureifen Grundstücken für die Bebauung vom 30. 11. 2019 [BGBl 2019 I S. 1875] und Gesetz zur Änderung des Grundgesetzes [Artikel 72, 105 und 125b] vom 15. 11. 2019 [BGBl 2019 I S. 1546]). Den Ländern wurde damit eine Abweichungsmöglichkeit für die Grundsteuer eingeräumt (Artikel 72 Abs. 3 Satz 1 Nr. 7 GG). Von dieser Gesetzgebungskompetenz ist durch das NGrStG für den Bereich der Grundstücke des Grundvermögens (Grundsteuer B) weitreichend Gebrauch gemacht worden. Für den Bereich der Betriebe der Land- und Forstwirtschaft (Grundsteuer A) sind nur punktuelle Änderungen vorgenommen worden.

Das NGrStG zielt auf eine unbürokratische und zeitgemäße Fortentwicklung der Grundsteuer B ab. Für Grundstücke des Grundvermögens wird hierzu auch aus Gründen der Nachvollziehbarkeit einem Flächenmaßstab auf Basis des Äquivalenzprinzips gefolgt und um einen Lage-Faktor ergänzt. Da die tatsächliche Höhe der Steuerbelastung durch den kommunalen Hebesatz bestimmt wird, betreffen die Regelungen zur Berechnungsgrundlage ausschließlich die Lastenverteilung innerhalb derselben Kommune.

Zu § 1

A 1.1 Regelungszweck

(1) Zur Umsetzung des Flächen-Lage-Modells ist es erforderlich, landeseigene Normen im Grundsteuerrecht im NGrStG zu schaffen. Das NGrStG regelt die zu diesem Zweck erforderlichen Abweichungen vom GrStRefG des Bundes.

(2) Die Bestimmungen laut BewG und GrStG sind nur anzuwenden, soweit sich aus dem NGrStG nichts anderes ergibt.

(3) In diesem RdErl. wird zu den Vorschriften des NGrStG Stellung genommen. Auf das oben angeführte Bundesrecht wird verwiesen, soweit es einschlägig ist. Das Bundesrecht baut auf dem Begriff des Grundsteuerwertes auf. Im NGrStG wird stattdessen auf den Äquivalenzbetrag abgestellt.

A 1.2 Anwendbare Regelungen des BewG

Die allgemeinen Bewertungsvorschriften der §§ 2 bis 16 BewG sind anwendbar, soweit sie zur Anwendung des NGrStG erforderlich sind und ihnen Bestimmungen des NGrStG nicht entgegenstehen.

Die Bestimmungen der §§ 218 bis 228 BewG sind entsprechend anzuwenden, der Vorrang des § 8 NGrStG ist zu berücksichtigen.

§ 229 BewG ist entsprechend anzuwenden.

§ 231 BewG gilt ausschließlich für Betriebe der Land-und Forstwirtschaft.

Die Regelungen der §§ 232 bis 242 BewG zum land- und forstwirtschaftlichen Vermögen sind unter Berücksichtigung des § 11 NGrStG anzuwenden.

§ 243 BewG ist entsprechend anzuwenden.

§ 244 BewG ist unter Berücksichtigung von § 2 Abs. 4 Sätze 2 und 3 NGrStG entsprechend anzuwenden.

§ 245 BewG ist entsprechend anzuwenden.

§ 246 BewG ist unter Berücksichtigung von § 3 Abs. 4 NGrStG entsprechend anzuwenden.

§ 248 BewG ist anzuwenden.

§ 261 BewG ist entsprechend anzuwenden.

Bei der entsprechenden Anwendung von § 262 BewG ist die abweichende Regelung in § 2 Abs. 4 Satz 2 NGrStG zu berücksichtigen.

§ 266 BewG ist unter Berücksichtigung von § 13 NGrStG entsprechend anzuwenden.

Im Übrigen sind die Vorschriften des BewG nicht anzuwenden.

A 1.3 Anwendbare Regelungen des GrStG

Die Bestimmungen aus dem GrStG sind folgendermaßen anzuwenden:

Die §§ 1 bis 12 sind mit Ausnahme des § 2 Nr. 1 anzuwenden.

Die §§ 13 und 14 gelten ausschließlich für Betriebe der Land- und Forstwirtschaft.

§ 15 ist nicht anzuwenden.

Die §§ 16 bis 18 und 20 gelten für Betriebe der Land-und Forstwirtschaft uneingeschränkt und gelten für wirtschaftliche Einheiten des Grundvermögens nach Maßgabe des § 9 NGrStG.

§ 19 GrStG in Verbindung mit § 9 Abs. 4 NGrStG.

Die §§ 21 bis 24 sind anzuwenden.

Die §§ 25 bis 31 sind unter Berücksichtigung des § 7 NGrStG anzuwenden.

Die §§ 32 und 33 sind anzuwenden.

§ 34 gilt unter Berücksichtigung des § 10 NGrStG.

Die §§ 36 und 37 gelten unter Berücksichtigung der §§ 9 und 12 NGrStG.

A 1.4 Verweise auf sinngemäße Anwendung des Erlasses Anwendung des Grundsteuergesetzes ab (AEGrStG) [1]

Die folgenden Regelungen des AEGrStG sind sinngemäß anzuwenden:

A 1.1 Heberecht, Steuerberechtigung,

A 1.2 Verwaltung der Grundsteuer,

A 1.3 Örtliche Zuständigkeit für die Festsetzung und Zerlegung des Grundsteuermessbetrags,

A 1.4 Örtliche Zuständigkeit der Finanzämter für die Festsetzung und Erhebung der Grundsteuer,

A 1.5 Bekanntgabe des Grundsteuermessbescheids an den Steuerpflichtigen und Mitteilung des Grundsteuermessbetrags an die hebeberechtigte Gemeinde,

A 1.6 Meldewesen/Mitteilungspflichten der Behörden,

A 3.1 Steuerbefreiungen für Grundbesitz bestimmter Rechtsträger; Allgemeine Voraussetzungen für die Steuerbefreiungen nach § 3 GrStG,

A 3.2 Juristische Personen des öffentlichen Rechts,

A 3.3 Öffentlicher Dienst oder Gebrauch,

A 3.4 Hoheitliche Tätigkeit,

A 3.5 Bestimmungsgemäßer Gebrauch durch die Allgemeinheit,

A 3.6 Grundbesitz des Bundeseisenbahnvermögens,

A 3.7 Für gemeinnützige oder mildtätige Zwecke benutzter Grundbesitz,

A 3.8 Für sportliche Zwecke benutzter Grundbesitz,

A 3.9 Religionsgesellschaften des öffentlichen Rechts,

A 3.10 Dienstwohnungen der Geistlichen und Kirchendiener,

A 3.11 Grundbesitz im gesonderten Vermögen, Dienstgrundstücke,

A 4.1 Allgemeine Voraussetzungen für die sonstigen Steuerbefreiungen nach § 4 GrStG,

A 4.2 Dem Gottesdienst gewidmeter Grundbesitz,

A 4.3 Bestattungsplätze,

A 4.4 Dem öffentlichen Verkehr dienender Grundbesitz,

A 4.5 Verkehrsflughäfen und Verkehrslandeplätze,

A 4.6 Fließende Gewässer,

A 4.7 Öffentlich-rechtliche Wasser- und Bodenverbände,

A 4.8 Für Zwecke der Wissenschaft, des Unterrichts, der Erziehung benutzter Grundbesitz,

A 4.9 Für Zwecke eines Krankenhauses benutzter Grundbesitz,

A 5.1 Zu Wohnzwecken benutzter Grundbesitz,

A 5.2 Gemeinschaftsunterkünfte der Bundeswehr und andere,

A 5.3 Wohnräume in Schülerheimen und andere,

A 5.4 Wohnraum, der unmittelbar begünstigten Zwecken dient,

A 5.5 Bereitschaftsräume,

A 5.6 Steuerpflicht für Wohnungen,

A 5.7 Grundsteuerrechtliche Behandlung von Grundstücken fremder Staaten,

A 6 Land- und forstwirtschaftlich genutzter Grundbesitz,

A 7 Unmittelbare Benutzung für einen begünstigten Zweck,

A 8 Teilweise Benutzung für einen steuerbegünstigten Zweck,

A 9 Stichtag für die Festsetzung der Grundsteuer, Entstehung der Steuer,

A 12 Dingliche Haftung,

A 16 Sätze 1 bis 3, 5 und 6 Hauptveranlagung,

A 17 Neuveranlagung,

A 21 Änderung von Steuermessbescheiden,

A 22 Zerlegung des Steuermessbetrags,

A 23 Zerlegungsstichtag,

A 32.1 Erlass für Grundbesitz, dessen Erhaltung im öffentlichen Interesse liegt,

A 32.2 Erlass für öffentliche Grünanlagen, Spiel- und Sportplätze,

A 32.3 Erlass für Grundbesitz, in dessen Gebäuden Gegenstände von wissenschaftlicher, künstlerischer oder geschichtlicher Bedeutung untergebracht sind,

A 33 Erlass wegen wesentlicher Ertragsminderung bei Betrieben der Land- und Forstwirtschaft,

A 34.1 Erlass wegen wesentlicher Ertragsminderung bei bebauten Grundstücken; Allgemeines,

A 34.2 Vertretenmüssen der Rohertragsminderung,

A 34.3 Berechnung der zu erlassenden Grundsteuer,

A 35 Erlassverfahren.

B. Grundstücke, Grundsteuer B

Zu § 2

A 2 Steuergegenstand, Berechnungsformel

(1) Zu Absatz 1: Steuergegenstand der Grundsteuer B ist das Grundstück als wirtschaftliche Einheit des Grundvermögens. Sowohl die Unterteilung der Vermögensarten in Grundvermögen und land- und forstwirtschaftliches Vermögen (§ 218 BewG) als auch die Definition der wirtschaftlichen Einheit (§ 2 BewG) richten sich mit Ausnahme der Regelungen in § 2 Abs. 4 und 5 NGrStG nach dem BewG. Die Gemeinden bestimmen über die Hebesätze die konkrete Höhe der Steuerbelastung und dadurch das eigentliche Aufkommen in ihrem Gemeindegebiet in eigener Zuständigkeit (Artikel 106 Abs. 6 Satz 2 GG). Die Grundsteuer ist ein Jahresbetrag, der auf volle Cent nach unten abzurunden ist.

(2) Zu Absatz 2: Der Grundsteuermessbetrag des Grundstücks ist durch Anwendung der jeweiligen Grundsteuermesszahl nach § 6 NGrStG auf den jeweiligen Äquivalenzbetrag des Grund und Bodens und der Wohn- und/oder Nutzflächen etwaiger Gebäude des Grundstücks zu ermitteln. Sowohl für die Feststellung des Äquivalenzbetrags als auch für die Festsetzung des Grundsteuermessbetrags ist das Lagefinanzamt zuständig (§§ 18, 22 AO). Der Grundsteuermessbetrag des Grundstücks ist auf volle Cent nach unten abzurunden.

(3) Zu Absatz 3: Der Äquivalenzbetrag des Grund und Bodens ergibt sich durch Multiplikation der nach § 3 NGrStG maßgeblichen Fläche des Grund und Bodens (amtliche Flächengröße) mit der Äquivalenzzahl nach § 4 Abs. 2 NGrStG und dem Lage-Faktor nach § 5 NGrStG; er wird auf volle Cent nach unten abgerundet. Die Äquivalenzbeträge von Wohn- und Nutzfläche der Gebäude ergeben sich durch eine Multiplikation der jeweiligen nach § 3 NGrStG maßgeblichen Gebäudeflächen mit der Äquivalenzzahl nach § 4 Abs. 1 NGrStG und dem Lage-Faktor nach § 5 NGrStG; sie werden auf volle Cent nach unten abgerundet.

(4) Zu Absatz 4: Eine Zurechnung mehrerer Wirtschaftsgüter zu einer wirtschaftlichen Einheit ist bei Ehegatten und Lebenspartnern nach dem Lebenspartnerschaftsgesetz zulässig. Bei Gebäuden auf fremdem Grund und Boden bestehen zwei Eigentumsverhältnisse, sodass auch zwei wirtschaftliche Einheiten zu bilden sind. Dem wirtschaftlichen Eigentümer des Gebäudes auf fremdem Grund und Boden werden somit nur die Äquivalenzbeträge der Gebäudeflächen zugerechnet. Der Äquivalenzbetrag des Grund und Bodens wird hingegen dem Eigentümer des Grund und Bodens zugerechnet. Das Erbbaurecht bildet einen Sonderfall. Da Erbbauberechtigte eine grundbuchrechtlich gesicherte Position gegenüber den Erbbauverpflichteten haben, ist den Erbbauberechtigten abweichend vom grundsätzlichen Eigentümerprinzip auch der Grund und Boden zuzurechnen (§ 244 Abs. 3 Nr. 1 und 4 BewG i. V. m. § 261 BewG). Gegenüber dem Erbbauverpflichteten ist keine Feststellung zu treffen.

(5) Zu Absatz 5: Die Vorschrift ist Ausfluss des räumlichen Anwendungsbereichs des Gesetzes. Den Vorschriften über die Festsetzung und Erhebung der Grundsteuer B nach diesem Gesetz werden die Grundstücke des Grundvermögens unterworfen, die auf dem Gebiet des Landes Niedersachsen gelegen sind. Bestehen wirtschaftliche Einheiten des Grundvermögens, die über die Landesgrenzen reichen, so führt die Vorschrift zu einer Aufteilung der wirtschaftlichen Einheit. Nur die im Gebiet des Landes Niedersachsen gelegenen Flächen werden in der Folge der Besteuerung nach diesem Gesetz unterworfen. Die besonderen Regelungen des § 4 Abs. 2 Satz 2 Nr. 1 und 2 NGrStG (u. a. für übergroße Grundstücke) können nur auf den in Niedersachsen gelegenen Grundstücksteil angewandt werden.

(6) Die folgenden Nummern der AEBewGrSt sind sinngemäß anzuwenden:

A 218 Vermögensarten,

A 243 Begriff des Grundvermögens,

A 244 Abs. 1 — 3 Grundstück,

A 245 Gebäude, Gebäudeteile und Anlagen für den Zivilschutz,

A 246 Begriff der unbebauten Grundstücke unter Berücksichtigung des § 3 Abs. 4 NGrStG,

A 248 Begriff der bebauten Grundstücke,

A 261.1 Erbbaurecht; Begriff des Erbbaurechts,

A 261.2 Bewertung in Erbbaurechtsfällen,

A 261.3 Wohnungserbbaurecht und Teilerbbaurecht,

A 261.4 Mitwirkungspflichten des Erbbauverpflichteten.

Zu § 3

A 3 Maßgebliche Flächen

Wohnflächen und Nutzflächen

(1) Zu Absatz 1: Die für die Bestimmung der Berechnungsgrundlage der Grundsteuer maßgeblichen Gebäudeflächen sind in § 3 geregelt. Nach Satz 1 richtet sich die maßgebliche Gebäudefläche im Fall der Wohnnutzung nach der Wohnfläche. Der Begriff „Wohnfläche“ ist ein unbestimmter Rechtsbegriff, der in zahlreichen Gesetzen und auch im Steuerrecht häufig Verwendung findet, ohne dort legal definiert zu werden (vgl. Wissenschaftliche Dienste im Deutschen Bundestag, Rechtsvorschriften zur Berechnung der Wohnfläche im Steuerrecht — WD 4 - 3000 - 053/164 — vom ). Im NGrStG sollen die Flächen nach einer sachgerechten und anerkannten Methode ermittelt werden. Die im Steuerrecht geläufigen Begriffe „Wohnfläche“ und „Nutzfläche“ legen ausreichend fest, dass die Flächen nach den üblichen anerkannten Methoden zu berechnen sind. Bei der Wohnfläche kommt hierfür die Regelung nach der aktuellen WoFlV vom (BGBl 2003 I S. 2346) ebenso in Betracht wie ihre Vorgängerregelungen (Zweite Berechnungsverordnung — II.BV vom 12. 10. 1990 (BGBl 1990 I S. 2178), zuletzt geändert durch Artikel 78 Abs. 2 des Gesetzes vom 23. 11. 2007 [BGBl 2007 I S. 2614]). Die Steuerpflichtigen können dadurch auf vorhandene persönliche Unterlagen und vorliegende Feststellungsbescheide zum Einheitswert zurückgreifen, auch wenn die darin angewendeten Berechnungsmethoden nicht genau der aktuellen Wohnflächenberechnung entsprechen.

(2) In einem Gebäude, das sowohl für Wohnzwecke als auch für andere Zwecke verwendet wird, werden Zubehörräume, wie z. B. Kellerräume, unterschiedlich behandelt, je nachdem welcher Nutzung sie dienen oder zu dienen bestimmt sind. Garagen, (Tiefgaragen-)Stellplätze und Nebengebäude sind in § 3 Abs. 2 NGrStG geregelt.

(3) Im Sinne einer Vollzugserleichterung ordnet § 3 Abs. 1 Satz 2 NGrStG auch das häusliche Arbeitszimmer der Wohnnutzung zu. Eine gesonderte Behandlung als Nutzfläche ist damit entbehrlich. Ein häusliches Arbeitszimmer in der Wohnung zählt zu den Wohnzwecken, so wie es sich bereits aus langjähriger Rechtsprechung ergibt (, BStBl 1989 II S. 135) und es der Vereinfachung zuträglich ist.

Wohnflächen

(4) In den Fällen der Wohnnutzung ist für die Ermittlung des diesbezüglichen Äquivalenzbetrags grundsätzlich die Wohnfläche nach der WoFlV maßgeblich. Flächen weiterer zu der Wohnung gehörender Räume wie z. B. Keller-, Ab-stell-, Heizungsräume oder Waschküchen, die nicht zur Wohnfläche gehören (vgl. § 2 Abs. 3 WoFlV), sind hier nicht zu berücksichtigen; auch nicht als Nutzfläche. Somit ist insoweit kein Äquivalenzbetrag für Nutzflächen zu ermitteln. Etwas anderes gilt nur aufgrund der speziellen Regelungen in § 3 Abs. 2 und 3 NGrStG, die dieser Grundregel insoweit vorgehen und im Ergebnis für Garagen und Nebengebäude unter bestimmten Voraussetzungen eine Berücksichtigung als Nutzfläche vorsehen.

(5) Die Wohnfläche (Umfang und Ermittlung) ergibt sich aus der Wohnflächenberechnung nach der WoFlV. Hilfsweise kann die Wohnfläche den Bauunterlagen, dem Mietvertrag oder der Nebenkostenabrechnung entnommen werden. Ist die Wohnfläche bis zum 31. 12. 2003 nach der II.BV ermittelt worden, kann auch diese für die Berechnung verwendet werden. Die Wohnfläche wird auf volle Quadratmeter abgerundet.

(6) Die Wohnfläche einer Wohnung umfasst die Grundflächen der Räume, die ausschließlich zu dieser Wohnung gehören. Bei Wohnheimen sind dies auch die Grundflächen der Räume, die zur gemeinschaftlichen Nutzung vorgesehen sind. Zur Wohnfläche gehören auch die Grundflächen von:

Wintergärten,

Schwimmbädern und ähnlichen nach allen Seiten geschlossenen Räumen sowie

Balkonen, Loggien, Dachgärten und Terrassen, wenn sie ausschließlich zu der Wohnung oder dem Wohnheim gehören.

(7) Die Grundfläche ist nach den lichten Maßen zwischen den Bauteilen (Vorderkante der Bekleidung) zu ermitteln. Bei der Ermittlung sind die Flächen einzubeziehen von:

Tür- und Fensterbekleidungen sowie Tür- und Fensterumrahmungen,

Fuß-, Sockel- und Schrammleisten,

fest eingebauten Gegenständen, wie z. B. Öfen, Heiz- und Klimageräten, Herden, Bade- oder Duschwannen,

freiliegenden Installationen,

Einbaumöbeln und

nicht ortsgebundenen, versetzbaren Raumteilern.

(8) Bei der Ermittlung sind die Flächen nicht einzubeziehen von:

Schornsteinen, Vormauerungen, Bekleidungen, freistehenden Pfeilern und Säulen, wenn sie eine Höhe von mehr als 1,50 m aufweisen und ihre Grundfläche mehr als 0,1 m2 beträgt,

Treppen mit über drei Steigungen und deren Treppenabsätze,

Türnischen und

Fenster- und offenen Wandnischen, die nicht bis zum Fußboden herunterreichen oder bis zum Fußboden herunterreichen und 0,13 m oder weniger tief sind.

(9) Bei der Ermittlung der Wohnflächen sind Grundflächen von

Räumen und Raumteilen mit einer lichten Höhe von mindestens 2 m vollständig,

Räumen und Raumteilen mit einer lichten Höhe von mindestens 1 m und weniger als 2 m, von unbeheizbaren Wintergärten, Schwimmbädern und ähnlichen nach allen Seiten geschlossenen Räumen zur Hälfte,

Balkonen, Loggien, Dachgärten und Terrassen zu einem Viertel anzurechnen.

Grundflächen von Räumen und Raumteilen mit einer lichten Höhe von weniger als 1 m sind nicht anzurechnen.

(10) Die Grundflächen von Zubehörräumen sind nicht in der Erklärung einzutragen. Zubehörräume sind unter anderem:

Kellerräume,

Abstellräume,

Kellerersatzräume außerhalb der Wohnung,

Waschküchen und Trockenräume,

Bodenräume und

Heizungsräume.

(11) Entsprechen die Grundflächen von Räumen nicht den Anforderungen des Bauordnungsrechts zur Nutzung, gehören diese nicht zur Wohnfläche.

Nutzflächen

(12) Werden Flächen nicht zur Wohnnutzung verwendet, ist nach § 3 Abs. 1 Satz 3 NGrStG die Nutzfläche des Gebäudes maßgeblich. Der Begriff „Nutzfläche“ ist ein unbestimmter Rechtsbegriff, der in diversen Rechtsgebieten und auch im Steuerrecht häufig Verwendung findet. In aller Regel wird die Nutzfläche üblicherweise als Gebäudenutzungsfläche nach der DIN 277 bestimmt, die in regelmäßigen Abständen neuen Erfordernissen angepasst wird, zuletzt durch die DIN 277: 2021-08. Den Steuerpflichtigen soll nicht zugemutet werden, vorhandene Flächenberechnungen an die neuesten Regelwerke anzupassen, soweit dies nicht zu unangemessenen Ergebnissen führt. Als Grundlage herangezogen werden kann daher aus Vereinfachungsgründen auch die Nutzungsfläche nach DIN 277-1: 2005-02 oder bei Bauten ab dem Kalenderjahr 2016 auch die Nutzungsfläche nach DIN 277-1: 2016-01 oder bei Bauten ab dem Kalenderjahr 2021 auch die Nutzungsfläche nach DIN 277: 2021-08. Zur Nutzfläche gehören beispielsweise die Flächen von:

Verkaufsräumen,

Büroräumen,

Besprechungsräumen,

Teeküchen,

Werkhallen,

Laboren,

Lagerhallen,

EDV-Serverräumen,

Archiven/Registraturen,

Räumen für medizinische Untersuchungen/Behandlungen,

Ausstellungsräumen,

Bühnenräumen,

Sporträumen,

Sanitärräumen,

Umkleideräumen,

Abstellräumen,

Terrassen und Loggien.

Balkone werden bei der Ermittlung der Nutzfläche nicht berücksichtigt.

Die Nutzfläche umfasst nicht die

Konstruktions-Grundfläche (z. B. Wände, Pfeiler),

technische Funktionsflächen (z. B. Lagerflächen für Brennstoffe) oder

Verkehrsflächen (z. B. Flure, Eingangshallen, Aufzugschächte, Rampen).

(13) Liegen Unterlagen über die Ermittlung der Wohn-und Nutzfläche nicht vor, hat die Ermittlung der Flächen durch das Vermessen der Flächen zu erfolgen. Die Vermessung der Räumlichkeiten und eine daraus abgeleitete Berechnung der Flächengröße ist grundsätzlich als vorrangiges geeignetes Mittel zu betrachten. Ist dieses Vorgehen mit einem unverhältnismäßigen Aufwand verbunden, darf hilfsweise eine ausschließlich mathematische Berechnung der Fläche erfolgen, wenn dies ebenfalls hinreichend geeignet erscheint. Unschärfen sind in geringfügigen Umfang gestattet. Entscheidend ist als Ziel der Betrachtung die Flächengröße. Sind beispielsweise die Kubikmeter für den umbauten Raum eines Gebäudes bekannt, so ist eine Umrechnung in Quadratmeter auf Basis hinreichend gesicherter Erkenntnisse und Methoden gestattet.

Nicht mehr zu Wohnzwecken genutzte Gebäudeflächen

(14) Werden Gebäudeflächen nicht mehr zu Wohnzwecken genutzt, wird eine solche Nutzung so lange weiter unterstellt, bis eine Nutzung zu anderen Zwecken erfolgt. Dies vermeidet, dass z. B. durch den Leerstand einer Mietwohnung sich die bisherige grundsteuerliche Einordnung ändert.

Kurzfristige Beherbergung

(15) Nicht zu den Wohnzwecken zählt die Vermietung von Wohn- und Schlafräumen zur kurzfristigen Beherbergung (z. B. Hotels, Ferienwohnungen und Vermietung z. B. über Airbnb u. Ä.). Diese Räume sind den Nutzflächen zuzuordnen.

Zivilschutz

(16) Die Regelung in § 245 BewG zu Gebäuden, Gebäudeteilen und Anlagen für den Zivilschutz bleibt unberührt, sodass diese Gebäudeflächen nicht zum Ansatz kommen. Nummer A 245 AEBewGrSt ist entsprechend anwendbar.

Garagen und Nebengebäude

(17) Zu den Absätzen 2 und 3: Abweichend von der WoFlV bleiben Nutzflächen von Garagen und sonstigen Nebengebäuden, die in einem Zusammenhang mit Wohnflächen stehen, nicht vollständig außer Betracht. Dieser Regelung liegt der Gedanke zugrunde, dass bei Wohnnutzung die Wohnfläche der vorrangige Indikator für die Inanspruchnahme der kommunalen Infrastrukturleistungen ist.

Garagen

(18) Zu Absatz 2: Nach der WoFlV gehören Garagen grundsätzlich nicht zur Wohnfläche. Das NGrStG lässt dies jedoch nur bis zu einer bestimmten Größe gelten. Eine Garage ist eine meist abschließbare, überdachte und durch feste Wände (mit Garagentor) umschlossene Abstellmöglichkeit für Fahrzeuge; ein nach mehreren Seiten offener Carport ist nicht als Garage anzusehen. Folglich bleiben offene Carports für die Bewertung der Gebäudefläche unberücksichtigt. Nach Abs. 2 Satz 1 NGrStG bleibt bei Garagen nur eine Nutzfläche von insgesamt bis zu 50 m2 außer Ansatz (Freibetrag), wenn sie in räumlichem Zusammenhang zu der Wohnnutzung stehen, der sie rechtlich zugeordnet sind. Der Freibetrag ist bei der Eingabe in der Anlage Grundstück (siehe Anlage 2 der Bezugsbekanntmachung) vom Gesamtbetrag der Fläche abzuziehen. Eine rechtliche Zuordnung liegt bei einer dinglichen Verknüpfung zwischen Wohnfläche und Garagenfläche vor. In diesen Fällen ist i. d. R. eine wirtschaftliche Einheit gegeben (z. B. Einfamilienhaus mit Garage, Wohnungseigentum mit Sondernutzungsrecht an einem Stellplatz). Eine rechtliche Zuordnung i. S. dieses Gesetzes kann auch bei einer lediglich vertraglichen Verknüpfung vorliegen. Dies ist dann der Fall, wenn die Vermietung der Garagenfläche im Zusammenhang mit der Vermietung der Wohnfläche von demselben Überlassenden erfolgt. Der Freibetrag von 50 m2 bezieht sich auf jede einzelne Zuordnung, sodass für jede Wohnung einer wirtschaftlichen Einheit bis zu 50 m2 Garagenfläche unberücksichtigt bleiben kann. Für Garagenflächen, die in keinem rechtlichen Zusammenhang mit einer Wohnnutzung stehen, ist die Norm und somit der Freibetrag nicht anwendbar. Sie sind als Nutzflächen zu behandeln.

Unter einem Mietwohngrundstück mit 10 Wohneinheiten befindet sich eine Tiefgarage mit 20 Einstellplätzen. Die Einstellplätze haben eine Größe von jeweils 20 m2. 6 Einstellplätze werden an Dritte vermietet, 14 Einstellplätze werden an die Wohnungsmieter vermietet, wobei 7 Mietparteien einen Stellplatz, zwei Mietparteien jeweils 2 Stellplätze und eine Mietpartei 3 Stellplätze gemietet haben.

Von den 400 m2 Garagenfläche bleiben die Flächen der 9 Mietparteien unberücksichtigt, deren Garagenfläche unter 50 m2 liegt. Die Garagenfläche der Mietpartei mit 3 Garagen wird mit 10 m2 als Nutzfläche berücksichtigt. Die Nutzfläche der an Dritte vermieteten Garagen (120 m2) wird als Nutzfläche berücksichtigt (kein Freibetrag). In der Steuererklärung wäre die Nutzfläche für nicht begünstigte Garagen mit 130 m2 (10 m2 zuzüglich 120 m2) anzugeben.

(19) Da Garagenfläche und Wohnfläche trotz rechtlicher Zuordnung nicht zwingend eine wirtschaftliche Einheit bilden müssen — entscheidend ist die Verkehrsanschauung, gilt § 3 Abs. 3 Satz 1 NGrStG nach § 3 Abs. 3 Satz 2 NGrStG auch für solche Garagen, die eine eigene wirtschaftliche Einheit bilden. Der Freibetrag gilt auch für solche Garagen, die eine eigene wirtschaftliche Einheit bilden, soweit es sich um Garagen mit einer Nutzfläche bis zu 50 m2 oder um Stellplätze im Teileigentum handelt und eine rechtliche Zuordnung zu Wohnflächen besteht.

Ein Eigentümer besitzt mehrere Mietshäuser in einer Straße und unterhält für alle Mietshäuser einen Garagenhof auf einem anderen eigenen Grundstück. Beide Grundstücke sind durch eine Straße voneinander getrennt. In diesem Beispiel bilden jedes Mietshaus und das Garagengrundstück jeweils selbstständige wirtschaftliche Einheiten. Einzelne Garagen können nach § 3 Abs. 3 Satz 2 NGrStG aber trotzdem mit den Wohnungen in dem Mietshaus in dem erforderlichen räumlichen Zusammenhang stehen, wenn sie an einzelne Mieterinnen und Mieter des Mietshauses vermietet sind. Für die Ermittlung der 50-m2-Fläche (Freibetrag) wird dabei auf die Summe der einer Wohnung rechtlich zugeordneten Garagenflächen abgestellt. Die Garagenfläche ermittelt sich nach § 3 Abs. 1 Satz 3 NGrStG, also der Nutzfläche.

Nebengebäude

(20) Zu Absatz 3: Nutzflächen von Nebenräumen, die in einem Nutzungszusammenhang mit Wohnflächen stehen, sind grundsätzlich nicht in die Wohnfläche einzubeziehen. Nebenräume sind z. B. Keller-, Abstell-, Wasch-, Trocken-und Heizungsräume. Dies gilt nicht uneingeschränkt für Nebenräume, die sich in einem Nebengebäude befinden. Für Nebengebäude, die im räumlichen Zusammenhang zu einer Wohnnutzung stehen und dieser zu dienen bestimmt sind, gilt subsidiär § 3 Abs. 3 NGrStG. Nach Satz 1 bleibt bei solchen Nebengebäuden eine Nutzfläche von insgesamt bis zu 30 m2 außer Ansatz (Freibetrag). Von dieser objektiven Geringfügigkeitsregelung werden insbesondere Schuppen und Gartenhäuschen erfasst. Die Norm ist der Behandlung von Garagen nachgebildet. Der Freibetrag ist demnach für jede Wohneinheit, der die im Nebengebäude befindlichen Räume rechtlich zugeordnet ist, gesondert zu gewähren. Nach § 3 Abs. 3 Satz 2 NGrStG gilt die Anordnung nach Satz 1 auch dann, wenn das Nebengebäude eine eigenständige wirtschaftliche Einheit darstellt. Die Gebäudefläche des Nebengebäudes ermittelt sich nach §. 3 Abs. 1 Satz 3 NGrStG, also nach der Nutzfläche. Bestehen mehrere Nebengebäude, sind die Gebäudeflächen zu summieren.

In einem nicht unterkellerten Mietwohngrundstück befinden sich 8 Wohnungen. Zur jeweiligen Wohnung gehört ein Abstellraum in einem Nebengebäude von einer Größe von jeweils 10 m2 (80 m2) und ein gemeinsamer Abstellraum für Fahrräder mit einer Größe von 32 m2.

Jeder Wohneinheit sind im Nebengebäude Nebenräume im Umfang von 14 m2 (112 m2 Nutzfläche gesamt geteilt durch 8 Wohnungen) zuzuordnen. Damit unterschreiten Sie die Grenze von 30 m2 und bleiben unberücksichtigt.

Auf einem Grundstück mit einem Einfamilienhaus befindet sich ein Nebengebäude, das sowohl eine Garage in der Größe von 40 m2 als auch Abstellräume mit einer Größe von 20 m2 enthält. Auf dem Grundstück befindet sich auch noch ein Gartenhaus mit einer Nutzfläche von 15 m2.

Die Nutzfläche der Garage wird nicht berücksichtigt, da sie kleiner als 50 m2 ist. Von der Nutzfläche der Abstellräume und des Gartenhauses bleiben insgesamt 30 m2 (Freibetrag) unberücksichtigt, sodass 5 m2 als Nutzfläche zu erfassen sind.

Unbebaute Grundstücke

(21) Zu Absatz 4: Auf einem unbebauten Grundstück befindet sich grundsätzlich mit Ausnahme der Regelung des § 3 Abs. 4 NGrStG kein benutzbares Gebäude. Ein bebautes Grundstück ist ein Grundstück, auf dem sich benutzbare Gebäude befinden. Wird ein Gebäude in Bauabschnitten errichtet, ist der bezugsfertige Teil als benutzbares Gebäude anzusehen. Ein Gebäude ist benutzbar, wenn es bezugsfertig ist und somit den künftigen Bewohnerinnen und/oder Bewohnern oder sonstigen Benutzerinnen und/oder Benutzern die bestimmungsgemäße Nutzung nach objektiven Gesichtspunkten zugemutet werden kann. Eine Bauabnahme ist nicht notwendig. Ein Grundstück gilt auch als bebaut, wenn sich darauf Gebäudeflächen für Zwecke des Zivilschutzes befinden. Weitere Einzelheiten zum Gebäudebegriff nach BewG ergeben sich aus den Gleich lautenden Erlassen der obersten Finanzbehörden der Länder zur Abgrenzung des Grundvermögens von den Betriebsvorrichtungen vom (BStBl 2013 I S. 734).

(22) Aus Vereinfachungsgründen enthält § 3 Abs. 4 NGrStG eine Bagatellgrenze, wonach ein Grundstück neben den Regelungen in § 246 BewG als unbebaut gilt, wenn die Gesamtgebäudefläche für alle auf dem Grundstück errichteten Bauwerke zusammen weniger als 30 m2 beträgt. Bestehen mehrere Bauwerke, sind die Gebäudeflächen zu summieren. In der Folge wird keine Gebäudefläche angesetzt. Die Freibeträge für Garagen und/oder Nebengebäude sind bei dieser Berechnung nicht abzuziehen. Ab einer Grenze von 30 m2 Gebäudefläche ist von einem bebauten Grundstück auszugehen.

Rundung

(23) Zu Absatz 5: § 3 Abs. 5 NGrStG enthält eine Rundungsregelung für Flächen. Aus Vereinfachungsgründen werden die maßgeblichen Flächen auf volle Quadratmeter nach unten abgerundet.

(24) Folgende Nummern der AEBewGrSt sind sinngemäß anzuwenden:

A 245 Gebäude für Zivilschutz,

A 246 Begriff der unbebauten Grundstücke,

A 249.1 Abs. 4 und Abs. 5 Satz 1 und 2 Grundstücksarten; Abgrenzung und Abs. 6 Gebäude in Bauabschnitten.

Zu § 4

A 4 Äquivalenzzahlen

(1) Die Äquivalenzzahlen sind eine reine Rechengröße zur Bestimmung der relativen Lastenverteilung zwischen dem Grund und Boden und den Gebäudeflächen. Sie haben keinen Wertbezug.

Gebäudeflächen

(2) Zu Absatz 1: Für Gebäudeflächen ist stets eine Äquivalenzzahl von 0,50 EUR/m2 anzusetzen. Die Bestimmung der maßgeblichen Gebäudeflächen in Quadratmeter ist in § 3 NGrStG geregelt. Die Nutzungsart der Gebäudefläche (Wohnnutzung oder Nicht-Wohnnutzung) hat für die Äquivalenzzahl keine Bedeutung. Diese wird erst auf der Stufe der Grundsteuermesszahlen nach § 6 NGrStG relevant.

Flächen des Grund und Bodens

(3) Zu Absatz 2: Nach § 4 Abs. 2 Satz 1 NGrStG ist im Grundsatz für die Fläche von Grund und Boden von einer Äquivalenzzahl von 0,04 EUR/m2 auszugehen. Die Fläche des Grund und Bodens ist aus der amtlichen Flächengröße der zur wirtschaftlichen Einheit gehörenden Flurstücke zu berechnen. Die bebaute Fläche ist nicht abzuziehen. Was als Fläche des Grund und Bodens gilt, ist zwar gesetzlich nicht definiert, aber nach dem Sprachgebrauch allgemein bekannt und regelmäßig Synonym für die Flurstücksfläche. Als Flurstücksfläche ist die amtliche Flächengröße nach den Eintragungsmitteilungen des Grundbuchamtes oder aus Mitteilungen über die Liegenschaftsvermessung maßgeblich. Sie kann mit dem Hilfsmittel „Grundsteuer-Viewer“ im Internet abgerufen werden, https://grundsteuer-viewer.niedersachsen.de/.

(4) Gehören zu einer wirtschaftlichen Einheit mehrere Flurstücke so sind die amtlichen Flächen zusammenzurechnen. Befindet sich ein Flurstück im Miteigentum und ist es mehreren wirtschaftlichen Einheiten zuzuordnen (z. B. Anteil an einer Privatstraße), ist diese Flurstücksfläche anteilig zu berücksichtigen. Gehört eine Fläche zum Teil zum Grundvermögen und zum Teil zum land- und forstwirtschaftlichen Vermögen, ist nur der zum Grundvermögen gehörende Teil zu berücksichtigen. Die zum land- und forstwirtschaftlichen Vermögen gehörende Teilfläche ist bei der Feststellung des Grundsteuerwerts des land- und forstwirtschaftlichen Betriebs zu berücksichtigen.

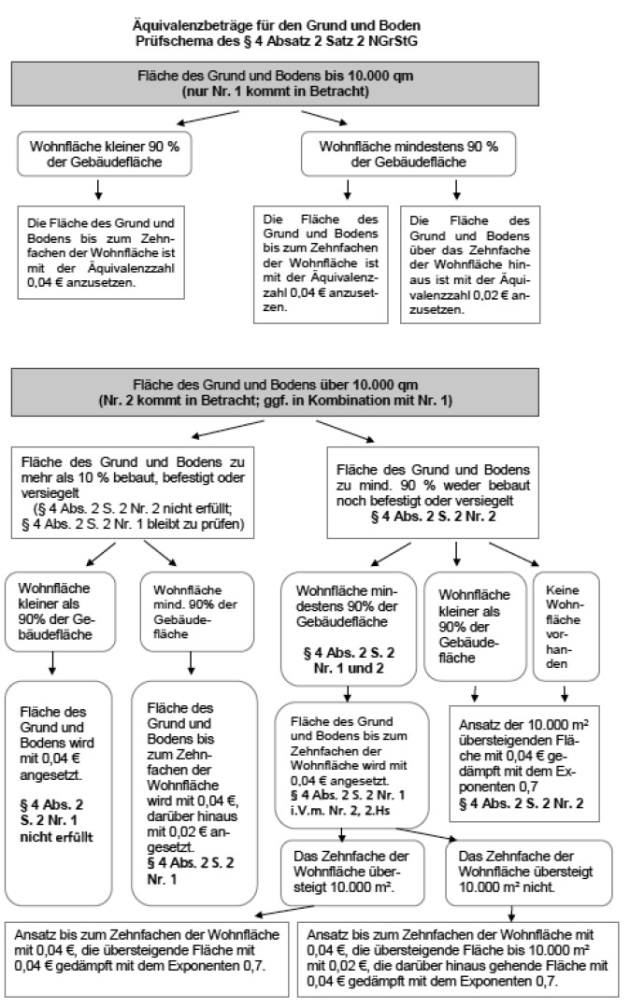

Ermäßigung der Äquivalenzzahlen bei bestimmten übermäßig großen Grundstücken

(5) § 4 Abs. 2 Satz 2 NGrStG enthält in seinen Nummern 1 und 2 Regelungen zur Berücksichtigung übergroßer Grundstücke. Diese Regelungen beschränken sich auf den Umfang der wirtschaftlichen Einheit nach § 2 Abs. 5 NGrStG. Flächen außerhalb des Gebietes des Landes Niedersachsen sind nicht zu berücksichtigen. Für eine realitätsgerechte Umsetzung des Äquivalenzgedankens ist es erforderlich, eine Anpassung der Äquivalenzzahl bei großen Flächen vorzunehmen. Eine lineare Fortschreibung der Äquivalenzzahl würde zu einem Missverhältnis zwischen Inanspruchnahme gemeindlicher Infrastruktur und Kostenanlastung gegenüber dem Grundstückseigentümer führen. Deshalb sind Kürzungen der anzusetzenden Äquivalenzzahl und somit des anzusetzenden Äquivalenzbetrags für Grund und Boden geregelt. Bei Gebäuden auf fremdem Grund und Boden bemisst sich der Äquivalenzbetrag für den Grund und Boden nach den gleichen Grundsätzen, die gelten würden, wenn das Gebäude dem Eigentümer des Grund und Bodens gehören würde.

Übermäßig große Wohngrundstücke

(6) Nach § 4 Abs. 2 Satz 2 Nr. 1 erfolgt eine Begrenzung im Fall übermäßig großer Wohngrundstücke. Hierzu müssen die auf dem Grundstück befindlichen Gebäude zu mindestens 90 % ihrer Fläche (Wohn- und Nutzfläche) der Wohnnutzung dienen. Für die Verhältnisrechnung ist die nach § 3 NGrStG tatsächlich angesetzte Wohn- und Nutzfläche zu berücksichtigen. Überschreitet die Fläche des Grund und Bodens das Zehnfache der Wohnfläche, wird der Berechnung für den darüber hinausgehenden Teil des Grund und Bodens nur mehr eine Äquivalenzzahl von 50 %, d. h. von 0,02 EUR/m2 zugrunde gelegt.

Besonders flächenextensive Grundstücke

(7) Ist die Fläche des Grund und Bodens zu mindestens 90 % weder bebaut noch befestigt, wird der Äquivalenzbetrag nach § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 1 NGrStG für die gesamte, 10 000 m2 übersteigende Fläche unter Berücksichtigung einer degressiven Formel ermittelt. Nur solche besonders flächenextensiven Grundstücke werden dabei berücksichtigt, bei denen die nicht bebaute und nicht befestigte Fläche in pauschalierender Weise nahelegt, dass kommunale Leistungen im Vergleich zu einem linearen Ansatz nur in erheblich geringerem Umfang und ggf. nur zeitweise benötigt werden.

(8) Eine Fläche wird nach der Eingliederung der DIN 277: 2021-08 als bebaut klassifiziert. Demnach gilt als bebaut jeder Teil der Grundstücksfläche, der durch Bauwerke oberhalb der Geländeoberfläche überbaut, überdeckt oder durch Bauwerke unterhalb der Geländeoberfläche unterbaut (z. B. Tiefgaragen) ist. Dabei bleiben Flächen von Baukonstruktionen wie Kellerlichtschächten, Dachüberständen, Vordächern, Sonnenschutzkonstruktionen sowie nicht mit dem Bauwerk konstruktiv verbundene Baukonstruktionen (z. B. Außentreppen und Außenrampen) unberücksichtigt.

(9) Als befestigt gilt jeder Teil der Grundstücksfläche, dessen Oberfläche durch Walzen, Stampfen, Rütteln oder Aufbringen von Baustoffen so verändert wurde, dass Niederschlagswasser nicht oder unter erschwerten Bedingungen versickern oder vom Boden aufgenommen werden kann. Darunter fallen beispielsweise Wege, Straßen, Plätze, Höfe, Stellplätze und Gleisanlagen, deren Grundstücksflächen insbesondere mit Asphaltdeckschichten, Betondecken, bituminösen Decken, Plattenbelägen, Pflasterungen (auch Rasenfugenpflaster, Porenpflaster, Basaltpflaster), Rasengittersteinen oder wassergebundenen Decken (aus Kies, Splitt, Schotter, Schlacke, o. Ä.) bedeckt sind.

Ein Landwirt hat eine Fläche von 20 ha (200 000 m2) mit einer Freiflächenphotovoltaikanlage bebaut (Betriebsvorrichtung, kein Gebäude). Die darunterliegende Fläche ist nicht befestigt.

Die Fläche gehört zum Grundvermögen und ist als unbebautes Grundstück zu bewerten. Für 10 000 m2 beträgt die Äquivalenzzahl 0,04 EUR und der Äquivalenzbetrag (ohne Lagefaktor) daher 400 EUR. Für die darüberhinausgehende Fläche von 190 000 m2 beträgt der Äquivalenzbetrag (ohne Lagefaktor) (190 000 x 0,04 EUR)0,7 = 520,67 EUR. Vor der Multiplikation mit dem Lagefaktor ergibt sich daraus ein Äquivalenzbetrag von 920,67 EUR.

Kombinationsfälle

(10) Kommt es zu Fallgestaltungen, in denen sowohl übermäßig große Wohngrundstücke nach § 4 Abs. 2 Satz 2 Nr. 1 als auch besonders flächenextensive Grundstücke nach Nummer 2 tatbestandlich vorliegen, stehen die Begrenzungen in einem Rangverhältnis und sind wie folgt zu kombinieren:

Bis zum Zehnfachen der Wohnfläche ist die Äquivalenzzahl für den Grund und Boden stets voll anzusetzen (vgl. Satz 1 und Satz 2 Nummer 2 Halbsatz 2).

Übersteigt das Zehnfache der Wohnfläche 10 000 m2, ist für die über das Zehnfache der Wohnfläche hinausgehende Fläche des Grund und Bodens die reduzierte Äquivalenzzahl nach Satz 2 Nr. 2 Halbsatz 1 anzuwenden.

Übersteigt dagegen das Zehnfache der Wohnfläche 10 000 m2 nicht, wird für den das Zehnfache der Wohnfläche übersteigenden Grund und Boden bis 10 000 m2 die nach Satz 2 Nr. 1 reduzierte Äquivalenzzahl von 50 % angesetzt.

Für die über 10 000 m2 hinausgehende Fläche des Grund und Bodens ist Satz 2 Nr. 2 Halbsatz 1 anzuwenden. Dieses Verhältnis kommt durch das Wort „soweit“ in Satz 2 Nr. 1 zum Ausdruck.

Flächenbegrenzung für Wohngebäude (Fläche Grund und Boden < 10 000 m2)

Tabelle in neuem Fenster öffnen

Wohnfläche | 200

m2 |

Bebaute

Fläche | 100

m2 |

Grund und

Boden | 9 000

m2 |

Lösung: Der Grund und Boden für die ersten 2 000 m2 wird mit 0,04 EUR/m2 angesetzt (vgl. § 4 Abs. 2 Satz 1 NGrStG). Die darüber hinausgehende Fläche von insgesamt noch 7 000 m2 wird nach § 4 Abs. 2 Satz 2 Nr. 1 NGrStG mit einer Äquivalenzzahl von 0,02 EUR/m2 angesetzt. Die Flächenbegrenzung nach § 4 Abs. 2 Satz 2 Nr. 2 NGrStG ist nicht betroffen, da der Grund und Boden nicht größer als 10 000 m2 ist.

Flächenbegrenzung bei keiner/geringfügiger Bebauung

Tabelle in neuem Fenster öffnen

Wohnfläche | 100

m2 |

Nutzfläche | 300

m2 |

Bebaute

Fläche | 200

m2 |

Grund und

Boden | 30 000

m2 |

Lösung: Der Grund und Boden bis 1 000 m2 wird nach § 4 Abs. 2 Satz 1 NGrStG mit 0,04 EUR/m2 angesetzt. Für die darüber hinausgehende Fläche gilt nicht bereits § 4 Abs. 2 Satz 2 Nr. 1 NGrStG, da die Gebäudeflächen nicht zu mindestens 90 % der Wohnnutzung dienen. Auch § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 1 NGrStG trifft für die Fläche des Grund und Bodens bis 10 000 m2 (d. h. für die weiteren 9 000 m2) nicht zu. Nach § 4 Abs. 2 Satz 1 NGrStG gilt daher für die Fläche von 10 000 m2 eine Äquivalenzzahl von 0,04 EUR/m2. Nur für die übrigen 20 000 m2, die die Grenze von 10 000 m2 übersteigen, gilt die im Tarif nach § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 1 NGrStG enthaltene degressive Formel.

(10faches der Wohnfläche > 10 000 m2)

Tabelle in neuem Fenster öffnen

Wohnfläche | 1 500

m2 |

Bebaute

Fläche | 300

m2 |

Grund und

Boden | 30 000

m2 |

Lösung: Der Grund und Boden für die ersten 15 000 m2 wird nach § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 2 NGrStG stets mit 0,04 EUR/m2 angesetzt. Der Äquivalenzbetrag für die verbleibenden 15 000 m2 wird dagegen anhand der in § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 1 NGrStG enthaltenen degressiven Formel ermittelt, da § 4 Abs. 2 Satz 2 Nr. 1 NGrStG insoweit nicht zutrifft.

(10faches der Wohnfläche < 10 000 m2)

Tabelle in neuem Fenster öffnen

Wohnfläche | 300

m2 |

Bebaute

Fläche | 300

m2 |

Grund und

Boden | 30 000

m2 |

Lösung: Der Grund und Boden für die ersten 3 000 m2 wird mit 0,04 EUR/m2 angesetzt (vgl. § 4 Abs. 2 Satz 1 NGrStG). Die weiteren 7 000 m2 des Grund und Bodens, d. h. bis zur Grenze von 10 000 m2, werden mit einer Äquivalenzzahl von 0,02 EUR/m2 angesetzt (vgl. § 4 Abs. 2 Satz 2 Nr. 1 NGrStG). Der Äquivalenzbetrag für die über 10 000 m2 hinausgehenden 20 000 m2 wird dagegen der Formel nach § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 1 NGrStG unterworfen. § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 2 NGrStG hat in diesem Beispiel keinen über § 4 Abs. 2 Satz 1 NGrStG hinausgehenden Regelungsbefehl.

(10faches der Wohnfläche = 10 000 m2)

Tabelle in neuem Fenster öffnen

Wohnfläche | 1 000

m2 |

Bebaute

Fläche | 300

m2 |

Grund und

Boden | 30 000

m2 |

Lösung: Der Grund und Boden für die ersten 10 000 m2 wird mit 0,04 EUR/m2 angesetzt (vgl. § 4 Abs. 2 Satz 1 und Satz 2 Nr. 2 Halbsatz 2 NGrStG). Eine Fläche nach § 4 Abs. 2 Satz 2 Nr. 1 NGrStG besteht nicht, da das Zehnfache der Wohnfläche 10 000 m2 entspricht. Der Äquivalenzbetrag für die über 10 000 m2 hinausgehenden 20 000 m2 wird nach § 4 Abs. 2 Satz 2 Nr. 2 Halbsatz 1 NGrStG angesetzt.

Zu § 5

A 5 Lage-Faktor

(1) Der Lage-Faktor sorgt für eine Differenzierung der gleich großen, gleich genutzten Grundstücke innerhalb einer Kommune anhand ihrer Lage. Als Indikator für die Lage werden die flächendeckend vorhandenen Bodenrichtwerte genutzt. Sie werden vereinfacht genutzt, sodass die steuerlichen Bodenrichtwerte nicht mit den detailreicheren Bodenrichtwerten der Gutachterausschüsse für Grundstückswerte des Landes Niedersachsen deckungsgleich sind. Die Steuerpflichtigen müssen zur Bestimmung des Lage-Faktors nichts beitragen. Die Lage-Faktoren werden von der Finanzverwaltung ermittelt, der Steuererklärung zugesteuert und in den Feststellungsbescheiden separat ausgewiesen. Im Internet wird allen Anwendern zur Information eine kostenfreie Internetanwendung zugänglich gemacht, aus der die Lage-Faktoren sowie weitere Geodaten des jeweiligen Grundstücks bzw. seiner Flurstücke in einer Kartendarstellung und in einer ausdruckbaren Übersicht ersichtlich sind. Mit diesem sog. „Grundsteuer-Viewer“ kann über Eingabe der Grundstücksbezeichnungen wie Adresse, Flurstücksnummer u. a. anwenderfreundlich eine Karte eingesehen werden, in der für das jeweilige Grundstück die Bezeichnung der Flurstücke, die amtliche Flächengröße und ggf. Teilflächen, die Bodenrichtwerte, der durchschnittliche Bodenrichtwert und die Lage-Faktoren ersichtlich sind (https://grundsteuer-viewer.niedersachsen.de/).

(2) In bestimmten Sonderfällen kann der im Feststellungsbescheid ausgewiesene Lage-Faktor von dem im Grundsteuer-Viewer ausgewiesenen Lage-Faktor aus technischen Gründen abweichen. Ein Sonderfall ist ein Flurstück, das in einem Teil aus Grundvermögen besteht, im anderen aus land-und forstwirtschaftlichem Vermögen, das einen anderen Bodenrichtwert aufweist. Hier sind erst Angaben des Steuerpflichtigen zur Aufteilung erforderlich, um den Lage-Faktor (nur) für das Grundvermögen zutreffend berechnen zu können.

Formel zur Berechnung des Lage-Faktors

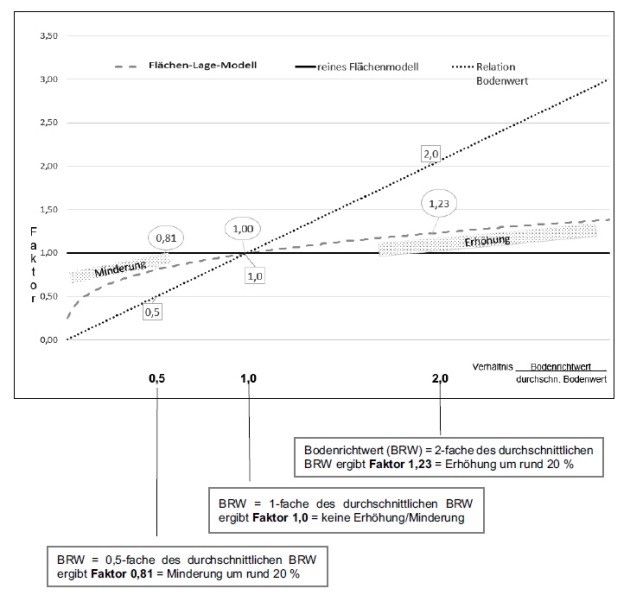

(3) Absatz 1 beschreibt die Formel für die Ermittlung des Faktors, der auf das Produkt aus Fläche und Äquivalenzzahl nach § 2 Abs. 3 NGrStG angewendet wird und für eine lage-bezogene Differenzierung sorgt. Der in der Formel enthaltene Exponent von 0,3, der auf den Quotienten aus Bodenrichtwert und durchschnittlichem Bodenrichtwert der Gemeinde (siehe hierzu § 5 Abs. 2 und 3 NGrStG) angewendet wird, beruht auf der folgenden Grundentscheidung:

Ist der Bodenrichtwert gleich dem Durchschnittswert, beträgt der Faktor 1;

Ist der Bodenrichtwert doppelt so hoch wie der Durchschnittswert, soll der Faktor rd. 1,2 betragen (Erhöhung um 20 %);

Ist der Bodenrichtwert halb so hoch wie der Durchschnittswert, soll der Faktor rd. 0,8 betragen (Minderung um 20 %).

(4) In einer Gemeinde mit unterschiedlich hohen Bodenrichtwerten ergeben die Faktoren — vom niedrigsten bis zum höchsten — eine nach oben abflachende Kurve.

Die Abbildung zeigt, dass unterdurchschnittliche Lagen zu weniger Grundsteuer (Minderung) und überdurchschnittliche Lagen zu mehr (Erhöhung) führen. In beiden Richtungen folgt die Anpassung aber nicht in vollem Umfang der relativen Veränderung des Bodenrichtwertes. Minderungen und Erhöhungen der Bodenrichtwertrelationen bildet der Faktor abgeschwächt ab. § 5 Abs. 1 Satz 3 NGrStG regelt die Abrundung auf zwei Nachkommastellen.

Die Größe „Bodenrichtwert“

(5) Zu Absatz 2: § 5 Abs. 2 NGrStG regelt den Zähler der Formel nach § 5 Abs. 1 NGrStG. Die Gutachterausschüsse für Grundstückswerte des Landes Niedersachsen ermitteln nach § 196 BauGB auf den Hauptfeststellungszeitpunkt (nachfolgend alle sieben Jahre) die Bodenrichtwerte. Die Ermittlung der Bodenrichtwerte für jedes Flurstück wird den — außerhalb der Finanzverwaltung stehenden — Gutachterausschüssen aufgegeben, da diesen aufgrund ihrer besonderen Sach- und Fachkenntnis und ihrer größeren Ortsnähe sowie der von Beurteilungs- und Ermessenserwägungen abhängigen Wertfindung eine vorgreifliche Kompetenz bei der Feststellung von Bodenrichtwerten zukommt (vergleiche ständige höchstrichterliche Rechtsprechung u. a.).

(6) Als steuerlicher Bodenrichtwert wird der Bodenrichtwert nach § 196 BauGB genutzt, wie er sich für Bauflächen gemäß Anlage 5 der ImmoWertV vom (BGBl 2021 S. 2805) für die Bodenrichtwertzone, in der das Grundstück liegt, ergibt. Maßgebend ist der zum Hauptfeststellungszeitpunkt (und später alle 7 Jahre neu) ermittelte Wert. Die bei einer Verkehrswertermittlung u. U. vorzunehmenden Anpassungen des Bodenrichtwertes, um den individuellen Bodenwert des Grundstücks zu bestimmen (z. B. bei vom Richtwertgrundstück abweichenden Wertmerkmalen wie der Geschossflächenzahl), werden ausdrücklich nicht vorgenommen. Denn der Bodenrichtwert dient hier nicht der Wertermittlung des Grundstücks, sondern als bloßer Lageindikator.

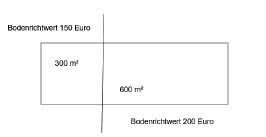

Mehrere Bodenrichtwertzonen

(7) Das Grundstück ist die maßgebliche steuerlich zu berücksichtigende wirtschaftliche Einheit (§ 2 BewG). Grundstücke sind nur insoweit zu berücksichtigen, wie sie zum Grundvermögen gehören. Ein Grundstück kann mehrere Flurstücke umfassen. Diese wiederum können Teilflächen aufweisen, die in verschiedenen Bodenrichtwertzonen liegen. § 5 Abs. 2 Satz 2 NGrStG regelt, wie der Bodenrichtwert bei mehreren Teilflächen für die übergeordnete Einheit „Grundstück“ berechnet wird. Liegen Flurstücke oder Teilflächen in mehreren Bodenrichtwertzonen, erfolgt eine flächenanteilige Ermittlung anhand der jeweiligen Teilflächen.

Tabelle in neuem Fenster öffnen

Gesamtfläche

900 m2 | |||

Flächenanteilige Verteilung: | 150 x 300/900 | = | 50,00

EUR |

200 x 600/900 | = | 133,33

EUR | |

Summe | = | 183,33

EUR | |

Bodenrichtwert (abgerundet) | = | 183,00

EUR |

Bagatellgrenze

(8) Für Bagatellflächen, die insbesondere entstehen, wenn die Grenzen der Bodenrichtwertzonen aus technischen Gründen nicht vollständig mit den Flurstücksgrenzen übereinstimmen, ist eine Bagatellregelung geschaffen worden. Eine Teilfläche, die weniger als fünf Prozent der Gesamtfläche des Flurstücks ausmacht oder kleiner als zehn Quadratmeter ist, wird nicht mit ihrem abweichenden Bodenrichtwert berücksichtigt, sondern flächengewichtet mit dem Bodenrichtwert der übrigen Teilflächen berechnet. Dies erleichtert eine automationsgestützte Ermittlung der Lage-Faktoren.

(9) Die Katasterverwaltung nimmt die Bereinigung um die Bagatellflächen vor Übermittlung der Geodaten an die Finanzverwaltung vor. Vom LGLN wird zum Stichtag 1. Januar jedes Kalenderjahres eine Datei mit allen in Niedersachsen befindlichen Flurstücken an die Finanzverwaltung abgegeben. Auf Grundlage der Inhalte der Datei berechnet die Finanzverwaltung für jede wirtschaftliche Einheit den steuerlichen Bodenrichtwert (§ 5 Abs. 2 Satz 2 NGrStG) und den Lage-Faktor.

(10) Die Berechnung des Lage-Faktors findet nur für Grundstücke des Grundvermögens statt. Der Grundsteuer-Viewer kann nicht nach Vermögensarten/Nutzungen unterscheiden.

(11) Gebäude oder Gebäudeteile, die innerhalb land- und forstwirtschaftlich genutzter Hofstellen Wohnzwecken oder anderen als land- und forstwirtschaftlichen Zwecken dienen, gehören zum Grundvermögen. In Fällen mit einer hohen Anzahl von zu berücksichtigenden Gebäuden und/oder Gebäudeteilen sowie bei fehlender Datengrundlage kann der dem Grundvermögen zugehörige Grund und Boden hilfs-weise mit dem Dreifachen der Wohn- und Nutzfläche der jeweils zu bewertenden Gebäude und/oder Gebäudeteile angesetzt werden (vgl. Nummer A 237.24 Abs. 7 AEBewGrSt).

Deckungsgleiche Bodenrichtwertzonen, fehlende Bodenrichtwerte

(12) Für den Ausnahmefall, dass für eine Bodenrichtwertzone für Bauflächen mehr als ein Bodenrichtwert festgestellt ist (sog. deckungsgleiche Zonen), wurde eine Regelung getroffen, die auch hier eine Ermittlung des Lage-Faktors ohne weitere Einbeziehung der oder des Steuerpflichtigen erlaubt. In diesen zahlenmäßig geringen Fällen wird jeweils der niedrigste der Werte angesetzt. In dem seltenen Fall fehlender Bodenrichtwert für Bauflächen wird der Wert für sonstige Flächen angesetzt.

Durchschnittlicher Bodenrichtwert der Gemeinde

(13) § 5 Abs. 3 NGrStG regelt den Nenner der Formel nach § 5 Abs. 1 NGrStG, nämlich den durchschnittlichen Bodenrichtwert in der Gemeinde, zu dem der Bodenrichtwert nach § 5 Abs. 2 NGrStG ins Verhältnis gesetzt wird. Die Geschäftsstellen der Gutachterausschüsse für Grundstückswerte des Landes Niedersachsen ermitteln erstmals auf den Hauptfeststellungszeitpunkt (nachfolgend alle sieben Jahre) die durchschnittlichen Bodenrichtwerte für alle niedersächsischen Gemeinden. Grundlage hierfür sind die Bodenrichtwerte nach § 196 BauGB i. V. m. Anlage 5 ImmoWertV für Wohnbauflächen, gewerbliche Baufläche, gemischte Bauflächen, Sonderbauflächen und Bauflächen für Gemeinbedarf. Auf dieser Grundlage wird der jeweilige Median der betreffenden Gemeinde berechnet. Es werden keine separaten durchschnittlichen Bodenrichtwerte für Wohnbauflächen, gewerbliche Bauflächen und anderes berechnet, sondern nur ein einheitlicher Wert, der alle Nutzungen umfasst. Im Falle deckungsgleicher Bodenrichtwerte wird auch hier nur der niedrigste Wert erfasst. Der Median ist für Niedersachsen die geeignete Methode zur Durchschnittsermittlung, damit Flächen im Außenbereich keinen unangemessen bestimmenden Einfluss auf den Durchschnitt nehmen. Der durchschnittliche Bodenrichtwert wird für jede Gemeinde im Internet auf der Seite der Gutachterausschüsse für Grundstückswerte in Niedersachsen bei den Grundstücksmarktdaten („Immobilienmarkt.NI“) (https://www.gag.niedersachsen.de/startseite/) veröffentlicht und ist auch aus dem Grundsteuer-Viewer (https://grundsteuer-viewer.niedersachsen.de/) ersichtlich.

Zerlegungsfälle

(14) Der Grundsteuer-Viewer kann gemeindeübergreifen-de Grundstücke (Zerlegungsfälle) nicht darstellen. In diesen Fällen ist der Lage-Faktor personell zu ermitteln. Hierzu wird sowohl der Bodenrichtwert des Grundstücks als auch der durchschnittliche Bodenrichtwert der an der Zerlegung beteiligten Gemeinden flächengewichtet ermittelt und der Lagefaktorberechnung zugrunde gelegt.

Ein Industriegrundstück besteht aus zwei Flurstücken in unterschiedlichen Gemeinden. Es ist unbebaut. Die Voraussetzungen des § 4 Abs. 2 Nr. 2 NGrStG für ermäßigte Äquivalenzzahlen liegen nicht vor.

Das Flurstück in der Gemeinde A hat eine Größe von 10 000 m2 und einen Bodenrichtwert von 440 EUR/m2. Der durchschnittliche Bodenrichtwert in der Gemeinde A beträgt 150 EUR/m2.

Das Flurstück in der Gemeinde B hat eine Größe von 5 000 m2 und einen Bodenrichtwert von 500 EUR/m2. Der durchschnittliche Bodenrichtwert in der Gemeinde B beträgt 250 EUR/m2.

Berechnung des Lagefaktors:

Tabelle in neuem Fenster öffnen

Gesamtfläche 15 000 m2 | ||

x

Äquivalenzzahl 0,04 | = | 600

EUR |

flächengewichteter BRW | = | 460

EUR |

flächengewichteter dBRW (abgerundet) | = | 183

EUR |

BRW

geteilt durch dBRW | = | 2,513661 |

hoch 0,3

(abgerundet) | = | 1,31 |

Grundsteuermessbetrag | = | 786

EUR |

Zerlegung

nach Flächen | ||

Gemeinde

A | = | 524

EUR |

Gemeinde

B | = | 262

EUR |

Bereitstellung und Aktualisierung der Daten und des Lage-Faktors

(15) Zu Absatz 4: Die Berechnung des Lage-Faktors erfolgt für jedes Grundstück (wirtschaftliche Einheit) durch die Finanzverwaltung und wird bei der Berechnung des Äquivalenzbetrags grundsätzlich automationsgestützt berücksichtigt. Die Vermessungs- und Katasterverwaltung liefert der Finanzverwaltung die dazu erforderlichen Geodaten. Die Berechnung des Lage-Faktors durch das Finanzamt ist nur für Ausnahmefälle vorgesehen, für die eine automationsgestützte Berechnung nicht möglich ist.

(16) Die Neuberechnung der Lage-Faktoren durch die Finanzverwaltung erfolgt alle sieben Jahre mit den aktualisierten Bodenrichtwerten und durchschnittlichen BRW nach denselben Grundsätzen wie zum Hauptfeststellungszeitpunkt. Die Ergebnisse und die Grundlagen der Berechnung werden ebenfalls mithilfe eines Grundsteuer-Viewers im Internet kostenfrei zur Verfügung gestellt.

(17) Die für die Lage-Faktor-Berechnung nach § 5 NGrStG maßgeblichen Bodenrichtwerte werden von den Gutachterausschüssen zwar in jährlichem Abstand ermittelt. Hierdurch eintretende Veränderungen bei den Bodenrichtwerten und in deren Folge womöglich auch bei den durchschnittlichen Bodenrichtwerten der Gemeinden können zwar Auswirkungen auf die Höhe der Steuermessbeträge haben. Dies jedoch erst, wenn sich die Relationen erheblich verschoben haben. Um solche eher langfristigen Veränderungen zu berücksichtigen, ist es ausreichend, im Turnus von sieben Jahren eine Überprüfung der Lage-Faktoren durchzuführen, um ein „Erstarren“ der stichtagsbezogenen Lageabstufungen mittels Faktoren zu vermeiden. Darüber hinaus werden Veränderungen am Grundstück infolge von baulichen Maßnahmen oder Nutzungsänderungen ohnehin durch Neu- oder Nachveranlagungen oder Aufhebungen anlassbezogen berücksichtigt, sodass ein 7-Jahres-Zeitraum für eine allgemeine turnusmäßige Aktualisierung ausreichend ist. Ändern sich die Lage-Faktoren gegenüber den vorangegangenen Berechnungen, kommt eine Betragsfortschreibung in Betracht.

Gemeindefusionen und Umgemeindungen

(18) Zwischen den Stichtagen, zu denen der Lage-Faktor neu berechnet wird, kann es zu Gebietsänderungen von Gemeinden kommen. Neben Gemeindefusionen und -anschlüssen können in Fällen von Umgemeindungen einzelne Flurstücke, Fluren, Gemarkungen oder Ortsteile von einer Gemeinde in eine andere Gemeinde übertragen werden. Jedes betroffene Flurstück erhält von der Katasterverwaltung ein neues Kennzeichen für die neue Gemeindezugehörigkeit. Es behält aber unverändert sein Flurstückskennzeichen, das mit dem durchschnittlichen Bodenrichtwert der bisherigen Gemeinde verknüpft ist. Somit ändert sich der dem Flurstück zugeordnete durchschnittliche Bodenrichtwert (und auch der Bodenrichtwert) nicht. Es bleibt insoweit unverändert für alle Gemeinden und Flurstücke bei den Werten zum Stichtag 1. 1. 2022. Eine Neuberechnung des durchschnittlichen Bodenrichtwerts der neuen Gemeindestruktur erfolgt erst zum nächsten Lage-Faktor-Überprüfungszeitpunkt. Dies entspricht konsequent dem Prinzip der Bewertung zum Stichtag. Eine Veränderung der Gemeindestruktur löst keine Fortschreibung aus. Zwischen den Stichtagen, zu denen der Lage-Faktor neu berechnet wird, werden bei der Betragsfortschreibung nur Änderungen des Äquivalenzbetrages berücksichtigt, die auf einer tatsächlichen Veränderung des Flurstücks beruhen (Anzahl der Quadratmeter, Nutzungsänderung, veränderte Zusammensetzung der wirtschaftlichen Einheit, die im Ausnahmefall den Lage-Faktor beeinflussen kann), Änderungen, die die Lage betreffen, hingegen nicht (Bodenrichtwert, durchschnittlicher Bodenrichtwert und daraus folgend Lage-Faktor).

Grundsteuer-Viewer

(19) Zu Absatz 5: Der Grundsteuer-Viewer macht den Anwenderinnen und Anwendern die Geodaten als Kartendarstellung im Internet zugänglich. Der Grundsteuer-Viewer wird vom LGLN betrieben und der Finanzverwaltung als „Software as a Service“ (SaaS) zur Verfügung gestellt. Die Vermessungs- und Katasterverwaltung stellt der Finanzverwaltung die für den Grundsteuer-Viewer erforderlichen Geodaten zur Verfügung. Mit dem Grundsteuer-Viewer werden den Anwenderinnen und Anwendern die wesentlichen Informationen für Zwecke der Grundsteuer webbasiert bereitgestellt. Die Anwenderinnen und Anwender sollen hier alle erforderlichen Geodaten finden (Flurstück, amtliche ggf. anteilige Flächengröße), die in der Steuerklärung abgefragt werden, und sie können sich die Daten für jede wirtschaftliche Einheit zusammenstellen. Gleichzeitig ermöglicht das Hilfsmittel, aus den weiter angezeigten Parametern (Bodenrichtwert, durchschnittlicher Bodenrichtwert) einen Lage-Faktor zu ermitteln und ihn mit dem vom Finanzamt angesetzten Wert zu vergleichen. Dies dient der Transparenz. Die Nutzung des Grundsteuer-Viewers erfolgt für die Steuerpflichtigen unentgeltlich.

Sonderfälle

(20) In bestimmten Sonderfällen kann der im Feststellungsbescheid ausgewiesene Lage-Faktor von dem im Grundsteuer-Viewer ausgewiesenen Lage-Faktor abweichen. Daher ist der Lage-Faktor im Grundsteuer-Viewer nicht verbindlich.

Ein Flurstück liegt in mehr als einer Bodenrichtwertzone und gehört nur teilweise zum Grundvermögen. Der andere Teil besteht aus land- und forstwirtschaftlichem Vermögen. Der Grundsteuer-Viewer kann nicht nach diesen Vermögensarten/ Nutzungen unterscheiden. Die Grundsteuer B wird nur für das Grundvermögen erhoben (§ 2 Abs.1 Satz1 NGrStG „wirtschaftliche Einheit des Grundvermögens“). Durch eine Misch-Nutzung innerhalb eines Flurstücks und/oder die Anwendung der Bagatellregelung kann sich eine Auswirkung auf den Lage-Faktor ergeben, die aus der Einbeziehung von Flurstücksteilen resultiert, die zum land- und forstwirtschaftlichen Vermögen gehören und somit bei der Berechnung des Lage-Faktors grundsätzlich nicht zu berücksichtigen wären. Die möglichen Auswirkungen und die Anzahl der Fälle halten sich in sehr überschaubarem Rahmen und stehen der durch die Bagatellgrenze erreichten Vereinfachung und dem Transparenzangebot des Grundsteuer-Viewers gegenüber.

(21) Liegt ein Flurstück in mehr als einer Bodenrichtwertzone, werden die Teilflächen durch geometrische Verschneidung von Flurstück und Bodenrichtwertzone gebildet. Die so entstandenen Teilflächen werden proportional ihrer geometrischen Flächengröße auf die amtliche Fläche des Flurstücks abgestimmt. Die Finanzverwaltung erhält von der Katasterverwaltung für jede dieser Teilflächen die abgestimmte amtliche Fläche (auf volle Quadratmeter) und den jeweiligen Bodenrichtwert.

(22) Für Bagatellflächen gemäß § 5 Abs. 2 Satz 3 NGrStG werden keine Daten übermittelt, da die Verschneidung vor der Datenübermittlung erfolgt. Ihre Flächen werden flächen-proportional auf die verbleibenden Flurstücksteilflächen verteilt. Die 5-Prozent-Grenze, die für Teilflächen, die sich aus geringfügigen Verschneidungsdifferenzen ergeben, geschaffen wurde, wird ohne weitere Ausnahmen auch bei sehr großen Flurstücken angewandt.

Zu § 6

A 6 Grundsteuermesszahlen

(1) Zu Absatz 1: Die Bestimmung der Grundsteuermesszahlen basiert auf Ermäßigungsentscheidungen. Ausgangspunkt ist Satz 1, wonach einheitlich und damit sowohl für die Fläche des Grund und Bodens als auch für die Gebäudeflächen eine Grundsteuermesszahl von 100 % anzusetzen ist. Um dem grundlegenden Bedürfnis am Gut Wohnen im Sinne einer Vergünstigung angemessen Rechnung zu tragen, werden die Flächen des Gebäudes, die der Wohnnutzung dienen und daher nach § 3 Abs. 1 Satz 1 NGrStG Wohnflächen darstellen, nach § 6 Abs. 1 Satz 2 NGrStG mit einem Abschlag von 30 % versehen. Die Grundsteuermesszahl, die auf den Äquivalenzbetrag der Wohnflächen angewendet wird, ist somit auf 70 % ermäßigt.

Ermäßigung der Grundsteuermesszahl im Zusammenhang mit Betrieben der Land- und Forstwirtschaft

(2) Nach § 6 Abs. 2 NGrStG ist eine Steuerermäßigung der Grundsteuermesszahl für den Äquivalenzbetrag der Wohnflächen um 25 % und somit von 70 % auf 52,5 % in den Fällen vorgesehen, in denen und soweit eine enge räumliche Verbindung mit dem Betrieb der Land- und Forstwirtschaft der Steuerschuldnerin oder des Steuerschuldners besteht. Diese Ermäßigung privilegiert den bisher dem Betrieb der Land- und Forstwirtschaft zugeordneten Wohnteil zur Förderung und zum Erhalt der ländlichen Siedlungsstruktur. Eine Minderung der Grundsteuermesszahl ist nur möglich, wenn die Inhaberin oder der Inhaber des Betriebs oder eine oder einer der zu seinem Haushalt gehörenden Familienangehörigen durch eine mehr als nur gelegentliche Tätigkeit an den Betrieb gebunden ist. Dabei kann eine mehr als nur gelegentliche Tätigkeit schon bei einem jährlichen Arbeitsaufwand von insgesamt vier Wochen gegeben sein. Bei der Beurteilung, ob eine mehr als nur gelegentliche Tätigkeit ausgeübt wird, sind die Nutzung und die Größe der Betriebsflächen zu berücksichtigen. Die Regelung gilt für die Wohnungen von Arbeitnehmerinnen und Arbeitnehmern des Betriebs entsprechend.

Ermäßigung der Grundsteuermesszahl bei Baudenkmälern

(3) Zu Absatz 3: Zur Förderung der Kulturlandschaft sieht Absatz 3 eine weitere Steuerermäßigung vor. Die Grundsteuermesszahlen für die Äquivalenzbeträge der Gebäudeflächen werden um 25 % ermäßigt, wenn ein Baudenkmal nach § 3 Abs. 1 bis 3 des Niedersächsischen Denkmalschutzgesetzes vorliegt. Handelt es sich bei dem Baudenkmal nicht um ein Gebäude oder um einen Teil eines Gebäudes, kommt die Ermäßigung der Grundsteuermesszahl nicht zur Anwendung. Ob es sich bei einem Gebäude um ein Baudenkmal handelt, kann regelmäßig dem Niedersächsischen Denkmalatlas entnommen werden unter dem Link https://www.denkmalatlas.niedersachsen.de Die Steuerermäßigung tritt zu den Ermäßigungstatbeständen der vorhergehenden Absätze hinzu. Eine Aufteilung und nur anteilige Gewährung für die Gebäudefläche im Umfang des Baudenkmals unterbleibt aus Gründen der Verfahrens- und Vollzugsvereinfachung.

Ermäßigung der Grundsteuermesszahl bei sozialem Wohnungsbau

(4) Zu Absatz 4: Für die aus sozialen Gründen vergünstigte Überlassung von Wohnraum ist neben den übrigen Grundsteuermesszahlermäßigungen in § 6 NGrStG ebenfalls eine besondere Privilegierung in Höhe von 25 % vorgesehen. Dieser Gedanke ist auch im GrStG in der Fassung des GrStRefUG in § 15 Abs. 2 bis 4 enthalten. Auf § 15 Abs. 4 GrStG wird deshalb auch in § 6 Abs. 4 Nr. 2 NGrStG verwiesen. § 15 Abs. 2 und 3 GrStG werden hingegen durch § 6 Abs. 4 Nr. 1 NGrStG ersetzt, um sicherzustellen, dass alle Fälle, die den besonderen rechtlichen Bindungen des sozialen Wohnungsbaus unterliegen, von der Ermäßigungsregelung erfasst werden.

(5) § 15 Abs. 4 Satz 2 GrStG setzt voraus, dass die jeweiligen Voraussetzungen am Hauptveranlagungsstichtag vorlagen. Da in § 8 Abs. 2 Satz 1 NGrStG eine weitere Hauptfeststellung ausgeschlossen ist, kann konsequenterweise nicht auf den Hauptveranlagungsstichtag oder den Hauptveranlagungszeitraum abgestellt werden. Auch hier ist § 6 Abs. 5 NGrStG anzuwenden, sodass es im Ergebnis darauf ankommt, ob die jeweiligen Voraussetzungen zu Beginn des Erhebungszeitraums (Kalenderjahr), also dem Veranlagungszeitpunkt, vorlagen.

Antrag auf Ermäßigung

(6) Zu Absatz 5: Die Steuerermäßigungen nach § 6 Abs. 2 bis 4 NGrStG werden auf Antrag gewährt, wenn deren Voraussetzungen zum Veranlagungszeitpunkt vorlagen.

Zu § 7

A 7 Hebesatz

(1) Zu Absatz 1: Den Gemeinden steht das verfassungsrechtlich verankerte Recht zu, den Tarif für die Grundsteuer unter Berücksichtigung der örtlichen Verhältnisse autonom festzulegen (Artikel 106 Abs. 6 Satz 2 GG).

Aufkommensneutraler Hebesatz

(2) Zu Absatz 2: Zur Herstellung der Aufkommensneutralität wird die Gemeinde verpflichtet, bei der Hauptveranlagung auf den anhand des bisherigen Grundsteueraufkommens und des künftig erwarteten Grundsteueraufkommens aufgrund der neuen Grundsteuermessbeträge einen aufkommensneutralen Hebesatz zu ermitteln und in geeigneter Art und Weise zu veröffentlichen. Hierzu ist das bisherige Grundsteueraufkommen auf Basis der für 2024 im Haushalt veranschlagten Einnahmen mit dem zu erwartenden Grundsteueraufkommen nach dem neuen Recht ab 2025 ins Verhältnis zu setzen.

Grundsteuer C

(3) Zu Absatz 3: Für die Einzelheiten der Bestimmung des Hebesatzes gilt als Ausgangspunkt § 25 GrStG. Damit besteht für die Gemeinden auch die Möglichkeit, für die Grundstücksgruppe der baureifen Grundstücke einen gesonderten Hebesatz festzusetzen (§ 25 Abs. 5 GrStG), die sogenannte Grundsteuer C.

(4) Folgende Nummer der AEGrStG ist sinngemäß anzuwenden:

A 1.1 Heberecht, Steuerberechtigung.

Zu § 8

A 8 Feststellungsverfahren

(1) Zu Absatz 1: Die Äquivalenzbeträge für Grundstücke werden in der ersten Stufe des dreistufigen Verfahrens durch einen gesonderten Feststellungsverwaltungsakt i. S. des § 180 Abs. 1 Nr. 1 AO festgestellt. Ergänzend zu den bundesgesetzlichen Regelungen in § 219 BewG sind in diesem Feststellungsbescheid nach § 8 Abs. Satz 1 NGrStG auch Feststellungen zu treffen über die Fläche von Grund und Boden in Quadratmetern und die Gebäudeflächen in Quadratmetern sowie ihre Einordnung als Wohnfläche oder Nutzfläche. Die genannten Feststellungen sind für die nachfolgende Anwendung der Steuermesszahl von Bedeutung und werden daher als Grundlagenbescheid einer eigenständigen und bindenden Regelungswirkung zugeführt. Die nach § 219 Abs. 2 Nr. 1 Halbsatz 2 BewG vorgesehene Feststellung über die Grundstücksart der wirtschaftlichen Einheit (z. B Einfamilienhaus) wird nicht durchgeführt, denn Feststellungen erfolgen nur, wenn und soweit sie für die Besteuerung von Bedeutung sind.

(2) Da der Grundsteuermessbescheid regelmäßig in unmittelbarem zeitlichem Zusammenhang erlassen wird, kann der Feststellungsbescheid über den Äquivalenzbetrag nach § 8 Abs. 1 Satz 3 NGrStG mit ihm verbunden und können somit beide zusammengefasst bekannt gegeben werden. Nur der Inhalt des Steuermessbescheids wird elektronisch an die hebeberechtigte Gemeinde übermittelt (§ 184 Abs. 3 AO).

(3) Zu Absatz 2: Die Hauptfeststellung erfolgt nach den Verhältnissen auf den . Da die im Bereich der Grundstücke des Grundvermögens maßgebliche Lastenverteilung anhand des Flächen-Lage-Modells nur auf den Flächen des Grundstücks, einer gesetzlichen Äquivalenzzahl sowie dem Lage-Faktor basiert und dabei nicht die Ermittlung eines angenäherten Verkehrswertes zum Ziel hat, ist nach Satz 1 abweichend von § 221 BewG für diesen Bereich keine weitere turnusmäßige Hauptfeststellung erforderlich. Es reicht aus, alle sieben Jahre die Lage-Faktoren zu überprüfen (§ 8 Abs. 3 Satz 2 NGrStG). Die Billigkeitsregel des § 163 AO ist im Rahmen der Ermittlung des Äquivalenzbetrags ausgeschlossen. Gesonderte Billigkeitsregelungen für die Übergangszeit werden nicht für erforderlich gehalten.

(4) Zu Absatz 3: Nach Satz 1 werden der Äquivalenzbetrag und die Flächen von Grund und Boden sowie des Gebäudes durch eine Flächenfortschreibung neu festgestellt, wenn sie von der zuletzt getroffenen Feststellung abweichen und es für die Besteuerung von Bedeutung ist. Eine Abweichung kann sich z. B. daraus ergeben, dass Flächen nachträglich hinzukommen oder wegfallen. Eine Flächenfortschreibung wird nahezu immer mit einer Betragsfortschreibung einhergehen. Ob eine Bedeutung für die Besteuerung besteht, richtet sich nach § 9 Abs. 2 NGrStG. Dort wird eine Differenzierung einerseits nach der Auswirkung der Änderung zugunsten und zulasten der oder des Steuerpflichtigen, andererseits zwischen Tatsachenänderungen bezüglich des Grund und Bodens und der Gebäudeflächen getroffen. Diese Differenzierungen erscheinen aus Gründen des Rechtsstaatsprinzips, aber auch mit Blick auf einen bürgerfreundlichen und unbürokratischen Gesetzesvollzug geboten. Der bisherige Begriff der Wertfortschreibung (§ 222 Abs. 1 BewG) wird aufgrund des gewählten wertunabhängigen Flächen-Lage-Modells terminologisch als Betragsfortschreibung gefasst. Die Überprüfung der Lage-Faktoren alle sieben Jahre kann ebenfalls eine Betragsfortschreibung auslösen (§ 8 Abs. 3 Satz 2 NGrStG).

(5) In § 8 Abs. 3 Satz 4 NGrStG ist festgehalten, dass eine Fortschreibung auch zur Beseitigung einer fehlerhaften Feststellung erfolgt. Dies ist nach § 222 Abs. 3 i. V. m. Abs. 4 Nr. 2 BewG der bundesgesetzliche Regelfall, soll aber auch für die besondere Betrags- und Flächenfortschreibung nach § 8 Abs. 3 Satz 1 NGrStG gelten.

(6) Zu Absatz 4: Im Bereich der Grundstücke des Grundvermögens erfolgt nach dem NGrStG eine Lastenverteilung anhand des Flächen-Lage-Modells. Da diese auf den Flächen des Grundstücks sowie einer gesetzlichen Äquivalenzzahl basiert, ist nach § 8 Abs. 2 Satz 1 NGrStG keine weitere Hauptfeststellung geboten. Für Grundstücke des Grundvermögens ausreichend ist vielmehr die sinngemäße Anwendung der Regelungen der §§ 222 bis 226 BewG über die Fortschreibung, Nachfeststellung, Aufhebung, Änderung und Nachholung des Äquivalenzbetrags. Dabei gilt die Maßgabe, dass der maßgebliche Lage-Faktor zunächst nach den Verhältnissen des Hauptfeststellungszeitpunktes auf den ermittelt wird. Nach dem Zeitpunkt der ersten Neuberechnung wird nach § 5 Abs. 4 Satz 5 NGrStG jedoch der nach den Verhältnissen des Zeitpunktes der jeweils letzten Neuberechnung ermittelte Lage-Faktor zugrunde gelegt.

(7) Zu Absatz 5: Zur Durchführung der Feststellung der Äquivalenzbeträge am Hauptfeststellungszeitpunkt bedarf es einer Erklärung der oder des Steuerpflichtigen. Die Einzelheiten dazu sind § 228 Abs. 1 BewG zu entnehmen. Die Aufforderung zur Abgabe einer Steuererklärung kann danach auch im Wege einer öffentlich bekannt zu machenden AV erfolgen. In Niedersachsen wird dies nach § 5 Abs. 5 Satz 1 NGrStG durch die für Steuern in Niedersachsen zuständige Mittelbehörde erfolgen, also durch das LStN.

(8) Steuerpflichtige sind von der Verpflichtung zur Abgabe einer Feststellungserklärung für Zwecke der Grundsteuer befreit, soweit ihr Grundbesitz unverändert vollständig der Steuerbefreiung für Grundbesitz bestimmter Rechtsträger nach § 3 GrStG oder soweit der Grundbesitz unverändert vollständig der Steuerbefreiung nach § 4 GrStG unterliegt. Eine Aufforderung zur Erklärungsabgabe durch das Finanzamt im Einzelfall bleibt vorbehalten.

(9) Bei Gebäuden auf fremdem Grund und Boden sind die Erklärung und die Anzeige für den Grund und Boden von der Eigentümerin oder dem Eigentümer des Grund und Bodens und für die Gebäude von der wirtschaftlichen Eigentümerin oder dem wirtschaftlichen Eigentümer der Gebäude abzugeben.

(10) Bei einer oder mehreren Änderungen der tatsächlichen Verhältnisse, die sich auf die Höhe des Äquivalenzbetrags auswirken oder zu einer Nachfeststellung oder Aufhebung des Äquivalenzbetrags führen können, hat die oder der Steuerpflichtige nach § 228 Abs. 2 BewG eine Steuererklärung im Wege einer Anzeige abzugeben. Unter Änderungen der tatsächlichen Verhältnisse fallen auch Änderungen, die sich auf die Gewährung einer Steuerbefreiung auswirken. Nach § 8 Abs. 5 Satz 2 NGrStG sind sämtliche Änderungen innerhalb eines Jahres zusammenzufassen und in einer Anzeige aufzunehmen. Fristende für diese Anzeige ist der 31. März des Folgejahres.

(11) Andere Änderungen, die zu einer Zurechnungsfortschreibung führen, wie beispielsweise der Eigentumsübergang an einem Grundstück, bedürfen keiner Erklärung der Grundstückseigentümerin oder des Grundstückseigentümers. Die Finanzverwaltung erfährt hiervon durch die Mitteilung anderer Behörden (§ 229 BewG) und führt die Fortschreibung von Amts wegen durch.

(12) Zu Absatz 6: Die Erklärung und die Anzeige nach Absatz 5 sind Steuererklärungen i. S. der AO. Dies hat u. a. zur Folge, dass bei Nichterfüllung oder bei nicht fristgerechter Erfüllung der Erklärungs- und Anzeigepflicht grundsätzlich ein Verspätungszuschlag festgesetzt werden kann (§ 152 Abs. 6 AO). Nach Artikel 97 § 8 EGAO ist § 152 Abs. 2 AO nicht auf Steuererklärungen zur gesonderten Feststellung des Grundsteuerwerts auf den anzuwenden. Dies gilt entsprechend auch für die Erklärungen im Zusammenhang mit der Hauptfeststellung in Niedersachsen. Die Erklärung und Anzeige sind nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung (ELSTER) zu übermitteln. Die Härtefallregelungen aus dem GrStRefUG gelten entsprechend. Danach kann die Finanzbehörde auf Antrag zur Vermeidung unbilliger Härten auf eine Übermittlung durch Datenfernübertragung (ELSTER) verzichten. Für die Entscheidung über den Antrag gilt § 150 Abs. 8 AO. Danach ist einem solchen Antrag zu entsprechen, wenn eine Erklärungsabgabe nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung für die oder den Steuerpflichtigen wirtschaftlich oder persönlich unzumutbar ist. Dies ist insbesondere der Fall, wenn die Schaffung der technischen Möglichkeiten für eine Datenfernübertragung des amtlich vorgeschriebenen Datensatzes nur mit einem nicht unerheblichen finanziellen Aufwand möglich wäre oder wenn die oder der Steuerpflichtige nach ihren oder seinen individuellen Kenntnissen und Fähigkeiten nicht oder nur eingeschränkt in der Lage ist, die Möglichkeiten der Datenfernübertragung zu nutzen. Die Abgabe einer vollständig ausgefüllten und scanbaren Steuererklärung auf Papier ist als konkludenter Härtefallantrag anzusehen, dem ohne weitere Begründung stillschweigend stattzugeben ist.

(13) Folgende Nummern der AEBewGrSt sind sinngemäß anzuwenden:

A 219 Feststellung von Grundsteuerwerten,

A 222 Abs. 2 Fortschreibungen (Zurechnungsfortschrei-bung),

A 222 Abs. 5 Satz 1 Fortschreibungen (fehlerbeseitigende Fortschreibung),

A 222 Abs. 6 Satz 1 Fortschreibungen (Änderung der tatsächlichen Verhältnisse),

A 223 Nachfeststellung,

A 224 Aufhebung des Grundsteuerwerts,

A 225 Änderung von Feststellungsbescheiden,

A 226 Nachholung einer Feststellung,

A 227 Abs. 3 Satz 3 — 6 Wertverhältnisse bei Fortschreibungen und Nachfeststellungen (Änderung der tatsächlichen Verhältnisse),

A 228 Erklärungs- und Anzeigepflicht.

Zu § 9

A 9 Veranlagungsverfahren

(1) Zu Absatz 1: Regelungsgegenstand der Norm ist die Neufestsetzung des Grundsteuermessbetrags. Die Grundsteuermessbeträge werden im Anschluss an die Hauptfeststellung der Äquivalenzbeträge auf den allgemein festgesetzt (Hauptveranlagung). Erst auf diesen Zeitpunkt ist eine Hauptveranlagung durchzuführen.

(2) Zu Absatz 2: Im Fall der Neufeststellung des Äquivalenzbetrags aufgrund einer Betragsfortschreibung oder einer Flächenfortschreibung ist auch grundsätzlich eine Neufestsetzung des Grundsteuermessbetrags vorzunehmen. Die Norm korrespondiert mit § 8 Abs. 3 NGrStG.

(3) Der Grundsteuermessbetrag wird auch neu festgesetzt (Neuveranlagung), wenn der Grundsteuermessbetrag, der sich für den Beginn eines Kalenderjahres ergibt, von dem entsprechenden Betrag des letzten Veranlagungszeitpunktes nach unten abweicht. Weicht der Grundsteuermessbetrag dagegen nach oben ab, sind folgende Fälle zu unterscheiden:

Für den Fall der Abweichung des den Grund und Boden betreffenden Grundsteuermessbetrags nach oben ist stets eine Neuveranlagung durchzuführen.

Im Fall der Abweichung des Grundsteuermessbetrags des Gebäudes ist ein Mindestbetrag von 5 EUR nach oben einzuhalten.

(4) Zu Absatz 3: Die besonderen Vorschriften des GrStG über die Neuveranlagung, Nachveranlagung, Aufhebung und Zerlegung des Grundsteuermessbetrags und die Änderung von Grundsteuermessbescheiden (§§ 17, 18 und 20 bis 24 GrStG) gelten sinngemäß.

(5) Zu Absatz 4: Bei einer Neuveranlagung des Grundsteuermessbetrags bestehen unter anderem verfahrensrechtlich abgesicherte Anzeigepflichten. Während für die Feststellung des Äquivalenzbetrags eine besondere Erklärung der oder des Steuerpflichtigen erforderlich ist, erfolgt die anschließende Festsetzung des Grundsteuermessbetrags von Amts wegen. Eine gesonderte Erklärung muss nicht eingereicht werden.

(6) Ändert sich allerdings die Nutzung in der Weise, dass dies Auswirkungen auf den Grundsteuermessbetrag, nicht aber auf den Äquivalenzbetrag hat, so hat diejenige oder derjenige, der oder dem der Steuergegenstand zuzurechnen ist, diese Nutzungsänderung anzuzeigen. Die Anzeigepflicht besteht zum Beispiel bei einer Umwidmung der Gebäudefläche von einer Wohnnutzung in eine gewerbliche/freiberufliche Nutzung oder umgekehrt.

(7) Die Ermäßigungen der Grundsteuermesszahlen nach § 6 Abs. 2 bis 4 NGrStG beruhen nicht ausschließlich auf der Art der Nutzung. Vielmehr haben die genannten Vorschriften zum Teil weitere Tatbestandsvoraussetzungen. Daher löst der Wegfall einer oder mehrerer Voraussetzungen ebenfalls eine Anzeigepflicht aus. Dies gilt auch im Fall einer Änderung der Eigentumsverhältnisse eines ganz oder teilweise steuerbefreiten Grundstücks (vgl. § 19 Abs. 1 Satz 1 GrStG).

(8) Die - im Fall mehrerer Änderungen zusammengefasste - Anzeige hat bis zum 31. März des Jahres zu erfolgen, das auf das Jahr folgt, in dem sich die Verhältnisse geändert haben. Insofern besteht ein Gleichlauf mit § 8 Abs. 5 Satz 3 NGrStG. Auch im Übrigen gelten die dortigen Erwägungen zur Feststellungserklärung, weshalb § 8 Abs. 6 entsprechende Anwendung findet.

(9) Die folgenden Nummern der AEGrStG sind sinngemäß anzuwenden:

A 16 Sätze 1 — 3, 5 und 6 Hauptveranlagung,

A 17 Neuveranlagung,

A 21 Änderung von Steuermessbescheiden,

A 22 Zerlegung des Steuermessbetrags,

A 23 Zerlegungsstichtag,

A 36 Sondervorschriften für die Hauptveranlagung 2025.

Zu § 10

A 10 Erlass wegen wesentlicher Ertragsminderung

(1) Der Erlass der Grundsteuer wegen wesentlicher Ertragsminderung wird durch die §§ 32 bis 35 GrStG geregelt. Die Regelungen für einen Erlass wegen wesentlicher Ertragsminderung sind unter Maßgabe der Definitionen im NGrStG entsprechend anzuwenden.

(2) Folgende Nummern der AEGrStG sind sinngemäß anzuwenden:

A 32.1 Erlass für Grundbesitz, dessen Erhaltung im öffentlichen Interesse liegt,

A 32.2 Erlass für öffentliche Grünanlagen, Spiel- und Sportplätze,

A 32.3 Erlass für Grundbesitz, in dessen Gebäuden Gegenstände von wissenschaftlicher usw. Bedeutung untergebracht sind,

A 33 Erlass wegen wesentlicher Ertragsminderung bei Betrieben der Land- und Forstwirtschaft,

A 34.1 Erlass wegen wesentlicher Ertragsminderung bei bebauten Grundstücken; Allgemeines,

A 34.2 Vertreten der Rohertragsminderung,

A 34.3 Berechnung der zu erlassenden Grundsteuer,

A 35 Erlassverfahren.

C. Betriebe der Land- und Forstwirtschaft, Grundsteuer A

Zu § 11

A 11 Abweichende Regelungen

(1) Grundsätzlich wird im Bereich der Land- und Forstwirtschaft (Grundsteuer A) das Bundesrecht angewandt. § 11 enthält die geringfügigen Ausnahmen und Ergänzungen.

Hofstelle