Der Weg in die Krise und Insolvenz – und ein möglicher Ausweg

Praxisbeispiel eines typischen KMU

In den letzten Jahren war die deutsche Wirtschaft geprägt durch eine Phase stetigen Wachstums. Damit verbunden war ein kontinuierlicher Rückgang der Unternehmenskrisen und -insolvenzen. Diese Zeiten scheinen nun auch vor dem Hintergrund der Auswirkungen der Coronakrise vorbei zu sein. Der folgende Beitrag zeigt die wichtigsten Gründe für Insolvenzen bei kleinen und mittleren Unternehmen (KMU). Diese Gründe sind insbesondere in den besonderen Strukturen dieser Unternehmen begründet. In einem Praxisbeispiel wird zudem dargestellt, wie schwierig es ist, die Krisensymptome zu erkennen und die Krise erfolgreich zu bekämpfen. In der NWB Datenbank stehen Ihnen für Ihre Beratung von Krisenmandaten die Checklisten zur Krisenprävention, NWB DAAAD-15595, zum Abruf bereit.

Krisenprävention (Checklisten), NWB DAAAD-15595

I. Wann sprechen wir überhaupt von einer „Krise“?

Das Wort Krise kommt aus dem Griechischen und bezeichnet eine problematische mit einem Wendepunkt verknüpfte Entscheidungssituation. Bezogen auf ein Unternehmen bedeutet dies, dass eine Situation entstanden ist, die sowohl schwer beherrschbar ist, als auch die reguläre Geschäftstätigkeit beeinflusst. Somit ist eine Unternehmenskrise eine Notsituation, in der Existenz und Lebensfähigkeit des Unternehmens in Gefahr sind. Die Krise ist damit die Vorstufe zur Insolvenz. Rechtlich gesehen liegt eine Insolvenz dann vor, wenn Insolvenzgründe gem. §§ 17 bis 19 InsO (Zahlungsunfähigkeit, drohende Zahlungsunfähigkeit, Überschuldung) vorliegen.

Althaus, Insolvenz-Basiswissen für Steuer- und Unternehmensberater: Insolvenzgründe erkennen und bewerten, , NWB ZAAAH-00468

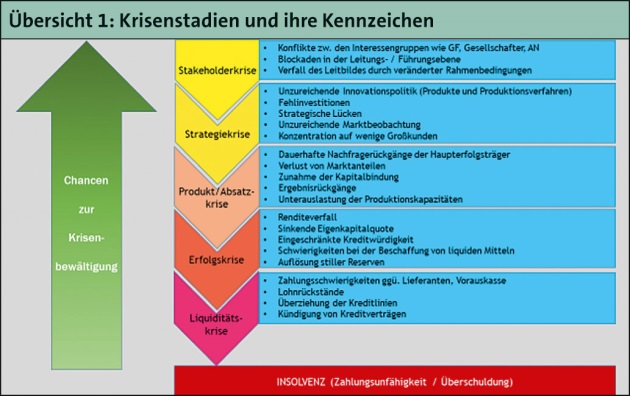

Nun entsteht eine Unternehmenskrise in den wenigsten Fällen kurzfristig. Vielmehr handelt es sich um einen schleichenden Prozess, der sich über viele Jahre oder Jahrzehnte hinzieht, wie auch das Praxisbeispiel in Abschnitt IV zeigt. Dabei durchläuft das Unternehmen i. d. R. verschiedene Krisenstadien, bevor die Krisensymptome offen zu Tage treten und die Existenz in Form der Zahlungsunfähigkeit und damit der Insolvenz bedroht ist.

Generell gilt, dass der Restrukturierungsaufwand und die Insolvenzwahrscheinlichkeit zunehmen, je später eine Unternehmenskrise angegangen wird.

II. Krisenstadien und ihre Kennzeichen

Bevor ein Unternehmen die Insolvenzreife erreicht, durchläuft es typischerweise fünf Krisenstadien, die wiederum typische Krisenmerkmale aufweisen. Übersicht 1 veranschaulicht diese fünf Krisenstadien.

In der Praxis lässt sich beobachten, dass ein Unternehmen nicht notwendigerweise alle Krisenstadien durchläuft. Der zeitliche Umfang der verschiedenen Stadien kann extrem variieren.S. 282

III. Die häufigsten Insolvenzgründe bei KMU

Im Jahr 2018 sind in Deutschland 19.552 Unternehmensinsolvenzen zu verzeichnen. Die überwiegende Zahl dieser Unternehmensinsolvenzen betrifft kleinere und mittlere Unternehmen (KMU). In den vergangenen Jahren ist zwar ein stetiger Rückgang der Insolvenzfälle zu beobachten, vor dem Hintergrund eines zurückgehenden Wirtschaftswachstums und der aktuellen Coronakrise ist aber mit einer Trendumkehr zu rechnen.

In einer empirischen Untersuchung, bei der Insolvenzverwalter nach den Gründen für die Insolvenz befragt wurden, wurde festgestellt, dass für Insolvenzen bei KMU hauptsächlich sechs Gründe verantwortlich sind. Diese sind auf die speziellen Strukturen dieser größtenteils familiengeführten Unternehmen zurückzuführen.

1. Mangelhaftes Controlling und fehlende Unternehmensplanung

„Mangelhaftes Controlling und fehlende Unternehmensplanung“ ist bei KMU insbesondere im unteren Millionenbereich die mit Abstand häufigste Insolvenzursache.

Unternehmen werden gegründet und verzichten zunächst auf eine eigene Buchhaltung und ein eigenes Controlling. Die Buchhaltung wird durch den Steuerberater erledigt. Die Geschäfte laufen, und der Umsatz steigt sukzessive an. Die monatliche BWA kommt oftmals mit Verspätung, die Beschäftigung mit den dortigen Zahlen ist für einen technischen und/oder vertrieblichen Geschäftsführer eher langweilig. Die Unternehmenssteuerung erfolgt über den Kontostand und damit über den aktuellen Cashflow.

Als Unternehmensplanung fungieren – wenn überhaupt – die Vorjahreswerte, die evtl. um Faktoren wie Lohn- und Preissteigerung korrigiert werden. Planungsaktivitäten werden zudem in vielen KMU als bürokratisch angesehen, so dass auf eine Unternehmensplanung oftmals verzichtet wird.

Diese Vorgehensweise funktioniert meist solange, wie ein kontinuierliches, nicht zu starkes Unternehmenswachstum gegeben ist und ausreichend Eigenkapital zur Verfügung steht.

Mandanten-Merkblatt Unternehmensplanung, NWB RAAAD-27759

2. Finanzierungslücken

Wenn aber keine Vorstellungen über die Umsätze und Kosten in der Zukunft in Form einer Unternehmensplanung vorliegen, können auch die Zahlungsströme – sprich der Cashflow – nicht geplant werden. Störungen im Cashflow werden erst bemerkt, wenn die Kontokorrentlinie fast vollständig ausgenutzt ist. Die Möglichkeit, neue Kredite zu bekommen, tendiert dann gegen null.

Cashflow-Rechnung für KMU – Berechnungsprogramm, NWB OAAAD-39048

3. Unzureichendes Debitorenmanagement

Auch beim Debitorenmanagement lässt sich eine mangelhafte Professionalität bei KMU beobachten. Nachdem der Auftrag abgearbeitet ist, erfolgt die Rechnungsschreibung häufig nicht sofort nach Beendigung des Auftrags, sondern wird nur ein bis zwei Mal im Monat durchgeführt. Damit werden die ersten 14 bis 30 Tage Liquidität verschenkt. Den Kunden signalisiert eine verspätete Rechnungsschreibung, dass das Unternehmen offensichtlich auf eine zügige Zahlung der erbrachten Leistungen nicht angewiesen ist. Diese handeln ihrerseits entsprechend.

Da die Buchhaltung häufig als notwendiges Übel angesehen wird, werden die Zahlungseingänge nur sporadisch überwacht und verbucht. Ein Mahnwesen existiert meist nur rudimentär und tritt erst in Erscheinung, wenn der Kunde wochenlang die Zahlung verschleppt. Dies ist insbesondere dann der Fall, wenn die Buchhaltung durch einen Dienstleister durchgeführt wird. Die Schnittstelle Dienstleister/Unternehmen führt dann zu weiteren Verzögerungen.

Des Weiteren versuchen Großunternehmen durch Ausnutzung und Überziehung der vereinbarten Zahlungsziele Liquidität zu generieren und verhalten sich entsprechend. Wenn dem ein mangelhaftes Mahnwesen gegenübersteht, sind lange Debitorenlaufzeiten vorprogrammiert.

4. Autoritäre, rigide Führung

Im Gegensatz zu Großunternehmen wird das Thema Führung speziell bei den kleineren Unternehmen noch immer stark vernachlässigt. Der Unternehmer agiert, insbesondere wenn er zu den älteren Jahrgängen gehört, häufig als Patriarch. Konstruktive Kritik zu den Unternehmensentscheidungen wird nicht geduldet. Diese wird allenfalls älteren, verdienten Mitarbeiter zugestanden.

Dadurch geht der Blick für neue Markttendenzen verloren. Junge kreative Mitarbeiter verlassen das Unternehmen und fehlen für eine zukunftsorientierte Ausrichtung des Unternehmens. Marktveränderungen werden zu spät erkannt.

Insgesamt kann das Unternehmen seine Potenziale nur unzureichend ausschöpfen – ein Risiko, das zukünftig noch weiter zunehmen wird, da die Geschwindigkeit der Innovationszyklen auf allen Märkten weiter zunehmen wird.

5. Ungenügende Transparenz und Kommunikation

Dieser Insolvenzgrund ist meist eng verknüpft mit dem zuvor beschriebenen Führungsstil. Der Unternehmenspatriarch trifft seine Unternehmensentscheidungen allein. Somit müssen auch die Gründe für diese Entscheidungen nicht offengelegt werden. Für die Mitarbeiter ergeben sich Interpretationsspielräume, die natürlich jeder Mitarbeiter im Sinne seiner eigenen Interessen ausnutzt.

6. Investitionsfehler

Die logische Konsequenz aus dem autoritären, rigiden Führungsstil ist auch, dass Entscheidungen nicht auf einer breiten Wissens- und Markteinschätzungsbasis getroffen werden. Gerade bei einer Investitionsentscheidung, bei der die EinS. 283schätzung der Marktentwicklung wesentlich ist, macht sich die fehlende Expertise anderer negativ bemerkbar. Die Gefahr, eine falsche Investitionsentscheidung zu treffen, steigt überproportional an. Da Investitionen zudem einen hohen Kapitaleinsatz erfordern, wirken sich Fehlentscheidungen besonders gravierend aus.

IV. Eine typische Unternehmenshistorie: in 46 Jahren bis zur Insolvenz

1. Der Weg des Unternehmens

Das folgende Praxisbeispiel beschreibt den Weg eines typischen KMU von der Gründung bis hin zur Insolvenz.

1.1 Erfolgreiche Entwicklung

Die Unternehmensgründung dieses Praxisbeispiels erfolgt 46 Jahre vor der Insolvenz. Zwei befreundete angestellte Herren sehen die Möglichkeit, sich im Bereich Werkzeugbau/Kunststofftechnik selbständig zu machen. Die Freundschaft und das Vertrauen gehen so weit, dass lediglich ein rudimentärer Gesellschaftsvertrag aufgesetzt wird und das Unternehmen als Personengesellschaft in das Handelsregister eingetragen wird. Das Unternehmen wird partnerschaftlich geleitet. Der eine Partner kümmert sich um die Technik, und der andere ist für den kaufmännischen Bereich verantwortlich.

Das Unternehmen ist zunächst als Zulieferer für verschiedene Branchen tätig. Nach sechs Jahren kommt es zu Kontakten mit der Automobilindustrie, die Lieferanten im Bereich der Kunststofftechnik sucht. In den kommenden Jahren nehmen die Aufträge aus der Automobilindustrie zu und werden zunehmend komplexer. Es wird sehr kundenorientiert gearbeitet, indem Produkte, Prozesse und Investitionen auf die Bedürfnisse der Kunden speziell der Automobilisten ausgerichtet werden. Die Vorsteuerrendite liegt zu diesem Zeitpunkt bei 25 % und mehr.

1.2 Gesellschafter-Ausstieg als Wendepunkt

Die Probleme beginnen in der ex-post-Betrachtung mit dem Ausscheiden eines Gesellschafters nach 26 Jahren. Das Unternehmen befindet sich ertragsseitig auf dem Höhepunkt und bleibt es zunächst auch noch. Die Veränderung der Gesellschafterstruktur hat äußerlich keinen Einfluss auf das Unternehmen. Mit dem ausgeschiedenen Gesellschafter geht aber das „kaufmännische Gewissen“ des Unternehmens, und die Technik steht fortan im Mittelpunkt der Unternehmensphilosophie. Eine niedergelegte Unternehmensstrategie fehlt bzw. wird nicht kommuniziert. Alles ist auf den verbleibenden Unternehmensgründer/Gesellschafter ausgerichtet, der sein Unternehmen als Patriarch führt.

Hier ist der Ausgangspunkt der Krise. Die Stakeholder-Krise in Form der Auswirkungen der veränderten Gesellschafterstruktur wird zunächst weder von Unternehmensangehörigen noch von Externen bemerkt. Auch der Steuerberater bemerkt nichts, denn die Ertragslage bleibt noch ein paar Jahre sehr gut.

1.3 Konflikte zwischen verbliebenem Gesellschafter und Nachfolger

Der verbliebene Gesellschafter holt einen seiner Söhne in das Unternehmen, um die Übergabe an die nächste Generation vorzubereiten. Leider ist die Zusammenarbeit zwischen Vater und Sohn sehr konfliktreich. Investitionen in neue Technologien verzögern sich, da Vater und Sohn grundsätzlich uneins sind. Der Sohn zieht sich aus dem Kernunternehmen zurück und übernimmt erfolgreich die Auslandsexpansion. Der Vater kann aufgrund fehlender Fremdsprachenkenntnisse hier nicht mitreden.

1.4 Unternehmen kurz vor Erfolgskrise

Währenddessen setzt im Stammhaus eine Strategie- und dann auch Erfolgskrise ein. Die Konzentration auf die Automobilindustrie macht sich negativ bemerkbar. Alle Unternehmensstrukturen sind mittlerweile auf diese Kundengruppe ausgerichtet. Innerhalb von drei Jahren fällt die EBIT-Rendite von über 20 % auf null. Die reichlich gebildeten Reserven federn das Unternehmen ab. Dadurch wird eine Insolvenz verhindert. Es müssen Gegenmaßnahmen ergriffen werden, da das Unternehmen an der Schwelle zwischen Produkt- und Absatzkrise zur Erfolgskrise steht.

2. Die Ursachen der Krise

Nachfolgend werden die Gründe für diesen schnellen Renditeverfall ausgeführt. Vergleichen Sie diese auch mit den sechs häufigsten Insolvenzgründen:

Das Alter des Gesellschafters und der Vater-Sohn-Konflikt führen zu einer Stakeholder-Krise in Verbindung mit einem Investitionsstau.

Das Unternehmen ist seit seiner Gründung stark gewachsen und hat entsprechend Personal und auch Hierarchiestrukturen aufgebaut.

Kaufmännische Steuerungs- und Kontrollinstrumente wie Controlling und Unternehmensplanung sind nicht vorhanden. Die Buchhaltung ist in einem chaotischen Zustand und muss durch einen neuen Buchhaltungsleiter neu aufgebaut werden. Das Unternehmen ist zu diesem Zeitpunkt intransparent.

Das Unternehmen hat sich zwischenzeitlich zum fast lupenreinen Automobilzulieferer gewandelt. Der Anteil der übrigen Branchen liegt unter 5 %. Die OEM spielen zunehmend ihre Einkaufsmacht aus und drücken die Einkaufspreise insbesondere bei Commodity-Lieferanten. Unter Commodities werden einfache, technologisch nicht aufwändige herzustellende Teile verstanden, die von den OEM kostenoptimiert eingekauft werden. Das Unternehmen hat aufgrund fehlender Investitionen seinen technologischen Vorsprung verloren, so dass die preisliche Komponente in den Vordergrund tritt.

Die Personalkosten fallen während der wirtschaftlich guten Zeiten nicht ins Gewicht. Die Stundenlöhne sind daher speziell in den unteren Lohngruppen überdurchschnittlich gestiegen. Bei fallenden Verkaufspreisen sind die Personalkosten des Unternehmens nicht mehr wettbewerbsfähig.S. 284

3. Maßnahmen zur Krisenbeseitigung

Unter Einbeziehung eines spezialisierten Beraters werden Konsequenzen aus dieser Krise gezogen und die nachfolgenden Maßnahmen umgesetzt:

Der Investitionsstau wird konsequent angegangen, um zumindest teilweise aus der Rolle als austauschbarer Commodity-Lieferant herauszukommen. Die damit verbundene Großinvestition wird erstmals mittels eines umfangreichen Bankkredits finanziert.

Das Problem der fehlenden kaufmännischen Instrumente und Funktionen wird durch die Einstellung von betriebswirtschaftlichem Personal (insbesondere eines kaufmännischen Leiters) angegangen. Es werden Controlling-Instrumente und eine Unternehmensplanung eingeführt.

Der Altgesellschafter zieht sich aus dem Unternehmen zurück. Allerdings legt er den Grundstein für die nächste Stakeholder-Krise. Er setzt durch, dass ein weiterer Sohn trotz geringer unternehmerischer Erfahrung als zusätzlicher geschäftsführender Gesellschafter in das Unternehmen eintritt, da er dem älteren Sohn die alleinige Geschäftsführung nicht zutraut. Die beiden Söhne haben in der Vergangenheit schon einige Konflikte miteinander ausgetragen. Dies wird sich in den kommenden Jahren in der Geschäftsführung fortsetzen.

Mit Hilfe eines Produktions-Outsourcing und einer gleichzeitigen Lohnkürzung werden die überproportional gestiegenen Lohnkosten zurückgefahren. Dies zieht wiederum eine Mitarbeiterunzufriedenheit sowie eine hohe Zahl von Arbeitsgerichtsprozessen nach sich.

Die Unternehmensorganisation wird gestrafft und mehrere Unternehmensbereiche zusammengelegt, so dass die Entscheidungswege wieder verkürzt werden.

Des Weiteren wird durch das Unternehmen eine Strategie entwickelt. Diese sieht eine Konzentration auf die Automobil-Branche vor. Dabei wird ein stark überdurchschnittliches Unternehmenswachstum angestrebt, um die Position innerhalb der Zulieferbranche zu stärken und auszubauen.

4. Das Ende der Krise

Die Maßnahmen führen dazu, dass das EBIT in den kommenden Jahren langsam ansteigt und wieder 5 % erreicht. Dieser Wert ist langfristig und für eine aggressive Wachstumsstrategie aber zu gering. Über den Umfang der Wachstumsstrategie herrscht zwischen den Gesellschaftern Uneinigkeit.

Die Verschuldung des Unternehmens nimmt daraufhin deutlich zu. Die vorhandenen personellen Ressourcen werden bis zum äußersten ausgereizt. Durch die Konzentration auf das Automotive-Geschäft wird der Aufbau eines separaten Vertriebs vernachlässigt. Zusätzliches externes Wachstum durch die Übernahme einer insolventen Unternehmensgruppe in Kombination mit einem starken Rückgang der Absatzmengen (Absatzkrise bei den Kunden) führt letztendlich in eine Liquiditätskrise, die in der Katastrophe – sprich Insolvenz – endet. Die Reserven, die die erste Erfolgskrise abfederten, sind verbraucht. 46 Jahre nach der Gründung wird das Unternehmen im Rahmen der Insolvenz an einen ausländischen strategischen Investor verkauft. Begonnen hat der Niedergang aber bereits 20 Jahre zuvor mit der ersten Stakeholder-Krise.

V. Konsequenzen für die Beratung

Um eine Unternehmenskrise bereits in der Entstehung zu erkennen, bedarf es einer genauen Beobachtung der Unternehmensabläufe und -zahlen. Gerade Stakeholder-Krisen sind für externe, aber auch für interne Parteien häufig nur schwer zu erkennen. Meist werden Konflikte zwischen den Stakeholdern nicht als Krisensymptome wahrgenommen. Hier liegt aber bereits die Ursache für die weitere Krisenentwicklung im Unternehmen.

Am ehesten wird die Krisenerkennung einem mit dem Unternehmen vertrauten Steuerberater gelingen. Der Steuerberater sollte aber der Verlockung widerstehen und keinen entsprechenden Auftrag zur Restrukturierung eines Unternehmens anstreben. Je nach Krisenstadium sind spezielle Fähigkeiten gefragt, die die zeitlichen und fachlichen Ressourcen eines einzelnen Beraters übersteigen.

1. Beratung in der Stakeholder-Krise

Bei einer Stakeholder-Krise sind Fähigkeiten als Moderator und Vermittler zwischen den verschiedenen Parteien gefragt. Der Berater sollte eine entsprechende Zusatzausbildung haben, um adäquat zwischen den verschiedenen Stakeholdern zu vermitteln. Für den Steuerberater besteht hierbei die Gefahr, dass er im Rahmen der Konfliktmoderation unliebsame Wahrheiten ansprechen muss, die die weitere Geschäftsbeziehung zu seinem Auftraggeber gefährden kann. Dies kann dann zum Verlust des Steuerberatungsmandates führen, wenn er die entsprechende Technik nicht beherrscht.

Wie der Steuerberater und/oder Unternehmensberater erfolgreich vermitteln kann, beschreibt Sander, Moderationstechnik: Ein Beratungswerkzeug für stärkere Transparenz und Umsetzung – Beispiele für den direkten Einsatz beim Mandanten, NWB-BB 9/2014 S. 277, NWB AAAAE-71642

2. Beratung in der Strategiekrise

Dagegen steht bei einer Strategie-Krise einerseits die Positionierung des Unternehmens am Markt im Vordergrund, andererseits müssen häufig die Unternehmensstrukturen auf den Prüfstand gestellt werden. Deshalb wird bei einer Strategiekrise oftmals auch von einer Strukturkrise gesprochen. Der Berater muss sich hier sowohl mit dem Markt als auch mit internen Prozessen und der Organisation des Unternehmens auseinandersetzen. Dies ist oftmals eine Aufgabe, für die zwei unterschiedliche Berater gebraucht werden.

Zur Vorbereitung und als Einstieg in Marktanalysen empfehlen sich Branchenkennzahlen, die zum Beispiel die jeweiligen Branchenverbände auf ihren Internetseiten bereitstellen. Hier kann der branchenfremde Berater die wichtigsten Kennzahlen und S. 285Marktbesonderheiten für die handwerklich-orientierten Branchen abfragen. Bei Industrieunternehmen gestaltet sich der Einstieg schwieriger, da zunächst mit dem Kunden der relevante Markt abzuklären ist. Am Beispiel des unter Abschnitt IV dargestellten Zulieferers bedeutet dies: 1. Automobilzulieferer, 2. Innenraum, 3. Kunststoffteile.

Der Berater muss in einer Analyse die Defizite hinsichtlich Marktstellung, Produktprogramm, aber auch der technologischen Stellung des Unternehmens offenlegen.

Anschließend empfiehlt sich die Durchführung eines Strategie-Workshops. Bei Kleinunternehmen ist dies ein vereinfachter Workshop mit dem Unternehmer; bei größeren Unternehmen ist der Workshop unter Hinzuziehung der Abteilungsleiter durchzuführen.

Mit den Beiträgen und Arbeitshilfen des „Strategie-Werkzeugkastens“, NWB FAAAD-95930, steht Ihnen ein praxiserprobter Werkzeugkasten für Ihre Strategieberatung zur Verfügung. Er ermöglicht es Ihnen, in vertretbarem Aufwand eine Unternehmensstrategie für kleine und mittlere Unternehmen zu entwickeln – Schritt für Schritt. Grundlage des vorstrukturierten Beratungsansatzes ist der Beitrag „Strategie-Assessment mithilfe von Arbeitshilfen aus der NWB Datenbank“. Er beschreibt, mit welchen Arbeitshilfen Sie in welcher Reihenfolge Ihre Beratung aufbauen sollten.

Liegt der Schwerpunkt auf der Organisationsseite, sind Prozessanalysen durchzuführen, um Ineffizienzen aufzuspüren. Im Beratungsumfang sollte eine darauf aufbauende Umsetzungsberatung integriert sein.

3. Beratung in der Ertrags- und Liquiditätskrise

Mit jedem weiteren Krisenstadium nimmt der zeitliche Einsatz des Beraters deutlich zu. Die Liquiditätskrise erfordert je nach Unternehmensgröße einen Full-Time-Einsatz des Beraters. Bei Restrukturierungsfällen in Unternehmen mit mehr als 10 Mio. € Umsatz muss ein Beraterteam eingesetzt werden, da neben Kostensenkungsmaßnahmen wie

Reduzierung von Material- und Personalkosten,

Senkung der sonstigen betrieblichen Kosten,

Straffung der Kernprozesse und

Reduktion der Fertigungstiefe

auch Erlössteigerungsprogramme (Bereinigung des Produktportfolios, Optimierung der Preispolitik etc.) durchzuführen sind.

In dieser letzten Phase vor der Insolvenz (Liquiditätskrise) müssen zudem unbedingt liquiditätserhöhende Maßnahmen ergriffen werden. Darunter fallen:

Reduzierung des Working Capitals (Bestandsabbau, Optimierung des Debitoren- und Kreditorenmanagements),

Strukturierung der Passivseite,

Veräußerung von nicht betriebsnotwendigen Vermögensgegenständen.

Kostensenkung im Betrieb – Checklisten, NWB UAAAF-51303

Working Capital – Berechnungsprogramm, NWB GAAAF-48199

Finanzierungsstruktur verbessern – Checkliste, NWB TAAAF-73633

von Leoprechting/Frauenheim, 7-teilige Beitragsreihe „Maßnahmen für die leistungswirtschaftliche Sanierung von KMU“, Teil 1 in NWB-BB 9/2018 S. 268, NWB SAAAG-92470

Der Einsatz dieser Spezialisten hat koordiniert zu erfolgen, um Reibungs- und speziell Zeitverluste zu vermeiden. Hier bieten sich Möglichkeiten für Beratungskooperationen oder Beratungsverbünde.

Sander, Kooperationen zwischen Beratern – Erfolgsfaktoren für ein „Drei-Gewinner-Modell“, NWB-BB 8/2011 S. 235, NWB NAAAD-87353

In der Liquiditätskrise muss vom Berater jederzeit darauf geachtet werden, ob Insolvenzgründe gem. §§ 17 bis 19 InsO vorliegen. Dies erfordert ein juristisches Basiswissen im Insolvenzrecht. Eine tägliche Liquiditätsplanung ist verpflichtend. Für Berater, die Restrukturierungsfälle in der Ertrags- und Liquiditätskrise betreuen, empfiehlt sich daher eine Zusatzausbildung im Bereich Sanierungs- und Insolvenzmanagement.

Althaus, Insolvenz-Basiswissen für Steuer- und Unter-nehmensberater: Insolvenzgründe erkennen und bewerten, NWB-BB 12/2018 S. 366, NWB ZAAAH-00468

Rollierende Liquiditäts- und Finanzplanung für KMU – Berechnungsprogramm, NWB YAAAD-97107

Aus der breiten Fächerung der Maßnahmen ist zu erkennen, dass die notwendigen Kompetenzen durch einen einzelnen Berater nicht zu leisten sind. Der Steuerberater sollte den Unternehmer auf die von ihm beobachteten Schwachstellen hinweisen und versuchen, spezialisierte Berater an das Unternehmen zu vermitteln. Letztendlich gilt auch hier: Nur wenn die Unternehmenskrise abgewendet wird, behält auch der Steuerberater sein Mandat.

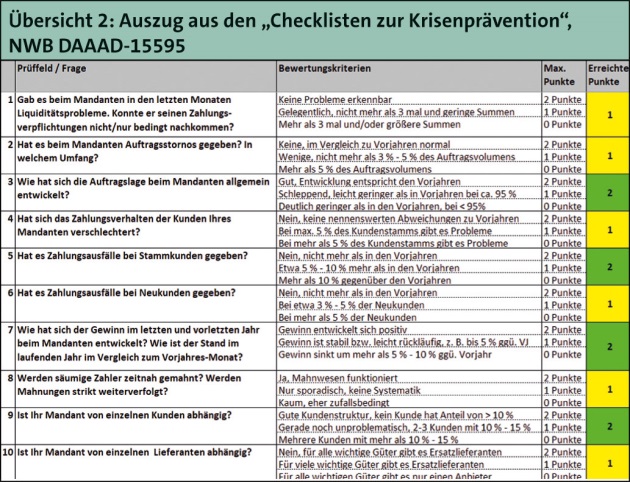

Die Checklisten zur Krisenprävention (vgl. Übersicht 2), NWB DAAAD-15595, geben Ihnen einen Überblick über mögliche Maßnahmen gegen die Krise, die Sie mit Ihren Mandanten in den besonders sensiblen Bereichen umsetzen können, sowie Anregungen, wie Sie auch mit unkonventionellen Mitteln zum Erfolg kommen können. Sie sind vor Kurzem aktualisiert worden und behandeln folgende Themen: Prüftool (besteht Handlungsbedarf?), Maßnahmen zur Liquidität, Finanzierung, Kundenpflege und Kundengewinnung. S. 286

Der Beginn von Unternehmenskrisen ist auch für Unternehmenskenner nicht leicht zu erkennen. Je weiter die Krise fortschreitet, um so mehr steigt die Wahrscheinlichkeit, dass die Krisensymptome wahrgenommen werden. Leider nimmt aber die verbleibende Zeit zur Ergreifung von Gegenmaßnahmen ab.

Gleichwohl treten bei kleinen und mittelständischen Unternehmen bestimmte typische Insolvenzursachen immer wieder auf. Hier kann von der Beratungsseite frühzeitig Hilfe zur Abhilfe geleistet werden.

Steuerberater sollten die verschiedenen Krisensymptome aber auch die häufigsten Insolvenzursachen der KMU kennen, um ihren Mandanten auf die Krisensituation aufmerksam zu machen. Um so eher kann der Unternehmer handeln und einen Berater engagieren.

Da für die verschiedenen Krisenphasen unterschiedlich ausgerichtete Beratertypen benötigt werden, müssen häufig mehrere spezialisierte Berater eingesetzt werden. Dies betrifft insbesondere die Ertrags- und Liquiditätskrise bei größeren Unternehmen.

Fundstelle(n):

NWB-BB 9/2020 Seite 281

LAAAH-56248