Berichtigung des Vorsteuerabzugs

[i]Das Berechnungsprogramm können Sie unter DokID NWB NAAAD-42021 aufrufen Für die Vorsteuer gilt der Grundsatz, kein Vorsteuerabzug ohne steuerpflichtige Ausgangsumsätze. Nur Unternehmer, die auch Umsatzsteuer abführen müssen, dürfen den Vorsteuerabzug in Anspruch nehmen. Eine Korrektur des Vorsteuerabzugs muss der Unternehmer durchführen, wenn sich innerhalb von fünf Jahren (bei Grundstücken und Gebäuden zehn Jahre) ab dem Zeitpunkt der erstmaligen Verwendung die für den ursprünglichen Vorsteuerabzug maßgebenden Verhältnisse ändern.

Berechnungsprogramm in der NWB Datenbank

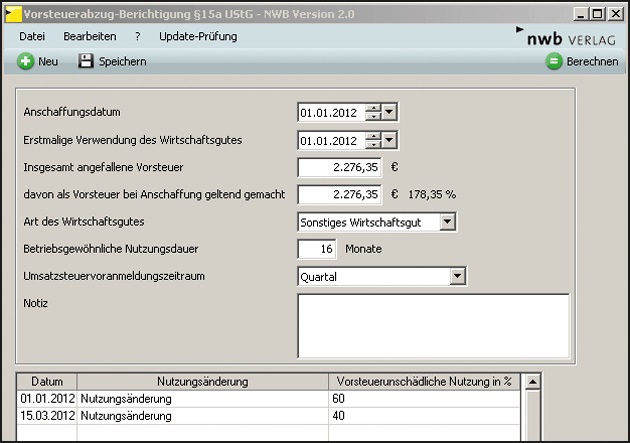

[i]Tipp: Abonnenten können zwei Dokumente aus anderen Modulen pro Monat kostenlos nutzenMit dem Berechnungsprogramm „Vorsteuerabzug-Berichtigung § 15a UStG” aus der NWB Datenbank ermitteln Sie den Betrag, um den die Vorsteuer berichtigt werden muss, wenn sich die Nutzungsart eines Wirtschaftsguts ändert, ein Wirtschaftsgut vollständig entnommen oder veräußert wird oder ein Wirtschaftsgut teilweise entnommen oder veräußert wird. Dabei kann das Programm angewendet werden auf Grundstücke und Gebäude sowie sonstige Wirtschaftsgüter.

Eingabemaske

des Berechnungsprogramms „Vorsteuer-Berichtigung § 15a

UStG”

Eingabemaske

des Berechnungsprogramms „Vorsteuer-Berichtigung § 15a

UStG”

S. 4

Neben einer Berechnung der [i]Angabe des VoranmeldezeitraumsKorrekturbeträge gibt das Berechnungsprogramm auch an in welcher Erklärung bzw. in welchem Voranmeldungszeitraum der Korrekturbetrag anzumelden ist.

Das Ergebnis erhalten Sie als Tabelle in Kurzform. Darüber hinaus können Sie als Auswertung auch die Option „Berechnungsherleitung” anklicken. Sie erhalten dann eine detaillierte Tabelle, deren Überschriften folgende Bedeutung haben.

[i]Auswertung als TabelleNutzung %: Vorsteuerunschädliche Nutzung im Monat;

Kum. Nutzung %: Die kumulierte vorsteuerunschädliche Nutzung des Jahres;

Kum. Änderung %: Die kumulierte Abweichung der vorsteuerunschädlichen Nutzung des laufenden Jahres in % gegenüber den beim Kauf für den Vorsteuerabzug geltenden Verhältnissen;

Vorst.-Korrektur: Der rechnerische Vorsteuerkorrekturbetrag für den Monat;

Kum. Vorst.-Korrektur: Die Summe der rechnerischen Vorsteuerkorrekturbeträge im betreffenden Jahr;

Relevante Jahreskorrektur: Der Betrag am Jahresende, sofern eine Korrektur erforderlich ist. Werden die Grenzen für eine Korrektur unterschritten, ist der Wert 0;

USt-Meldung : Die erforderliche Korrekturmeldung;

Betrag: Der erforderliche Korrekturbetrag (- : Zahlung / +: Erstattung).

Eingabemaske

des Berechnungsprogramms „Vorsteuer-Berichtigung § 15a

UStG”

Eingabemaske

des Berechnungsprogramms „Vorsteuer-Berichtigung § 15a

UStG”

Wie funktioniert das Programm?

[i]Vollständigkeits- und PlausibilitätsprüfungSie können in den weiß unterlegten Feldern Eingaben vornehmen. Mit der Enter- oder Tabulatortaste gelangen Sie bequem ins nächste Eingabefeld.

Der Button „Berechnen” löst den Rechenvorgang aus. Dabei werden die eingegebenen Daten auf Vollständigkeit und Plausibilität überprüft.

Sollten die Daten unvollständig sein, wird das entsprechende Eingabefeld „rot” dargestellt und in der Statusleiste erscheint ein Hinweis. Sollten die Daten nicht plausibel sein, erscheint ebenfalls ein Hinweis in der Statusleiste. Erst wenn vollständige und plausible Daten vorliegen, wird ein Ergebnis angezeigt.

Fundstelle(n):

IWB 8 / 2012 Seite 3 - 4

IAAAE-07703