Anwendung des § 1 Abs. 3 in Verbindung mit Abs. 4 GrEStG auf Organschaftsfälle

1. Allgemeiner Teil

Die Vereinigung von mindestens 95 % der Anteile einer Gesellschaft mit inländischem Grundbesitz in der Hand von herrschenden und abhängigen Unternehmen bzw. nur von abhängigen Unternehmen ist ein besonders geregelter Fall der mittelbaren Anteilsvereinigung (, BStBl 1980 II S. 360). Das Abhängigkeitsverhältnis ersetzt dabei die sonst für die mittelbare Anteilsvereinigung in einer einzigen Hand erforderliche direkte oder indirekte mindestens 95 %ige Beteiligung des Erwerbers an zwischengeschalteten Gesellschaften (, BStBl 2002 II S. 156).

Dem Rechtsinstitut der Organschaft kommt im Grunderwerbsteuerrecht keine besondere eigenständige Bedeutung zu. Die Unternehmen eines Organkreises bleiben grunderwerbsteuerrechtlich selbständige Rechtsträger. Grundstücksübertragungen zwischen Unternehmen des Organkreises unterliegen daher uneingeschränkt der Grunderwerbsteuer. Bedeutung erlangt die Organschaft allerdings im Rahmen des § 1 Abs. 3 GrEStG, weil mit dem Bestehen eines Organschaftsverhältnisses regelmäßig die finanzielle, wirtschaftliche und organisatorische Eingliederung von Unternehmen im Sinne des § 1 Abs. 4 Nr. 2 Buchst. b GrEStG verbunden ist. In derartigen Fällen werden das herrschende Unternehmen (Organträger) und das oder die abhängigen Unternehmen (Organgesellschaften), die einen Organkreis bilden, als „eine” Hand im Sinne des § 1 Abs. 3 GrEStG behandelt. Das Organschaftsverhältnis modifiziert lediglich das Kriterium der „einen Hand.” Der Organkreis ist jedoch nicht als Einheit selbst grunderwerbsteuerlicher Rechtsträger.

Ob eine finanzielle, wirtschaftliche und organisatorische Eingliederung vorliegt, ist entsprechend den Grundsätzen aus § 2 Abs. 2 UStG zu beurteilen.

Als abhängige Unternehmen kommen in erster Linie juristische Personen des Zivil- und Handelsrechts in Betracht. Eine juristische Person gilt dann als abhängiges Unternehmen, wenn sie nach dem Gesamtbild der tatsächlichen Verhältnisse finanziell, wirtschaftlich und organisatorisch in ein Unternehmen eingegliedert ist (§ 1 Abs. 4 Nr. 2 Buchst b GrEStG). Abhängiges Unternehmen kann auch eine Personengesellschaft sein, wenn deren Gesellschafter entweder das herrschende Unternehmen und abhängige juristische Personen oder nur abhängige juristische Personen sind (, BStBl 2002 II S. 156).

Herrschendes Unternehmen kann jeder Unternehmer im umsatzsteuerrechtlichen Sinn sein. Die Anteile an den untergeordneten juristischen Personen dürfen bei einer natürlichen Person jedoch nicht im Privatvermögen gehalten werden (, BStBl 1974 II S.769).

Daraus ergibt sich, dass neben den Organgesellschaften auch der Organträger in einem grunderwerbsteuerlichen Organschaftsverhältnis zwingend Unternehmer sein muss. Anders als bei der Umsatzsteuer ist das grunderwerbsteuerliche Organschaftsverhältnis nicht auf das Inland beschränkt (, BFH/NV 2006, 609, und , BFH/NV 2006, 612), sofern nur die Grundstücke, deren Erwerb bei den Rechtsvorgängen des § 1 Abs. 3 GrEStG fingiert wird, im Inland belegen sind.

Die bloße Begründung eines Organschaftsverhältnisses oder dessen Änderung, z. B. eine Erweiterung des Organkreises, löst keinen Rechtsträgerwechsel an Grundstücken und damit keine Steuerpflicht gemäß § 1 Abs. 3 GrEStG aus, wenn nicht zugleich ein auf den Erwerb von Anteilen gerichtetes Rechtsgeschäft (z. B. Anteilsübertragung) oder der Übergang von Anteilen (z. B. Verschmelzung) damit verknüpft ist. Von einer solchen Verknüpfung ist auch dann auszugehen, wenn zwischen dem Anteilserwerb bzw. -übergang und der Begründung des Organschaftsverhältnisses ein enger zeitlicher und sachlicher Zusammenhang im Sinne eines vorgefassten Plans vorliegt. Ob der Anteilserwerb bzw. -übergang und die Begründung eines Organschaftsverhältnisses aufgrund eines vorgefassten Plans erfolgen, kann nur nach den Umständen des Einzelfalls beurteilt werden.

Dem tatsächlichen Vollzug eines solchen Plans kommt dabei keine eigene tatbestandsbegründende, sondern indizielle Bedeutung für die Vorstellungen und Absichten (den Plan) der Beteiligten im Erwerbszeitpunkt zu. Erfolgt in einem zeitlichen Zusammenhang mit dem Anteilserwerb bzw. -übergang die Begründung eines Organschaftsverhältnisses, besteht eine tatsächliche (widerlegbare) Vermutung, dass beide Vorgänge auf einem vorgefassten auf ein einheitliches Ziel gerichteten Plan beruhen. Diese Vermutung kann der Steuerpflichtige allerdings dadurch widerlegen, dass er substantiiert belegbare Tatsachen vorträgt, die einen anderen Geschehensablauf möglich erscheinen lassen.

Ein zeitlicher Zusammenhang kann regelmäßig noch angenommen werden, wenn zwischen beiden Vorgängen ein Zeitraum von nicht mehr als 15 Monaten liegt.

Im Übrigen ist die Subsidiarität des Tatbestandes der Vereinigung der Anteile einer grundstücksbesitzenden Gesellschaft in der Hand des Organträgers und/oder von Organgesellschaften zu beachten. Die Zusammenfassung von juristisch selbständigen Unternehmen zu einem Organkreis im Rahmen des § 1 Abs. 3 Nr. 1 und Nr. 2 GrEStG ist nur dann zulässig, wenn die Anteile der grundstücksbesitzenden Gesellschaft nicht bereits zu mindestens 95 % unmittelbar oder mittelbar in der Hand des Organträgers oder einer Organgesellschaft vereinigt sind.

Nach Maßgabe dieser Entscheidungsgrundsätze gilt für die Anwendung des § 1 Abs. 3 in Verbindung mit Abs. 4 GrEStG auf Organschaftsfälle Folgendes:

2. Begründung eines Organschaftsverhältnisses

2.1. Begründung eines Organschaftsverhältnisses unter Beibehaltung der bestehenden Anteilsverhältnisse

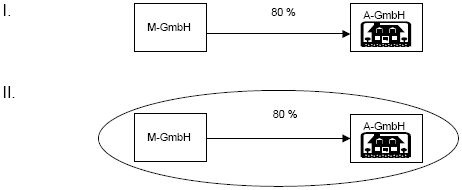

2.1.1.

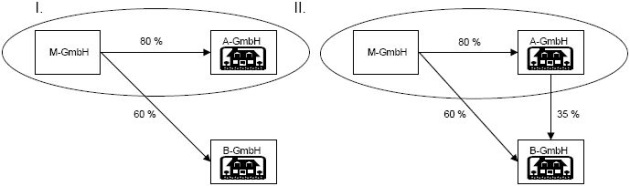

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt. Zwischen der M-GmbH und der A-GmbH wird ein Organschaftsverhältnis begründet.

Die bloße Begründung eines Organschaftsverhältnisses ohne Veränderung der Zuordnung von Anteilen erfüllt nicht den Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG, weil weder ein Rechtsgeschäft, das die Vereinigung oder Übertragung von Anteilen an der grundstücksbesitzenden Gesellschaft begründet, noch eine tatsächliche Anteilsvereinigung bzw. Anteilsübertragung stattfindet, so dass sich die bestehenden Anteilsverhältnisse nicht ändern.

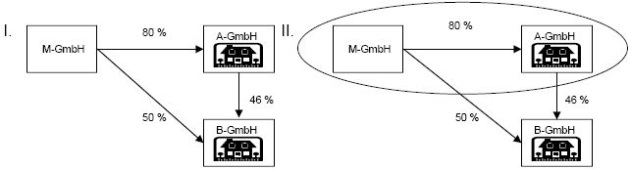

2.1.2.

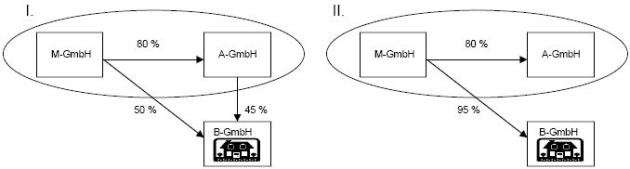

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH sowie zu 50 % an der grundstücksbesitzenden B-GmbH beteiligt, an der die A-GmbH ihrerseits zu 46 % beteiligt ist. Zwischen der M-GmbH und der A-GmbH wird ein Organschaftsverhältnis begründet.

Die bloße Begründung eines Organschaftsverhältnisses ohne Veränderung der Zuordnung von Anteilen erfüllt nicht den Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG, weil weder ein Rechtsgeschäft, das die Vereinigung oder Übertragung von Anteilen an der grundstücksbesitzenden Gesellschaft begründet, noch eine tatsächliche Anteilsvereinigung bzw. Anteilsübertragung stattfindet, so dass sich die bestehenden Anteilsverhältnisse nicht ändern.

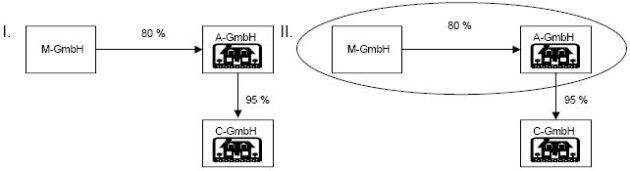

2.1.3.

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt. Die A-GmbH hält 95 % der Anteile der grundstücksbesitzenden C-GmbH. Zwischen der M-GmbH und der A-GmbH wird ein Organschaftsverhältnis begründet.

Die bloße Begründung eines Organschaftsverhältnisses ohne Veränderung der Zuordnung von Anteilen erfüllt nicht den Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG, weil weder ein Rechtsgeschäft, das die Vereinigung oder Übertragung von Anteilen an der grundstücksbesitzenden Gesellschaft begründet, noch eine tatsächliche Anteilsvereinigung bzw. Anteilsübertragung stattfindet, so dass sich die bestehenden Anteilsverhältnisse nicht ändern. Zudem sind die Anteile der C-GmbH ausschließlich in der Hand der A-GmbH vereinigt (, BStBl 2005 II S. 839).

2.2. Begründung eines Organschaftsverhältnisses unter Veränderung der bestehenden Anteilsverhältnisse

2.2.1.

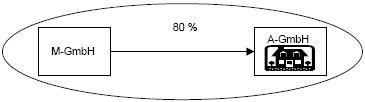

Die M-GmbH beteiligt sich zu 80 % an der grundstücksbesitzenden A-GmbH und begründet gleichzeitig ein Organschaftsverhältnis.

Mit der Begründung des Organschaftsverhältnisses findet gleichzeitig ein Anteilserwerb an der A-GmbH statt. Der Erwerb der Anteile der A-GmbH in Höhe von 80 % erfüllt nicht den Tatbestand der Anteilsvereinigung (§ 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG), denn die von der M-GmbH gehaltenen Anteile der A-GmbH unterschreiten das erforderliche Quantum von 95 %.

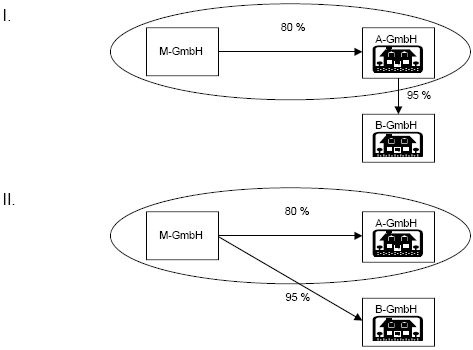

2.2.2.

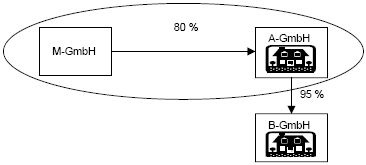

Die M-GmbH beteiligt sich zu 80 % an der grundstücksbesitzenden A-GmbH und begründet gleichzeitig ein Organschaftsverhältnis. Die A-GmbH hält 95 % der Anteile an der grundstücksbesitzenden B-GmbH.

Mit der Begründung des Organschaftsverhältnisses findet gleichzeitig ein Anteilserwerb an der A-GmbH statt. Der Erwerb der Anteile der A-GmbH in Höhe von 80 % erfüllt nicht den Tatbestand der Anteilsvereinigung (§ 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG), denn die von der M-GmbH gehaltenen Anteile der A-GmbH unterschreiten das erforderliche Quantum von 95 %. In Bezug auf die B-GmbH wird der Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit § 1 Abs. 4 Nr. 2 Buchst b GrEStG nicht erfüllt, denn die Anteile der B-GmbH sind ausschließlich in der Hand der A-GmbH vereinigt (, BStBl 2005 II S. 839).

2.2.3.

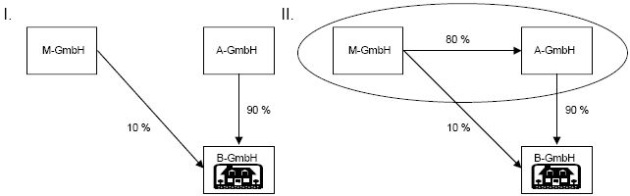

An der grundstücksbesitzenden B-GmbH sind die M-GmbH zu 10 % und die A-GmbH zu 90 % beteiligt. Die M-GmbH erwirbt 80 % der Anteile an der A-GmbH unter gleichzeitiger Begründung eines Organschaftsverhältnisses.

Der Erwerb der Anteile an der A-GmbH durch die M-GmbH unter gleichzeitiger Begründung eines Organschaftsverhältnisses ist darauf gerichtet, alle Anteile der B-GmbH in der Hand von herrschenden und abhängigen Unternehmen zu vereinigen. Das Abhängigkeitsverhältnis ersetzt lediglich den – andernfalls erforderlichen – Erwerb von 95 % der Anteile der M-GmbH an der A-GmbH (vgl. , BStBl 1980 II S.360).

Durch den gleichzeitigen Erwerb der Anteile der A-GmbH durch die M-GmbH werden im Zuge der Begründung des Organschaftsverhältnisses erstmals die Anteile der B-GmbH in der Hand von herrschenden (M-GmbH: 10 %) und abhängigen Unternehmen (A-GmbH: 90 %) vereinigt. Der Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG ist erfüllt.

2.2.4.

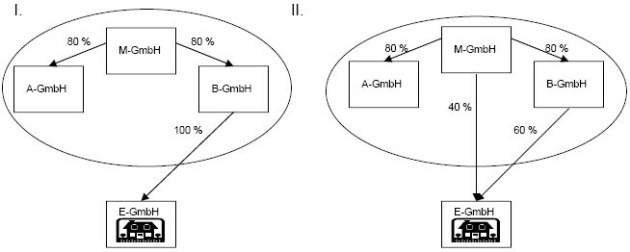

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH sowie zu 60 % an der grundstücksbesitzenden B-GmbH beteiligt. Gleichzeitig mit dem Erwerb von 35 % der Anteile der B-GmbH durch die A-GmbH wird zwischen der M-GmbH und den anderen Gesellschaften ein Organschaftsverhältnis begründet.

Die bloße Begründung eines Organschaftsverhältnisses ohne Veränderung der Zuordnung von Anteilen an der A-GmbH erfüllt nicht den Tatbestand der Anteilsvereinigung (§ 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG), weil weder ein Rechtsgeschäft, das die Vereinigung oder Übertragung von Anteilen an der grundstücksbesitzenden Gesellschaft begründet, noch eine tatsächliche Anteilsvereinigung bzw. Anteilsübertragung stattfindet, so dass sich die bestehenden Anteilsverhältnisse nicht ändern.

Durch den gleichzeitigen Erwerb der Anteile der B-GmbH durch die A-GmbH werden im Zuge der Begründung des Organschaftsverhältnisses jedoch erstmals die Anteile der B-GmbH in der Hand von herrschenden (M-GmbH: 60 %) und abhängigen Unternehmen (A-GmbH: 35 %) vereinigt. Der Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG ist erfüllt.

2.3. Veränderung der Anteilsverhältnisse bei bestehendem Organschaftsverhältnis

2.3.1.

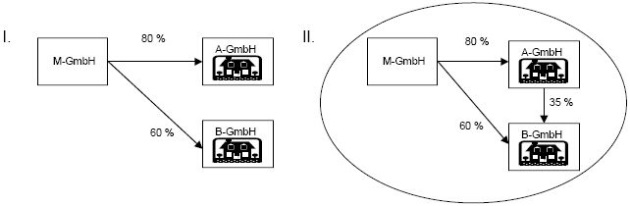

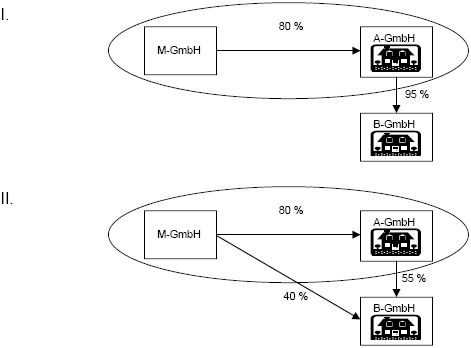

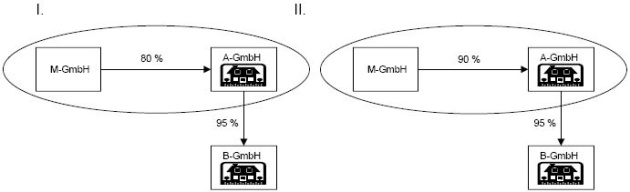

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt. Zwischen der M-GmbH und der A-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH ist zu 95 % an der grundstücksbesitzenden B-GmbH beteiligt. Sie überträgt 40 % der Anteile der B-GmbH auf die M-GmbH.

Durch den Erwerb der Anteile der B-GmbH durch die M-GmbH werden erstmals die Anteile der B-GmbH in der Hand von herrschenden (M-GmbH: 40 %) und abhängigen Unternehmen (A-GmbH: 55 %) vereinigt. Der Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG ist erfüllt.

2.3.2.

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt. Zwischen der M-GmbH und der A-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH ist zu 95 % an der grundstücksbesitzenden B-GmbH beteiligt. Sie überträgt die Anteile der B-GmbH voll auf die M-GmbH.

Durch die Übertragung der in Höhe von 95 % in der Hand der A-GmbH vereinigten Anteile der B-GmbH in einem Rechtsakt auf die M-GmbH wird der Tatbestand der Anteilsübertragung (§ 1 Abs. 3 Nr. 3 bzw. 4 GrEStG) erfüllt. Das Organschaftsverhältnis ist insoweit grunderwerbsteuerrechtlich irrelevant.

2.3.3.

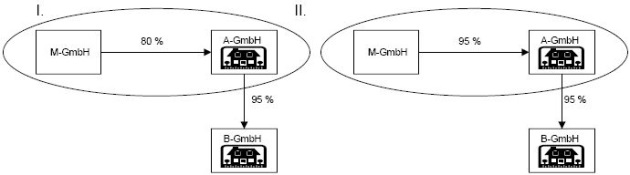

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt. Zwischen der M-GmbH und der A-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH ist zu 95 % an der grundstücksbesitzenden B-GmbH beteiligt. Die M-GmbH erhöht ihre Beteiligung an der A-GmbH auf 90 %.

Durch die Erhöhung der Beteiligung der M-GmbH an der A-GmbH um 10 % auf 90 % wird keine Anteilsvereinigung verwirklicht, weil in Bezug auf die A-GmbH nicht das nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG erforderliche Quantum von mindestens 95 % der Anteile in der Hand der M-GmbH vereinigt wird. Hieran ändert auch das bestehende Organschaftsverhältnis nichts, weil dieses die fehlende Beteiligungshöhe von mindestens 95 % nicht ersetzt. Auch in Bezug auf die B-GmbH ergibt sich keine anderweitige Beurteilung. Die Anteile der B-GmbH sind nicht im Organkreis vereinigt, weil die Anteile bereits in der Hand der A-GmbH als Organgesellschaft vereinigt sind (, BStBl 2005 II S. 839). Dies hat zur Folge, dass die Grundstücke der B-GmbH nur der A-GmbH zuzurechnen sind.

2.3.4.

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt. Zwischen der M-GmbH und der A-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH ist zu 95 % an der grundstücksbesitzenden B-GmbH beteiligt. Die M-GmbH erhöht ihre Beteiligung an der A-GmbH auf 95 %.

Durch die Aufstockung der Anteile an der A-GmbH um 15 % auf 95 % ist unabhängig von dem Umstand, dass ein Organschaftsverhältnis besteht, eine Anteilsvereinigung im Sinne des § 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG in der Hand der M-GmbH verwirklicht worden. Diese Anteilsvereinigung ist einmal unmittelbar im Verhältnis zur A-GmbH und zum anderen mittelbar im Verhältnis zur B-GmbH eingetreten (über die Beteiligung an der A-GmbH).

2.3.5.

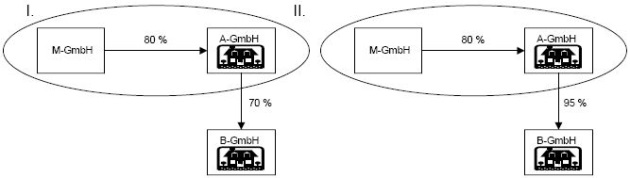

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt. Zwischen der M-GmbH und der A-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH ist zu 70 % an der grundstücksbesitzenden B-GmbH beteiligt. Die A-GmbH erhöht ihre Beteiligung an der B-GmbH auf 95 %.

Der Erwerb von 25 % der Anteile der B-GmbH durch die A-GmbH führt zu einer unmittelbaren Anteilsvereinigung im Sinne des § 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG in der Hand der A-GmbH, weil nunmehr 95 % der Anteile der B-GmbH in deren Hand vereinigt sind. In der Hand des Organkreises erfolgt keine zusätzliche Anteilsvereinigung (vgl. , BStBl 2005 II S. 839).

2.3.6.

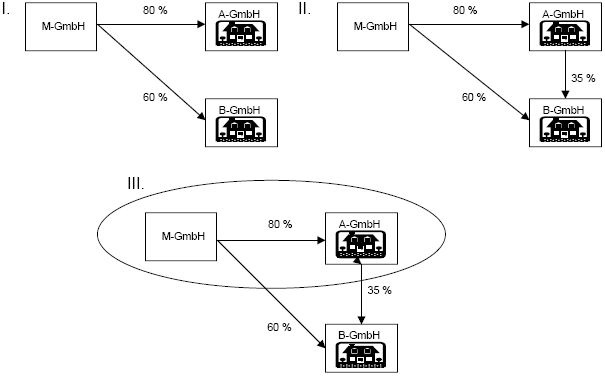

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH und zu 60 % an der grundstücksbesitzenden B-GmbH beteiligt. Zwischen der M-GmbH und der A-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH erwirbt 35 % der Anteile an der B-GmbH.

Durch den Erwerb der Anteile der B-GmbH durch die A-GmbH werden aufgrund des bestehenden Organschaftsverhältnisses erstmals die Anteile der B-GmbH in der Hand von herrschenden (M-GmbH: 60 %) und abhängigen Unternehmen (A-GmbH: 35 %) vereinigt. Der Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG ist erfüllt.

2.3.7.

Die M-GmbH beteiligt sich zu 80 % an der A-GmbH. Mit dem Anteilserwerb wird zugleich ein Organschaftsverhältnis zwischen diesen Gesellschaften vereinbart. Die A-GmbH ist zu 45 % an der grundstücksbesitzenden B-GmbH beteiligt. Die M-GmbH, die zu 50 % an der B-GmbH beteiligt ist, erwirbt später von der A-GmbH deren Anteile an der B-GmbH hinzu.

Mit dem Anteilserwerb und der Begründung des Organschaftsverhältnisses, die in einem zeitlichen und sachlichen Zusammenhang stehen, wird eine Anteilsvereinigung im Organkreis gem. § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit § 1 Abs. 4 Nr. 2 Buchst b GrEStG bewirkt, denn im Organkreis vereinigen sich die Anteile der B-GmbH zu mindestens 95 %.

Durch den späteren Hinzuerwerb wird in der Person der M-GmbH der Tatbestand der unmittelbaren Anteilsvereinigung im Sinne des § 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG verwirklicht. Die vorangegangene mittelbare Anteilsvereinigung im Organkreis steht dem nicht entgegen, weil der Organkreis und seine Mitglieder nicht identisch sind.

2.4. Änderung der Anteilsverhältnisse und nachfolgende Begründung des Organschaftsverhältnisses

2.4.1.

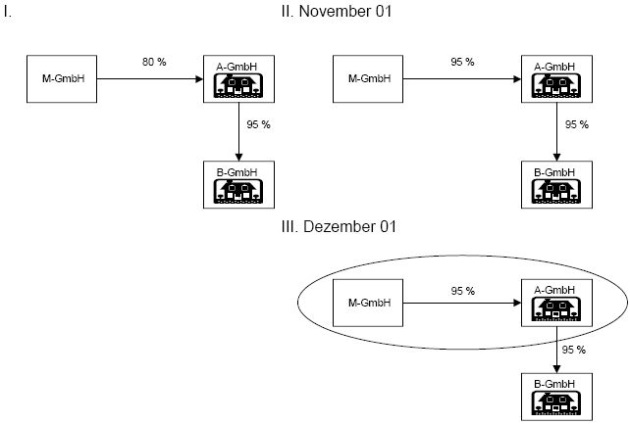

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH beteiligt, die 95 % der Anteile an der grundstücksbesitzenden B-GmbH hält. Im November 01 erhöht die M-GmbH ihre Beteiligung an der A-GmbH auf 95 %. Im Dezember 01 wird zwischen der M-GmbH und der A-GmbH ein Organschaftsverhältnis begründet.

Durch die Aufstockung der Anteile an der A-GmbH ist der Tatbestand der Anteilsvereinigung im Sinne des § 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG in der Hand der M-GmbH verwirklicht worden. Diese Anteilsvereinigung ist einmal unmittelbar im Verhältnis zur A-GmbH und zum anderen mittelbar im Verhältnis zur B-GmbH eingetreten (über die Beteiligung der A-GmbH). In der Hand des Organkreises erfolgt keine zusätzliche Anteilsvereinigung (vgl. , BStBl 2005 II S. 839).

2.4.2.

Die M-GmbH ist zu 80 % an der grundstücksbesitzenden A-GmbH sowie zu 60 % an der grundstücksbesitzenden B-GmbH beteiligt. Kurze Zeit nachdem die A-GmbH 35 % der Anteile an der B-GmbH erworben hat, wird zwischen der M-GmbH und der A-GmbH ein Organschaftsverhältnis begründet.

Weder der Erwerb der Anteile der B-GmbH durch die A-GmbH, noch die bloße Begründung eines Organschaftsverhältnisses ohne Veränderung in der Zuordnung von Anteilen erfüllen je für sich allein den Tatbestand der mittelbaren Anteilsvereinigung (Anteilsvereinigung im Organkreis) nach § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG.

Jedoch begründet der enge zeitliche und sachliche Zusammenhang zwischen dem Erwerb von 35 % der Anteile der B-GmbH durch die A-GmbH und der Begründung des Organschaftsverhältnisses zwischen der M-GmbH und der A-GmbH die widerlegbare Vermutung, dass beide Vorgänge durch einen vorgefassten Plan, die Anteile der B-GmbH im Organkreis zu vereinigen, verknüpft sind. Dadurch erfolgt im Organkreis eine Anteilsvereinigung im Sinne des § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit § 1 Abs. 4 Nr. 2 Buchst b GrEStG.

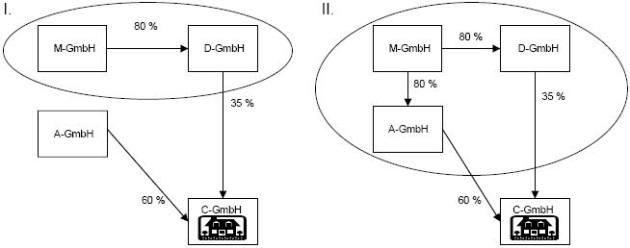

3. Erweiterung des Organschaftsverhältnisses

3.1.

Die M-GmbH ist zu 80 % an der D-GmbH beteiligt. Zwischen der M-GmbH und der D-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH hält 60 % und die D-GmbH 35 % der Anteile an der grundstücksbesitzenden C-GmbH. Die M-GmbH erwirbt 80 % der Anteile an der A-GmbH und erweitert gleichzeitig das Organschaftsverhältnis auf diese.

Der Erwerb der Anteile der A-GmbH durch die M-GmbH unter gleichzeitiger Begründung eines Abhängigkeitsverhältnisses und der daraus folgenden Erweiterung des Organschaftsverhältnisses ist darauf gerichtet, alle Anteile an der C-GmbH in der Hand von abhängigen Unternehmen zu vereinigen (vgl. , BStBl 1980 II S. 360). In der Hand des Organkreises findet somit eine Anteilsvereinigung im Sinne des § 1 Abs. 3 Nr. 1 in Verbindung mit § 1 Abs. 4 Nr. 2 Buchst b GrEStG in Bezug auf die C-GmbH statt, da mindestens 95 % der Anteile dieser Gesellschaft in der Hand von zwei abhängigen Gesellschaften (A-GmbH: 60 % und D-GmbH: 35 %) des Organkreises vereinigt werden.

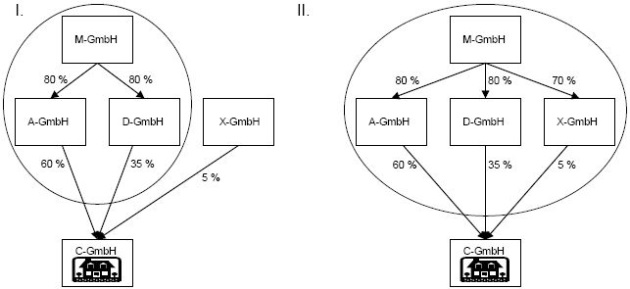

3.2.

Die M-GmbH ist zu je 80 % an der A-GmbH und an der D-GmbH beteiligt. Zwischen ihnen besteht ein Organschaftsverhältnis. An der grundstücksbesitzenden C-GmbH sind die A-GmbH zu 60 %, die D-GmbH zu 35 % sowie die X-GmbH zu 5 % beteiligt. Die M-GmbH erwirbt 70 % der Anteile an der X-GmbH und gleichzeitig wird die X-GmbH abhängiges Unternehmen der M-GmbH.

Da bereits 95 % der Anteile der C-GmbH in der Hand von abhängigen Unternehmen (A-GmbH: 60 % und D-GmbH: 35 %) vereinigt waren, handelt es sich um eine bloße Verstärkung der Beteiligung im Organkreis, die grunderwerbsteuerrechtlich unerheblich ist.

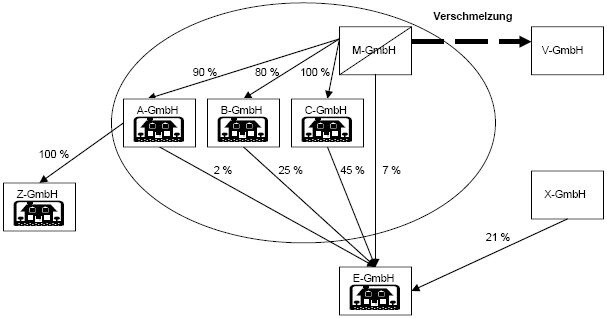

4. Verschmelzung des Organträgers

4.1. Verschmelzung des Organträgers auf eine Gesellschaft außerhalb des Organkreises unter Fortführung des Organschaftsverhältnisses

4.1.1.

Die M-GmbH hält Anteile an den grundstücksbesitzenden Gesellschaften A-GmbH in Höhe von 90 %, B-GmbH in Höhe von 80 % und C-GmbH in Höhe von 100 %. Zwischen der M-GmbH und diesen Gesellschaften besteht ein Organschaftsverhältnis. An der grundstücksbesitzenden E-GmbH halten die M-GmbH 7 %, die A-GmbH 2 %, die B-GmbH 25 %, die C-GmbH 45 % sowie die X-GmbH 21 %. Weiter hält die A-GmbH 100 % der Anteile an der grundstücksbesitzenden Z-GmbH. Die M-GmbH verschmilzt auf die V-GmbH; das Organschaftsverhältnis wird fortgeführt.

Der Übergang der Anteile an den Organgesellschaften der M-GmbH auf die V-GmbH durch die Eintragung der Verschmelzung im Handelsregister erfüllt den Tatbestand des § 1 Abs. 3 Nr. 4 GrEStG nur hinsichtlich der C-GmbH, weil die bereits vereinigten Anteile (hier: 100 %) der C-GmbH auf die V-GmbH übergehen.

Die von der A-GmbH gehaltenen Anteile der Z-GmbH werden von der Verschmelzung nicht berührt; sie bleiben nach wie vor der A-GmbH allein zugeordnet (, BStBl 2005 II S. 839). Eine Anteilsvereinigung im Organkreis hinsichtlich der E-GmbH liegt nicht vor, da dem Organkreis nicht das erforderliche Quantum von 95 % der Anteile an der E-GmbH zuzurechnen ist.

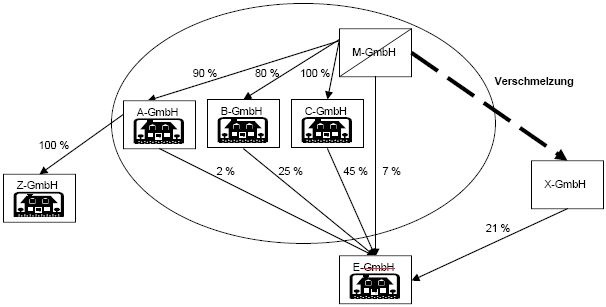

4.1.2.

Die M-GmbH hält Anteile an den grundstücksbesitzenden Gesellschaften A-GmbH in Höhe von 90 %, B-GmbH in Höhe von 80 % und C-GmbH in Höhe von 100 %. Zwischen der M-GmbH und diesen Gesellschaften besteht ein Organschaftsverhältnis. An der grundstücksbesitzenden E-GmbH halten die M-GmbH 7 %, die A-GmbH 2 %, die B-GmbH 25 %, die C-GmbH 45 % sowie die X-GmbH 21 %. Weiter hält die A-GmbH 100 % der Anteile an der grundstücksbesitzenden Z-GmbH. Die M-GmbH verschmilzt auf die X-GmbH; das Organschaftsverhältnis wird fortgeführt.

Der Übergang der Anteile an den Organgesellschaften der M-GmbH auf die X-GmbH durch die Eintragung der Verschmelzung im Handelsregister erfüllt den Tatbestand des § 1 Abs. 3 Nr. 4 GrEStG nur hinsichtlich der C-GmbH, weil die bereits vereinigten Anteile (hier: 100 %) der C-GmbH auf die X-GmbH übergehen. Die von der A-GmbH gehaltenen Anteile der Z-GmbH werden von der Verschmelzung nicht berührt; sie bleiben nach wie vor der A-GmbH allein zugeordnet (, BStBl 2005 II S. 839). Die von der M-GmbH gehaltenen Anteile an der E-GmbH sind auf die X-GmbH übergegangen, deren Anteilsbesitz damit auf 28 % aufgestockt wird. Da die restlichen Anteile der E-GmbH von den Organgesellschaften (C-GmbH: 45 %, B-GmbH: 25 % und A-GmbH: 2 %) gehalten werden, tritt in Bezug auf die Grundstücke der E-GmbH erstmalig eine Anteilsvereinigung im fortgeführten Organkreis ein (§ 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG).

4.1.3.

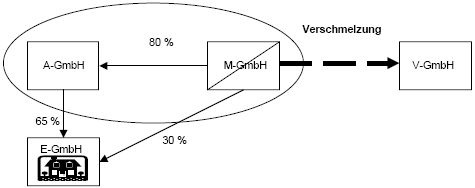

Die M-GmbH hält 80 % der Anteile an der A-GmbH und 30 % der Anteile an der grundstücksbesitzenden E-GmbH. Zwischen der M-GmbH und der A-GmbH besteht ein Organschaftsverhältnis. Die A-GmbH hält ihrerseits 65 % der Anteile an der E-GmbH. Die M-GmbH verschmilzt auf die V-GmbH; das Organschaftsverhältnis wird fortgeführt.

Durch den Übergang der 30 %igen Beteiligung der M-GmbH an der E-GmbH auf die V-GmbH mit der Eintragung der Verschmelzung im Handelsregister tritt eine Anteilsvereinigung im fortgeführten Organkreis ein (§ 1 Abs. 3 Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG).

4.2. Verschmelzung des Organträgers auf eine Organgesellschaft unter Fortführung des Organschaftsverhältnisses

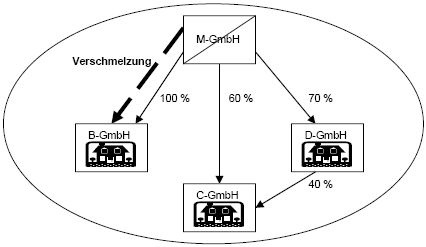

Die M-GmbH ist zu 100 % an der B-GmbH, zu 60 % an der C-GmbH und zu 70 % an der D-GmbH beteiligt. An der C-GmbH ist des Weiteren die D-GmbH zu 40 % beteiligt. Die B-GmbH, die C-GmbH und die D-GmbH sind Organgesell-schaften des Organträgers M-GmbH. Jede der Organgesellschaften verfügt über Grundbesitz. Die M-GmbH wird auf die B-GmbH verschmolzen.

Durch die Verschmelzung findet ein Organträgerwechsel statt; die bisherige Organgesell-schaft B-GmbH wird zum herrschenden Unternehmen im Organkreis. Diesem fortgeführten Organkreis sind die Grundstücke der C-GmbH im Rahmen des § 1 Abs. 3 Nr. 2 in Verbindung mit § 1 Abs. 4 Nr. 2 Buchst b GrEStG zuzurechnen, weil 100 % der Anteile an der C-GmbH im Organkreis gehalten werden (B-GmbH: 60 % unmittelbar und D-GmbH: 40 % mittelbar). In Bezug auf die D-GmbH findet keine Anteilsvereinigung im Sinne des § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit § 1 Abs. 4 Nr. 2 Buchst b GrEStG statt, weil dem Organkreis nicht das erforderliche Quantum von mindestens 95 % der Anteile der D-GmbH zuzurechnen ist.

Hinsichtlich der Grundstücke der B-GmbH wird kein der Grunderwerbsteuer unterliegender Tatbestand verwirklicht, weil diese durch die Verschmelzung der M-GmbH auf die B-GmbH unberührt bleiben.

5. Umstrukturierung im Organkreis

5.1.

Anteilsverschiebungen im Organkreis, die dazu führen, dass vorher wie nachher bei verschiedenen Gesellschaften des Organkreises zusammengerechnet mindestens 95 % der Anteile einer grundstücksbesitzenden Gesellschaft gehalten werden, sind grunderwerbsteuerlich unbeachtlich, da die Anteile weiterhin im Organkreis vereinigt bleiben.

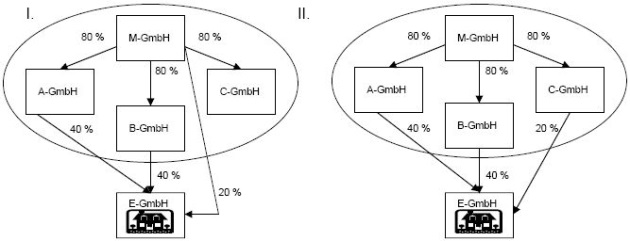

Die M-GmbH hält je 80 % der Anteile an der A-GmbH, der B-GmbH und der C-GmbH. Zwischen der M-GmbH und diesen Gesellschaften besteht ein Organschaftsverhältnis. An der grundstücksbesitzenden E-GmbH sind die M-GmbH zu 20 %, die A-GmbH sowie die B-GmbH zu je 40 % beteiligt. Die M-GmbH überträgt ihre Beteiligung an der E-GmbH auf die C-GmbH.

Durch den Übergang der 20 %igen Beteiligung der M-GmbH an der E-GmbH auf die C-GmbH tritt hinsichtlich der Anteilsvereinigung im Organkreis keine grunderwerb-steuerrechtlich erhebliche Veränderung ein. Die Anteile der E-GmbH bleiben weiterhin im Organkreis vereinigt.

5.2.

Anteilsverschiebungen im Organkreis, die dazu führen, dass erstmals in der Hand einer Gesellschaft des Organkreises mindestens 95 % der Anteile an einer grundstücksbesitzenden Gesellschaft vereinigt werden, erfüllen den Tatbestand des § 1 Abs. 3 GrEStG. Dies gilt auch, wenn die Anteile zuvor bereits zu mindestens 95 % im Organkreis vereinigt waren, da der Organkreis und seine Mitglieder nicht identisch sind.

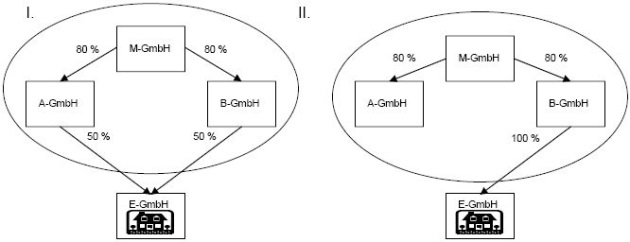

Die M-GmbH hält je 80 % der Anteile an der A-GmbH und der B-GmbH. Zwischen der M-GmbH und diesen beiden Gesellschaften besteht ein Organschaftsverhältnis. An der grundstücksbesitzenden E-GmbH sind die A-GmbH sowie die B-GmbH zu je 50 % beteiligt. Die A-GmbH überträgt ihre Anteile an der E-GmbH auf die B-GmbH.

Das Gesetz behandelt den Organkreis als eine Hand. Eine der Anteilsvereinigung im Organkreis nachfolgende Anteilsvereinigung in der Hand nur eines Mitglieds des Organkreises führt zu einer Neuzuordnung der Grundstücke. Die Vereinigung der Anteile der E-GmbH in der Hand der B-GmbH unterliegt daher gemäß § 1 Abs. 3 Nr. 1 bzw. Nr. 2 GrEStG der Steuer.

5.3.

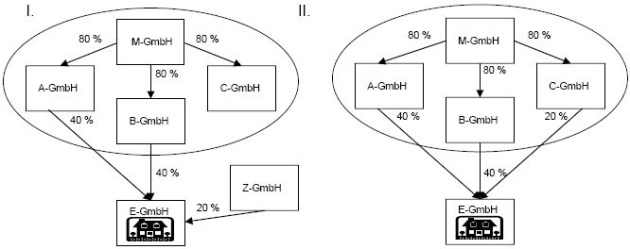

Anteilsverschiebungen innerhalb des Organkreises, die dazu führen, dass die Anteile an einer grundstücksbesitzenden Gesellschaft nicht mehr durch eine einzelne Gesellschaft des Organkreises, sondern nunmehr von mehreren Gesellschaften dieses Organkreises gehalten werden, erfüllen den Tatbestand des § 1 Abs. 3 Nr. 1 bzw. Nr. 2 in Verbindung mit Abs. 4 Nr. 2 Buchst b GrEStG, wenn dadurch erstmals mindestens 95 % der Anteile im Organkreis vereinigt werden.

Die M-GmbH hält je 80 % der Anteile an der A-GmbH und der B-GmbH. Zwischen der M-GmbH und diesen Gesellschaften besteht ein Organ-schaftsverhältnis. An der grundstücksbesitzenden E-GmbH hält die B-GmbH 100 % der Anteile. Die B-GmbH überträgt 40 % der Anteile an der E-GmbH auf die M-GmbH.

Durch den Übergang der Anteile in Höhe von 40 % an der E-GmbH auf die M-GmbH tritt erstmals eine Anteilsvereinigung in der Hand von herrschenden (M-GmbH: 40 %) und abhängigen Unternehmen (B-GmbH: 60 %) ein (§ 1 Abs. 3 Nr. 1 bzw. 2 in Verbindung mit § 1 Abs. 4 Nr. 2 Buchst b GrEStG).

6. Organschaftsverhältnis innerhalb einer Beteiligungskette

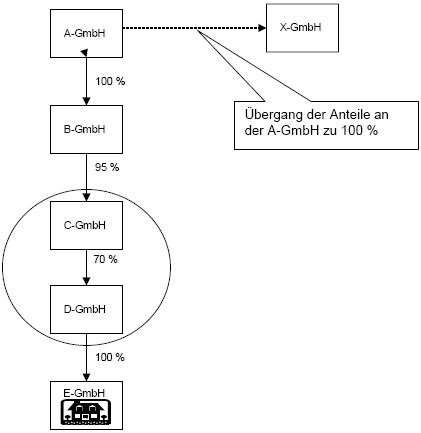

Die A-GmbH ist zu 100 % an der B-GmbH und diese ist zu 95 % an der C-GmbH beteiligt. Die C-GmbH ist zu 70 % an der D-GmbH und diese ist zu 100 % an der grundstücksbesitzenden E-GmbH beteiligt. Zwischen der C-GmbH und der D-GmbH besteht ein Organschaftsverhältnis. Die X-GmbH übernimmt alle Anteile der A-GmbH.

Der Übergang der Anteile der A-GmbH auf die X-GmbH führt zu keiner mittelbaren Anteilsübertragung im Sinne des § 1 Abs. 3 Nr. 3 oder 4 GrEStG, da die Kette 95 %iger Beteiligungen nicht bis zur E-GmbH durchgängig ist. Das Organschaftsverhältnis kann nicht den für die Steuerpflicht nach § 1 Abs. 3 GrEStG notwendigen Anteilsbesitz der C-GmbH von mindestens 95 % der Anteile der D-GmbH ersetzen. Die Anteile an der E-GmbH sind allein in der Hand der D-GmbH vereinigt, an der die Organgesellschaft C-GmbH nur 70 % hält (, BStBl 2005 II S. 839).

7. Steuerschuldnerschaft

7.1 Steuerschuldnerschaft bei Anteilsvereinigung in der Hand des Organkreises

Die Steuerschuldnerschaft richtet sich bei der Vereinigung von Anteilen einer grundstücksbesitzenden Gesellschaft in der Hand von herrschenden und abhängigen Unternehmen bzw. nur in der Hand von abhängigen Unternehmen nach § 13 Nr. 5 Buchst b GrEStG. Steuerschuldner sind allein die an der Anteilsvereinigung Beteiligten, das heißt die Gesellschaften des Organkreises, deren Anteilsbesitz an der grundstücksbesitzenden Gesellschaft dazu beiträgt, dass das für eine Anteilsvereinigung erforderliche Quantum von 95 % erreicht wird.

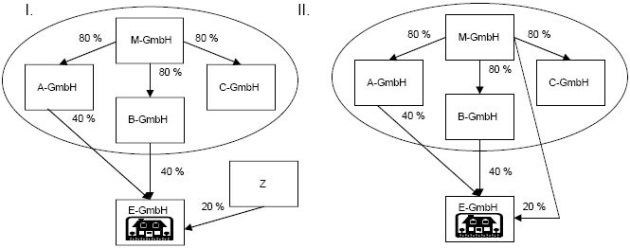

Die M-GmbH ist je zu 80 % an der A-GmbH, B-GmbH und C-GmbH beteiligt. Zwischen der M-GmbH und diesen Gesellschaften besteht ein Organ-schaftsverhältnis. Die A-GmbH und die B-GmbH sind jede mit 40 % an der grundstücksbesitzenden E-GmbH beteiligt. 20 % der Anteile an der E-GmbH hält Z.

Variante 1: Die M-GmbH erwirbt den 20 %igen Anteil an der E-GmbH von Z.

Steuerschuldner sind die an der Anteilsvereinigung beteiligten Unternehmen (§ 13 Nr. 5 Buchst b GrEStG) M-GmbH, A-GmbH und B-GmbH als Gesamtschuldner (§ 44 AO); die Steuer kann von jedem an der Anteilsvereinigung im Organkreis Beteiligten in vollem Umfang erhoben werden. Die C-GmbH ist zwar auch Mitglied des Organkreises; sie nimmt jedoch nicht an der Anteilsvereinigung teil und scheidet deshalb als Steuerschuldner aus.

Variante 2: Die C-GmbH erwirbt den 20 %igen Anteil an der E-GmbH von Z.

Steuerschuldner sind die an der Anteilsvereinigung beteiligten Unternehmen (§ 13 Nr. 5 Buchst b GrEStG) A-GmbH, B-GmbH und C-GmbH als Gesamtschuldner (§ 44 AO). Ihr Abhängigkeitsverhältnis zur M-GmbH löst zwar die Anteilsvereinigung im Organkreis aus, doch ist die M-GmbH, die keine Anteile der E-GmbH hält, nicht selbst an der Anteilsvereinigung beteiligt und scheidet deshalb als Steuerschuldner aus.

7.2 Steuerschuldnerschaft bei Anteilsvereinigung in der Hand eines Mitglieds des Organkreises

Soweit eine Anteilsvereinigung (§ 1 Abs. 3 GrEStG) nur in der Hand eines Mitglieds des Organkreises eintritt, richtet sich die Steuerschuldnerschaft nach § 13 Nr. 5 Buchst a GrEStG. Steuerschuldner ist der Erwerber (, BFH/NV 2006, 2306). In den Fällen des § 1 Abs. 3 Nr. 3 und Nr. 4 GrEStG sind Steuerschuldner die am Erwerbsvorgang Beteiligten (§ 13 Nr. 1 GrEStG).

8. Örtliche Zuständigkeit

In den Fällen einer Anteilsvereinigung im Organkreis ist grundsätzlich (Ausnahme: nur Grundbesitz im Bezirk des Geschäftsleitungsfinanzamts) die gesonderte Feststellung durch das Finanzamt durchzuführen, in dessen Bezirk sich die Geschäftsleitung der grundstücksbesitzenden Gesellschaft befindet (§ 17 Abs. 3 Satz 1 Nr. 2 GrEStG), deren Anteile vereinigt werden. Befindet sich die Geschäftsleitung nicht im Geltungsbereich des Grunderwerbsteuergesetzes und werden in verschiedenen Finanzamtsbezirken liegende Grundstücke oder in verschiedenen Ländern liegende Grundstücke betroffen, so stellt das nach § 17 Abs. 2 GrEStG zuständige Finanzamt die Besteuerungsgrundlagen gesondert fest (§ 17 Abs. 3 Satz 2 GrEStG).

In Organschaftsfällen mit mittelbaren Anteilsvereinigungen (-übertragungen) führt dies zu einer Vielzahl von Zuständigkeiten. Im Einvernehmen mit den Steuerpflichtigen und dem Finanzamt, welches nach den Vorschriften örtlich zuständig ist, kann gemäß § 27 AO die gesonderte Feststellung das Finanzamt durchführen, in dessen Bezirk sich die Geschäftsleitung des Organträgers befindet. Es ist grundsätzlich davon auszugehen, dass die an der Anteilsvereinigung beteiligten Gesellschaften eines Organkreises und die nach § 17 Abs. 3 GrEStG zuständigen Finanzämter der Zuständigkeit für die gesonderte Feststellung durch das Finanzamt, in dessen Bezirk sich die Geschäftsleitung des Organträgers befindet, zugestimmt haben, es sei denn, es erfolgt ein ausdrücklicher Widerspruch.

9. Anwendung

Dieser Erlass tritt an die Stelle der gleich lautenden Erlasse der obersten Finanzbehörden der Länder zur Anwendung des § 1 Abs. 3 in Verbindung mit Abs. 4 GrEStG auf Organschaftsfälle vom (BStBl 2007 I S. 422). Er ist auf alle offenen Fälle anzuwenden.

Inhaltlich gleichlautend

Oberste Finanzbehörden der

Länder v. - S 4501

Ministerium für Finanzen Baden-Württemberg - 3 - S 4501/64

Bayerisches Staatsministerium der Finanzen,

für Landesentwicklung und Heimat - 36- S

4501-1/23

Senatsverwaltung für Finanzen

Berlin - S 4501 - 1/2018 -

1

Ministerium der Finanzen des Landes

Brandenburg - 31-S

4501/18#01#054

Senatorin für Finanzen der Freien Hansestadt

Bremen - S 4501-1/2014-4/2018 -

13-5

Finanzbehörde der Freien und Hansestadt

Hamburg - S 4501 - 2018/007 -

53

Hessisches Ministerium der Finanzen - S 4501 A-016-II 53

Finanzministerium

Mecklenburg-Vorpommern - IV - S

4501-00000-2018/007

Niedersächsisches Finanzministerium - S 4501 - 73 - 351

Ministerium der Finanzen des Landes

Nordrhein-Westfalen - S 4501 -

8 - V A 6

Ministerium der Finanzen Rheinland-Pfalz - S 4501#2018/0003-0401 444

Ministerium für Finanzen und Europa

Saarland - B/5 - S

4501-9#001

Sächsisches Staatsministerium der

Finanzen - 35-S

4501/236/33-2018/41583

Ministerium der Finanzen des Landes

Sachsen-Anhalt - 42 - S 4501 -

28

Finanzministerium des Landes

Schleswig-Holstein - VI 35 - S

4541 - 043

Thüringer Finanzministerium - S 4501 A - 9.1

Auf diese Anweisung wird Bezug genommen in folgenden Verwaltungsanweisungen:

Fundstelle(n):

BStBl 2018 I Seite 1056

JAAAG-97797