Steuerliche Behandlung der Umwandlung einer GmbH in eine KG im Rahmen des Treuhandmodells

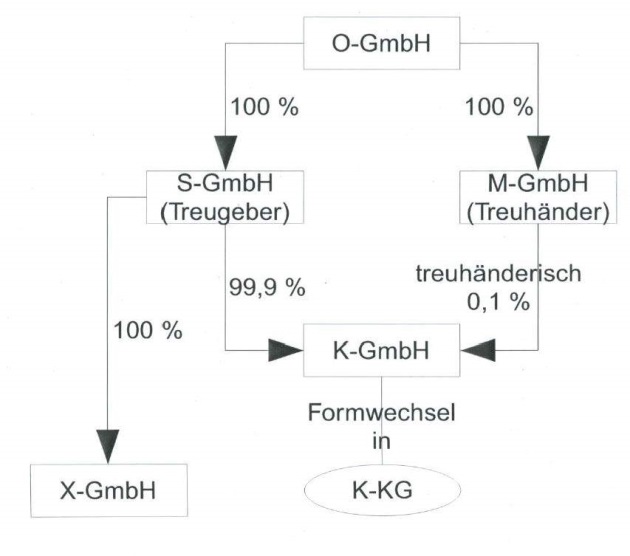

An einer K-GmbH sind die S-GmbH zu 99,9 % und die M-GmbH zu 0,1 % beteiligt. Alleingesellschafterin der S-GmbH und der M-GmbH ist die O-GmbH. Alle Gesellschaften sind unbeschränkt steuerpflichtig. Die M-GmbH hält die Anteile an der K-GmbH als Treuhänderin für Rechnung und Gefahr der S-GmbH. Die S-GmbH ist im Hinblick auf den durch die M-GmbH treuhänderisch gehaltenen Geschäftsanteil weisungsbefugt. Daneben ist die S-GmbH zu 100 % an der X-GmbH beteiligt.

Die K-GmbH wird in eine GmbH & Co. KG (K-KG) formgewechselt. Komplementärin der K-KG wird die S-GmbH mit einer gesellschaftsrechtlichen Beteiligung am Vermögen in Höhe von 99,9 %. Kommanditistin wird zu 0,1 % die M-GmbH. Das Treuhandverhältnis zwischen der S-GmbH und der M-GmbH setzt sich an der KG-Beteiligung fort. Eine Gegenleistung erfolgt nicht.

Zivilrechtlich liegt ein Formwechsel der K-GmbH in die K-KG nach § 190 ff. UmwG vor.

Steuerrechtlich ist die Beteiligung an der K-KG mit dem Formwechsel der K-GmbH insgesamt der S-GmbH zuzurechnen (§ 39 Abs. 2 AO), ohne dass zivilrechtlich eine Anwachsung stattfindet (Treuhandmodell). Es entsteht steuerlich eine Ein-Unternehmer-Personengesellschaft, die zur Folge hat, dass die S-GmbH zu keinem Zeitpunkt Mitunternehmer der K-KG wird und der Gesellschaftsanteil an der K-KG lediglich als Betriebsteil der S-GmbH zu beurteilen ist, vgl. BStBl 2010 II S. 751.

Fraglich ist, ob die Umwandlung aufgrund der zivilrechtlichen Betrachtungsweise nach §§ 9 i. V. m. 3 ff. UmwStG (Formwechsel der K-GmbH in die K-KG) oder aufgrund der steuerlich abweichenden Zurechnung als Verschmelzung nach §§ 11 ff. UmwStG (Verschmelzung der K-GmbH auf die S-GmbH) zu beurteilen ist.

Hierzu bitte ich nach den Erörterungen auf Bund-Länder-Ebene folgende Auffassung zu vertreten:

Die steuerliche Behandlung des Formwechsels einer GmbH in eine KG im Rahmen des Treuhandmodells richtet sich nach §§ 9 i. V. m. 3 ff. UmwStG und nicht nach §§ 11 ff. UmwStG, da hier auf den zivilrechtlich zugrunde liegenden Rechtsakt abzustellen ist.

Voraussetzung für eine Buchwertfortführung ist unter anderem nach § 3 Abs. 2 Satz 1 Nr. 1 UmwStG, dass die übergehenden Wirtschaftsgüter Betriebsvermögen der übernehmenden Personengesellschaft werden. Diese Voraussetzung ist hier jedoch nicht erfüllt, da das übergehende Betriebsvermögen zu keinem Zeitpunkt Betriebsvermögen der übernehmenden Personengesellschaft K-KG wird, sondern sofort der S-GmbH zuzurechnen ist. Dies hat zur Folge, dass zwingend die stillen Reserven im übertragenen Vermögen durch Ansatz der gemeinen Werte in der steuerlichen Schlussbilanz der K-GmbH nach § 3 Abs. 1 UmwStG aufzudecken sind.

Dies gilt entsprechend bei einer Verschmelzung einer GmbH auf eine KG im Rahmen des Treuhandmodells. Im vorliegenden Fallbeispiel wäre das eine Seitwärtsverschmelzung der X-GmbH auf die K-KG. Zivilrechtlich liegt eine Verschmelzung der X-GmbH auf die K-KG vor, sodass §§ 3 ff. UmwStG anzuwenden sind. Steuerlich ist das übergehende Betriebsvermögen mit der Verschmelzung der S-GmbH zuzurechnen, sodass die Voraussetzung für eine Buchwertfortführung in § 3 Abs. 2 Satz 1 Nr. 1 UmwStG nicht erfüllt ist und zwingend die übergehenden Wirtschaftsgüter mit den gemeinen Werten in der steuerlichen Schlussbilanz der X-GmbH nach § 3 Abs. 1 UmwStG anzusetzen sind.

OFD Niedersachsen v. - S

1978 - 97 - St

243

Fundstelle(n):

ESt-Kartei

NI UmwStG Karte 1.11 - 2242 -

DB 2014 S. 687 Nr. 13

DB 2014 S. 9 Nr. 16

DStR 2014 S. 533 Nr. 11

DStR 2014 S. 7 Nr. 11

GmbHR 2014 S. 504 Nr. 9

Ubg 2014 S. 273 Nr. 4

AAAAE-55549