Ermittlung der Lohnsummen in Umwandlungsfällen

1. Vorschalten einer Gesellschaft

Wird aufgrund von Umstrukturierungsmaßnahmen im Lohnsummenzeitraum eine Gesellschaft für die Steuerbefreiung unschädlich (§ 13a Abs. 5 Satz 1 Nr. 1 Satz 2 und Nr. 4 Satz 2 2. Halbsatz ErbStG) vorgeschaltet, sind dennoch die Lohnsummen dieser Gesellschaft einschließlich der nachgeordneten Gesellschaften einzubeziehen.

Auf der Ebene der Obergesellschaft setzt dies jedoch eine Begrenzung der Lohnsumme auf den Umfang der Beteiligungsquote voraus.

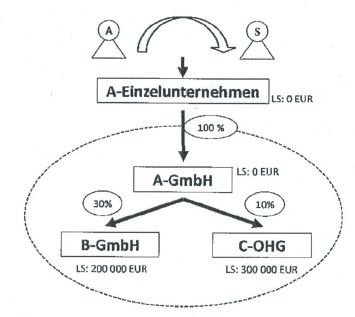

Die natürliche Person A betreibt ein Gewerbe in Form eines Einzelunternehmens. Im Betriebsvermögen dieses Einzelunternehmens befinden sich 100 % der Anteile an der A-GmbH. Die A-GmbH hält 30 % der Anteile an der B-GmbH. Zusätzlich ist die A-GmbH zu 10 % an der C-OHG beteiligt.

Die Lohnsummen betragen im Einzelunternehmen und in der A-GmbH jeweils 0 EUR, in der B-GmbH 200 000 EUR und in der C-OHG 300 000 EUR.

A überträgt sein Einzelunternehmen unentgeltlich auf S.

Die Betriebsfinanzämter stellen folgende Ausgangslohnsummen fest:

Tabelle in neuem Fenster öffnen

B-GmbH | 200 000 EUR |

C-OHG | 300 000 EUR |

A-GmbH | 90 000 EUR (= 200 000 EUR × 30 % + 300 000 EUR × 10 %) |

A-Einzelunternehmen | 90 000 EUR (= 90 000 EUR × 100 %). |

Die Mindestlohnsumme beträgt demnach 360 000 EUR (= 90 000 EUR × 400 %).

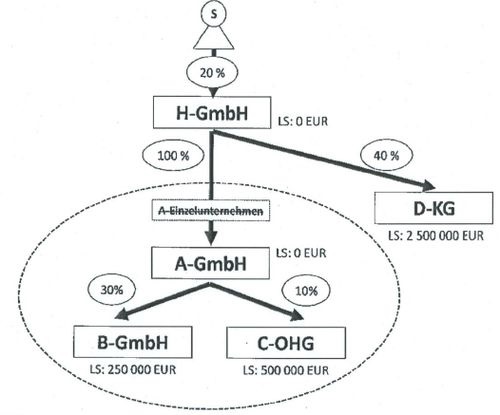

Sechs Monate nach der Übertragung bringt S das Einzelunternehmen gegen Gewährung von neuen Anteilen in eine neu geschaffene Holding (H-GmbH) ein. Mitgesellschafter T bringt seine 40 %-Beteiligung an der D-KG ein. Nach der Einbringung ist S an der H-GmbH entsprechend dem Verhältnis der eingebrachten Vermögenswerte zu 20 % beteiligt.

Die jährliche Lohnsumme beträgt:

Tabelle in neuem Fenster öffnen

A-GmbH | 0 EUR |

B-GmbH | 50 000 EUR |

C-OHG | 100 000 EUR |

D-KG | 500 000 EUR |

H-GmbH | 0 EUR |

Aus Vereinfachungsgründen wird angenommen, dass die jährlichen Lohnsummen gleichmäßig während des Lohnsummenzeitraums anfallen.

Lösung:

Die Lohnsumme der D-KG ist anzusetzen, da die Beteiligung an der H-GmbH an die Stelle des Einzelunternehmens getreten ist. Die Summe der maßgebenden jährlichen Lohnsummen beträgt:

Tabelle in neuem Fenster öffnen

B-GmbH | 50 000 EUR × 5 =

250 000 EUR |

C-OHG | 100 000 EUR × 5 =

500 000 EUR |

D-KG | 500 000 EUR × 5 = 2 500 000 EUR |

Durch die Umwandlung bleibt der Lohnsummenzeitraum von 5 Jahren unverändert.

Die Betriebsfinanzämter stellen die Summen der maßgeblichen jährlichen Lohnsummen wie folgt fest:

Tabelle in neuem Fenster öffnen

B-GmbH | 250 000 EUR |

C-OHG | 500 000 EUR |

D-KG | 2 500 000 EUR |

A-GmbH | 125 000 EUR = 250 000 EUR × 30 % + 500 000 EUR × 10 % |

H-GmbH | 202 500 EUR |

Es ist ohne

Bedeutung, dass S an der H-GmbH nicht zu mehr als 25 % beteiligt ist, weil

die nach

§ 13a Abs. 4

Satz 5 ErbStG vorgesehene

Mindestbeteiligungsgrenze sich nicht auf unmittelbar von natürlichen Personen

gehaltene Beteiligungen bezieht und

die H-GmbH an die Stelle des Einzelunternehmens getreten ist. | |

In Bezug auf die

A-GmbH (ab Zeitpunkt der Umstrukturierung bis zum Ende des Zeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 112 500 EUR = 125 000 EUR : 5 Jahre × 4,5 Jahre × 100 % | |

In Bezug auf die

D-KG (ab Zeitpunkt der Umstrukturierung bis zum Ende des Zeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 900 000 EUR = 2 500 000 EUR : 5 Jahre × 4,5 Jahre × 40 % | |

Aufgrund der

Umstrukturierung erfolgt eine Begrenzung der Lohnsumme auf den Umfang der

Beteiligungsquote des S an der H-GmbH in Höhe von

20 %. = (112 500 EUR + 900 000 EUR) × 20 % | |

A-Einzelunternehmen | 12 500 EUR |

In Bezug auf die

A-GmbH (bis zum Zeitpunkt der Umstrukturierung = 6 Monate = 0,5 Jahre) 12 500 EUR = 125 000 EUR : 5 Jahre × 0,5 Jahre × 100 % |

Die Summe der maßgebenden jährlichen Lohnsummen von 215 000 EUR (12 500 EUR für A-Einzelunternehmen + 202 500 EUR für H-GmbH) erreicht nicht die Mindestlohnsumme von 360 000 EUR.

Abwandlung:

Die jährliche Lohnsumme beträgt:

Tabelle in neuem Fenster öffnen

A-GmbH | 0 EUR |

B-GmbH | 200 000 EUR |

C-OHG | 300 000 EUR |

D-KG | 0 EUR |

H-GmbH | 0 EUR |

Die Summe der maßgebenden jährlichen Lohnsummen beträgt:

Tabelle in neuem Fenster öffnen

B-GmbH | 200 000 EUR × 5 = 1 000 000 EUR |

C-OHG | 300 000 EUR × 5 = 1 500 000 EUR |

D-KG | 0 EUR × 5 = 0 EUR |

Durch die Umwandlung bleibt der Lohnsummenzeitraum von 5 Jahren unverändert.

Die Betriebsfinanzämter stellen die Summen der maßgeblichen jährlichen Lohnsummen wie folgt fest:

Tabelle in neuem Fenster öffnen

B-GmbH | 1 000 000 EUR |

C-OHG | 1 500 000 EUR |

D-KG | 0 EUR |

A-GmbH | 450 000 EUR = 1 000 000 EUR × 30 % + 1 500 000 EUR × 10 % |

H-GmbH | 81 000 EUR |

In Bezug auf die

A-GmbH (ab Zeitpunkt der Umstrukturierung bis zum Ende des Zeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 405 000 EUR = 450 000 EUR : 5 Jahre × 4,5 Jahre × 100 % | |

In Bezug auf die

D-KG (ab Zeitpunkt der Umstrukturierung bis zum Ende des Zeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 0 EUR = 0 EUR : 5 Jahre × 4,5 Jahre × 40 % | |

= (405 000 EUR + 0 EUR) × 20 %) | |

A-Einzelunternehmen | 45 000 EUR In Bezug auf die A-GmbH (bis zum Zeitpunkt der Umstrukturierung = 6 Monate = 0,5 Jahre) 45 000 EUR = 450 000 EUR : 5 Jahre × 0,5 Jahre × 100 % |

Die Summe der maßgebenden jährlichen Lohnsummen von 126 000 EUR (45 000 EUR für A-Einzelunternehmen + 81 000 EUR für H-GmbH) erreicht nicht die Mindestlohnsumme von 360 000 EUR.

2. Umstrukturierungen auf nachgeordneten Beteiligungsebenen

Werden im Lohnsummenzeitraum Beteiligungen an nachgeordneten Gesellschaften neu strukturiert, sind die Lohnsummen der nachgeordneten Gesellschaften im Rahmen der neuen Beteiligungsstruktur weiter zu berücksichtigen, wenn sie bereits vor der Umstrukturierung einzubeziehen waren (vgl. Tz. 2.2 der gleich lautenden Erlasse der obersten Finanzbehörden der Länder vom , BStBl I S. 1250). Für neu hinzukommende Beteiligungen an Kapitalgesellschaften gilt dies entsprechend, wenn die unmittelbare und mittelbare Beteiligung zusammen mehr als 25 % beträgt (vgl. § 13a Abs. 4 Satz 5 ErbStG).

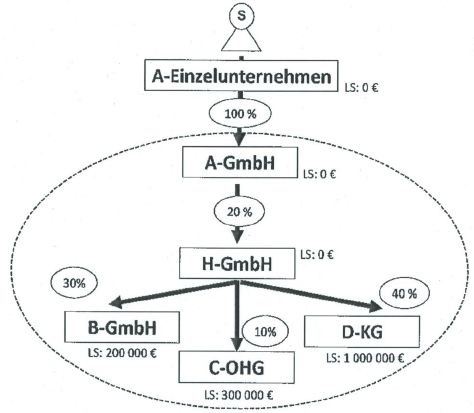

Ausgangssachverhalt wie in Beispiel zu Tz. 1.

Sechs Monate nach der Übertragung bringt die A-GmbH ihre Anteile an der B-GmbH und die Beteiligung an der C-OHG in eine neu geschaffene Holding (H-GmbH) ein. Mitgesellschafter T bringt seine 40%-Beteiligung an der D-KG ein. Nach der Einbringung ist die A-GmbH an der H-GmbH entsprechend dem Verhältnis der eingebrachten Vermögenswerte zu 20 % beteiligt.

Die jährliche Lohnsumme beträgt:

Tabelle in neuem Fenster öffnen

Einzelunternehmen | 0 EUR |

A-GmbH | 0 EUR |

B-GmbH | 200 000 EUR |

C-OHG | 300 000 EUR |

D-KG | 1 000 000 EUR |

H-GmbH | 0 EUR |

Aus Vereinfachungsgründen wird angenommen, dass die jährlichen Lohnsummen gleichmäßig während des Lohnsummenzeitraums anfallen.

Lösung:

Die Lohnsumme der D-KG ist nicht anzusetzen. Bei Beteiligungen, die innerhalb eines Betriebsvermögens gehalten werden, muss die nach § 13a Abs. 4 Satz 5 ErbStG vorgesehene Mindestbeteiligungsgrenze von mehr als 25 % erfüllt sein. Diese Voraussetzung ist bei der Beteiligung der A-GmbH an der H-GmbH nicht gegeben. Außerdem war die D-KG auch bereits vor der Umstrukturierung nicht in die Ermittlung der Lohnsumme der A-GmbH einzubeziehen.

Entsprechendes würde für eine eigene Lohnsumme der H-GmbH gelten.

Die Lohnsummen der B-GmbH und der C-OHG sind für den Zeitraum bis zur Umstrukturierung über die bestehende unmittelbare Beteiligung der A-GmbH zuzuordnen. Die Lohnsummen der B-GmbH und der C-OHG sind für den Zeitraum ab der Umstrukturierung über die bestehende unmittelbare Beteiligung der H-GmbH zuzuordnen. Zwar muss bei Beteiligungen, die innerhalb eines Betriebsvermögens gehalten werden, die nach § 13a Abs. 4 Satz 5 ErbStG vorgesehene Mindestbeteiligungsgrenze von mehr als 25 % erfüllt sein. Diese Voraussetzung ist bei der Beteiligung der A-GmbH an die H-GmbH aber nicht gegeben. Dennoch sind die Lohnsummen der B-GmbH und der C-OHG ab der Umstruktuierung zugunsten des S einzubeziehen, weil die Löhne bereits vor der Umstruktuierung in die Ermittlung der Lohnsumme einzubeziehen waren.

Die Summe der maßgebenden jährlichen Lohnsummen beträgt:

Tabelle in neuem Fenster öffnen

B-GmbH | 200 000 EUR × 5 Jahre = 1 000 000 EUR |

C-OHG | 300 000 EUR × 5 Jahre = 1 500 000 EUR. |

Durch die Umwandlung bleibt der Lohnsummenzeitraum von 5 Jahren unverändert.

Die Betriebsfinanzämter stellen die Summen der maßgebenden jährlichen Lohnsummen wie folgt fest:

Tabelle in neuem Fenster öffnen

B-GmbH |

1 000 000 EUR |

C-OHG | 1 500 000 EUR |

H-GmbH | 405 000 EUR

(= 270 000 EUR + 135 000 EUR) |

In Bezug auf die

B-GmbH (ab Zeitpunkt der Umstrukturierung bis Ende des Lohnsummenzeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 270 000 EUR = 1 000 000 EUR : 5 Jahre × 4,5 Jahre × 30 % | |

In Bezug auf die

C-OHG (ab Zeitpunkt der Umstrukturierung bis Ende des Lohnsummenzeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 135 000 EUR = 1 500 000 EUR : 5 Jahre × 4,5 Jahre × 10 % | |

A-GmbH | 126 000 EUR

(= 30 000 EUR + 15 000 EUR + 81 000 EUR) |

In Bezug auf die

B-GmbH (ab Beginn des Lohnsummenzeitraums bis zum Zeitpunkt der Umstrukturierung = 6 Monate = 0,5 Jahre) 30 000 EUR = 1 000 000 EUR : 5 Jahre × 0,5 Jahre × 30 % | |

In Bezug auf die

C-OHG (ab Beginn des Lohnsummenzeitraums bis zum Zeitpunkt der Umstrukturierung = 6 Monate = 0,5 Jahre) 15 000 EUR = 1 500 000 EUR : 5 Jahre × 0,5 Jahre × 10 % | |

In Bezug auf die

H-GmbH 81 000 EUR = 405 000 EUR × 20 % | |

Einzelunternehmen | |

126 000 EUR = 126 000 EUR × 100 % |

Die Summe der maßgebenden jährlichen Lohnsummen von 126 000 EUR erreicht nicht die Mindestlohnsumme von 360 000 EUR.

3. Umwandlungsfälle

3.1 Umwandlungsfälle auf der Ebene der Obergesellschaft

Werden aufgrund von Umstrukturierungsmaßnahmen im Lohnsummenzeitraum Anteile an einer Kapitalgesellschaft für die Steuerbefreiung unschädlich (§ 13a Abs. 5 Satz 1 Nr. 4 Satz 2 2. Halbsatz ErbStG) gegen Gewährung von Gesellschaftsrechten in eine andere Kapitalgesellschaft eingebracht (Anteilstausch), sind die Lohnsummen dieser Gesellschaft einschließlich der nachgeordneten Gesellschaften zu dem Anteil einzubeziehen, zu dem die Beteiligung des Einbringenden an der übernehmenden Gesellschaft besteht. Die Lohnsumme dieser Kapitalgesellschaft ist zu dem jeweiligen Anteil zu berücksichtigen, auch wenn er nicht mehr als 25 % beträgt.

Absatz 1 Satz 1 gilt für die Einbringung von Anteilen an einer Kapitalgesellschaft im Sinne des § 13b Abs. 1 Nr. 3 ErbStG in eine Personengesellschaft gegen Gewährung von Gesellschaftsrechten, durch die der Einbringende Mitunternehmer wird, entsprechend.

A ist zu 100 % beteiligt an der A-GmbH. A überträgt die Anteile unentgeltlich auf S.

S bringt 6 Monate nach der Übertragung die Anteile an der A-GmbH unschädlich in die B-GmbH gegen Gewährung von Gesellschaftsrechten ein. Auf der Grundlage der gemeinen Werte der Anteile hält S eine Beteiligung von 30 % an der B-GmbH.

Die Ausgangslohnsumme der A-GmbH beträgt 100 000 EUR, die Mindestlohnsumme demnach 400 000 EUR. Die jährlichen Lohnsummen betragen in der A-GmbH 100 000 EUR und in der B-GmbH 200 000 EUR.

Durch die Einbringung bleibt der Lohnsummenzeitraum von 5 Jahren unverändert.

Die Betriebsfinanzämter stellen die Summen der maßgeblichen jährlichen Lohnsummen wie folgt fest:

Tabelle in neuem Fenster öffnen

A-GmbH | 500 000 EUR = 100 000 EUR × 5 Jahre |

B-GmbH | 405 000 EUR

(= 135 000 EUR + 270 000 EUR) |

In Bezug auf

die A-GmbH (ab Zeitpunkt der Umstrukturierung bis Ende des Lohnsummenzeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 135 000 EUR = 500 000 EUR : 5 Jahre × 4,5 Jahre × 30 % | |

In Bezug auf

die B-GmbH (ab Zeitpunkt der Umstrukturierung bis Ende des Lohnsummenzeitraums = 4 Jahre und 6 Monate = 4,5 Jahre) 270 000 EUR = 1 000 000 EUR : 5 Jahre × 4,5 Jahre × 30 % |

Ansatz der Summe der maßgebenden jährlichen Lohnsummen durch das Erbschaftsteuerfinanzamt:

In Bezug auf den Zeitraum von Erwerb bis zum Zeitpunkt der Umstrukturierung (6 Monate = 0,5 Jahre) muss das Erbschaftsteuerfinanzamt für die A-GmbH 50 000 EUR (= 500 000 EUR : 5 Jahre × 0,5 Jahre) berücksichtigen.

Die für die B-GmbH festgestellte Summe der maßgebenden jährlichen Lohnsummen (405 000 EUR) ist zu übernehmen.

Die Summe der maßgebenden jährlichen Lohnsummen von 455 000 EUR (= 50 000 EUR + 405 000 EUR) erreicht die Mindestlohnsumme von 400 000 EUR.

Wird aufgrund von Umstrukturierungsmaßnahmen im Lohnsummenzeitraum ein Betrieb, Teilbetrieb oder Mitunternehmeranteil für die Steuerbefreiung unschädlich (§ 13a Abs. 5 Satz 1 Nr. 1 Satz 2 2. Halbsatz ErbStG; vgl. gleich lautende Erlasse der obersten Finanzbehörden der Länder vom , BStBl I S. 1508) gegen Gewährung von Gesellschaftsrechten in eine Kapital- oder Personengesellschaft eingebracht, sind die Lohnsummen dieser Gesellschaft einschließlich der nachgeordneten Gesellschaften zu dem Anteil einzubeziehen, zu dem die Beteiligung des Einbringenden an der übernehmenden Gesellschaft besteht. Im Fall einer Einbringung in eine Kapitalgesellschaft ist die Lohnsumme dieser Kapitalgesellschaft zu dem jeweiligen Anteil zu berücksichtigen, auch wenn er nicht mehr als 25 % beträgt.

Im Fall einer Verschmelzung gilt das Vorstehende entsprechend.

3.2 Umwandlungsfälle auf der Ebene von Untergesellschaften

Besteht im Lohnsummenzeitraum zunächst eine zu berücksichtigende Beteiligung an einer Personengesellschaft und wird die Personengesellschaft in eine Kapitalgesellschaft umgewandelt, bestehen keine Bedenken, die Lohnsumme dieser Kapitalgesellschaft zu berücksichtigen, auch wenn die Beteiligung an der Kapitalgesellschaft nicht mehr als 25 % beträgt. Stimmt die Höhe der Beteiligung an der Kapitalgesellschaft aufgrund der Umwandlung nicht mit der Beteiligung an der Personengesellschaft überein, ist die Lohnsumme zu dem Anteil zu berücksichtigen, zu dem die Beteiligung an der Kapitalgesellschaft besteht. Wird eine Kapitalgesellschaft umgewandelt, z. B. in eine Personengesellschaft, gilt Satz 2 entsprechend.

4. Anwendungszeitpunkt

Dieser Erlass ist auf alle Erwerbe anzuwenden, für die die Steuer nach dem entstanden ist, soweit Feststellungsbescheide noch nicht bestandskräftig sind. Für Erwerbe, für die die Steuer vor dem entstanden ist, sind die Grundsätze dieses Erlasses entsprechend anzuwenden, soweit Steuerbescheide noch nicht bestandskräftig sind (die Angaben zu den Lohnsummen waren noch nicht Gegenstand der Feststellung).

Inhaltlich gleichlautend

Oberste Finanzbehörden der

Länder v. - S

3812a

Ministerium für Finanzen und Wirtschaft

Baden-Württemberg - 3-S

381.2a/24

Bayerisches Staatsministerium der Finanzen,

für Landesentwicklung und Heimat - 34 –

S 3812a – 021 – 41

175/13

Senatsverwaltung für Finanzen

Berlin - III D – S 3812a

– 2/2012

Ministerium der Finanzen des Landes

Brandenburg - 36 – S

3812a – 2012#003

Die Senatorin für Finanzen der Freien

Hansestadt Bremen - S 3812a

– 13

Finanzbehörde der Freien und Hansestadt

Hamburg - 53 – S 3812a

– 005/12

Hessisches Ministerium der

Finanzen - S 3812a A –

005 – II 6a

Finanzministerium

Mecklenburg-Vorpommern - IV – S

3812a – 00000 – 2009/001 – 006

Niedersächsisches

Finanzministerium - S 3812a

– 26 – 351

Finanzministerium des Landes

Nordrhein-Westfalen - S 3812a

– 101 – V A 6

Ministerium der Finanzen des Landes

Rheinland-Pfalz - S 3812a A

– 13 – 027 – 448

Saarland Ministerium für Finanzen und

Europa - B/5 – S 3812-a

– 1#002

Sächsisches Staatsministerium der

Finanzen - 35 – S

3812b/1/53 – 2013/211743

Ministerium der Finanzen des Landes

Sachsen-Anhalt - 46 – S

3812a – 30

Finanzministerium des Landes

Schleswig-Holstein - VI 35 – S

3812a – 006

Thüringer Finanzministerium - S 3812a A –

02/2013

Auf diese Anweisung wird Bezug genommen in folgenden Verwaltungsanweisungen:

Fundstelle(n):

BStBl 2013 I Seite 1510

MAAAE-50876