AfA-Optimierungs-Rechner – Berechnungsprogramm

Bei einem bilanziell zu berücksichtigenden Wirtschaftsgut ist stets zu entscheiden, welche handelsrechtlichen und steuerrechtlichen Regelungen angewendet werden sollten, um einen bestmöglichen Abschreibungsverlauf zu erhalten.

So können bei beweglichen Wirtschaftsgütern grundlegend die lineare oder unter bestimmten Voraussetzungen die degressive Abschreibung in Frage kommen. Hier ist der optimale Zeitpunkt für den Wechsel von der degressiven zur linearen Abschreibung zu beachten. Sind die jeweiligen Voraussetzungen gegeben, bietet sich eine eventuelle Behandlung als geringwertige Wirtschaftsgüter oder die Berücksichtigung im Rahmen eines Sammelpostens an.

Für Computerhardware und Software zur Dateneingabe und -verarbeitung kann zudem die betriebsgewöhnliche Nutzungsdauer von einem Jahr gem. NWB HAAAI-04946, zur Anwendung kommen. Darüber hinaus haben der Investitionsabzugsbetrag gem. § 7g Abs. 1 EStG und die Sonderabschreibung gem. § 7g Abs. 5 EStG bereits einen Einfluss auf den berücksichtigungsfähigen Abzugsbetrag bzw. die Höhe der Abschreibung.

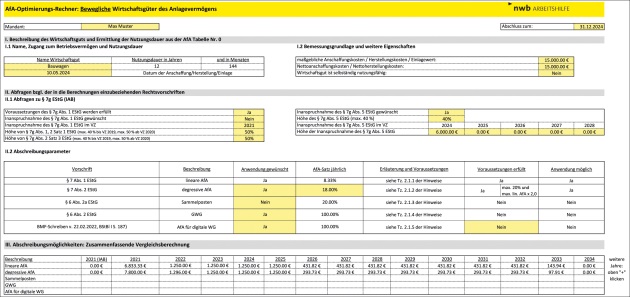

Dieses mandantenfähige Tool, abrufbar unter NWB XAAAJ-16885, bietet eine praxisnahe Unterstützung und kann die im Einzelfall maßgeblichen Abschreibungsmöglichkeiten veranschaulichen. Hiermit können Sie für bewegliche und unbewegliche Wirtschaftsgüter die verschiedenen Abschreibungsmethoden und Kombinationen gegenüberstellen und erhalten eine übersichtliche Auswertung, welche Abschreibungsmöglichkeiten zu einem für Sie optimalen Ergebnis führen. Dies dient Ihnen als Entscheidungsgrundlage und gibt die Möglichkeit, verschiedene Varianten zu berechnen.

Zudem werden jeweils Bestandsverzeichnisse angeboten, die Ihnen als Übersicht der Wirtschaftsgüter zur Verfügung stehen: Sie bieten jeweils für die beweglichen und unbeweglichen Wirtschaftsgüter umfassende Dokumentationsmöglichkeiten wie z. B. Anschaffungs- und Herstellungskosten, Datum der Anschaffung/Herstellung/Einlage, Nutzungs- und Restnutzungsdauer, steuerliche Abschreibungen und Restwert.

Für die Ermittlung der optimalen Abschreibungsverläufe werden in jeweils einem separaten Arbeitsblatt die relevanten Angaben für das Wirtschaftsgut und die Abschreibungsarten erfasst und direkt die Vergleichsberechnung mit weiteren, detaillierten Ergebnissen angezeigt.

Für die unbeweglichen Wirtschaftsgüter bietet das Programm insbesondere:

Eine Prüfung der Voraussetzungen für die Anwendung der Abschreibungen gem. § 7 Abs. 4 EStG bzw. § 7b EStG inklusive der Differenzierung des Datums der Fertigstellung und des Bauantrags.

Der zu berücksichtigende Abschreibungssatz gem. § 7b EStG kann individuell angegeben werden.

Mit diesem Excel-Tool erhalten Sie ein komplexes Werkzeug an die Hand, das Sie bei der Beratung Ihrer Mandanten zur Veranschaulichung der Auswirkung der Abschreibungen nutzen können.

Fundstelle(n):

StuB 3/2026 Seite 3

VAAAK-09036