§ 22 EStG Fremdfinanzierte Rentenversicherung gegen Einmalbetrag mit sofort beginnender Rentenzahlung

I. Fremdfinanzierte Rentenversicherung gegen Einmalbetrag mit sofort beginnender Rentenzahlung

1. Modellbeschreibung

Deutsche und ausländische Versicherungsgesellschaften bieten kreditfinanzierte Rentenversicherungen ohne Kapitalwahlrecht gegen Einmalbetrag an, bei denen die Rentenzahlungen sofort beginnen. Der Versicherungsnehmer erwirbt durch die Einmalzahlung den Anspruch auf eine lebenslange Rente (meist wird außerdem eine Mindestlaufzeit von 15 oder mehr Jahren vereinbart). Die Rentenzahlungen erfolgen nachschlüssig, wobei der Versicherungsnehmer im Regelfall zwischen monatlicher, viertel- und jährlicher Zahlungsweise wählen kann.

Die Einmalzahlung wird größtenteils fremdfinanziert. Das Darlehen hat i. d. R. eine feste Laufzeit von 8 bis 15 Jahren; die Zinsbindungsfrist kann kürzer sein. Häufig wird für das Darlehen eine Tilgungsvorraussetzung vereinbart. Die Tilgung soll durch eine Lebensversicherung bzw. einen Investmentplan erfolgen. Die Laufzeit dieser Kapitalanlagen entspricht deshalb regelmäßig der Laufzeit des Darlehens. Vielfach wird die Lebensversicherung bzw. der Investmentplan gegen Einmalbetrag abgeschlossen, der ebenfalls fremdfinanziert wird.

Verschiedentlich wird auch noch eine zusätzliche Risikolebensversicherung gegen laufende Beitragsleistung abgeschlossen.

2. Allgemeines

2.1 Verlustmodell nach § 2b EStG

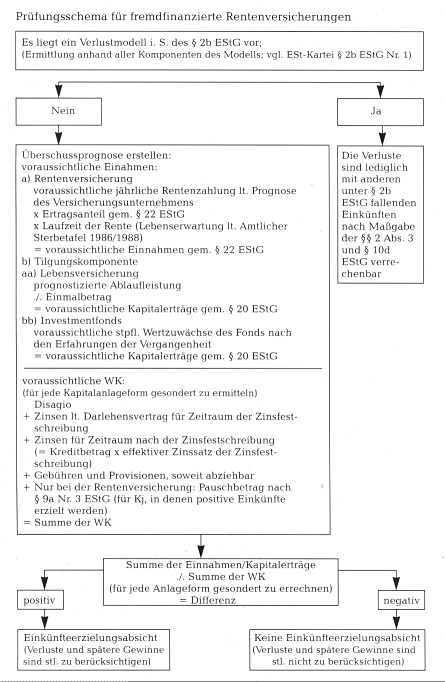

Modellhaft angebotene fremdfinanzierte Rentenversicherungen sind ”ähnliche Modelle” i. S. von § 2b S. 1 EStG (Tz. 11 und 12 des ESt-Kartei § 2b EStG Nr. 1).

Beim Abschluss eines modellhaft angebotenen Vertrags nach dem ist daher zu prüfen, ob § 2b EStG zur Anwendung kommt.

Prüfungsreihenfolge:

Rendite nach Steuern ist doppelt so hoch wie vor Steuern (1. Regelbeispiel). Die Renditeermittlung lt. Prospekt (nicht individuelle Überschussprognose) ist vorzulegen. Wegen des langen Betrachtungszeitraums (Policenlaufzeit), wird die Nachsteuerrendite i. d. R. nicht doppelt so hoch sein wie die Rendite vor Steuern.

Werbemäßige Hervorhebung vor stl. Verlusten (2. Regelbeispiel). Die Darstellung der stl. Auswirkungen einer fremdfinanzierten Rentenversicherung ist kein schädliches In-Aussicht-Stellen von Steuerminderungen (Tz. 43 des a.a.O.).

Stl. Vorteil steht im Vordergrund (Grundtatbestand). Dies ist dann der Fall, wenn die aus dem Modellkonzept (Zahlen lt. Prospekt, nicht individuelle Zahlungsströme) resultierenden Verluste zum Ende eines Jahres in der Verlustphase zu Steuerermäßigungen führen, die insgesamt höher sind, als das bis dahin einzusetzende Kapital (RdNr. 14 des a.a.O.). Einzusetzendes Kapital ist bei einem Rentenmodell die Summe des für die einzelnen Modellkomponenten (Rentenversicherung, Tilgungsplan) insgesamt eingesetzten Eigenkapitals.

Nach den bisherigen Erfahrungen wird der Grundtatbestand dann nicht erfüllt, wenn bei Abschluss des Modells ein nicht unerhebliches Eigenkapital einzusetzen ist. Wird das einzusetzende Eigenkapital allerdings nach den Modellrechnungen durch die Steuerersparnis aufgrund der Aufwendungen im Erstjahr (Damnum, Kreditvermittlungs- und sonstige Gebühren) abgedeckt, ist der Grundtatbestand vorrangig zu prüfen.

Mit (BStBl 2000 II S. 267) hat der BFH zwar im Fall einer vollständig fremdfinanzierten Rentenversicherung gegen Einmalbetrag entschieden, dass es sich dabei nicht um ein Steuersparmodell gehandelt habe und die Steuerersparnis nicht der alleinige oder vorrangige Beweggrund für die Vertragsgestaltung gewesen sei. Diese Feststellung wurde jedoch im Zusammenhang mit der Beurteilung der Einkunftserzielungsabsicht und der Frage der Anwendbarkeit der BFH-Rspr. zu Verlustzuweisungsgesellschaften getroffen. Aus dieser Feststellung ergeben sich daher keine Folgerungen für die Frage, ob ein stl. Vorteil i. S. des § 2b EStG vorliegt, da eine Einkünfteerzielungsabsicht erst Voraussetzung für die Anwendung der Vorschrift ist.

Kommt das Verlustausgleichsverbot nach § 2b EStG nicht zur Anwendung, ist das Rentenversicherungsmodell entsprechend den (BStBl 2000 II S. 267) und v. (BStBl 2000 II S. 660) nach folgenden Grundsätzen zu beurteilen:

2.2 Getrennte Beurteilung der Kapitalanlagen

I.d.R. erwirbt der Stpfl. mehrere Kapitalanlagen (Rentenversicherung, Kapitallebensversicherung und/oder Investmentfondsanteile). In diesem Fall ist jede Kapitalanlage für sich stl. zu würdigen (s. und , BStBl 1989 II S. 934, 1993 II S. 18).

Der Stpfl. erzielt aus der Rentenversicherung Einkünfte nach § 22 EStG und aus den zur Tilgung eingesetzten Kapitalanlagen (Kapitallebensversicherung gegen Einmalbetrag oder Investmentsparpläne) Einkünfte nach § 20 EStG, und zwar aus den Lebensversicherungen gegen Einmalbeitrag nach § 20 Abs. 1 Nr. 6 EStG und aus den Investmentfonds nach § 20 Abs. 1 Nr. 1 EStG i. V. mit § 39 KAGG.

2.3 Totalüberschuss

Gemeinsames Merkmal der angesprochenen Modelle ist, dass in den ersten Jahren die WK die stpfl. Einnahmen übersteigen. Positive Einkünfte werden erst nach Tilgung des Darlehens erzielt.

Voraussetzung für die Anerkennung von WK-Überschüssen ist grundsätzlich, dass der Stpfl. die geltend gemachten Aufwendungen in der Absicht tätigt, auf die voraussichtliche Dauer der Nutzung der Einkunftsquelle einen Totalüberschuss zu erzielen (Beschl. des Großen Senats v. , BStBl 1984 II S. 751, 766; BStBl 1991 II S. 398). Das Vorliegen des subjektiven Merkmals ”Überschusserzielungsabsicht” kann nur durch Aufstellen einer unter Heranziehung aller objektiv erkennbaren Umstände zu treffenden Prognose über die voraussichtliche Dauer der Kapitalnutzung, die in dieser Zeitspanne voraussichtlich erzielbaren stpfl. Erträge und anfallenden WK überprüft werden.

Auf den Umfang des Erfolges kommt es nicht an. Für das Streben nach Erfolg kann auch ein ”bescheidener Überschuss” als Indiz ausreichend sein. Entscheidend ist, dass zu dem für die Beurteilung maßgeblichen Zeitpunkt ein Konzept erkennbar ist, das einen solchen Überschuss möglich erscheinen lässt.

Die Überschussprognose ist auf den Zeitpunkt der Vertragsabschlüsse zu erstellen. Später eintretende gravierende Sachverhaltsänderungen können das Ergebnis der erstmaligen Überschussprognose allerdings verändern und ggf. für die Zukunft zu einem Beurteilungswechsel führen (s. BFH, BStBl 2000 II S. 267 unter II. 5).

3. Überschussprognose für die private Rentenversicherung

Die gesamten Einnahmen aus der Rentenversicherung sind mit dem sich aus der Tabelle zu § 22 Nr. 1 Satz 3 EStG ergebenden Ertragsanteil zur ESt heranzuziehen (ESt-Kartei § 22 EStG Nr. 16). Für die Überschussprognose ist die Summe der stpfl. Ertragsanteile der Summe der voraussichtlichen WK, jeweils bezogen auf die Dauer der voraussichtlichen Rentenlaufzeit (s. u.) gegenüberzustellen.

3.1 Voraussichtliche Einnahmen

Höhe der Renteneinnahmen

Die Höhe der voraussichtlichen Renteneinnahmen kann entsprechend den Angaben des Versicherers (garantierte Rente zuzüglich der voraussichtlichen Überschussanteile) ermittelt werden.

Leistungen ausländischer Versicherungsunternehmen unterliegen dem Währungskursrisiko, wenn die Renten nicht in DM oder Euro geschuldet wird. Wechselkursänderungen sind grundsätzlich in eine Überschussprognose einzubeziehen ( BFH/NV 1997 S. 478). Soweit die Modellanbieter von sich aus bereits Risikoabschläge in ihrer Berechnung berücksichtigt haben, sind diese in jedem Fall zu übernehmen. Da nach Auffassung des BFH den Erfahrungswerten der Vergangenheit entscheidende Bedeutung beizumessen ist, sind darüber hinaus die in der Prognoseberechnung zugrunde gelegten Werte mit den Durchschnitttswerten der Vergangenheit zu vergleichen.

Im Urt. v. (BStBl 2000 II S. 267) hat es der BFH befürwortet, entweder auf den durchschnittlichen Umrechnungskurs im Jahr vor dem Abschluss der Rentenversicherung oder auf den durchschnittlichen Umrechnungskurs der letzten zehn Jahre vor dem Vertragsabschluss abzustellen (s. unter II. 4a cc der Gründe). Da im Urteilsfall beide Berechnungsmethoden zur Prognose eines Einnahmeüberschusses führten, hat es der BFH offen gelassen, welcher Methode der Vorzug gebührt. Im Hinblick auf die üblicherweise langen Laufzeiten der Verträge sollte im Zweifelsfall der Durchschnittswert eines Zehn-Jahres-Zeitraumes angesetzt werden.

Maßgeblicher Ertragsanteil

Die Einnahmen sind dem Versicherungsunternehmer als Kapitalgeber zuzurechnen. Die Einräumung eines (auch unwiderruflichen) Bezugsrechts ändert an der Zurechnung der Einnahmen nichts, sondern stellt eine estl. unbeachtliche Einkommensverwendung dar. Sind Versicherungsnehmer mehrere Personen, sind die Rentenzahlungen, sofern im Versicherungsvertrag nichts anderes bestimmt ist, nach Köpfen aufzuteilen und in dieser Höhe den Rentenberechtigten zuzurechnen.

Für die Ermittlung des Ertragsanteils ist das bei Beginn der Rente vollendete Lebensjahr des Versicherungsnehmers maßgebend. Das maßgebende Datum ist der versicherungsrechtliche Beginn der Rente. Dieses Datum ergibt sich aus dem Versicherungsschein. Der Zeitpunkt der ersten Rentenzahlung ist hingegen unerheblich (H 167 [Beginn der Rente] EStH 2000).

Sind Versicherungsnehmer und Versicherter verschiedene Personen, erfolgt die Ermittlung des Ertragsanteils nach § 55 Abs. 1 Nr. 2 EStDV (maßgebend ist das vollendete Lebensjahr der versicherten Person).

Bei Rentenversicherungsmodellen wird oftmals eine Rentendauer vereinbart, die von der Lebenszeit mehrerer Personen (z. B. Ehegatten oder ein Elternteil + Kind) abhängt. Versicherungsrechtlich handelt es sich hierbei um sog. ”Verbundrenten” (Renten für verbundene Leben), die im Regelfall in gleicher (unveränderter) Höhe bis zum Tod der längst lebenden versicherten Person gezahlt werden. Der Ertragsanteil von Lebensversicherungs-Verbundrenten ist stets nach § 55 Abs. 1 Nr. 3 EStDV (vollendetes Lebensjahr der ältesten Person, wenn das Rentenrecht mit dem Tod des zuerst Sterbenden erlischt; vollendetes Lebensjahr der jüngeren Person, wenn das Rentenrecht mit dem Tod des zuletzt Sterbenden erlischt) zu ermitteln.

Das gilt auch dann, wenn bei einer von Eheleuten abgeschlossenen Rentenversicherung die Rente für einen der Ehegatten in der Police als Hinterbliebenenrente bezeichnet wird (, rkr., nv.). Für die Ermittlung des Ertragsanteils bei Lebensversicherungs-Verbundrenten ist unabhängig von der Vertragsgestaltung im Einzelfall vielmehr darauf abzustellen, ob von vornherein feststeht, dass der Versicherer die zugesicherte Rente bis zum Tod der längst lebenden versicherten Person zu erbringen hat. In diesem Fall beruht die gesamte vereinbarte Versicherungsleibrente - anders als z. B. die Hinterbliebenenrente aus der gesetzlichen Rentenversicherung - auf einer für die gesamte Vertragsdauer bestehenden einheitlichen Rechtsgrundlage (Rentenstammrecht) mit der Folge, dass bei Lebensversicherungs-Verbundrenten auch nur eine Rente vorliegt, die für die gesamte Laufzeit mit dem bei Beginn der Rente nach Maßgabe des § 55 Abs. 1 Nr. 3 EStDV zu ermittelnden Ertragsanteil zur ESt heranzuziehen ist. Der Eintritt des ”Hinterbliebenenfalles” bei mehreren versicherten Personen führt deshalb nicht zur Begründung neuer Rentenrechte, sondern allenfalls zu einer Änderung der Bezugsberechtigung.

Laufzeit der Rente

Für die Überschussprognose ist grundsätzlich davon auszugehen, dass die Leibrente für die Dauer der voraussichtlichen Lebenserwartung gezahlt wird. Diese mittlere Lebenserwartung des Stpfl. ist anhandm der zum Zeitpunkt des Vertragsabschlusses maßgebenden amtlichen Sterbetafel zu ermitteln (zz. ”Sterbetafel für die Bundesrepublik Deutschland 1986/88 nach dem Gebietsstand seit dem ” [Tabelle 6 zu § 12 BewG, Anhang 4 der VStR 1995]). Nicht zugrunde gelegt werden darf die oftmals in den Überschussprognosen der Anbieter zitierte DAV-Sterbetafel, die eine wesentlich höhere Lebenserwartung ausweist.

Hängt die Zahlung der Renteneinnahmen vom Leben einer anderen (meist jüngeren) Person ab, sind die nach dem Tod des Versicherungsnehmers an dessen Erben weiterhin fließenden Zahlungen in die Überschussprognose mit einzubeziehen.

3.2 Voraussichtliche Werbungskosten

Sind Versicherungsnehmer und Darlehensnehmer nicht identisch, sind die vom Darlehensnehmer getragenen Finanzierungskosten nicht dem Versicherungsnehmer zuzurechnen (Drittaufwand) und dementsprechend bei dessen Überschussprognose auch nicht zu berücksichtigen.

Trägt der Versicherungsnehmer allerdings nachweislich die Finanzierungskosten ganz oder teilweise, sind diese - trotz fehlender zivilrechtlicher Verpflichtung aus dem Darlehensvertrag - bei ihm stl. berücksichtigungsfähig, da es sich um Aufwendungen für die eigene Einkunftsquelle handelt, die also in eigenem Interesse getätigt werden (vgl. Beschl. des Großen Senats v. , BStBl 1999 II S. 782 unter C.V.2a; BStBl 2000 II S. 310). Bei fremdfinanzierten Rentenversicherungen wird regelmäßig ein Vertragspaket gezeichnet und ein einheitliches Gesamtdarlehen für verschiedene Zwecke eingesetzt (z. B. Rentenstammrecht, Einmalbeitrag in eine Kapitallebensversicherung oder einen Investmentplan). Das Gesamtdarlehen und somit auch die Finanzierungskosten sind daher entsprechend dem tatsächlichen Verwendungszweck aufzuteilen ( BStBl 2000 II S. 660). Evtl. eingesetzte Eigenmittel können nur dann einem bestimmten Zweck zugeordnet werden, wenn der Stpfl. anhand des Zahlungsverkehrs diesen Verwendungszweck eindeutig nachweisen kann. Das oben zum Währungsrisiko Gesagte gilt entsprechend.

Risikoanteil

Die auf die im Rahmen des Anlagemodells erworbenen Versicherungen auf den Erlebens- oder Todesfall jeweils anteilig entfallenden Finanzierungskosten sind insoweit nicht abziehbar, als der Einmalbetrag zur Abdeckung des Risikoanteils verwandt wurde. Denn Erträge nach § 20 Abs. 1 Nr. 6 EStG werden nur besteuert, soweit sie auf die Sparanteile eines Versicherungsbeitrags entfallen. Erfahrungsgemäß entfällt zumindest auf die Police, aus der die sofort beginnenden Rentenzahlungen fließen, ein Risikoanteil von ca. 1-3 v. H. Dieser Risikoanteil wird teilweise bereits in den Überschussprognosen berücksichtigt. Er kann von den Versicherungsgesellschaften mitgeteilt werden.

Disagio

Regelmäßig wird ein Disagio bis zu 10 v. H. vereinbart. Hiergegen bestehen bei einer mindestens fünfjährigen Zinsbindung keine Bedenken (entsprechend der Regelung in Tz. 3.3.4 des so genannten Bauherrenerlasses, ESt-Kartei § 21 EStG Nr. 5.1).

Schuldzinsen

Für die Berechnung der Überschussprognose sind die Schuldzinsen lt. Darlehensvertrag zugrunde zu legen. Ist die Zinsbindungsfrist kürzer als die Darlehenslaufzeit vereinbart, können die zunächst vereinbarten Zinssätze (der Effektivzinssatz, nicht der Nominalzinssatz) i. d. R. auch für die verbleibende Darlehenslaufzeit fortgeführt werden.

Eine Kürzung der Schuldzinsen wegen laufender Kapitalrückzahlungen (= in den Rentenzahlungen enthaltener Kapitalanteil) kommt nach Auffassung des BFH nicht in Betracht (Urt. v. , BStBl 2000 II S. 660). Die für den Bereich der Kapitaleinkünfte entwickelten Grundsätze (s. BStBl 1997 II S. 424 zu refinanzierten Berlin-Darlehen) sind hier nicht anwendbar (entgegen lfd. Nr. 4 der Informationen über Steuerfragen II/1998).

Gebühren und Provisionen

Regelmäßig werden für den Abschluss der Verträge diverse Gebühren (z. B. Kreditvermittlungsprovisionen, Informations-und Abwickungshonorar) in Rechnung gestellt.

Für die Abzugsfähigkeit als Finanzierungskosten reicht es nicht aus, dass Gebühren als ”Kreditvermittlungskosten” abgerechnet werden. Die Modellanbieter vermitteln nicht nur die Finanzierung, sondern auch die Versicherungsabschlüsse (Renten-, Kapitallebens-, Risikoversicherung) sowie ggf. die zur Tilgung eingesetzten Investmentfonds, ohne dass dieser Tätigkeitsbereich in den Gebührenabrechnungen seinen Niederschlag findet. Die Gebühren sind daher im Zweifelsfall im Verhältnis der vermittelten Kapitalanlagen (Einmalbeträge in die Versicherungen oder die Fonds) und des Kredits aufzuteilen, wobei der auf den Kredit entfallende und damit als Finanzierungskosten abzugsfähige Anteil 2 v. H. des Darlehensbetrages nicht überschreiten darf (analog Tz. 4.1.1 des Bauherrenerlasses, ESt-Karte § 21 EStG Nr. 5.1).

Inzwischen hat der BFH zur Frage der Abziehbarkeit von Kreditvermittlungsgebühren und sonstigen Vermittlungsprovisionen bei derartigen Rentenmodellen mit Urt. v. - VIII R 29/00 - (Vorinstanz NFG, vgl. EFG 2000 S. 779) entschieden und die Verwaltungsauffassung dem Grunde nach bestätigt.

Die Vermittlungskosten stellen auch keine Beratungskosten i. S. des (BStBl 1998 I S. 126) dar. Diese Regelung ist im Übrigen nicht anzuwenden, wenn die Aufwendungen - wie in den einschlägigen Modellen - der Vermögensbildung (= Erwerb eines Rentenstammrechts) dienen.

3.3 Ergebnis der Überschussprognose

Ergibt die Gegenüberstellung der voraussichtlichen Renteneinnahmen und der voraussichtlichen WK (einschließlich des Pauschbetrags nach § 9a Nr. 3 EStG für Kj nach Ablauf der Finanzierung) einen Überschuss, ist das Modell stl. anzuerkennen. Ist ein Überschuss nach der Prognose nicht erreichbar, sind Einnahmen und Ausgaben nicht anzusetzen. In einem solchen Fall der Liebhaberei ist davon auszugehen, dass der Stpfl. diese Vermögensanlage in dieser Form nur wegen der angestrebten Steuerersparnis gezeichnet hat; dieses Motiv ist stl. unbeachtlich (BFH, BStBl 1984 II S. 751 und 1986 II S. 289).

4. Lebensversicherung/Investmentplan

Die Vertragsgestaltungen sehen oftmals eine Tilgungsvoraussetzung für das Darlehen vor. Die Tilgung soll durch eine Lebensversicherung oder einen Investmentplan erfolgen. Diese Kapitalanlagen werden regelmäßig als Sicherheit an das Kreditinstitut abgetreten.

4.1 Lebensversicherung

Steuerpflicht der Erträge

Handelt es sich um eine Lebensversicherung gegen Einmalbeitrag oder wird die Versicherung mit einem nicht nach § 10 Abs. 2 Satz 1 Nr. 2a EStG begünstigten Unternehmen geschlossen, sind die Erträge hieraus stets nach § 20 Abs. 1 Nr. 6 EStG stpfl..

Gleiches gilt für Versicherungen gegen laufende Beitragsleistungen bei Vereinbarungen ab dem . In derartigen Fällen wird die Kapitallebensversicherung zur Sicherung/Tilgung eines Kredits eingesetzt, der zur Anschaffung eines nicht begünstigten WG, nämlich den Erwerb eines Rentenstammrechts, verwandt wurde (§ 10 Abs. 2 Satz 2 EStG; ESt-Kartei § 10 EStG Nr. 2.19). In diesem Fall ist die Steuerpflicht der Zinsen aus der Lebensversicherung gegenüber dem Stpfl. gesondert festzustellen und dem Versicherungsunternehmen mitzuteilen (vgl. AO-Kartei § 180 AO Karte 9).

Prüfung des Totalüberschusses

Bei Wahl einer Versicherung gegen Einmalbeitrag wird letzterer regelmäßig auch refinanziert. Die Refinanzierungskosten können als WK bei dein Einkünften aus § 20 EStG berücksichtigt werden, wenn diese Kapitalanlage voraussichtlich einen Überschuss abwerfen wird. Die Höhe der Einnahmen ist ungewiss, da bei inländischen Versicherungen die garantierte Versicherungssumme lediglich den rechnungsmäßigen Zins (derzeit 3,25 %) enthält und die Höhe der außerrechnungsmäßigen Zinsen (Überschussanteile) von der künftigen Ertragslage der Versicherungsunternehmen und ihrer Bereitschaft zur Weitergabe der Erträge an ihre Versicherten abhängt. Für die Prüfung des Totalüberschusses ist dennoch - als einziger Anhaltspunkt-von den ”Beispielsrechnung” und ”Prognosen” der Versicherungswirtschaft auszugehen.

Risikoanteil

Vgl. hierzu Tz. 3.1.

4.1 Investmentfonds

Bei der Kapitalanlage ”Investmentfonds” handelt es sich regelmäßig um den Erwerb von auf hohe Wertzuwächse ausgerichteten Investmentfondsanteilen gegen Einmalbetrag und/oder laufende Zahlungen. Die laufenden Zahlungen werden vielfach mittels der Bezüge aus der Rentenversicherung erbracht.

Soweit die Kapitalanlage fremdfinanziert wird, ist die Einkünfteerzielungsabsicht auf der Grundlage einer Totalüberschussprognose zu überprüfen. Da die künftige Entwicklung der Fonds mit Unsicherheiten behaftet ist, kommt den Erfahrungswerten der Vergangenheit entscheidende Bedeutung zu.

Überschusserzielungsabsicht liegt bei den Einkünften aus Kapitalvermögen vor, wenn eine Wahrscheinlichkeitsprognose über die voraussichtliche Dauer der Kapitalnutzung einen bescheidenen stpfl. Überschuss erwarten lässt. Dies gilt auch dann, wenn die erwarteten steuerfreien Vermögensvorteile diesen Überschuss übersteigen ( BFH/NV 2000 S. 825).

5. Verfahrenshinweise

Macht ein Stpfl. Verluste bei § 22 EStG aufgrund einer fremdfinanzierten Rentenversicherung geltend, sollten - neben dem Nachweis der geltend gemachten Aufwendungen - folgende Unterlagen angefordert werden:

Prospekt, Vertriebsunterlagen des Vermittlers,

Versicherungsverträge zur Rentenversicherung und ggf. abgeschlossenen Kapitallebensversicherung sowie alle weiteren im Zusammenhang mit der Rentenversicherung abgeschlossenen Versicherungsverträge einschließlich zugehöriger Versicherungsscheine,

Darlehensverträge,

Nachweis der tatsächlichen Darlehensverwendung (Zahlungsnachweise), wenn ein Gesamtdarlehen für verschiedene Zwecke eingesetzt wird,

Abtretungserklärung bzw. Sicherungsvereinbarungen,

Abrechnungen über Vermittlungs-, Beratungsgebühren etc.,

Mitteilung der Versicherung über den im Rentenversicherungseinmalbetrag und ggf. in der Tilgungsversicherung enthaltenen Risikoanteil,

Überschussprognose, aus der sich das Vorliegen der Überschusserzielungsabsicht ergibt,

Renditeermittlung nach § 2b EStG,

Erklärung über die Vollständigkeit der eingereichten Unterlagen.

Es ist darauf zu achten, dass nicht nur unvollständige Kopien oder Vertragsentwürfe vorgelegt werden. Bei Vereinbarungen mit ausländischen Vertragspartnern ist eine deutsche Übersetzung anzufordern (§ 87 Abs. 2 AO), wenn Zweifel an der Bedeutung bestimmter vertraglicher Formulierungen bestehen sollten.

Da spätere gravierende Veränderungen im Sachverhalt ggf. einen Beurteilungswechsel hinsichtlich der Überschusserzielungsabsicht zur Folge haben können (s. Tz. 2.3), sollte das Ergebnis der erstmaligen Prüfung und die Prüfungsgrundlagen in geeigneter Form dokumentiert und zu den Dauerunterlagen genommen werden. In der Folgezeit sollte stichprobenweise (insbesondere nach Ablauf der Zinsbindung) ein Abgleich der Prognose mit der tatsächlichen Entwickung vorgenommebn werden.

II. Fremdfinanzierte Rentenversicherung gegen Einmalbetrag mit aufgeschobenem Beginn der Rentenzahlungen

Bei einer Rentenversicherung gegen Einmalbetrag besteht kein ordentliches Kündigungsrecht nach dem Versicherungsvertragsgesetz (VVG). § 165 VVG ist auf diese Versicherungsform nicht anwendbar, da Abs. 1 eine laufende Prämienzahlung voraussetzt und Abs. 2 nur für Kapitalversicherungen auf den Todesfall gilt. Eine außerordentliche Kündigung ist nur in Ausnahmefällen möglich. Wegen des damit verbundenen wirtschaftlichen Nachteils hndelt es sich jedoch um einen atypischen Geschehensablauf, der dem WK-Abzug nicht entgegensteht, soweit die erforderliche Überschussprognose zu einem positiven Ergebnis führt ( EFG 2000 S. 353).

Die Überschussprognose ist nach den unter I.3 dargestellten Grundsätzen zu erstellen. Bei der Ermittlung der voraussichtlichen Einnahmen ist zu beachten, dass in der Aufschubzeit keine Rentenbezüge anfallen.

III. Sonderfall Wealthmaster-Police

Zur stl. Behandlung von Anlagemodellen, die den Abschluss einer Wealthmaster-Police bei dem englischen Versicherer Clerical Medical vorsehen vgl. die Rundvfg. v. - S 2212 - 20 - StO 223/S 2252 - 225 - StH 234 -.

OFD

Hannover v. - S

2212

Auf diese Anweisung wird Bezug genommen in folgenden Gerichtsentscheidungen:

Fundstelle(n):

NWB EN 1080/2002

NAAAA-96486