Die aktuelle Mandanten-Information 3/2024 – kostenlos für Sie in der NWB Datenbank

[i]Sechs Ausgaben pro JahrAlle zwei Monate finden Sie in der NWB Datenbank eine neue Ausgabe der Mandanten-Information mit aktuellen Themen und Neuerungen aus den Bereichen Steuer- und Wirtschaftsrecht. Diese steht Ihnen kostenlos zum Download zur Verfügung, damit Sie Ihre Mandanten einfach und zügig mit den essenziellen Informationen versorgen können.

Zur Vertiefung haben wir für Sie als Berater zudem alle Quellenangaben in einem Info-Blatt aufbereitet.

Relevante Neuigkeiten – für jeden anschaulich zusammengefasst

[i]Informationen getrennt für jede InteressengruppeDie Mandanten-Information dient jeder Interessengruppe als Hilfestellung – unerheblich ob Unternehmer, Arbeitgeber, Arbeitnehmer oder allen Steuerzahlern. In der gebündelten Zusammenstellung sind die Informationen zielgenau für jede Gruppe getrennt dargestellt und bieten so einen direkten Blick auf die entsprechenden aktuellen Neuerungen aus Gesetzgebung, Rechtsprechung und Verwaltungspraxis.

Wie gelangen Sie an die Mandanten-Information?

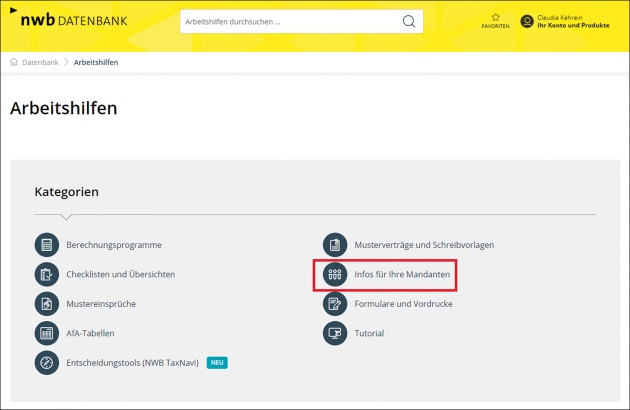

Sie können die Informationen von der Startseite der NWB Datenbank über einen Klick auf den Punkt „Arbeitshilfen“ aufrufen. Auf dieser Seite finden Sie eine gesonderte Kategorie mit dem Namen „Infos für Ihre Mandanten“. Dort sind nicht nur die gesammelten Mandanten-Informationen hinterlegt (sortiert nach Aktualität), sondern darüber hinaus auch interessante Merkblätter für Ihre Mandanten (z. B. zum Thema Photovoltaikanlage).

Sie [i]Mandanten-Information 3/2024 (Mai/Juni), Arbeitshilfe, NWB PAAAJ-63710 können die derzeitige Ausgabe der Mandanten-Information für Mai/Juni 2024 auch unmittelbar über die DokID NWB PAAAJ-63710 aufrufen. Dort ist auch das Info-Blatt mit Quellenangaben für Sie als Berater zu finden. S. 1223

Folgende Themen sind in der Mai/Juni-Ausgabe aufbereitet:

[i]Streit, NWB 12/2024 S. 782Steuerschuld nach § 14c UStG bei Rechnungen an Endverbraucher: Das (BStBl 2024 I S. 361) zu den Urteilen des (BStBl 2024 II S. 234) und des ( NWB TAAAJ-29638) Stellung genommen und den UStAE zu § 14c UStG angepasst. Nach dem schuldet ein Unternehmer den zu Unrecht in Rechnung gestellten Mehrwertsteuerbetrag nicht, wenn keine Gefährdung des Steueraufkommens vorliegt. Nach dem entsteht bei Rechnungserteilung an Endverbraucher (Nicht-Unternehmer oder Unternehmer bei nichtunternehmerischem Leistungsbezug) – den Grundsätzen des EuGH folgend – keine Steuerschuld nach § 14c Abs. 1 UStG. § 14c Abs. 1 UStG soll aber weiterhin bei Rechnungserteilung gegenüber einem Kleinunternehmer nach § 19 UStG, Pauschallandwirt oder Unternehmer mit Ausgangsumsätzen, die den Vorsteuerabzug ausschließen, Anwendung finden. Die Nichtanwendung der Vorschrift des § 14c Abs. 2 UStG beschränkt die Finanzverwaltung zudem nur auf den Fall, dass ein Kleinunternehmer nach § 19 UStG eine Rechnung an einen Endverbraucher erteilt.

[i]Schmidt, Pauschalierung der Einkommensteuer bei Sachzuwendungen nach § 37b EStG, Grundlagen, NWB WAAAE-94436 Pauschalierung der Einkommensteuer nach § 37b EStG bei VIP-Logen: Die unentgeltliche Zurverfügungstellung von Plätzen in einer VIP-Loge an Geschäftspartner und Arbeitnehmer ist nach dem ( NWB RAAAJ-59996) eine Sachzuwendung, die nach § 37b EStG pauschal besteuert werden kann. Der Aufwand, der auf nicht besuchte Veranstaltungen entfällt, und der Aufwand für Leerplätze der besuchten Veranstaltungen, unterliegt – mangels Zuwendung eines Vorteils – nicht dem Anwendungsbereich des § 37b EStG. Nehmen Arbeitnehmer ausschließlich zur Betreuung der Geschäftspartner teil, mangelt es ebenfalls an der Zuwendung eines Vorteils.

[i]Bender, NWB 13/2024 S. 844(Mode-)Influencer können Ausgaben für Kleidung und Accessoires nicht absetzen: Nach dem Urteil des ( NWB VAAAJ-63277) sind Aufwendungen einer Mode-Influencerin für die Anschaffung von bürgerlicher Kleidung und Mode-Accessoires – unabhängig vom betrieblichen Nutzungsumfang – nicht als Betriebsausgaben zu berücksichtigen. Das Abzugsverbot des § 12 Nr. 1 Satz 2 EStG ist einschlägig, da die Benutzung als normale bürgerliche Kleidung objektiv im Rahmen des Möglichen und Üblichen ist.

[i]Detmering/Tetzlaff, Private Veräußerungsgeschäfte, Grundlagen, NWB IAAAE-41266 BFH-Urteil zu der Steuerbarkeit des Verkaufs einer Immobilie bei (unentgeltlicher) Überlassung an die (Schwieger-)Mutter: Eine Nutzung zu eigenen Wohnzwecken i. S. des § 23 Abs. 1 Satz 1 Nr. 1 Satz 3 EStG liegt nicht vor, wenn die Nutzungsüberlassung an die (Schwieger-)Mutter des Steuerpflichtigen erfolgt. Gemäß (BStBl 2024 II S. 173) muss die Immobilie zumindest auch durch den Steuerpflichtigen selbst genutzt werden. Die Meldung eines Wohnsitzes an der Adresse der veräußerten Immobilie reicht nicht aus.

Hinweise zum Verwertungsrecht der Mandanten-Information:

Sämtliche Inhalte unseres Services Mandanten-Informationen dürfen im Sinne der nachfolgenden Verwertungsformen urheberrechtlich uneingeschränkt wie folgt durch Sie genutzt werden: Sie können das gesamte Word-Dokument in Ihre Textverarbeitung übernehmen, ggf. anpassen und als Ihr eigenes Mandanten-Rundschreiben per E-Mail oder als Brief an Ihre Mandanten versenden. Darüber hinaus können Sie die Inhalte vollständig, teilweise oder individualisiert in den geschützten Bereich Ihres Internetauftritts integrieren. Möchten Sie keinerlei Anpassungen an der Ausgabe vornehmen, erleichtert Ihnen die PDF-Version eine Weiterleitung, z. B. per E-Mail, an Ihre Mandanten. Eine Veröffentlichung im freien Bereich Ihrer Homepage ist vom Verwertungsrecht nicht gedeckt.

Fundstelle(n):

NWB 2024 Seite 1222 - 1223

HAAAJ-66228