Die aktuelle Mandanten-Information 2/2024 – kostenlos für Sie in der NWB Datenbank

[i]Sechs Ausgaben pro JahrAlle zwei Monate finden Sie in der NWB Datenbank eine neue Ausgabe der Mandanten-Information mit aktuellen Themen und Neuerungen aus den Bereichen Steuer- und Wirtschaftsrecht. Diese steht Ihnen kostenlos zum Download zur Verfügung, damit Sie Ihre Mandanten einfach und zügig mit den essenziellen Informationen versorgen können.

Zur Vertiefung haben wir für Sie als Berater zudem alle Quellenangaben in einem Info-Blatt aufbereitet.

Relevante Neuigkeiten – für jeden anschaulich zusammengefasst

[i]Informationen getrennt für jede InteressengruppeDie Mandanten-Information dient jeder Interessengruppe als Hilfestellung – unerheblich ob Unternehmer, Arbeitgeber, Arbeitnehmer oder allen Steuerzahlern. In der gebündelten Zusammenstellung sind die Informationen zielgenau für jede Gruppe getrennt dargestellt und bieten so einen direkten Blick auf die entsprechenden aktuellen Neuerungen aus Gesetzgebung, Rechtsprechung und Verwaltungspraxis.

Wie gelangen Sie an die Mandanten-Information?

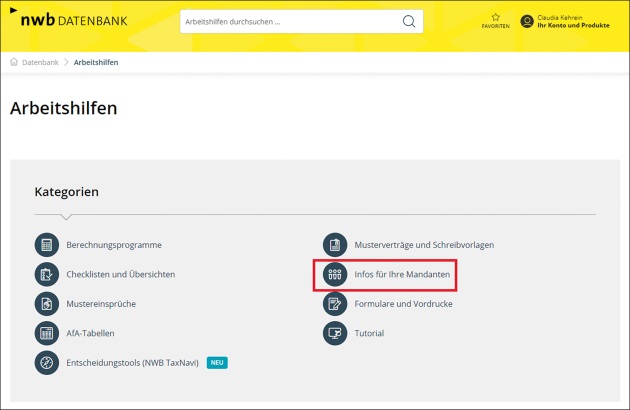

Sie können die Informationen von der Startseite der NWB Datenbank über einen Klick auf den Punkt „Arbeitshilfen“ aufrufen. Auf dieser Seite finden Sie eine gesonderte Kategorie mit dem Namen „Infos für Ihre Mandanten“. Dort sind nicht nur die gesammelten Mandanten-Informationen hinterlegt (sortiert nach Aktualität), sondern darüber hinaus auch interessante Merkblätter für Ihre Mandanten (z. B. zum Thema Photovoltaikanlage).

Sie [i]Mandanten-Information 2/2024 (März/April), Arbeitshilfe, NWB GAAAJ-58419 können die derzeitige Ausgabe der Mandanten-Information für März/April 2024 auch unmittelbar über die DokID NWB GAAAJ-58419 aufrufen. Dort ist auch das Info-Blatt mit Quellenangaben für Sie als Berater zu finden. S. 577

Folgende Themen sind in der März/April-Ausgabe aufbereitet:

Gesetzgebung: [i]Hechtner, NWB 1/2024 S. 17 Der Gesetzgeber hat die bestehenden Grunderwerbsteuerbefreiungen bei Grundstücksübertragungen zwischen Personengesellschaften und ihren Gesellschaftern für den Zeitraum bis zum verlängert. Vollzogen wird die befristete Fortschreibung des Status quo für Personengesellschaften bei der Grunderwerbsteuer mittels der Änderungen in den Art. 29 und 30 des Kreditzweitmarktförderungsgesetzes. Übergangsweise wird auch für rechtsfähige Personengesellschaften an der Gesamthand festgehalten, so dass jedenfalls in den Jahren 2024 bis 2026 nach § 24 GrEStG die Begünstigungen nach §§ 5-7 GrEStG in den genannten Fällen in Anspruch genommen werden können. Letztendlich handelt es sich damit um eine Übergangslösung infolge des Gesetzes zur Modernisierung des Personengesellschaftsrechts (MoPeG).

[i]Bergan/Fahsel, NWB 50/2023 S. 3453Steueränderungen 2024 für Arbeitnehmer: Unter anderem Erhöhung des Grundfreibetrags, des Unterhaltshöchstbetrags, des Kinderfreibetrags sowie der Freigrenze beim Solidaritätszuschlag durch das Inflationsausgleichsgesetz. Änderung der Einkommensgrenzen bei der Arbeitnehmer-Sparzulage und des Höchstbetrags für Mitarbeiterbeteiligungen durch das Zukunftsfinanzierungsgesetz.

[i]Strahl, NWB 47/2023 S. 3170, NWB QAAAJ-52993 BFH-Urteil zur Vermietung und Verpachtung: Bei der Vermietung eines Objekts mit einer Wohnfläche von mehr als 250 qm besteht eine Ausnahme von der typisierten Annahme der Einkünfteerzielungsabsicht bei einer auf Dauer angelegten Vermietungstätigkeit, die Anlass zu deren Überprüfung mittels einer Totalüberschussprognose gibt. An den von der Rechtsprechung entwickelten Grundsätzen zur typisierten Annahme der Einkünfteerzielungsabsicht bei einer auf Dauer angelegten Vermietungstätigkeit und den diesbezüglichen Ausnahmen, insbesondere bei der Vermietung eines Objekts mit mehr als 250 qm Wohnfläche, hält der IX. Senat des BFH auch nach der Einfügung von § 21 Abs. 2 Satz 2 EStG durch das Steuervereinfachungsgesetz 2011 fest.

[i]o. V., NWB 1/2024 S. 19Grundsteuer: Am hat der 4. Senat des FG Rheinland-Pfalz in zwei Verfahren des einstweiligen Rechtschutzes (Az. 4 V 1295/23 und 4 V 1429/23) zu den Bewertungsregeln des neuen Grundsteuer- und Bewertungsrechts entschieden, dass die Vollziehung der dort angegriffenen Grundsteuerwertbescheide wegen ernstlicher Zweifel an der Rechtmäßigkeit auszusetzen ist. Die vom Finanzgericht insbesondere wegen der grundsätzlichen Bedeutung der Rechtsfragen zugelassene Beschwerde zum BFH wurde eingelegt (Az. des BFH in dem Verfahren 4 V 1295/23: II B 78/23; Az. des BFH in dem Verfahren 4 V 1429/23: II B 79/23).

[i]Carlé, NWB 3/2024 S. 152, NWB BAAAJ-57051 Änderung der Rechtsprechung: Der IX. Senat des BFH musste entscheiden, ob der Erwerb eines Anteils an einer Gesamthand dem (anteiligen) Erwerb der darin enthaltenen Vermögensgegenstände – im Urteilsfall ein Grundstück – gleichsteht und damit eine Anschaffung i. S. des § 23 EStG gegeben ist. Diese Frage hat der IX. Senat entgegen der Auffassung des BMF verneint und seine Rechtsprechung geändert. Damit gilt: Der Erwerb des Anteils an einer Gesamthand[sgemeinschaft] steht nicht dem anteiligen Erwerb der gesamthänderisch gebundenen Vermögensgegenstände gleich.

Hinweise zum Verwertungsrecht der Mandanten-Information:

Sämtliche Inhalte unseres Services Mandanten-Informationen dürfen im Sinne der nachfolgenden Verwertungsformen urheberrechtlich uneingeschränkt wie folgt durch Sie genutzt werden: Sie können das gesamte Word-Dokument in Ihre Textverarbeitung übernehmen, ggf. anpassen und als Ihr eigenes Mandanten-Rundschreiben per E-Mail oder als Brief an Ihre Mandanten versenden. Darüber hinaus können Sie die Inhalte vollständig, teilweise oder individualisiert in den geschützten Bereich Ihres Internetauftritts integrieren. Möchten Sie keinerlei Anpassungen an der Ausgabe vornehmen, erleichtert Ihnen die PDF-Version eine Weiterleitung, z. B. per E-Mail, an Ihre Mandanten. Eine Veröffentlichung im freien Bereich Ihrer Homepage ist vom Verwertungsrecht nicht gedeckt.

Fundstelle(n):

NWB 2023 Seite 576 - 577

GAAAJ-60356