Die aktuelle Mandanten-Information 1/2024 – kostenlos für Sie in der NWB Datenbank

[i]Sechs Ausgaben pro JahrAlle zwei Monate finden Sie in der NWB Datenbank eine neue Ausgabe der Mandanten-Information mit aktuellen Themen und Neuerungen aus den Bereichen Steuer- und Wirtschaftsrecht. Diese steht Ihnen kostenlos zum Download zur Verfügung, damit Sie Ihre Mandanten einfach und zügig mit den essenziellen Informationen versorgen können.

Zur Vertiefung haben wir für Sie als Berater zudem alle Quellenangaben in einem Info-Blatt aufbereitet.

Relevante Neuigkeiten – für jeden anschaulich zusammengefasst

[i]Informationen getrennt für jede InteressengruppeDie Mandanten-Information dient jeder Interessengruppe als Hilfestellung – unerheblich ob Unternehmer, Arbeitgeber, Arbeitnehmer oder allen Steuerzahlern. In der gebündelten Zusammenstellung sind die Informationen zielgenau für jede Gruppe getrennt dargestellt und bieten so einen direkten Blick auf die entsprechenden aktuellen Neuerungen aus Gesetzgebung, Rechtsprechung und Verwaltungspraxis.

Wie gelangen Sie an die Mandanten-Information?

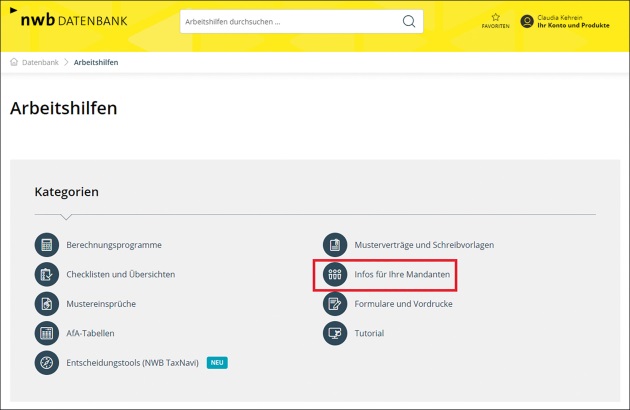

Sie können die Informationen von der Startseite der NWB Datenbank über einen Klick auf den Punkt „Arbeitshilfen“ aufrufen. Auf dieser Seite finden Sie eine gesonderte Kategorie mit dem Namen „Infos für Ihre Mandanten“. Dort sind nicht nur die gesammelten Mandanten-Informationen hinterlegt (sortiert nach Aktualität), sondern darüber hinaus auch interessante Merkblätter für Ihre Mandanten (z. B. zum Thema Photovoltaikanlage).

Sie [i]Mandanten-Information 1/2024 (Januar/Februar), Arbeitshilfe, NWB JAAAJ-53736 können die derzeitige Ausgabe der Mandanten-Information für Januar/Februar 2024 auch unmittelbar über die DokID NWB JAAAJ-53736 aufrufen. Dort ist auch das Info-Blatt mit Quellenangaben für Sie als Berater zu finden. S. 7

Folgende Themen sind in der Januar/Februar-Ausgabe aufbereitet:

BFH-Urteil zur [i]Hoffmann, NWB 45/2023 S. 3051, NWB DAAAJ-51716 umsatzsteuerlichen Vereinnahmung eines Entgelts bei Überweisung: Bei Überweisungen liegt eine Vereinnahmung des Entgelts i. S. von § 13 Abs. 1 Nr. 1 Buchst. b UStG auch dann erst zum Zeitpunkt der Buchung der Gutschrift auf dem Girokonto des Zahlungsempfängers vor, wenn die Wertstellung (Valutierung) bereits zu einem früheren Zeitpunkt wirksam wird. Maßgeblich ist gemäß (NWB OAAAJ-51306), dass über die Gegenleistung (als den zu vereinnahmenden Betrag) wirtschaftlich verfügt werden kann. Dies erfordere die Verfügungsmöglichkeit über den gutgeschriebenen Betrag und nicht nur eine auf die Zinswirksamkeit bezogene Wertstellung. Diese sei eine von der Gutschrift unabhängige Buchung.

[i]Schmidt, Pauschalierung der Einkommensteuer bei Sachzuwendungen nach § 37b EStG, Grundlagen, NWB WAAAE-94436 Keine Pauschalsteuer auf Sachzuwendungen an Privatkunden: Die Sachzuwendungen eines Kreditinstituts an seine Privatkunden, die der Pflege der Geschäftsbeziehung dienen, führen nach dem (NWB GAAAJ-51861) nicht zur Pauschalbesteuerung nach § 37b Abs. 1 EStG. Die Pauschalierung der Einkommensteuer nach § 37b EStG erfasse nur solche betrieblich veranlassten Zuwendungen, die bei den Zuwendungsempfängern dem Grunde nach zu einkommensteuerbaren und einkommensteuerpflichtigen Einkünften führen. Denn § 37b EStG begründet keine weitere eigenständige Einkunftsart und keinen sonstigen originären (Einkommen-)Steuertatbestand, sondern stellt lediglich eine besondere pauschalierende Erhebungsform der Einkommensteuer zur Wahl.

Nichtbeanstandungsregelung der Finanzverwaltung bei Verwendung von Taxamatern: Das (BStBl 2023 I S. 1718) eine Nichtbeanstandungsregelung bei Verwendung von EU-Taxametern und Wegstreckenzählern ohne zertifizierte technische Sicherheitseinrichtung nach dem getroffen. Das BMF beanstandet es nicht, wenn EU-Taxameter und Wegstreckenzähler, die über keine zertifizierte technische Sicherheitseinrichtung verfügen, längstens noch bis zum verwendet werden. Voraussetzung für die Nichtbeanstandung ist allerdings, dass die notwendigen Anpassungen und Aufrüstungen umgehend durchgeführt werden.

[i]Stöber, NWB 51-52/2023 S. 3496Berechnung des Grundlohns bei steuerfreien Zuschlägen für Sonntags-, Feiertags- oder Nachtarbeit: Nach dem (NWB NAAAJ-51033) ist der für die Bemessung der Steuerfreiheit von Zuschlägen zur Sonntags-, Feiertags- oder Nachtarbeit maßgebende Grundlohn der laufende Arbeitslohn, der dem Arbeitnehmer bei der für ihn maßgebenden regelmäßigen Arbeitszeit für den jeweiligen Lohnzahlungszeitraum arbeitsvertraglich zusteht. Ob und in welchem Umfang der Grundlohn dem Arbeitnehmer tatsächlich zufließt, ist für die Bemessung der Steuerfreiheit der Zuschläge daher ohne Belang.

Hinweise zum Verwertungsrecht der Mandanten-Information:

Sämtliche Inhalte unseres Services Mandanten-Informationen dürfen im Sinne der nachfolgenden Verwertungsformen urheberrechtlich uneingeschränkt wie folgt durch Sie genutzt werden: Sie können das gesamte Word-Dokument in Ihre Textverarbeitung übernehmen, ggf. anpassen und als Ihr eigenes Mandanten-Rundschreiben per E-Mail oder als Brief an Ihre Mandanten versenden. Darüber hinaus können Sie die Inhalte vollständig, teilweise oder individualisiert in den geschützten Bereich Ihres Internetauftritts integrieren. Möchten Sie keinerlei Anpassungen an der Ausgabe vornehmen, erleichtert Ihnen die PDF-Version eine Weiterleitung, z. B. per E-Mail, an Ihre Mandanten. Eine Veröffentlichung im freien Bereich Ihrer Homepage ist vom Verwertungsrecht nicht gedeckt.

Fundstelle(n):

NWB 2024 Seite 6 - 7

TAAAJ-56047