Die aktuelle Mandanten-Information 4/2023 – kostenlos für Sie in der NWB Datenbank

[i]Sechs Ausgaben pro JahrAlle zwei Monate finden Sie in der NWB Datenbank eine neue Ausgabe der Mandanten-Information mit aktuellen Themen und Neuerungen aus den Bereichen Steuer- und Wirtschaftsrecht. Diese steht Ihnen kostenlos zum Download zur Verfügung, damit Sie Ihre Mandanten einfach und zügig mit den essenziellen Informationen versorgen können.

Zur Vertiefung haben wir für Sie als Berater zudem alle Quellenangaben in einem Info-Blatt aufbereitet.

Relevante Neuigkeiten – für jeden anschaulich zusammengefasst

[i]Informationen getrennt für jede InteressengruppeDie Mandanten-Information dient jeder Interessengruppe als Hilfestellung – unerheblich ob Unternehmer, Arbeitgeber, Arbeitnehmer oder allen Steuerzahlern. In der gebündelten Zusammenstellung sind die Informationen zielgenau für jede Gruppe getrennt dargestellt und bieten so einen direkten Blick auf die entsprechenden aktuellen Neuerungen aus Gesetzgebung, Rechtsprechung und Verwaltungspraxis.

Wie gelangen Sie an die Mandanten-Information?

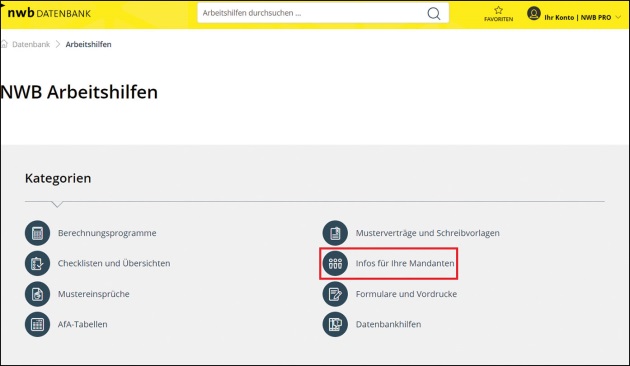

Sie können die Informationen von der Startseite der NWB Datenbank über einen Klick auf den Punkt „Arbeitshilfen“ aufrufen. Auf dieser Seite finden Sie eine gesonderte Kategorie mit dem Namen „Infos für Ihre Mandanten“. Dort sind nicht nur die gesammelten Mandanten-Informationen hinterlegt (sortiert nach Aktualität), sondern darüber hinaus auch interessante Merkblätter für Ihre Mandanten (z. B. zum Thema Photovoltaikanlage).

Sie [i]Mandanten-Information 4/2023 (Juli/August), Arbeitshilfe, NWB TAAAJ-40527 können die derzeitige Ausgabe der Mandanten-Information für Juli/August 2023 auch unmittelbar über die DokID NWB TAAAJ-40527 aufrufen. Dort ist auch das Info-Blatt mit Quellenangaben für Sie als Berater zu finden. S. 1617

Folgende Themen sind in der Juli/August-Ausgabe aufbereitet:

Das ( NWB AAAAJ-37364) die Betriebsausgabenpauschale für bestimmte Berufsgruppen erhöht. Bei hauptberuflicher selbständiger schriftstellerischer oder journalistischer Tätigkeit können ab dem Veranlagungszeitraum 2023 30 % der Betriebseinnahmen aus dieser Tätigkeit pauschal als Betriebsausgaben abgezogen werden, höchstens jedoch 3.600 € jährlich. Bei nebenberuflicher Tätigkeit im wissenschaftlichen, künstlerischen oder schriftstellerischen Bereich kann der Steuerpflichtige 25 % der Betriebseinnahmen aus dieser Nebentätigkeit pauschal als Betriebsausgaben geltend machen, höchstens jedoch 900 € jährlich. Der Höchstbetrag von 900 € kann nur einmal für alle Nebentätigkeiten, die unter die Vereinfachungsregelung fallen, gewährt werden.

[i]Jahn, NWB 46/2022 S. 3216Das BMF hat in seinen FAQ zur Inflationsausgleichsprämie (Punkt 15; Stand April 2023; abrufbar unter https://go.nwb.de/5ch6p) nun klargestellt, dass die Inflationsausgleichsprämie unter Umständen auch dazu genutzt werden kann, Arbeitnehmern ihre Überstunden steuer- und sozialabgabenfrei zu vergüten. Voraussetzung ist, dass im Zeitpunkt der Vereinbarung oder der Zusage der Sonderzahlung kein Anspruch des Arbeitnehmers auf eine Vergütung von Überstunden besteht (also lediglich die Möglichkeit des Freizeitausgleichs gegeben ist).

[i]Heine/Trinks, NWB 23/2023 S. 1630Mit Urteil v. - VI R 39/19 ( NWB YAAAJ-38610) hat der BFH entschieden, dass die finanzielle Beteiligung an den Kosten der Lebensführung im Rahmen einer doppelten Haushaltsführung nicht erkennbar unzureichend sein darf. Ob dies der Fall ist, bedarf einer Würdigung der Umstände des Einzelfalls. Eine bestimmte betragliche Grenze sieht das Gesetz nicht vor, ebenso wenig ist eine laufende Beteiligung erforderlich.

[i]Masuch, NWB 23/2023 S. 1614Der , NWB IAAAJ-39742) sieht die Vermietung von Betriebsvorrichtungen entgegen dem deutschen Umsatzsteuerrecht als umsatzsteuerfrei an, wenn es sich hierbei um eine Nebenleistung zur umsatzsteuerfreien Hauptleistung, nämlich der Vermietung des Gebäudes, in dem sich die Betriebsvorrichtungen befinden, handelt. Dem EuGH zufolge handelt es sich dann um eine wirtschaftlich einheitliche Leistung, die nicht künstlich in eine umsatzsteuerfreie Gebäudevermietung und in eine umsatzsteuerpflichtige Vermietung der Betriebsvorrichtungen aufgeteilt werden darf.

[i]Carlé, NWB 16/2023 S. 1095, NWB SAAAJ-37880 Der trennungsbedingte Verkauf des Miteigentumsanteils an den Noch-Ehegatten innerhalb der zehnjährigen Spekulationsfrist kann auch dann zu einem steuerpflichtigen Spekulationsgewinn führen, wenn mit dem Verkauf eine vom Noch-Ehegatten angedrohte Zwangsversteigerung verhindert werden soll. Ist der Steuerpflichtige vor dem Verkauf bereits ausgezogen, handelt es sich nicht um den Verkauf einer selbstgenutzten Immobilie, der steuerfrei wäre; dies gilt auch dann, wenn der Noch-Ehegatte und das gemeinsame Kind weiterhin in der Immobilie wohnen (, NWB YAAAJ-37544).

[i]Klein, NWB 44/2022 S. 3093Halter von reinen Elektroautos können im sog. Treibhausgasminderungs-Quotenhandel seit dem Jahr 2022 die CO 2-Emissionseinsparung, welche durch den Antrieb mit Strom statt fossiler Kraftstoffe entsteht, dem Handel mit sog. Treibhausgasminderungs-Quoten anbieten und dadurch Prämienzahlungen erhalten. Das BMF hat sich nun zur steuerlichen Behandlung der Prämienzahlungen geäußert.

[i]Strecker, NWB 19/2023 S. 1355, NWB BAAAJ-39351 Für die Kosten eines Hausnotrufsystems, bei dem der Notruf von der Notrufzentrale lediglich entgegengenommen und ein Dritter verständigt wird, wird keine Steuerermäßigung für haushaltsnahe Dienstleistungen gewährt. Denn die Dienstleistung des Notrufanbieters wird nicht im Haushalt des Steuerpflichtigen erbracht (, NWB RAAAJ-39016).

Fundstelle(n):

NWB 2023 Seite 1616 - 1617

VAAAJ-41439