Geänderte Programmablaufpläne für den Lohnsteuerabzug ab dem (Anwendung spätestens ab dem )

Bekanntmachung der geänderten Programmablaufpläne für den Lohnsteuerabzug 2023 vom (BStBl 2023 I S. 251); Gesetz zur Unterstützung und Entlastung in der Pflege (Pflegeunterstützungsund -entlastungsgesetz - PUEG)

Bezug: BStBl 2023 I S. 251

1Im Einvernehmen mit den obersten Finanzbehörden der Länder werden hiermit

ein geänderter Programmablaufplan für die maschinelle Berechnung der vom Arbeitslohn einzubehaltenden Lohnsteuer, des Solidaritätszuschlags und der Maßstabsteuer für die Kirchenlohnsteuer für 2023 - Anlage 1 - und

ein geänderter Programmablaufplan für die Erstellung von Lohnsteuertabellen für 2023 zur manuellen Berechnung der Lohnsteuer (einschließlich der Berechnung des Solidaritätszuschlags und der Bemessungsgrundlage für die Kirchenlohnsteuer) - Anlage 2 -

bekannt gemacht (§ 39b Absatz 6 und § 51 Absatz 4 Nummer 1a EStG).

2Die geänderten Programmablaufpläne berücksichtigen die Anhebung des Beitragssatzes zur sozialen Pflegeversicherung zum um 0,35 Prozentpunkte auf 3,40 % durch das Pflegeunterstützungs- und -entlastungsgesetz (PUEG). Der Programmablaufplan für die maschinelle Lohnsteuerberechnung berücksichtigt zudem die Anhebung des Kinderlosenzuschlags um 0,25 Prozentpunkte auf 0,6 %.

Beim Lohnzahlungszeitraum Jahr berücksichtigen die Programmablaufpläne eine Anhebung des Beitragssatzes zur sozialen Pflegeversicherung um 0,175 Prozentpunkte auf 3,225 %; der Programmablaufplan für die maschinelle Lohnsteuerberechnung berücksichtigt zudem die Anhebung des Kinderlosenzuschlags um 0,125 Prozentpunkte auf 0,475 %. So kann auch bei unterschiedlichen Beitragssätzen im ersten und zweiten Halbjahr 2023 ein Lohnsteuer-Jahresausgleich durch den Arbeitgeber (§ 42b EStG) mit zutreffenden bzw. annähernd zutreffenden Ergebnissen durchgeführt werden.

Beim Lohnsteuerabzug in der zweiten Jahreshälfte 2023 bleibt der Abschlag in der sozialen Pflegeversicherung ab dem zweiten bis zum fünften Kind noch unberücksichtigt. Dies vermeidet Unsicherheiten bei der Berechnung bzw. Ermittlung der Lohnsteuer, wenn den Arbeitgebern kurzfristig noch keine Informationen zu den in der sozialen Pflegeversicherung zu berücksichtigenden Kindern vorliegen.

3Die geänderten Programmablaufpläne sind für den Lohnsteuerabzug ab dem anzuwenden, d. h. auf laufenden Arbeitslohn, der für einen nach dem endenden Lohnzahlungszeitraum gezahlt wird, und auf sonstige Bezüge, die nach dem zufließen.

4Der ab dem noch unter Berücksichtigung der am (a. a. O.) bekannt gemachten Programmablaufpläne vorgenommene Lohnsteuerabzug ist vom Arbeitgeber spätestens bis zum zu korrigieren, wenn ihm dies - was die Regel ist - wirtschaftlich zumutbar ist (§ 41c Absatz 1 Satz 1 Nummer 2 und Satz 2 EStG). Die Art und Weise der Neuberechnung ist nicht zwingend festgelegt (s. Bundestags-Drucksache 16/11740 vom , Seite 26). Sie kann durch eine Neuberechnung zurückliegender Lohnzahlungszeiträume, durch eine Differenzberechnung für diese Lohnzahlungszeiträume oder durch eine Erstattung im Rahmen der Berechnung der Lohnsteuer für einen demnächst fälligen sonstigen Bezug erfolgen. Eine Verpflichtung zur Neuberechnung scheidet aus, wenn z. B. der Arbeitnehmer vom Arbeitgeber keinen Arbeitslohn mehr bezieht oder wenn die Lohnsteuerbescheinigung bereits übermittelt oder ausgeschrieben worden ist (§ 41c Absatz 3 EStG).

5Durch die Änderung des Lohnsteuerabzugs ab dem ergeben sich keine Auswirkungen bei einem zuvor gebildeten Faktor (§ 39f EStG). Dieser behält weiter seine Gültigkeit, längstens bis Ende 2024 (siehe § 39f Absatz 1 Satz 9 EStG). Gleiches gilt für einen ermittelten Freibetrag (§ 39a Absatz 1 Satz 1 Nummer 1 bis 3 und 4a bis 8 sowie Satz 3 EStG).

6Im Übrigen wird auf die Erläuterungen unter „1. Gesetzliche Grundlagen/Allgemeines“ hingewiesen.

Dieses Schreiben wird im Bundessteuerblatt I veröffentlicht. Es steht ab sofort für eine Übergangszeit auf den Internetseiten des Bundesministeriums der Finanzen zur Ansicht und zum Abruf bereit.

Anlage 1

Programmablaufplan für die maschinelle Berechnung der vom Arbeitslohn einzubehaltenden Lohnsteuer, des Solidaritätszuschlags und der Maßstabsteuer für die Kirchenlohnsteuer für 2023

(Anwendung ab 1. Juli 2023)

Das Programm bietet die Möglichkeit, die Werte von Lohnsteuer, Solidaritätszuschlag und Bemessungsgrundlage für die Kirchenlohnsteuer in Euro maschinell zu berechnen. Das Programm kann als Unterprogramm in ein Lohnabrechnungsverfahren eingefügt werden, wenn die unter 3.1 beschriebenen Eingangsparameter zur Verfügung gestellt werden. Es ist auch für den Lohnsteuer-Jahresausgleich durch den Arbeitgeber nach § 42b EStG einsetzbar.

Inhalt

Tabelle in neuem Fenster öffnen

1. Gesetzliche

Grundlagen/Allgemeines | |

2.

Erläuterungen | |

2.1

Allgemeines | |

2.2

Feldlängen | |

2.3

Symbole | |

2.4

Kassenindividueller Zusatzbeitragssatz bei gesetzlich krankenversicherten

Arbeitnehmern | |

3.

Schnittstellenkonventionen | |

3.1

Eingangsparameter | |

3.2

Ausgangsparameter | |

3.3

Ausgangsparameter DBA | |

4. Interne

Felder | |

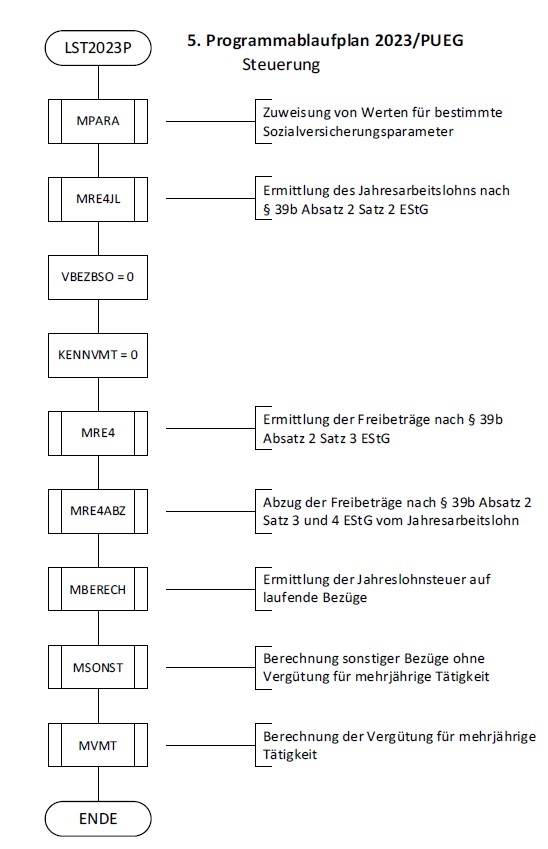

5.

Programmablaufplan 2023 | |

1. Gesetzliche Grundlagen/Allgemeines

Der Programmablaufplan enthält für die Lohnzahlungszeiträume Tag, Woche und Monat gem. § 39b Absatz 6 EStG:

die Berechnung der vom laufenden Arbeitslohn nach § 39b Absatz 2 EStG einzubehaltenden Lohnsteuer für Lohnzahlungszeiträume, die nach dem , aber vor dem enden,

die Berechnung der von sonstigen Bezügen nach § 39b Absatz 3 Satz 1 bis 8 EStG einzubehaltenden Lohnsteuer für sonstige Bezüge, die nach dem , aber vor dem zufließen,

die Berechnung des Solidaritätszuschlags auf laufenden Arbeitslohn, der für einen nach dem , aber vor dem endenden Lohnzahlungszeitraum gezahlt wird, und auf sonstige Bezüge, die nach dem , aber vor dem zufließen,

die Ermittlung der Bemessungsgrundlage für die einzubehaltende Kirchenlohnsteuer (Minderung der ermittelten Lohnsteuer nach § 51a EStG).

An Stelle des 30. Juni 2023 tritt beim Lohnzahlungszeitraum Jahr der .

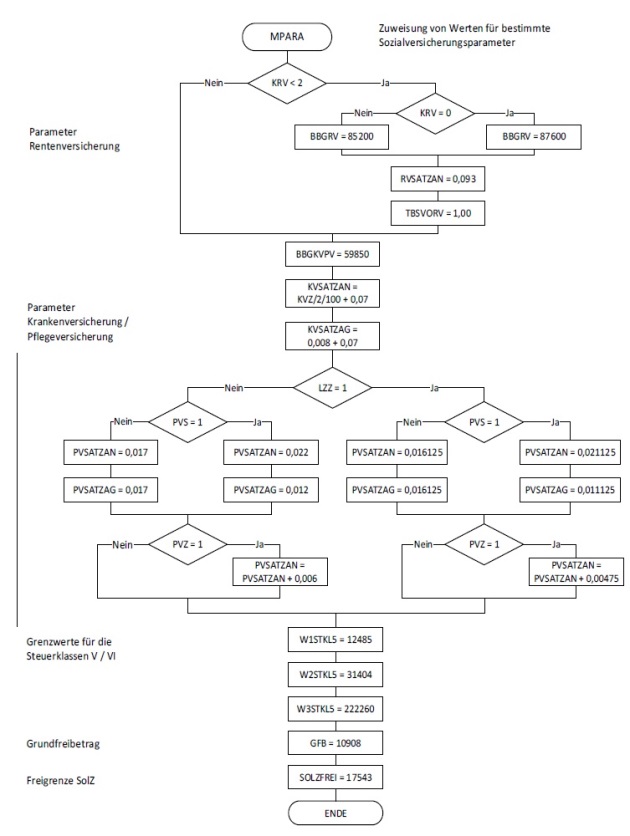

Der Programmablaufplan berücksichtigt die Anhebung des Beitragssatzes zur sozialen Pflegeversicherung zum um 0,35 Prozentpunkte auf 3,40 % sowie des Kinderlosenzuschlags um 0,25 Prozentpunkte auf 0,6 % durch das Pflegeunterstützungsund -entlastungsgesetz (PUEG). Beim Lohnzahlungszeitraum Jahr berücksichtigt der Programmablaufplan eine Anhebung des Beitragssatzes zur sozialen Pflegeversicherung um 0,175 Prozentpunkte auf 3,225 % sowie des Kinderlosenzuschlags um 0,125 Prozentpunkte auf 0,475 %.

Bei der Aufstellung wurde im Übrigen berücksichtigt, dass

in der gesetzlichen Krankenversicherung und sozialen Pflegeversicherung die Beitragsbemessungsgrenze 59.850 Euro (2022: 58.050 Euro) beträgt,

in der gesetzlichen Krankenversicherung der ermäßigte Beitragssatz (§ 243 SGB V) weiterhin 14,0 % beträgt,

der Zusatzbeitrag in der gesetzlichen Krankenversicherung paritätisch zwischen Arbeitgeber und Arbeitnehmer finanziert wird sowie der durchschnittliche Zusatzbeitragssatz 1,6 % (2022: 1,3 %) beträgt,

in der allgemeinen Rentenversicherung die allgemeine Beitragsbemessungsgrenze (BBG West) 87.600 Euro (2022: 84.600 Euro) und die Beitragsbemessungsgrenze Ost (BBG Ost) 85.200 Euro (2022: 81.000 Euro) beträgt,

in der allgemeinen Rentenversicherung der Beitragssatz weiterhin 18,6 % beträgt.

2. Erläuterungen

2.1 Allgemeines

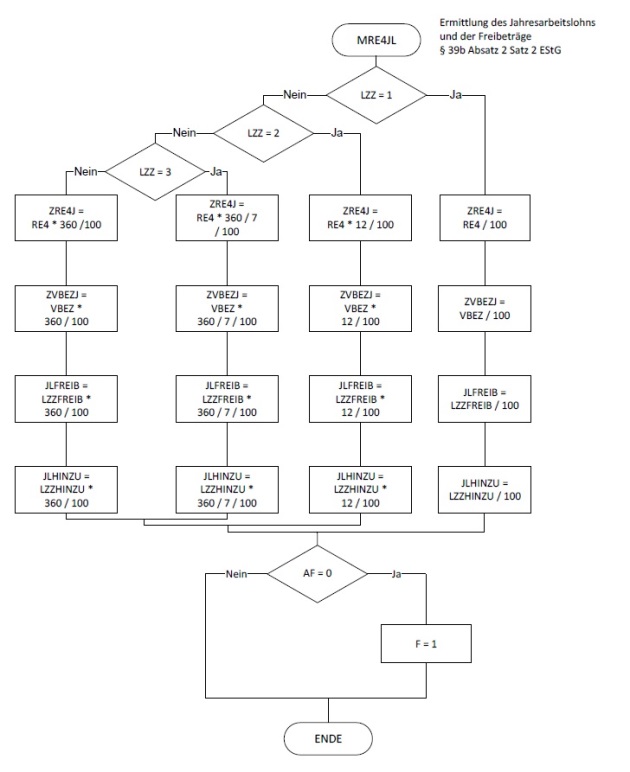

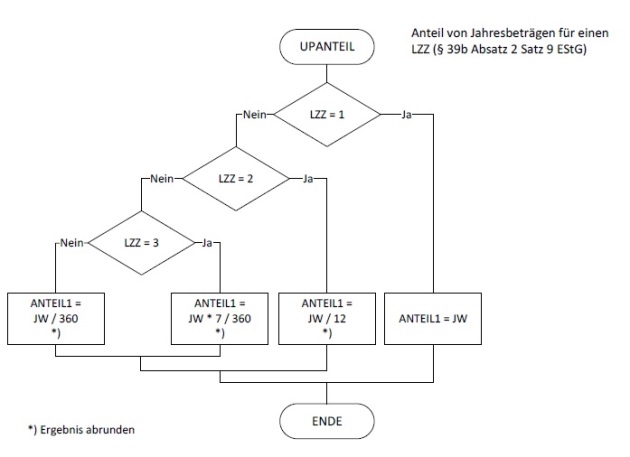

Es sind tägliche, wöchentliche, monatliche und jährliche Lohnzahlungszeiträume berücksichtigt. Die Aufteilung von Jahresbeträgen auf unterjährige Lohnzahlungszeiträume sowie die Hochrechnung von Beträgen für unterjährige Lohnzahlungszeiträume auf Jahresbeträge wird entsprechend den in § 39b Absatz 2 Satz 9 EStG angegebenen Bruchteilen vorgenommen. Die Berechnung abweichender Lohnzahlungszeiträume - z. B. drei Tage - ist nicht möglich. In diesen Fällen ist die Steuer für den nächst kleineren Zeitraum zu ermitteln, hier z. B. Berechnung für alle drei Tage einzeln als Tageslohnsteuer. Bruchteile eines Cent werden entsprechend den Angaben im Programmablaufplan auf ganze Cent aufgerundet bzw. bleiben außer Ansatz.

2.2 Feldlängen

Das Format und die Länge der Parameter und internen Felder sind bei der Programmierung (Codierung) zu bestimmen, soweit sie sich nicht unmittelbar aus den Erläuterungen oder dem Programmablaufplan ergeben. Feldbeschreibungen ohne Stellenangaben beziehen sich auf Ganzzahlen, ansonsten sind die Nachkommastellen angegeben. Bei der Steuerberechnung werden Gleitkommafelder verwendet.

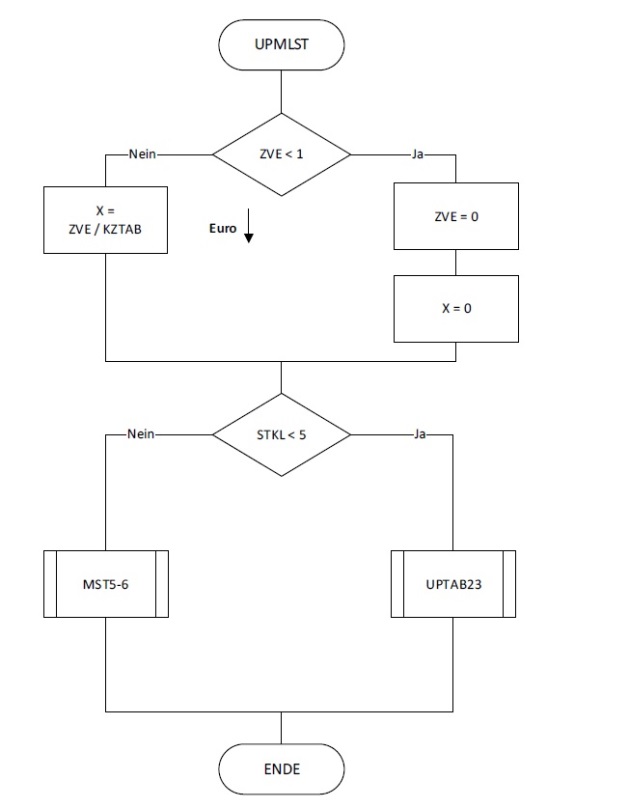

2.3 Symbole

Die im Programmablaufplan verwendeten Sinnbilder entsprechen der Zeichenschablone nach DIN 66001. Darüber hinaus bedeuten:

Tabelle in neuem Fenster öffnen

↓ | = Wert nach

unten abrunden (z. B. Euro | ↓ | = auf volle

Euro abrunden) |

↑ | = Wert nach

oben aufrunden (z. B. Cent | ↑ | = auf volle

Cent aufrunden) |

→ | =

„übertragen nach“ (Zuweisung) |

2.4 Kassenindividueller Zusatzbeitragssatz bei gesetzlich krankenversicherten Arbeitnehmern (ergänzende Erläuterungen zum BMF-Schreiben zur Vorsorgepauschale im Lohnsteuerabzugsverfahren vom , BStBl I Seite 1532)

Beim Eingangsparameter KVZ ist Folgendes zu beachten:

Maßgeblich ist der für den Arbeitnehmer bei der Beitragsberechnung zu berücksichtigende kassenindividuelle Zusatzbeitragssatz. Der durchschnittliche Zusatzbeitragssatz ist unmaßgeblich. Es ist stets der volle Zusatzbeitragssatz einzutragen. Die Aufteilung in Arbeitnehmer- und Arbeitgeberanteil ist im Programmablauf umgesetzt. Bei der Berechnung der Lohnsteuer für sonstige Bezüge ist der am Ende des Kalendermonats des Zuflusses geltende Zusatzbeitragssatz maßgeblich (R 39b.6 LStR). Bei der Nachforderung von Lohnsteuer nach R 41c.3 Absatz 2 LStR oder im Rahmen der Lohnsteuer-Außenprüfung nach Ablauf des Kalenderjahres mittels Jahreslohnsteuerberechnung ist der zuletzt im jeweiligen Kalenderjahr geltende Zusatzbeitragssatz maßgeblich. Bei Entschädigungen im Sinne des § 24 Nummer 1 EStG, die nach § 39b Absatz 2 Satz 5 Nummer 3 Schlusssatz Halbsatz 1 EStG bei der Berechnung der Vorsorgepauschale außen vor bleiben, aber im Fall der regulären Besteuerung aus Vereinfachungsgründen nach R 39b.6 Absatz 5 Satz 2 LStR einbezogen werden können, ist der am Ende des Kalendermonats des Zuflusses geltende Zusatzbeitragssatz maßgeblich. Bei der Berechnung des Durchschnittssteuersatzes nach § 40 Absatz 1 EStG i.V.m. R 40.1 LStR kann der Arbeitgeber aus Vereinfachungsgründen beim Teilbetrag der Vorsorgepauschale für die gesetzliche Krankenversicherung den durchschnittlichen Zusatzbeitragssatz nach § 242a SGB V zugrunde legen. Bei bestimmten Personengruppen (vgl. § 242 Absatz 3 SGB V) ist bei der Beitragsberechnung der durchschnittliche Zusatzbeitragssatz nach § 242a SGB V maßgeblich; dies gilt für den Lohnsteuerabzug entsprechend. Für bestimmte Übergangszeiträume kann es bei dem Lohnsteuerabzug unterliegenden Versorgungsbezügen zu Abweichungen zwischen dem von der Krankenkasse festgesetzten Zusatzbeitragssatz und dem tatsächlich vom Arbeitgeber anzuwendenden Zusatzbeitragssatz kommen (vgl. § 248 SGB V). Hier ist der der Beitragsberechnung zugrunde liegende Zusatzbeitragssatz maßgeblich; der von der Krankenkasse (aktuell) festgesetzte Zusatzbeitragssatz ist unmaßgeblich. Vor dem Hintergrund, dass § 248 SGB V nicht für freiwillig versicherte Selbstzahler gilt, ist bei diesem Personenkreis der von der Krankenkasse (aktuell) festgesetzte Zusatzbeitragssatz ohne zeitliche Verzögerung zugrunde zu legen.

Auf den Ausschlusstatbestand für den Lohnsteuer-Jahresausgleich nach einer unterjährigen Änderung des Zusatzbeitragssatzes wird hingewiesen (vgl. § 42b Absatz 1 Satz 3 Nummer 5 EStG).

3. Schnittstellenkonventionen

Hat ein Rechenergebnis oder ein zu übertragendes Feld Dezimalstellen, die im Empfangsfeld nicht vorgesehen sind, und ist im Programmablaufplan nichts anderes angegeben, sind diese überschüssigen Dezimalstellen wegzulassen. Dies gilt jedoch nur für die im Programmablaufplan genannten Felder. Zwischenfelder, die durch die Programmierung oder die verwendete Programmiersprache notwendig werden, sind nicht zu runden.

3.1 Eingangsparameter

Die Plausibilität der Parameter wird im Programm nicht geprüft. Sie müssen daher in Vorprogrammen des Arbeitgebers abgesichert werden. Es kommen z. B. in Betracht:

Vorzeichenprüfung (z. B. darf der Wert in RE4 nicht negativ sein);

Prüfung auf gültigen Inhalt (z. B. Wert in LZZ nur 1, 2, 3 oder 4, Wert in ALTER1);

Prüfung von Eingangswerten im Verhältnis zu anderen Eingangswerten, z. B.:

VBEZ darf nicht größer als RE4 sein, da die Versorgungsbezüge im Bruttolohn enthalten sein müssen;

wenn STKL = 6 ist, darf die Eingabe von JHINZU und LZZHINZU nicht möglich sein;

das Faktorverfahren kommt nur in der Steuerklasse IV zur Anwendung;

neben dem Faktor darf kein Freibetrag eingetragen werden.

Es werden folgende Eingangsparameter benötigt:

Tabelle in neuem Fenster öffnen

Name | Bedeutung |

AF | 1, wenn die

Anwendung des Faktorverfahrens gewählt wurde (nur in Steuerklasse IV) |

AJAHR | Auf die

Vollendung des 64. Lebensjahres folgendes Kalenderjahr (erforderlich, wenn

ALTER1=1) |

ALTER1 | 1, wenn das

64. Lebensjahr vor Beginn des Kalenderjahres vollendet wurde, in dem der

Lohnzahlungszeitraum endet (§ 24a

EStG), sonst = 0 |

ENTSCH | In VKAPA und

VMT enthaltene Entschädigungen nach

§ 24 Nummer 1

EStG sowie tarifermäßigt zu besteuernde Vorteile bei

Vermögensbeteiligungen (§

19a Absatz 4 EStG) in Cent |

F | eingetragener

Faktor mit drei Nachkommastellen |

JFREIB | Jahresfreibetrag für die Ermittlung der Lohnsteuer für die

sonstigen Bezüge sowie für Vermögensbeteiligungen nach

§ 19a Absatz 1 und 4

EStG nach Maßgabe der elektronischen

Lohnsteuerabzugsmerkmale nach

§ 39e EStG

oder der Eintragung auf der Bescheinigung für den Lohnsteuerabzug 2023 in Cent

(ggf. 0) |

JHINZU | Jahreshinzurechnungsbetrag für die Ermittlung der Lohnsteuer für

die sonstigen Bezüge sowie für Vermögensbeteiligungen nach

§ 19a Absatz 1 und 4

EStG nach Maßgabe der elektronischen

Lohnsteuerabzugsmerkmale nach

§ 39e EStG

oder der Eintragung auf der Bescheinigung für den Lohnsteuerabzug 2023 in Cent

(ggf. 0) |

JRE4 | Voraussichtlicher Jahresarbeitslohn ohne sonstige Bezüge (d.h. auch

ohne Vergütung für mehrjährige Tätigkeit und ohne die zu besteuernden Vorteile

bei Vermögensbeteiligungen,

§ 19a Absatz 4

EStG) in Cent. Anmerkung: Die Eingabe dieses Feldes (ggf.

0) ist erforderlich bei Eingaben zu sonstigen Bezügen (Felder SONSTB, VMT oder

VKAPA). |

Sind in einem

vorangegangenen Abrechnungszeitraum bereits sonstige Bezüge gezahlt worden, so

sind sie dem voraussichtlichen Jahresarbeitslohn hinzuzurechnen. Gleiches gilt

für zu besteuernde Vorteile bei Vermögensbeteiligungen (§ 19a Absatz 4 EStG).

Vergütungen für mehrjährige Tätigkeit aus einem vorangegangenen

Abrechnungszeitraum werden in voller Höhe hinzugerechnet. | |

JRE4ENT | In JRE4

enthaltene Entschädigungen nach

§ 24 Nummer 1

EStG und zu besteuernde Vorteile bei

Vermögensbeteiligungen (§

19a Absatz 4 EStG in Cent |

JVBEZ | In JRE4

enthaltene Versorgungsbezüge in Cent (ggf. 0) |

KRV | Merker für

die Vorsorgepauschale |

0 = der

Arbeitnehmer ist in der gesetzlichen Rentenversicherung oder einer

berufsständischen Versorgungseinrichtung pflichtversichert oder bei Befreiung

von der Versicherungspflicht freiwillig versichert; es gilt die allgemeine

Beitragsbemessungsgrenze (BBG West) | |

1 = der

Arbeitnehmer ist in der gesetzlichen Rentenversicherung oder einer

berufsständischen Versorgungseinrichtung pflichtversichert oder bei Befreiung

von der Versicherungspflicht freiwillig versichert; es gilt die

Beitragsbemessungsgrenze Ost (BBG Ost) | |

2 = wenn

nicht 0 oder 1 | |

KVZ | Kassenindividueller Zusatzbeitragssatz bei einem gesetzlich

krankenversicherten Arbeitnehmer in Prozent (bspw. 1,60 für 1,60 %) mit 2

Dezimalstellen. Es ist der volle Zusatzbeitragssatz anzugeben. Die Aufteilung

in Arbeitnehmer- und Arbeitgeberanteil erfolgt im Programmablauf. |

Siehe i.Ü.

auch Erläuterungen unter Pkt. 2.4. | |

LZZ | Lohnzahlungszeitraum: |

1 = Jahr | |

2 =

Monat | |

3 =

Woche | |

4 = Tag | |

LZZFREIB | Der als

elektronisches Lohnsteuerabzugsmerkmal für den Arbeitgeber nach

§ 39e EStG

festgestellte oder in der Bescheinigung für den Lohnsteuerabzug 2023

eingetragene Freibetrag für den Lohnzahlungszeitraum in Cent |

LZZHINZU | Der als

elektronisches Lohnsteuerabzugsmerkmal für den Arbeitgeber nach

§ 39e EStG

festgestellte oder in der Bescheinigung für den Lohnsteuerabzug 2023

eingetragene Hinzurechnungsbetrag für den Lohnzahlungszeitraum in Cent |

MBV | Nicht zu

besteuernde Vorteile bei Vermögensbeteiligungen (§ 19a Absatz 1 Satz 4 EStG)

in Cent |

PKPV | Dem

Arbeitgeber mitgeteilte Beiträge des Arbeitnehmers für eine private

Basiskranken- bzw. Pflege-Pflichtversicherung im Sinne des |

§ 10 Absatz 1 Nummer 3 EStG in Cent; der

Wert ist unabhängig vom Lohnzahlungszeitraum immer als Monatsbetrag

anzugeben | |

PKV | 0 =

gesetzlich krankenversicherte Arbeitnehmer |

1 =

ausschließlich privat krankenversicherte Arbeitnehmer ohne

Arbeitgeberzuschuss | |

2 =

ausschließlich privat krankenversicherte Arbeitnehmer mit

Arbeitgeberzuschuss | |

PVS | 1, wenn bei

der sozialen Pflegeversicherung die Besonderheiten in Sachsen zu

berücksichtigen sind bzw. zu berücksichtigen wären |

PVZ | 1, wenn der

Arbeitnehmer den Zuschlag zur sozialen Pflegeversicherung zu zahlen hat |

R | Religionsgemeinschaft des Arbeitnehmers lt. elektronischer

Lohnsteuerabzugsmerkmale oder der Bescheinigung für den Lohnsteuerabzug 2023

(bei keiner Religionszugehörigkeit = 0) |

RE4 | Steuerpflichtiger Arbeitslohn für den Lohnzahlungszeitraum vor

Berücksichtigung des Versorgungsfreibetrags und des Zuschlags zum

Versorgungsfreibetrag, des Altersentlastungsbetrags und des als elektronisches

Lohnsteuerabzugsmerkmal festgestellten oder in der Bescheinigung für den

Lohnsteuerabzug 2023 für den Lohnzahlungszeitraum eingetragenen Freibetrags

bzw. Hinzurechnungsbetrags in Cent |

SONSTB | Sonstige

Bezüge (ohne Vergütung aus mehrjähriger Tätigkeit) einschließlich nicht

tarifermäßigt zu besteuernde Vorteile bei Vermögensbeteiligungen und Sterbegeld

bei Versorgungsbezügen sowie Kapitalauszahlungen/Abfindungen, soweit es sich

nicht um Bezüge für mehrere Jahre handelt, in Cent (ggf. 0) |

SONSTENT | In SONSTB

enthaltene Entschädigungen nach

§ 24 Nummer 1

EStG sowie nicht tarifermäßigt zu besteuernde Vorteile bei

Vermögensbeteiligungen in Cent |

STERBE | Sterbegeld

bei Versorgungsbezügen sowie Kapitalauszahlungen/Abfindungen, soweit es sich

nicht um Bezüge für mehrere Jahre handelt (in SONSTB enthalten), in Cent |

STKL | Steuerklasse: |

1 = I | |

2 = II | |

3 = III | |

4 = IV | |

5 = V | |

6 = VI | |

VBEZ | In RE4

enthaltene Versorgungsbezüge in Cent (ggf. 0) ggf. unter Berücksichtigung einer

geänderten Bemessungsgrundlage nach

§ 19 Absatz 2 Satz 10 und 11 EStG |

VBEZM | Versorgungsbezug im Januar 2005 bzw. für den ersten vollen Monat,

wenn der Versorgungsbezug erstmalig nach Januar 2005 gewährt wurde, in

Cent |

VBEZS | Voraussichtliche Sonderzahlungen von Versorgungsbezügen im

Kalenderjahr des Versorgungsbeginns bei Versorgungsempfängern ohne Sterbegeld,

Kapitalauszahlungen/Abfindungen in Cent |

VBS | In SONSTB

enthaltene Versorgungsbezüge einschließlich Sterbegeld in Cent (ggf. 0) |

VJAHR | Jahr, in dem

der Versorgungsbezug erstmalig gewährt wurde; werden mehrere Versorgungsbezüge

gezahlt, wird aus Vereinfachungsgründen für die Berechnung das Jahr des

ältesten erstmaligen Bezugs herangezogen; auf die Möglichkeit der getrennten

Abrechnung verschiedenartiger Bezüge (§ 39e Absatz 5a

EStG) wird im Übrigen verwiesen |

VKAPA | Entschädigungen/Kapitalauszahlungen/Abfindungen/ Nachzahlungen bei

Versorgungsbezügen für mehrere Jahre in Cent (ggf. 0) |

VMT | Entschädigungen und Vergütung für mehrjährige Tätigkeit sowie

tarifermäßigt zu besteuernde Vorteile bei Vermögensbeteiligungen

(§ 19a

Absatz 4 Satz 2 EStG) ohne Kapitalauszahlungen und ohne

Abfindungen bei Versorgungsbezügen in Cent (ggf. 0) |

ZKF | Zahl der

Freibeträge für Kinder (eine Dezimalstelle, nur bei Steuerklassen I, II, III

und IV) |

ZMVB | Zahl der

Monate, für die im Kalenderjahr Versorgungsbezüge gezahlt werden [nur

erforderlich bei Jahresberechnung (LZZ = 1)] |

3.2 Ausgangsparameter

Als Ergebnis stellt das Programm folgende Ausgangsparameter zur Verfügung:

Tabelle in neuem Fenster öffnen

Name | Bedeutung |

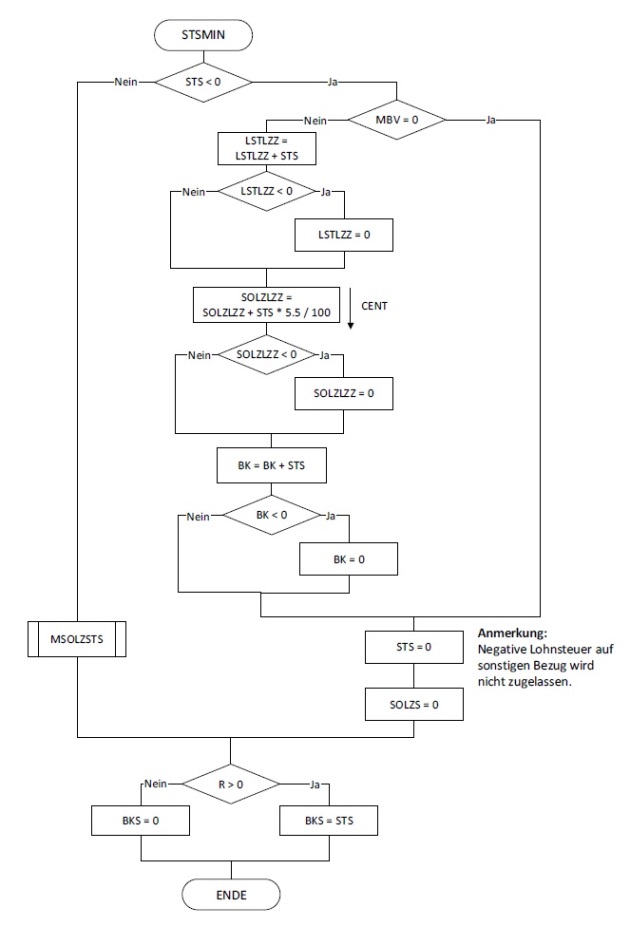

BK | Bemessungsgrundlage für die Kirchenlohnsteuer in Cent |

BKS | Bemessungsgrundlage der sonstigen Bezüge (ohne Vergütung für

mehrjährige Tätigkeit) für die Kirchenlohnsteuer in Cent. |

Hinweis:

Negativbeträge, die aus nicht zu besteuernden Vorteilen bei

Vermögensbeteiligungen (§ 19a Absatz 1 Satz 4 EStG) resultieren,

mindern BK (maximal bis 0). Der Sonderausgabenabzug für tatsächlich erbrachte

Vorsorgeaufwendungen im Rahmen der Veranlagung zur Einkommensteuer bleibt

unberührt. | |

BKV | Bemessungsgrundlage der Vergütung für mehrjährige Tätigkeit und der

tarifermäßigt zu besteuernden Vorteile bei Vermögensbeteiligungen für die

Kirchenlohnsteuer in Cent |

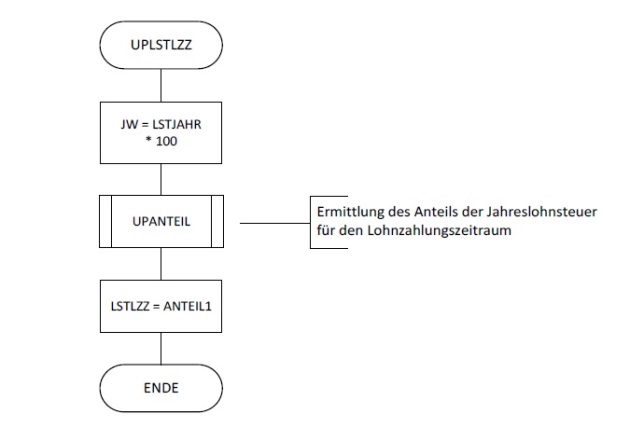

LSTLZZ | Für den

Lohnzahlungszeitraum einzubehaltende Lohnsteuer in Cent |

SOLZLZZ | Für den

Lohnzahlungszeitraum einzubehaltender Solidaritätszuschlag in Cent |

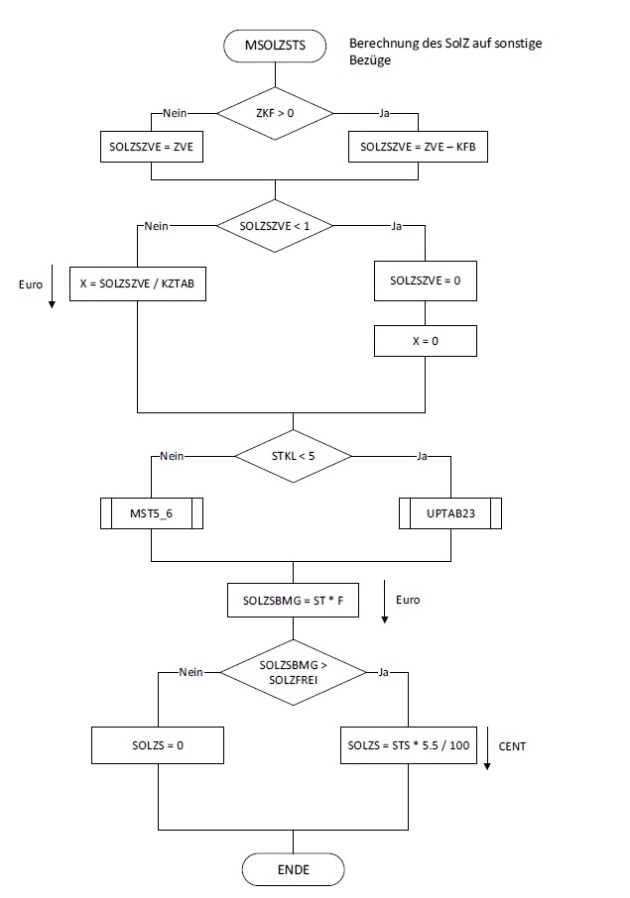

SOLZS | Solidaritätszuschlag für sonstige Bezüge (ohne Vergütung für

mehrjährige Tätigkeit in Cent. |

Hinweis:

Negativbeträge, die aus nicht zu besteuernden Vorteilen bei

Vermögensbeteiligungen (§ 19a Absatz 1 Satz 4 EStG) resultieren,

mindern SOLZLZZ (maximal bis 0). Der Sonderausgabenabzug für tatsächlich

erbrachte Vorsorgeaufwendungen im Rahmen der Veranlagung zur Einkommensteuer

bleibt unberührt. | |

SOLZV | Solidaritätszuschlag für die Vergütung für mehrjährige Tätigkeit

und der tarifermäßigt zu besteuernden Vorteile bei Vermögensbeteiligungen in

Cent |

STS | Lohnsteuer

für sonstige Bezüge (ohne Vergütung für mehrjährige Tätigkeit und ohne

tarifermäßigt zu besteuernde Vorteile bei Vermögensbeteiligungen) in Cent |

Hinweis:

Negativbeträge, die aus nicht zu besteuernden Vorteilen bei

Vermögensbeteiligungen (§ 19a Absatz 1 Satz 4 EStG) resultieren,

mindern LSTLZZ (maximal bis 0). Der Sonderausgabenabzug für tatsächlich

erbrachte Vorsorgeaufwendungen im Rahmen der Veranlagung zur Einkommensteuer

bleibt unberührt. | |

STV | Lohnsteuer

für die Vergütung für mehrjährige Tätigkeit und der tarifermäßigt zu

besteuernden Vorteile bei Vermögensbeteiligungen in Cent |

VKVLZZ | Für den

Lohnzahlungszeitraum berücksichtigte Beiträge des Arbeitnehmers zur privaten

Basis-Krankenversicherung und privaten Pflege-Pflichtversicherung (ggf. auch

die Mindestvorsorgepauschale) in Cent beim laufenden Arbeitslohn. Für Zwecke

der Lohnsteuerbescheinigung sind die einzelnen Ausgabewerte außerhalb des

eigentlichen Lohnsteuerberechnungsprogramms zu addieren; hinzuzurechnen sind

auch die Ausgabewerte VKVSONST. |

VKVSONST | Für den

Lohnzahlungszeitraum berücksichtigte Beiträge des Arbeitnehmers zur privaten

Basis-Krankenversicherung und privaten Pflege-Pflichtversicherung (ggf. auch

die Mindestvorsorgepauschale) in Cent bei sonstigen Bezügen. Der Ausgabewert

kann auch negativ sein. Für tarifermäßigt zu besteuernde Vergütungen für

mehrjährige Tätigkeiten enthält der PAP keinen entsprechenden Ausgabewert. |

3.3 Ausgangsparameter DBA

Zusätzlich stellt das Programm Ausgangsparameter zur Verfügung, die für die Ermittlung der Lohnsteuer unter Berücksichtigung von Doppelbesteuerungsabkommen (DBA) mittels DBA-PAP benötigt werden. Soweit eine Kompatibilität des Programms mit der Lohnsteuerermittlung nach DBA nicht gegeben sein soll, sind die Parameter zumindest als interne Felder zu definieren.

Tabelle in neuem Fenster öffnen

Name | Bedeutung |

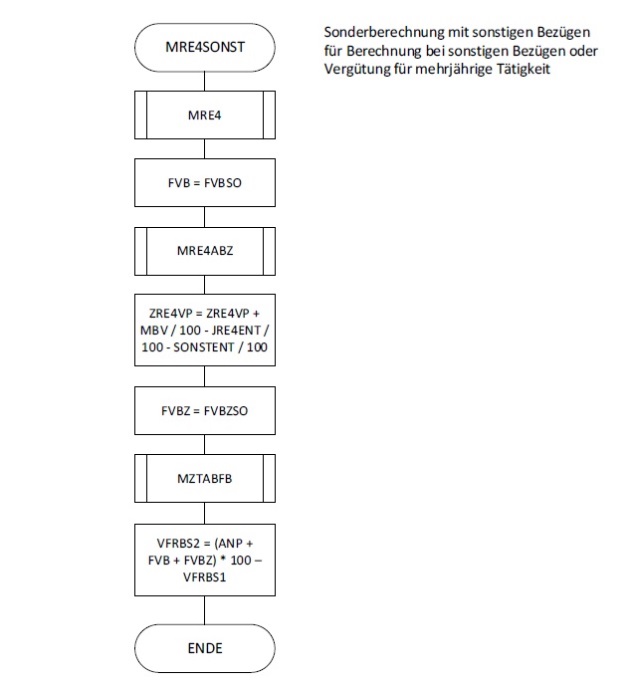

VFRB | Verbrauchter

Freibetrag bei Berechnung des laufenden Arbeitslohns, in Cent |

VFRBS1 | Verbrauchter

Freibetrag bei Berechnung des voraussichtlichen Jahresarbeitslohns, in

Cent |

VFRBS2 | Verbrauchter

Freibetrag bei Berechnung der sonstigen Bezüge, in Cent |

WVFRB | Für die

weitergehende Berücksichtigung des Steuerfreibetrags nach dem

DBA Türkei verfügbares ZVE

über dem Grundfreibetrag bei der Berechnung des laufenden Arbeitslohns, in

Cent |

WVFRBM | Für die

weitergehende Berücksichtigung des Steuerfreibetrags nach dem

DBA Türkei verfügbares ZVE

über dem Grundfreibetrag bei der Berechnung der sonstigen Bezüge, in Cent |

WVFRBO | Für die

weitergehende Berücksichtigung des Steuerfreibetrags nach dem

DBA Türkei verfügbares ZVE

über dem Grundfreibetrag bei der Berechnung des voraussichtlichen

Jahresarbeitslohns, in Cent |

4. Interne Felder

Das Programm verwendet intern folgende Felder (wenn ggf. solche Felder im Umfeld des Programms verwendet werden sollen, können sie als Ausgangsparameter behandelt werden, soweit sie nicht während des Programmdurchlaufs noch verändert wurden). Die internen Felder müssen vor Aufruf des Programms gelöscht werden:

Tabelle in neuem Fenster öffnen

Name | Bedeutung |

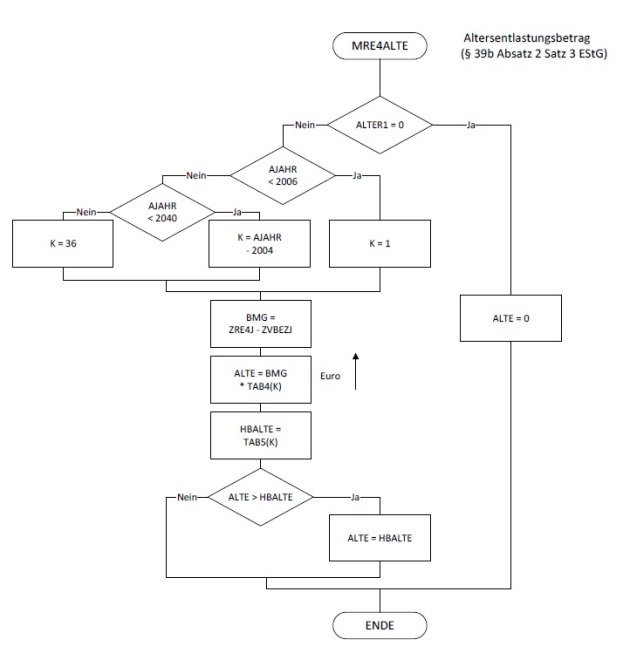

ALTE | Altersentlastungsbetrag in Euro, Cent (2 Dezimalstellen) |

ANP | Arbeitnehmer-Pauschbetrag/Werbungskosten-Pauschbetrag in Euro |

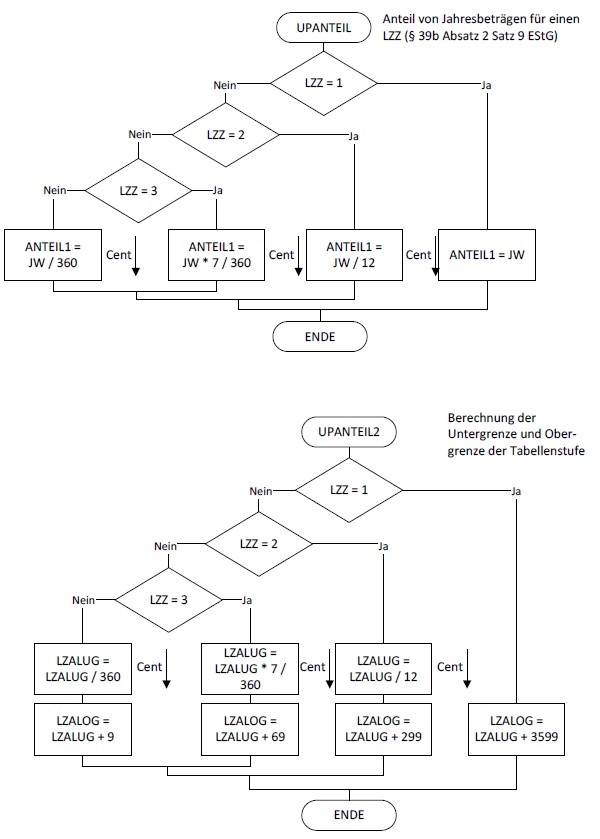

ANTEIL1 | Auf den

Lohnzahlungszeitraum entfallender Anteil von Jahreswerten auf ganze Cent

abgerundet |

BBGKVPV | Beitragsbemessungsgrenze in der gesetzlichen Krankenversicherung

und der sozialen Pflegeversicherung in Euro |

BBGRV | Allgemeine

Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung in Euro |

BMG | Bemessungsgrundlage für Altersentlastungsbetrag in Euro, Cent (2

Dezimalstellen) |

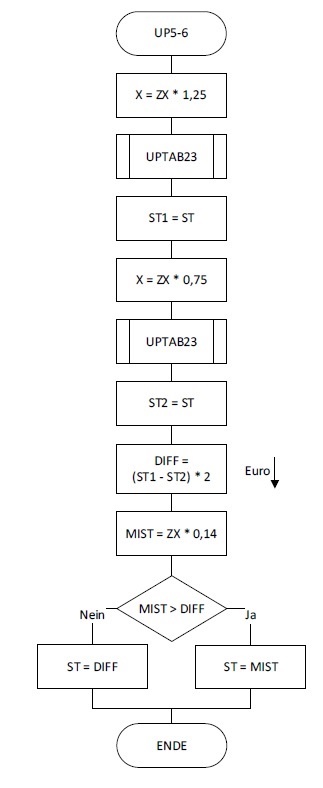

DIFF | Differenz

zwischen ST1 und ST2 in Euro |

EFA | Entlastungsbetrag für Alleinerziehende in Euro |

FVB | Versorgungsfreibetrag in Euro, Cent (2 Dezimalstellen) |

FVBSO | Versorgungsfreibetrag in Euro, Cent (2 Dezimalstellen) für die

Berechnung der Lohnsteuer für den sonstigen Bezug |

FVBZ | Zuschlag zum

Versorgungsfreibetrag in Euro |

FVBZSO | Zuschlag zum

Versorgungsfreibetrag in Euro für die Berechnung der Lohnsteuer beim sonstigen

Bezug |

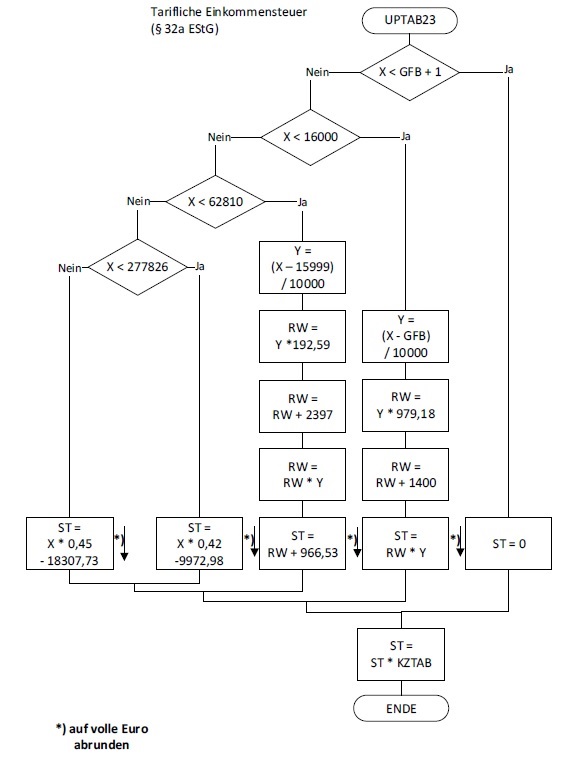

GFB | Grundfreibetrag

in Euro |

HBALTE | Maximaler

Altersentlastungsbetrag in Euro |

HFVB | Maßgeblicher

maximaler Versorgungsfreibetrag in Euro |

HFVBZ | Maßgeblicher

maximaler Zuschlag zum Versorgungsfreibetrag in Euro, Cent (2

Dezimalstellen) |

HFVBZSO | Maßgeblicher

maximaler Zuschlag zum Versorgungsfreibetrag in Euro, Cent (2 Dezimalstellen)

für die Berechnung der Lohnsteuer für den sonstigen Bezug |

HOCH | Zwischenfeld zu

X für die Berechnung der Steuer nach

§ 39b

Absatz 2 Satz 7 EStG in Euro |

J | Nummer der

Tabellenwerte für Versorgungsparameter |

JBMG | Jahressteuer

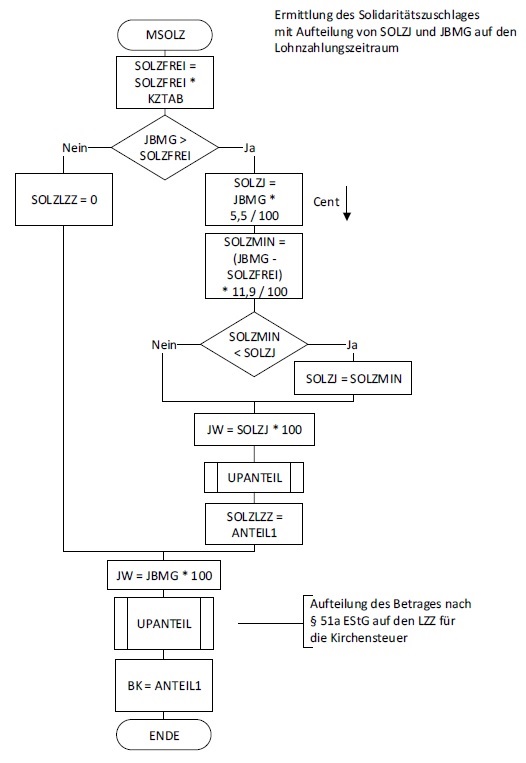

nach

§ 51a EStG,

aus der Solidaritätszuschlag und Bemessungsgrundlage für die Kirchenlohnsteuer

ermittelt werden, in Euro |

JLFREIB | Auf einen

Jahreslohn hochgerechneter LZZFREIB in Euro, Cent (2 Dezimalstellen) |

JLHINZU | Auf einen

Jahreslohn hochgerechneter LZZHINZU in Euro, Cent (2 Dezimalstellen) |

JW | Jahreswert,

dessen Anteil für einen Lohnzahlungszeitraum in UPANTEIL errechnet werden soll,

in Cent |

K | Nummer der

Tabellenwerte für Parameter bei Altersentlastungsbetrag |

KENNVMT | Merker für

Berechnung Lohnsteuer für mehrjährige Tätigkeit |

0 = normale

Steuerberechnung | |

1 =

Steuerberechnung für mehrjährige Tätigkeit | |

2 = Ermittlung

der Vorsorgepauschale ohne Entschädigungen i.S.d.

§ 24 Nummer 1

EStG | |

KFB | Summe der

Freibeträge für Kinder in Euro |

KVSATZAG | Beitragssatz

des Arbeitgebers zur Krankenversicherung unter Berücksichtigung des

durchschnittlichen Zusatzbeitragssatzes für die Ermittlung des

Arbeitgeberzuschusses (5 Dezimalstellen) |

KVSATZAN | Beitragssatz

des Arbeitnehmers zur Krankenversicherung (5 Dezimalstellen) |

KZTAB | Kennzahl für

die Einkommensteuer-Tarifarten: |

1 =

Grundtarif | |

2 =

Splittingverfahren | |

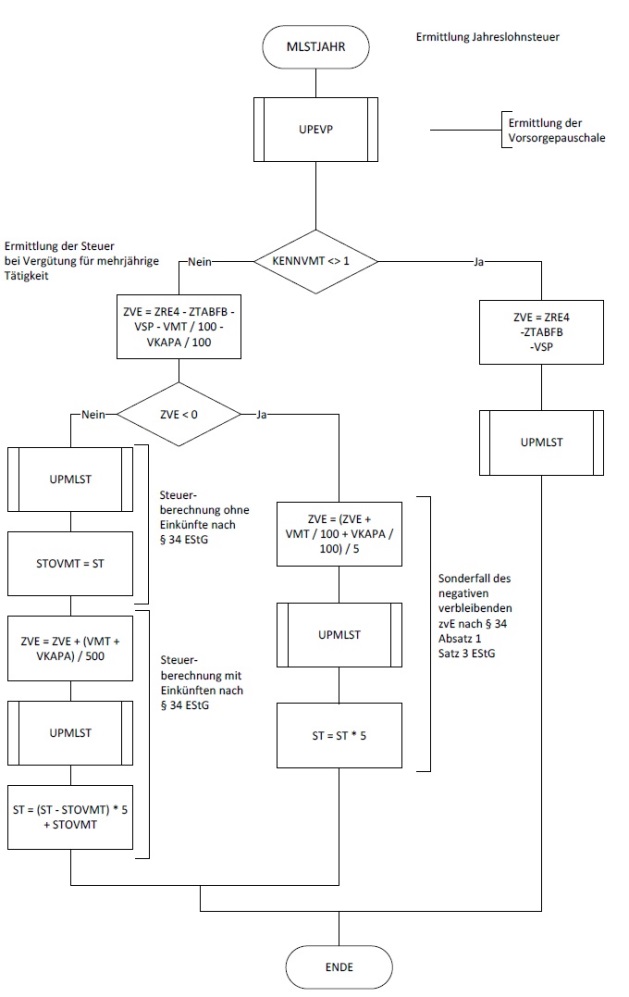

LSTJAHR | Jahreslohnsteuer in Euro |

LST1, LST2,

LST3, LSTOSO, LSTSO | Zwischenfelder

der Jahreslohnsteuer in Cent |

MIST | Mindeststeuer

für die Steuerklassen V und VI in Euro |

PVSATZAG | Beitragssatz

des Arbeitgebers zur Pflegeversicherung (6

Dezimalstellen) |

PVSATZAN | Beitragssatz

des Arbeitnehmers zur Pflegeversicherung (6

Dezimalstellen) |

RVSATZAN | Beitragssatz

des Arbeitnehmers in der allgemeinen gesetzlichen Rentenversicherung (4

Dezimalstellen) |

RW | Rechenwert in

Gleitkommadarstellung |

SAP | Sonderausgaben-Pauschbetrag in Euro |

SOLZFREI | Freigrenze für

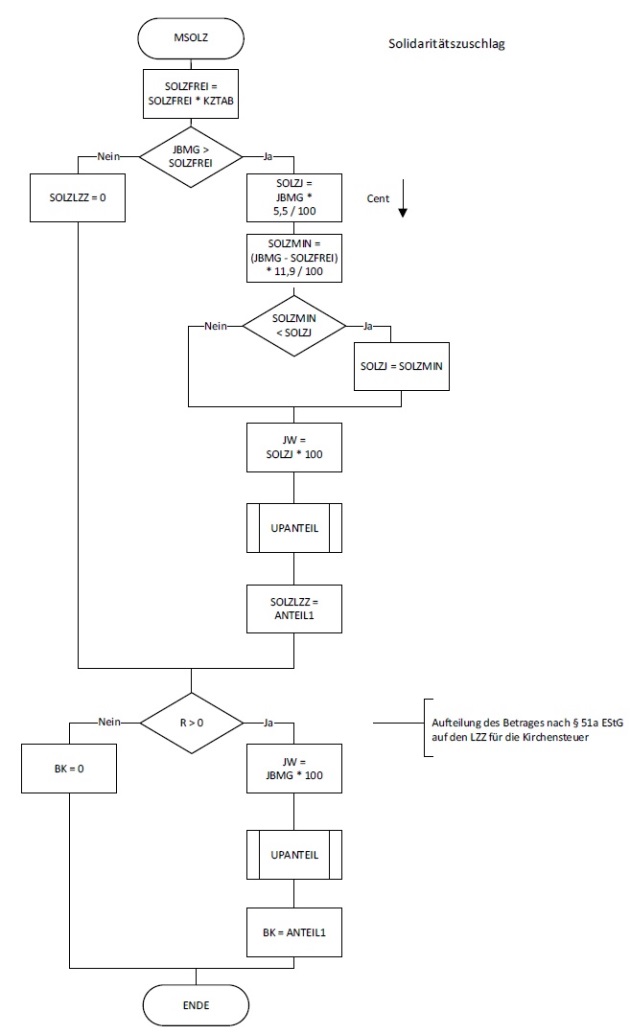

den Solidaritätszuschlag in Euro |

SOLZJ | Solidaritätszuschlag auf die Jahreslohnsteuer in Euro, Cent (2

Dezimalstellen) |

SOLZMIN | Zwischenwert

für den Solidaritätszuschlag auf die Jahreslohnsteuer in Euro, Cent (2

Dezimalstellen) |

SOLZSBMG | Bemessungsgrundlage des Solidaritätszuschlags zur Prüfung der

Freigrenze beim Solidaritätszuschlag für sonstige Bezüge (ohne Vergütung für

mehrjährige Tätigkeit) in Euro |

SOLZSZVE | Zu

versteuerndes Einkommen für die Ermittlung der Bemessungsgrundlage des

Solidaritätszuschlags zur Prüfung der Freigrenze beim Solidaritätszuschlag für

sonstige Bezüge (ohne Vergütung für mehrjährige Tätigkeit) in Euro, Cent (2

Dezimalstellen) |

SOLZVBMG | Bemessungsgrundlage des Solidaritätszuschlags für die Prüfung der

Freigrenze beim Solidaritätszuschlag für die Vergütung für mehrjährige

Tätigkeit in Euro |

ST | Tarifliche

Einkommensteuer in Euro |

ST1 | Tarifliche

Einkommensteuer auf das 1,25-fache ZX in Euro |

ST2 | Tarifliche

Einkommensteuer auf das 0,75-fache ZX in Euro |

STOVMT | Zwischenfeld

zur Ermittlung der Steuer auf Vergütungen für mehrjährige Tätigkeit in

Euro |

TAB1 | Tabelle für die

Prozentsätze des Versorgungsfreibetrags |

TAB2 | Tabelle für die

Höchstbeträge des Versorgungsfreibetrags |

TAB3 | Tabelle für die

Zuschläge zum Versorgungsfreibetrag |

TAB4 | Tabelle für die

Prozentsätze des Altersentlastungsbetrags |

TAB5 | Tabelle für die

Höchstbeträge des Altersentlastungsbetrags |

TBSVORV | Teilbetragssatz

der Vorsorgepauschale für die Rentenversicherung (2 Dezimalstellen) |

VBEZB | Bemessungsgrundlage für den Versorgungsfreibetrag in Cent |

VBEZBSO | Bemessungsgrundlage für den Versorgungsfreibetrag in Cent für den

sonstigen Bezug |

VERGL | Zwischenfeld zu

X für die Berechnung der Steuer nach

§ 39b

Absatz 2 Satz 7 EStG in Euro |

VHB | Höchstbetrag

der Mindestvorsorgepauschale für die Kranken- und Pflegeversicherung in Euro,

Cent (2 Dezimalstellen) |

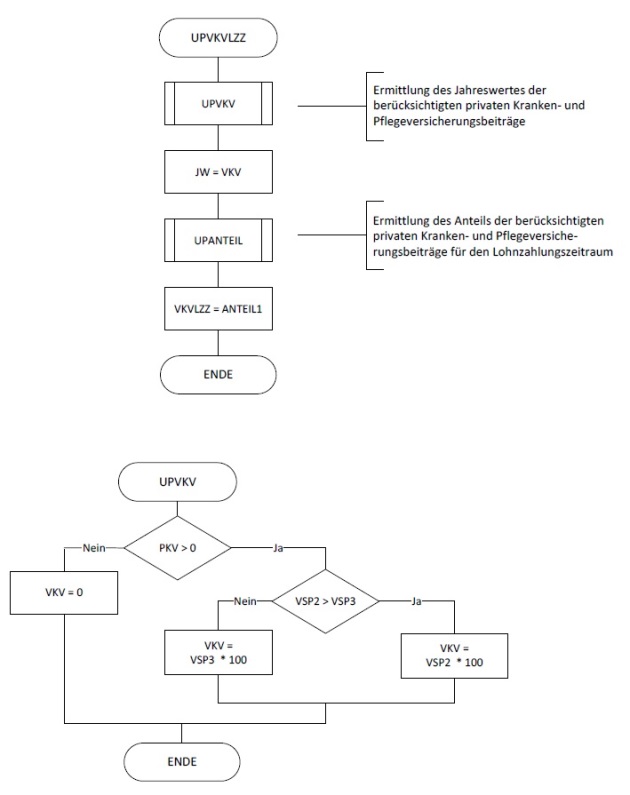

VKV | Jahreswert der

berücksichtigten Beiträge zur privaten Basis-Krankenversicherung und privaten

Pflege-Pflichtversicherung (ggf. auch die Mindestvorsorgepauschale) in

Cent |

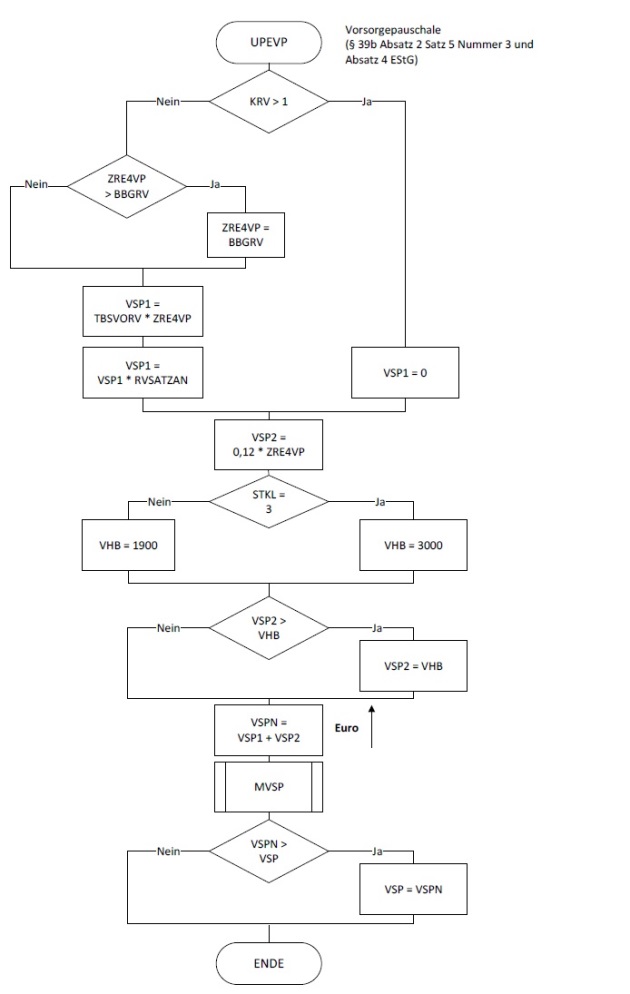

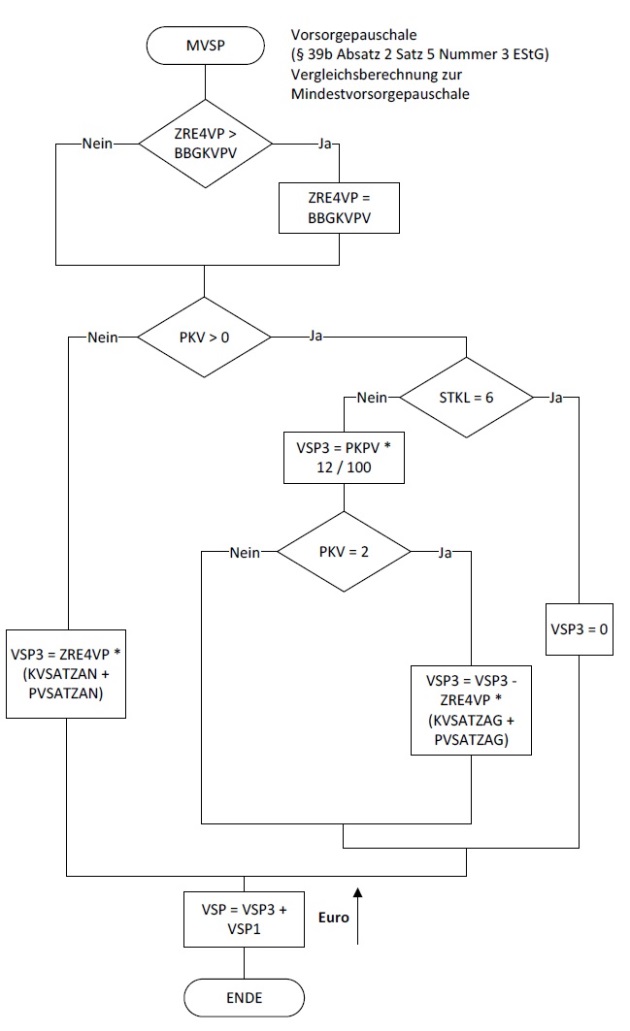

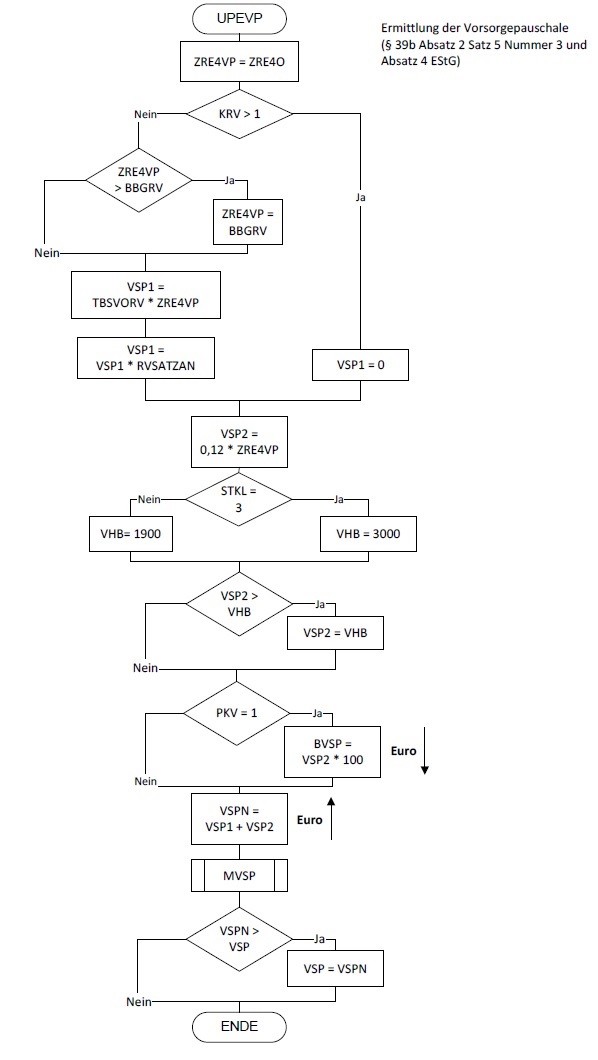

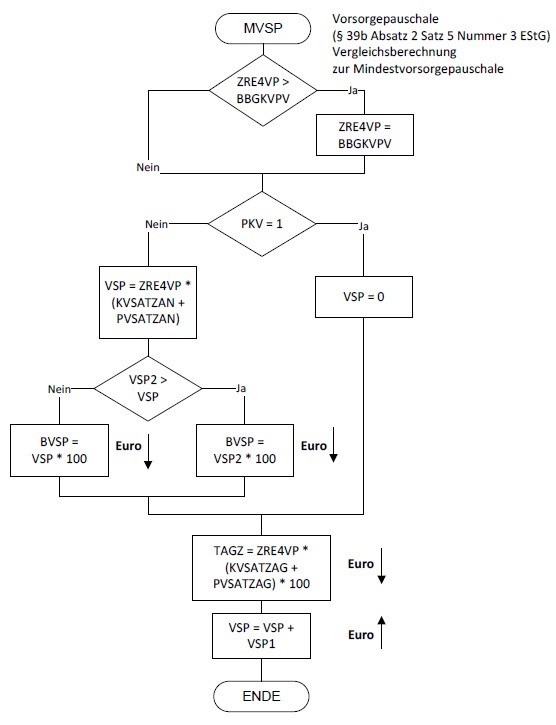

VSP | Vorsorgepauschale mit Teilbeträgen für die Rentenversicherung sowie

die gesetzliche Kranken- und soziale Pflegeversicherung nach fiktiven Beträgen

oder ggf. für die private Basiskrankenversicherung und private

Pflege-Pflichtversicherung in Euro, Cent (2 Dezimalstellen) |

VSPN | Vorsorgepauschale mit Teilbeträgen für die Rentenversicherung sowie

der Mindestvorsorgepauschale für die Kranken- und Pflegeversicherung in Euro,

Cent (2 Dezimalstellen) |

VSP1 | Zwischenwert 1

bei der Berechnung der Vorsorgepauschale in Euro, Cent (2 Dezimalstellen) |

VSP2 | Zwischenwert 2

bei der Berechnung der Vorsorgepauschale in Euro, Cent (2 Dezimalstellen) |

VSP3 | Vorsorgepauschale mit Teilbeträgen für die gesetzliche Kranken-und

soziale Pflegeversicherung nach fiktiven Beträgen oder ggf. für die private

Basiskrankenversicherung und private Pflege-Pflichtversicherung in Euro, Cent

(2 Dezimalstellen) |

W1STKL5 | Erster

Grenzwert in Steuerklasse V/VI in Euro |

W2STKL5 | Zweiter

Grenzwert in Steuerklasse V/VI in Euro |

W3STKL5 | Dritter

Grenzwert in Steuerklasse V/VI in Euro |

X | Zu

versteuerndes Einkommen gem.

§ 32a Absatz 1 und 5

EStG in Euro, Cent (2 Dezimalstellen) |

Y | Gem.

§ 32a Absatz 1

EStG (6 Dezimalstellen) |

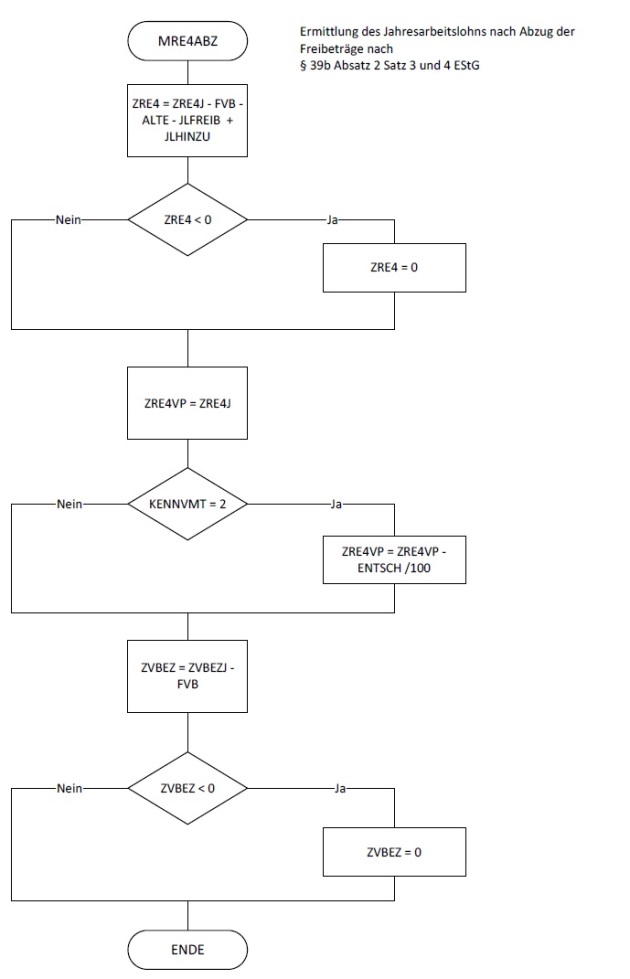

ZRE4 | Auf einen

Jahreslohn hochgerechnetes RE4 in Euro, Cent (2 Dezimalstellen) nach Abzug der

Freibeträge nach

§ 39b

Absatz 2 Satz 3 und 4 EStG |

ZRE4J | Auf einen

Jahreslohn hochgerechnetes RE4 in Euro, Cent (2 Dezimalstellen) |

ZRE4VP | Auf einen

Jahreslohn hochgerechnetes RE4, ggf. nach Abzug der Entschädigungen i.S.d.

§ 24 Nummer 1

EStG in Euro, Cent (2 Dezimalstellen) |

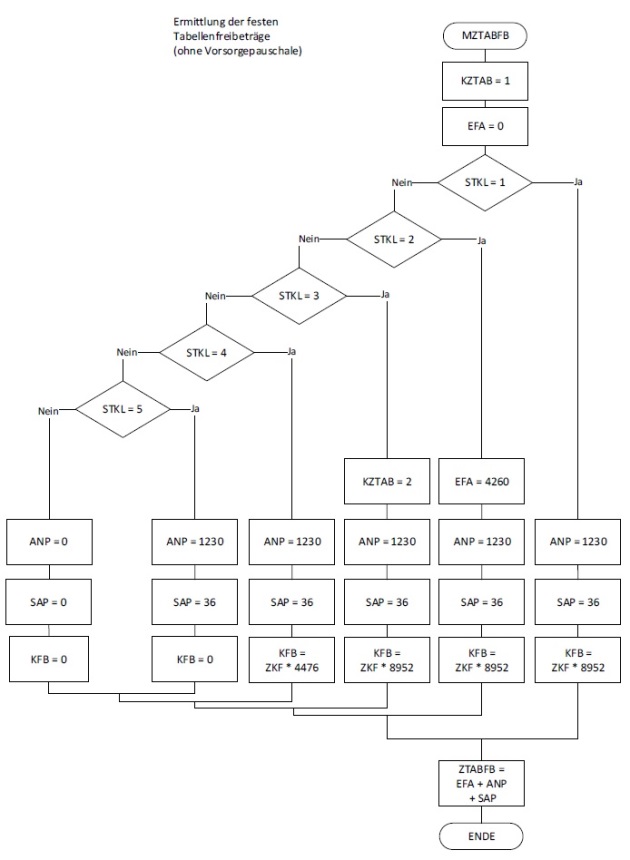

ZTABFB | Feste

Tabellenfreibeträge (ohne Vorsorgepauschale) in Euro, Cent (2

Dezimalstellen) |

ZVBEZ | Auf einen

Jahreslohn hochgerechnetes VBEZ abzüglich FVB in Euro, Cent (2

Dezimalstellen) |

ZVBEZJ | Auf einen

Jahreslohn hochgerechnetes VBEZ in Euro, Cent (2 Dezimalstellen) |

ZVE | Zu

versteuerndes Einkommen in Euro, Cent (2 Dezimalstellen) |

ZX | Zwischenfeld zu

X für die Berechnung der Steuer nach

§ 39b

Absatz 2 Satz 7 EStG in Euro |

ZZX | Zwischenfeld zu

X für die Berechnung der Steuer nach

§ 39b

Absatz 2 Satz 7 EStG in Euro |

Maßgebender Prozentsatz, Höchstbetrag des Versorgungsfreibetrags und Zuschlag zum Versorgungsfreibetrag gem. § 19 Absatz 2 EStG

Tabelle in neuem Fenster öffnen

Jahr des

Versorgungsbeginns | J | Satz | Höchstbetrag | Zuschlag |

TAB1 | TAB2 | TAB3 | ||

bis 2005 | 1 | 0,400 | 3000 | 900 |

2006 | 2 | 0,384 | 2880 | 864 |

2007 | 3 | 0,368 | 2760 | 828 |

2008 | 4 | 0,352 | 2640 | 792 |

2009 | 5 | 0,336 | 2520 | 756 |

2010 | 6 | 0,320 | 2400 | 720 |

2011 | 7 | 0,304 | 2280 | 684 |

2012 | 8 | 0,288 | 2160 | 648 |

2013 | 9 | 0,272 | 2040 | 612 |

2014 | 10 | 0,256 | 1920 | 576 |

2015 | 11 | 0,240 | 1800 | 540 |

2016 | 12 | 0,224 | 1680 | 504 |

2017 | 13 | 0,208 | 1560 | 468 |

2018 | 14 | 0,192 | 1440 | 432 |

2019 | 15 | 0,176 | 1320 | 396 |

2020 | 16 | 0,160 | 1200 | 360 |

2021 | 17 | 0,152 | 1140 | 342 |

2022 | 18 | 0,144 | 1080 | 324 |

2023 | 19 | 0,136 | 1020 | 306 |

2024 | 20 | 0,128 | 960 | 288 |

2025 | 21 | 0,120 | 900 | 270 |

2026 | 22 | 0,112 | 840 | 252 |

2027 | 23 | 0,104 | 780 | 234 |

2028 | 24 | 0,096 | 720 | 216 |

2029 | 25 | 0,088 | 660 | 198 |

2030 | 26 | 0,080 | 600 | 180 |

2031 | 27 | 0,072 | 540 | 162 |

2032 | 28 | 0,064 | 480 | 144 |

2033 | 29 | 0,056 | 420 | 126 |

2034 | 30 | 0,048 | 360 | 108 |

2035 | 31 | 0,040 | 300 | 90 |

2036 | 32 | 0,032 | 240 | 72 |

2037 | 33 | 0,024 | 180 | 54 |

2038 | 34 | 0,016 | 120 | 36 |

2039 | 35 | 0,008 | 60 | 18 |

2040 | 36 | 0,000 | 0 | 0 |

Maßgebender Prozentsatz und Höchstbetrag des Altersentlastungsbetrags gem. § 24a EStG

Tabelle in neuem Fenster öffnen

Auf die

Vollendung des 64. Lebensjahres folgendes Kalenderjahr | K | Satz | Höchstbetrag |

TAB4 | TAB5 | ||

bis 2005 | 1 | 0,400 | 1900 |

2006 | 2 | 0,384 | 1824 |

2007 | 3 | 0,368 | 1748 |

2008 | 4 | 0,352 | 1672 |

2009 | 5 | 0,336 | 1596 |

2010 | 6 | 0,320 | 1520 |

2011 | 7 | 0,304 | 1444 |

2012 | 8 | 0,288 | 1368 |

2013 | 9 | 0,272 | 1292 |

2014 | 10 | 0,256 | 1216 |

2015 | 11 | 0,240 | 1140 |

2016 | 12 | 0,224 | 1064 |

2017 | 13 | 0,208 | 988 |

2018 | 14 | 0,192 | 912 |

2019 | 15 | 0,176 | 836 |

2020 | 16 | 0,160 | 760 |

2021 | 17 | 0,152 | 722 |

2022 | 18 | 0,144 | 684 |

2023 | 19 | 0,136 | 646 |

2024 | 20 | 0,128 | 608 |

2025 | 21 | 0,120 | 570 |

2026 | 22 | 0,112 | 532 |

2027 | 23 | 0,104 | 494 |

2028 | 24 | 0,096 | 456 |

2029 | 25 | 0,088 | 418 |

2030 | 26 | 0,080 | 380 |

2031 | 27 | 0,072 | 342 |

2032 | 28 | 0,064 | 304 |

2033 | 29 | 0,056 | 266 |

2034 | 30 | 0,048 | 228 |

2035 | 31 | 0,040 | 190 |

2036 | 32 | 0,032 | 152 |

2037 | 33 | 0,024 | 114 |

2038 | 34 | 0,016 | 76 |

2039 | 35 | 0,008 | 38 |

2040 | 36 | 0,000 | 0 |

Tabelle in neuem Fenster öffnen

Jahresbruttolohn (in Euro) | Jahreslohnsteuer 2023 (in Euro) in Steuerklasse [3] | |||||

I | II | III | IV | V | VI | |

5.000 | 0 | 0 | 0 | 0 | 373 | 550 |

7.500 | 0 | 0 | 0 | 0 | 649 | 826 |

10.000 | 0 | 0 | 0 | 0 | 924 | 1.101 |

12.500 | 0 | 0 | 0 | 0 | 1.199 | 1.377 |

15.000 | 0 | 0 | 0 | 0 | 1.475 | 1.652 |

17.500 | 283 | 0 | 0 | 283 | 1.839 | 2.371 |

20.000 | 714 | 0 | 0 | 714 | 2.759 | 3.291 |

22.500 | 1.187 | 293 | 0 | 1.187 | 3.608 | 4.139 |

25.000 | 1.687 | 692 | 0 | 1.687 | 4.456 | 4.988 |

27.500 | 2.202 | 1.166 | 0 | 2.202 | 5.305 | 5.836 |

30.000 | 2.732 | 1.668 | 164 | 2.732 | 6.124 | 6.580 |

32.500 | 3.279 | 2.185 | 494 | 3.279 | 6.858 | 7.334 |

35.000 | 3.841 | 2.718 | 860 | 3.841 | 7.624 | 8.118 |

37.500 | 4.419 | 3.268 | 1.266 | 4.419 | 8.418 | 8.934 |

40.000 | 5.013 | 3.833 | 1.712 | 5.013 | 9.246 | 9.776 |

42.500 | 5.622 | 4.414 | 2.192 | 5.622 | 10.093 | 10.625 |

45.000 | 6.247 | 5.011 | 2.684 | 6.247 | 10.941 | 11.473 |

47.500 | 6.888 | 5.624 | 3.184 | 6.888 | 11.790 | 12.322 |

50.000 | 7.544 | 6.253 | 3.694 | 7.544 | 12.639 | 13.170 |

52.500 | 8.216 | 6.897 | 4.210 | 8.216 | 13.487 | 14.019 |

55.000 | 8.904 | 7.558 | 4.732 | 8.904 | 14.335 | 14.867 |

57.500 | 9.608 | 8.235 | 5.264 | 9.608 | 15.184 | 15.716 |

60.000 | 10.333 | 8.932 | 5.808 | 10.333 | 16.039 | 16.571 |

62.500 | 11.159 | 9.723 | 6.422 | 11.159 | 16.991 | 17.523 |

65.000 | 12.005 | 10.535 | 7.048 | 12.005 | 17.944 | 18.475 |

67.500 | 12.871 | 11.366 | 7.682 | 12.871 | 18.896 | 19.428 |

70.000 | 13.757 | 12.217 | 8.328 | 13.757 | 19.848 | 20.380 |

72.500 | 14.662 | 13.088 | 8.982 | 14.662 | 20.800 | 21.332 |

75.000 | 15.587 | 13.978 | 9.646 | 15.587 | 21.753 | 22.285 |

77.500 | 16.532 | 14.888 | 10.322 | 16.532 | 22.705 | 23.237 |

80.000 | 17.484 | 15.818 | 11.006 | 17.484 | 23.658 | 24.189 |

82.500 | 18.437 | 16.767 | 11.700 | 18.437 | 24.610 | 25.142 |

85.000 | 19.389 | 17.719 | 12.404 | 19.389 | 25.562 | 26.094 |

87.500 | 20.341 | 18.672 | 13.118 | 20.341 | 26.515 | 27.046 |

90.000 | 21.388 | 19.718 | 13.914 | 21.388 | 27.561 | 28.093 |

Allgemeine Lohnsteuer ist die Lohnsteuer, die für einen Arbeitnehmer zu erheben ist, der in allen Sozialversicherungszweigen versichert ist.

Tabelle in neuem Fenster öffnen

Besondere maschinelle Jahreslohnsteuer 2023

(Prüftabelle) [4] | ||||||

Jahresbruttolohn (in Euro) | Jahreslohnsteuer 2023 (in Euro) in Steuerklasse | |||||

I | II | III | IV | V | VI | |

5.000 | 0 | 0 | 0 | 0 | 438 | 616 |

7.500 | 0 | 0 | 0 | 0 | 746 | 924 |

10.000 | 0 | 0 | 0 | 0 | 1.054 | 1.232 |

12.500 | 0 | 0 | 0 | 0 | 1.362 | 1.540 |

15.000 | 153 | 0 | 0 | 153 | 1.670 | 2.047 |

17.500 | 594 | 0 | 0 | 594 | 2.523 | 3.055 |

20.000 | 1.168 | 260 | 0 | 1.168 | 3.573 | 4.105 |

22.500 | 1.787 | 753 | 0 | 1.787 | 4.623 | 5.155 |

25.000 | 2.430 | 1.348 | 0 | 2.430 | 5.673 | 6.170 |

27.500 | 3.098 | 1.975 | 208 | 3.098 | 6.616 | 7.084 |

30.000 | 3.789 | 2.625 | 622 | 3.789 | 7.552 | 8.046 |

32.500 | 4.505 | 3.300 | 1.100 | 4.505 | 8.538 | 9.056 |

35.000 | 5.245 | 3.999 | 1.636 | 5.245 | 9.570 | 10.102 |

37.500 | 6.008 | 4.721 | 2.230 | 6.008 | 10.620 | 11.152 |

40.000 | 6.796 | 5.468 | 2.842 | 6.796 | 11.670 | 12.202 |

42.500 | 7.608 | 6.239 | 3.464 | 7.608 | 12.720 | 13.252 |

45.000 | 8.444 | 7.034 | 4.100 | 8.444 | 13.770 | 14.302 |

47.500 | 9.304 | 7.853 | 4.746 | 9.304 | 14.820 | 15.352 |

50.000 | 10.188 | 8.696 | 5.406 | 10.188 | 15.870 | 16.402 |

52.500 | 11.097 | 9.563 | 6.078 | 11.097 | 16.920 | 17.452 |

55.000 | 12.029 | 10.455 | 6.762 | 12.029 | 17.970 | 18.502 |

57.500 | 12.985 | 11.370 | 7.456 | 12.985 | 19.020 | 19.552 |

60.000 | 13.966 | 12.309 | 8.164 | 13.966 | 20.070 | 20.602 |

62.500 | 14.970 | 13.273 | 8.884 | 14.970 | 21.120 | 21.652 |

65.000 | 15.999 | 14.260 | 9.616 | 15.999 | 22.170 | 22.702 |

67.500 | 17.047 | 15.272 | 10.358 | 17.047 | 23.220 | 23.752 |

70.000 | 18.097 | 16.308 | 11.114 | 18.097 | 24.270 | 24.802 |

72.500 | 19.147 | 17.358 | 11.882 | 19.147 | 25.320 | 25.852 |

75.000 | 20.197 | 18.408 | 12.662 | 20.197 | 26.370 | 26.902 |

77.500 | 21.247 | 19.458 | 13.454 | 21.247 | 27.420 | 27.952 |

80.000 | 22.297 | 20.508 | 14.258 | 22.297 | 28.470 | 29.002 |

82.500 | 23.347 | 21.558 | 15.074 | 23.347 | 29.520 | 30.052 |

85.000 | 24.397 | 22.608 | 15.902 | 24.397 | 30.570 | 31.102 |

87.500 | 25.447 | 23.658 | 16.742 | 25.447 | 31.620 | 32.152 |

90.000 | 26.497 | 24.708 | 17.594 | 26.497 | 32.670 | 33.202 |

Besondere Lohnsteuer ist die Lohnsteuer, die für einen Arbeitnehmer zu erheben ist, der in keinem Sozialversicherungszweig versichert und privat kranken- und pflegeversichert ist sowie dem Arbeitgeber keine Basiskranken- und Pflege-Pflichtversicherungsbeiträge mitgeteilt hat.

Anlage 2

Programmablaufplan für die Erstellung von Lohnsteuertabellen für 2023 zur manuellen Berechnung der Lohnsteuer (einschließlich der Berechnung des Solidaritätszuschlags und der Bemessungsgrundlage für die Kirchenlohnsteuer)

(Anwendung ab 1. Juli 2023)

Inhalt

Tabelle in neuem Fenster öffnen

1. Gesetzliche

Grundlagen/Allgemeines | |

2.

Erläuterungen | |

2.1

Allgemeines | |

2.2 Verhältnis

zur maschinellen Lohnsteuerberechnung | |

2.3 Freibeträge

für Versorgungsbezüge und Altersentlastungsbetrag | |

2.4

Vorsorgepauschale | |

2.5

Feldlängen | |

2.6

Symbole | |

3.

Schnittstellenkonventionen | |

3.1

Eingangsparameter | |

3.2

Ausgangsparameter | |

4. Interne

Felder | |

5.

Programmablaufplan 2023 | |

1. Gesetzliche Grundlagen/Allgemeines

Der Programmablaufplan enthält gem. § 51 Absatz 4 Nummer 1a EStG die Berechnung für die Herstellung von Lohnsteuertabellen einschließlich der Berechnung des Solidaritätszuschlags und der Bemessungsgrundlage für die Kirchenlohnsteuer mit Lohnstufen.

Der Programmablaufplan berücksichtigt die Anhebung des Beitragssatzes zur sozialen Pflegeversicherung zum um 0,35 Prozentpunkte auf 3,40 % durch das Pflegeunterstützungs- und -entlastungsgesetz (PUEG). Beim Lohnzahlungszeitraum Jahr berücksichtigt der Programmablaufplan eine Anhebung des Beitragssatzes zur sozialen Pflegeversicherung um 0,175 Prozentpunkte auf 3,225 %.

Bei der Aufstellung wurde im Übrigen für 2023 berücksichtigt, dass

in der gesetzlichen Krankenversicherung und sozialen Pflegeversicherung die Beitragsbemessungsgrenze 59.850 Euro (2022: 58.050 Euro) beträgt,

in der gesetzlichen Krankenversicherung der ermäßigte Beitragssatz (§ 243 SGB V) weiterhin 14,0 % beträgt,

der Zusatzbeitrag in der gesetzlichen Krankenversicherung paritätisch zwischen Arbeitgeber und Arbeitnehmer finanziert wird sowie der durchschnittliche

Zusatzbeitragssatz 1,6 % (2022: 1,3 %) beträgt,

in der allgemeinen Rentenversicherung die allgemeine Beitragsbemessungsgrenze (BBG West) 87.600 Euro (2022: 84.600 Euro) und die Beitragsbemessungsgrenze Ost (BBG Ost) 85.200 Euro (2022: 81.000 Euro) beträgt,

in der allgemeinen Rentenversicherung der Beitragssatz weiterhin 18,6 % beträgt.

2. Erläuterungen

2.1 Allgemeines

Es sind tägliche, wöchentliche, monatliche und jährliche Lohnzahlungszeiträume berücksichtigt. Die Aufteilung von Jahresbeträgen auf unterjährige Lohnzahlungszeiträume wird entsprechend den in § 39b Absatz 2 Satz 9 EStG angegebenen Bruchteilen vorgenommen. Bruchteile eines Cent werden entsprechend den Angaben im Programmablaufplan auf ganze Cent aufgerundet bzw. bleiben außer Ansatz.

Hat ein Rechenergebnis oder ein zu übertragendes Feld Dezimalstellen, die im Empfangsfeld nicht vorgesehen sind, und ist im Programmablaufplan nichts anderes angegeben, sind diese überschüssigen Dezimalstellen wegzulassen. Dies gilt jedoch nur für die im Programmablaufplan genannten Felder. Zwischenfelder, die durch die Programmierung oder die verwendete Programmiersprache notwendig werden, sind nicht zu runden.

2.2 Verhältnis zur maschinellen Lohnsteuerberechnung

Der „Programmablaufplan für die Erstellung von Lohnsteuertabellen für 2023 zur manuellen Berechnung der Lohnsteuer“ ist an den „Programmablaufplan für die maschinelle Berechnung der vom Arbeitslohn einzubehaltenden Lohnsteuer, des Solidaritätszuschlags und der Maßstabsteuer für die Kirchenlohnsteuer für 2023“ angelehnt. So sind Felder und Unterprogramme häufig identisch.

2.3 Freibeträge für Versorgungsbezüge und Altersentlastungsbetrag

Werden Versorgungsbezüge als laufender Arbeitslohn gezahlt, bleibt höchstens der auf den jeweiligen Lohnzahlungszeitraum entfallende Anteil der Freibeträge für Versorgungsbezüge (§ 19 Absatz 2 EStG) steuerfrei. Dieser Anteil ist wie folgt zu ermitteln: Bei monatlicher Lohnzahlung sind die Jahresbeträge mit einem Zwölftel, bei wöchentlicher Lohnzahlung die Monatsbeträge mit 7/30 und bei täglicher Lohnzahlung die Monatsbeträge mit 1/30 anzusetzen. Dabei darf der sich hiernach insgesamt ergebende Monatsbetrag auf den nächsten vollen Euro-Betrag, der Wochenbetrag auf den nächsten durch zehn teilbaren Centbetrag und der Tagesbetrag auf den nächsten durch fünf teilbaren Centbetrag aufgerundet werden. Der dem Lohnzahlungszeitraum entsprechende anteilige Höchstbetrag darf auch dann nicht überschritten werden, wenn in früheren Lohnzahlungszeiträumen desselben Kalenderjahres wegen der damaligen Höhe der Versorgungsbezüge ein niedrigerer Betrag als der Höchstbetrag berücksichtigt worden ist. Eine Verrechnung des in einem Monat nicht ausgeschöpften Höchstbetrags mit den, den Höchstbetrag übersteigenden Beträgen eines anderen Monats ist nicht zulässig. Die vorstehenden Regelungen gelten nicht in den Fällen des permanenten Lohnsteuer-Jahresausgleiches nach § 39b Absatz 2 Satz 12 EStG i.V.m. R 39b.8 LStR. Der Zuschlag zum Versorgungsfreibetrag ist in der Steuerklasse VI nicht zu berücksichtigen (§ 39b Absatz 2 Satz 5 Nummer 1 EStG).

Die vorstehende Regelung gilt für die Berücksichtigung des Altersentlastungsbetrags entsprechend.

2.4 Vorsorgepauschale

Aus Vereinfachungsgründen wird bei der Erstellung der Lohnsteuertabellen - bezogen auf den Teilbetrag der Vorsorgepauschale für die soziale Pflegeversicherung - der Beitragszuschlag für Kinderlose (§ 55 Absatz 3 SGB XI) in keinem Fall berücksichtigt. Beim Teilbetrag der Vorsorgepauschale für die gesetzliche Krankenversicherung ist immer auf den durchschnittlichen Zusatzbeitragssatz der Krankenkassen (s. § 242a SGB V) abzustellen (s. BT-Drs. 18/1529 vom , Seite 65 letzter Absatz).

Werden vom privat versicherten Arbeitnehmer Basiskranken- und Pflege-Pflichtversicherungsbeiträge nachgewiesen, ist die Lohnsteuer in einer Nebenrechnung zu ermitteln. Dabei werden die nachgewiesenen Beiträge des Arbeitnehmers um die nach den Lohnsteuertabellen für den tatsächlichen (Brutto-)Jahresarbeitslohn berücksichtigten Teilbeträge der Vorsorgepauschale gemindert. Von dem verbleibenden Betrag ist der typisierte Arbeitgeberzuschuss zur Kranken- und Pflegeversicherung abzuziehen, wenn der Arbeitgeber verpflichtet ist, einen Zuschuss zur Kranken- und Pflegeversicherung zu zahlen. Der so ermittelte Wert ist von dem maßgeblichen Bruttoarbeitslohn abzuziehen. Die Lohnsteuer ist für den geminderten Bruttoarbeitslohn in der Tabelle abzulesen. Für diese Nebenrechnung weisen die Tabellen für privat versicherte Arbeitnehmer den typisierten Arbeitgeberzuschuss und die Teilbeträge der Vorsorgepauschale für die Kranken- und Pflegeversicherung (ggf. die Mindestvorsorgepauschale) aus.

Ein Arbeitnehmer in der Steuerklasse III (keine Kinder, Beitragsbemessungsgrenze West) erhält einen Bruttojahresarbeitslohn von 75.000 Euro. Er ist in der gesetzlichen Rentenversicherung pflichtversichert und privat kranken- und pflegeversichert. Seine nachgewiesenen Basiskranken- und Pflege-Pflichtversicherungsbeiträge betragen 12.000 Euro im Jahr. Dazu erhält er einen Zuschuss von seinem Arbeitgeber.

Die Lohnsteuer nach der allgemeinen Lohnsteuertabelle beträgt 9.736 Euro im Jahr; dabei ist durch die Berücksichtigung der Vorsorgepauschale ein Aufwand für gesetzliche Kranken-und soziale Pflegeversicherung von 5.633 Euro berücksichtigt; der typisierte Arbeitgeberzuschuss beträgt in 2023 ebenfalls 5.633 Euro. Um die nachgewiesenen Basiskranken- und Pflege-Pflichtversicherungsbeiträge zu berücksichtigen, sind in einer Nebenrechnung diese Beiträge um den nach der allgemeinen Lohnsteuertabelle berücksichtigten Aufwand für die gesetzliche Kranken- und soziale Pflegeversicherung und den typisierten Arbeitgeberzuschuss zu mindern. Es verbleiben (12.000 Euro – 5.633 Euro – 5.633 Euro =) 734 Euro, die den Bruttojahresarbeitslohn mindern. In diesem Fall ist die Lohnsteuer bei einem Bruttojahresarbeitslohn von (75.000 Euro – 734 Euro =) 74.266 Euro abzulesen. Die Lohnsteuer beträgt in der Steuerklasse III 9.520 Euro.

Ein Beamter in der Steuerklasse I ohne Kinder erhält einen Jahresarbeitslohn von 15.000 Euro. Seine nachgewiesenen Basiskranken- und Pflege-Pflichtversicherungsbeiträge betragen 2.400 Euro im Jahr. Er erhält keinen Zuschuss von seinem Arbeitgeber.

Die Lohnsteuer nach der besonderen Lohnsteuertabelle beträgt 155 Euro im Jahr; dabei ist durch die Berücksichtigung der Mindestvorsorgepauschale bereits ein Aufwand von 1.801 Euro berücksichtigt. Um die nachgewiesenen Basiskranken- und Pflege-Pflichtversicherungsbeiträge zu berücksichtigen, sind in einer Nebenrechnung diese Beiträge um die nach der besonderen Lohnsteuertabelle berücksichtigte Mindestvorsorgepauschale zu mindern. Es verbleiben (2.400 Euro - 1.801 Euro =) 599 Euro, die den Jahresarbeitslohn mindern. In diesem Fall ist die Lohnsteuer bei einem Jahresarbeitslohn von (15.000 Euro – 599 Euro =) 14.401 Euro abzulesen. Die Lohnsteuer beträgt in der Steuerklasse I 76 Euro.

Für Fälle, in denen die Lohnsteuertabellen keine Möglichkeit zur Berechnung anbieten, wird auf der Internetseite www.bmf-steuerrechner.de eine maschinelle Berechnung der Lohnsteuer durch das Bundesministerium der Finanzen angeboten.

2.5 Feldlängen

Das Format und die Länge der Parameter und internen Felder sind bei der Programmierung (Codierung) zu bestimmen, soweit sie sich nicht unmittelbar aus den Erläuterungen oder dem Programmablaufplan ergeben. Feldbeschreibungen ohne Stellenangaben beziehen sich auf Ganzzahlen, ansonsten sind die Nachkommastellen angegeben. Bei der Steuerberechnung werden Gleitkommafelder verwendet.

2.6 Symbole

Die im Programmablaufplan verwendeten Sinnbilder entsprechen der Zeichenschablone nach DIN 66001. Darüber hinaus bedeuten:

Tabelle in neuem Fenster öffnen

↓ | = Wert nach

unten abrunden (z. B. Euro | ↓ | = auf volle

Euro abrunden) |

↑ | = Wert nach

oben aufrunden (z. B. Cent | ↑ | = auf volle

Cent aufrunden) |

→ | =

„übertragen nach“ (Zuweisung) |

3. Schnittstellenkonventionen

3.1 Eingangsparameter

Die Plausibilität der Parameter wird im Programm nicht geprüft. Sie müssen daher in Vorprogrammen des Arbeitgebers abgesichert werden. Es kommen z. B. in Betracht:

Vorzeichenprüfung,

Prüfung auf gültigen Inhalt (z. B. Wert in LZZ nur 1, 2, 3 oder 4)

Es werden folgende Eingangsparameter benötigt:

Tabelle in neuem Fenster öffnen

Name | Bedeutung |

KRV | 0 = der

Arbeitnehmer ist in der gesetzlichen Rentenversicherung oder einer

berufsständischen Versorgungseinrichtung pflichtversichert oder bei Befreiung

von der Versicherungspflicht freiwillig versichert; es gilt die allgemeine

Beitragsbemessungsgrenze (BBG West) |

1 = der

Arbeitnehmer ist in der gesetzlichen Rentenversicherung oder einer

berufsständischen Versorgungseinrichtung pflichtversichert oder bei Befreiung

von der Versicherungspflicht freiwillig versichert; es gilt die

Beitragsbemessungsgrenze Ost (BBG Ost) | |

2 = wenn

nicht 0 oder 1 | |

KVZ | Kassenindividueller Zusatzbeitragssatz bei einem gesetzlich

krankenversicherten Arbeitnehmer in Prozent (bspw. 1,60 für 1,60 %) mit 2

Dezimalstellen. Es ist der volle Zusatzbeitragssatz anzugeben. Die Aufteilung

in Arbeitnehmer- und Arbeitgeberanteil erfolgt im Programmablauf. |

LZZ | Lohnzahlungszeitraum: |

1 = Jahr | |

2 =

Monat | |

3 =

Woche | |

4 = Tag | |

PKV | 0 =

gesetzlich krankenversicherte Arbeitnehmer |

1 = privat

krankenversicherte Arbeitnehmer | |

PVS | 0 =

Pflegeversicherung außerhalb Sachsens |

1 =

Pflegeversicherung in Sachsen |

3.2 Ausgangsparameter

Als Ergebnis stellt das Programm folgende Ausgangsparameter zur Verfügung:

Tabelle in neuem Fenster öffnen

Name | Bedeutung |

BK | Bemessungsgrundlage für die Kirchenlohnsteuer in Cent |

BVSP | Im Rahmen der

Lohnsteuerberechnung im Lohnzahlungszeitraum berücksichtigter Teil der

Vorsorgepauschale für Kranken- und Pflegeversicherungsaufwendungen in Cent |

LSTLZZ | Lohnsteuer im

Lohnzahlungszeitraum in Cent |

LZALOG | Obergrenze

der Tabellenstufe in der Lohnsteuertabelle für den Lohnzahlungszeitraum in

Cent |

LZALUG | Untergrenze

der Tabellenstufe in der Lohnsteuertabelle für den Lohnzahlungszeitraum in

Cent |

SOLZLZZ | Für den

Lohnzahlungszeitraum einzubehaltender Solidaritätszuschlag in Cent |

TAGZ | Typisierter

Arbeitgeberzuschuss zur Kranken- und Pflegeversicherung unter Berücksichtigung

des durchschnittlichen Zusatzbeitragssatzes eines gesetzlich

krankenversicherten Arbeitnehmers für den Lohnzahlungszeitraum in Cent |

4. Interne Felder

Das Programm verwendet intern folgende Felder. Sollen solche Felder im Umfeld des Programms verwendet werden, können sie als Ausgangsparameter behandelt werden, soweit sie nicht während des Programmdurchlaufs noch verändert wurden. Die internen Felder müssen vor Aufruf des Programms gelöscht werden:

Tabelle in neuem Fenster öffnen

Name | Bedeutung |

ANP | Arbeitnehmer-Pauschbetrag in Euro |

ANTEIL1 | Auf den

Lohnzahlungszeitraum entfallender Anteil von Jahreswerten auf ganze Cent

abgerundet |

BBGKVPV | Beitragsbemessungsgrenze in der gesetzlichen Krankenversicherung

und der sozialen Pflegeversicherung in Euro |

BBGRV | allgemeine

Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung in Euro |

DIFF | Differenz

zwischen ST1 und ST2 in Euro |

EFA | Entlastungsbetrag für Alleinerziehende in Euro |

GFB | Grundfreibetrag

in Euro |

JBMG | Jahressteuer

nach

§ 51a EStG,

aus der Solidaritätszuschlag und Bemessungsgrundlage für die Kirchenlohnsteuer

ermittelt werden, in Euro |

JW | Jahreswert,

dessen Anteil für einen Lohnzahlungszeitraum in UPANTEIL errechnet werden soll,

in Cent |

KFB | Summe der

Freibeträge für Kinder in Euro |

KVSATZAG | Beitragssatz

des Arbeitgebers zur gesetzlichen Krankenversicherung unter Berücksichtigung

des durchschnittlichen Zusatzbeitragssatzes eines gesetzlich

krankenversicherten Arbeitnehmers (5 Dezimalstellen) |

KVSATZAN | Beitragssatz

des Arbeitnehmers zur gesetzlichen Krankenversicherung (5 Dezimalstellen) |

KZTAB | Kennzahl für

die Einkommensteuer-Tarifarten: |

1 =

Grundtarif | |

2 =

Splittingverfahren | |

LSTJAHR | Jahreslohnsteuer in Euro |

MIST | Mindeststeuer

für die Steuerklassen V und VI in Euro |

PVSATZAG | Beitragssatz

des Arbeitgebers zur sozialen Pflegeversicherung (6

Dezimalstellen) |

PVSATZAN | Beitragssatz

des Arbeitnehmers zur sozialen Pflegeversicherung (6

Dezimalstellen) |

RVSATZAN | Beitragssatz

des Arbeitnehmers in der allgemeinen gesetzlichen Rentenversicherung (4

Dezimalstellen) |

RW | Rechenwert in

Gleitkommadarstellung |

SAP | Sonderausgaben-Pauschbetrag in Euro |

SOLZFREI | Freigrenze für

den Solidaritätszuschlag in Euro |

SOLZJ | Solidaritätszuschlag auf die Jahreslohnsteuer in Euro, Cent (2

Dezimalstellen) |

SOLZMIN | Zwischenwert

für den Solidaritätszuschlag auf die Jahreslohnsteuer in Euro, Cent (2

Dezimalstellen) |

ST | Tarifliche

Einkommensteuer in Euro |

ST1 | Tarifliche

Einkommensteuer auf das 1,25-fache ZX in Euro |

ST2 | Tarifliche

Einkommensteuer auf das 0,75-fache ZX in Euro |

STKL | Steuerklasse: |

1 = I | |

2 = II | |

3 = III | |

4 = IV | |

5 = V | |

6 = VI | |

TBSVORV | Teilbetragssatz

der Vorsorgepauschale für die Rentenversicherung (2 Dezimalstellen) |

VHB | Höchstbetrag

der Mindestvorsorgepauschale für die Kranken- und Pflege-Pflichtversicherung in

Euro, Cent (2 Dezimalstellen) |

VSP | Vorsorgepauschale mit Teilbeträgen für die Rentenversicherung sowie

die gesetzliche Kranken- und soziale Pflegeversicherung nach fiktiven Beträgen

oder ggf. für die private Krankenversicherung in Euro, Cent (2

Dezimalstellen) |

VSP1 | Zwischenwert 1

bei der Berechnung der Vorsorgepauschale in Euro, Cent (2 Dezimalstellen) |

VSP2 | Zwischenwert 2

bei der Berechnung der Vorsorgepauschale in Euro, Cent (2 Dezimalstellen) |

VSPN | Vorsorgepauschale mit Teilbeträgen für die Rentenversicherung sowie

der Mindestvorsorgepauschale für die Kranken- und Pflege-Pflichtversicherung in

Euro, Cent (2 Dezimalstellen) |

W1STKL5 | Erster

Grenzwert in Steuerklasse V/VI in Euro |

W2STKL5 | Zweiter

Grenzwert in Steuerklasse V/VI in Euro |

W3STKL5 | Dritter

Grenzwert in Steuerklasse V/VI in Euro |

X | Zu

versteuerndes Einkommen gem.

§ 32a Absatz 1 und 5

EStG in Euro, Cent (2 Dezimalstellen) |

Y | Gem.

§ 32a Absatz 1

EStG (6 Dezimalstellen) |

ZKF | Zahl der

Freibeträge für Kinder (eine Dezimalstelle, nur bei Steuerklassen I, II, III

und IV) |

ZRE4 | Steuerpflichtiger Arbeitslohn in Euro, Cent (2 Dezimalstellen) |

ZRE4O | Maßgeblicher

steuerpflichtiger Arbeitslohn in Euro, Cent (2 Dezimalstellen) |

ZRE4VP | Auf einen

Jahreslohn hochgerechnetes ZRE4O zur Berechnung der Vorsorgepauschale in Euro,

Cent (2 Dezimalstellen) |

ZTABFB | Feste

Tabellenfreibeträge (ohne Vorsorgepauschale) in Euro |

ZVE | Zu

versteuerndes Einkommen in Euro |

ZX, ZZX, HOCH,

VERGL | Zwischenfelder

zu X für die Berechnung der Steuer nach

§ 39b

Absatz 2 Satz 7 EStG in Euro. |

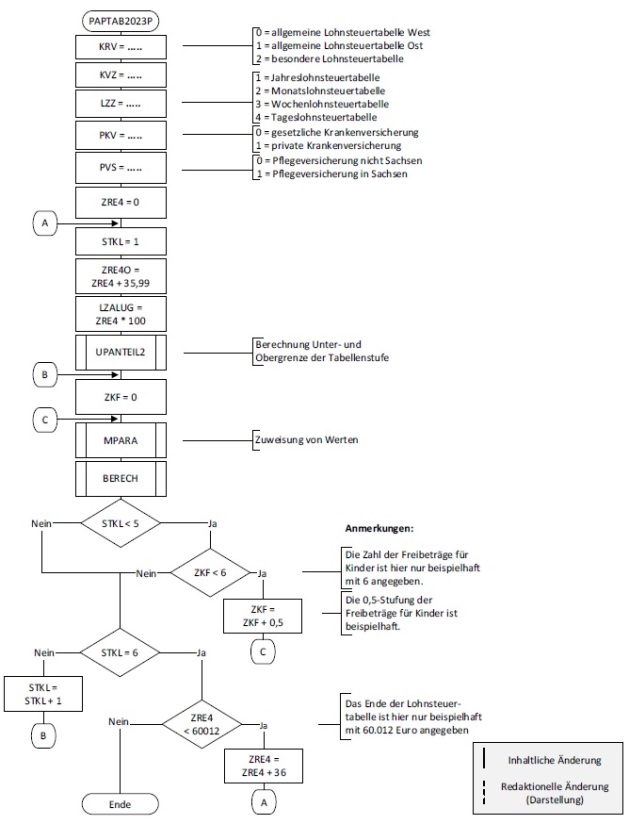

5. Programmablaufplan zum Erstellen der Lohnsteuertabellen 2023/PUEG Tabellensteuerung

Tabelle in neuem Fenster öffnen

Jahresbruttolohn (in Euro) | Tabellenstufe | Jahreslohnsteuer 2023 (in Euro) in Steuerklasse | ||||||

von …

Euro | bis …

Euro | I | II | III | IV | V | VI | |

5.000 | 4.968,00 | 5.003,99 | 0 | 0 | 0 | 0 | 373 | 551 |

7.500 | 7.488,00 | 7.523,99 | 0 | 0 | 0 | 0 | 651 | 828 |

10.000 | 9.972,00 | 10.007,99 | 0 | 0 | 0 | 0 | 925 | 1.102 |

12.500 | 12.492,00 | 12.527,99 | 0 | 0 | 0 | 0 | 1.202 | 1.380 |

15.000 | 14.976,00 | 15.011,99 | 0 | 0 | 0 | 0 | 1.476 | 1.653 |

17.500 | 17.496,00 | 17.531,99 | 288 | 0 | 0 | 288 | 1.851 | 2.383 |

20.000 | 19.980,00 | 20.015,99 | 733 | 0 | 0 | 733 | 2.797 | 3.329 |

22.500 | 22.500,00 | 22.535,99 | 1.220 | 298 | 0 | 1.220 | 3.664 | 4.196 |

25.000 | 24.984,00 | 25.019,99 | 1.721 | 695 | 0 | 1.721 | 4.513 | 5.044 |

27.500 | 27.468,00 | 27.503,99 | 2.236 | 1.167 | 0 | 2.236 | 5.361 | 5.892 |

30.000 | 29.988,00 | 30.023,99 | 2.775 | 1.672 | 166 | 2.775 | 6.182 | 6.638 |

32.500 | 32.472,00 | 32.507,99 | 3.323 | 2.186 | 522 | 3.323 | 6.916 | 7.396 |

35.000 | 34.992,00 | 35.027,99 | 3.894 | 2.724 | 896 | 3.894 | 7.696 | 8.192 |

37.500 | 37.476,00 | 37.511,99 | 4.473 | 3.270 | 1.304 | 4.473 | 8.496 | 9.012 |

40.000 | 39.996,00 | 40.031,99 | 5.077 | 3.840 | 1.762 | 5.077 | 9.338 | 9.867 |

42.500 | 42.480,00 | 42.515,99 | 5.687 | 4.417 | 2.244 | 5.687 | 10.183 | 10.715 |

45.000 | 45.000,00 | 45.035,99 | 6.323 | 5.019 | 2.744 | 6.323 | 11.043 | 11.575 |

47.500 | 47.484,00 | 47.519,99 | 6.965 | 5.628 | 3.246 | 6.965 | 11.891 | 12.423 |

50.000 | 49.968,00 | 50.003,99 | 7.623 | 6.253 | 3.754 | 7.623 | 12.739 | 13.271 |

52.500 | 52.488,00 | 52.523,99 | 8.307 | 6.903 | 4.278 | 8.307 | 13.600 | 14.131 |

55.000 | 54.972,00 | 55.007,99 | 8.996 | 7.560 | 4.802 | 8.996 | 14.448 | 14.979 |

57.500 | 57.492,00 | 57.527,99 | 9.712 | 8.242 | 5.342 | 9.712 | 15.308 | 15.840 |

60.000 | 59.976,00 | 60.011,99 | 10.439 | 8.935 | 5.888 | 10.439 | 16.162 | 16.694 |

62.500 | 62.496,00 | 62.531,99 | 11.274 | 9.733 | 6.508 | 11.274 | 17.123 | 17.654 |

65.000 | 64.980,00 | 65.015,99 | 12.118 | 10.540 | 7.130 | 12.118 | 18.069 | 18.601 |

67.500 | 67.500,00 | 67.535,99 | 12.993 | 11.377 | 7.772 | 12.993 | 19.029 | 19.560 |

70.000 | 69.984,00 | 70.019,99 | 13.876 | 12.223 | 8.414 | 13.876 | 19.975 | 20.506 |

72.500 | 72.468,00 | 72.503,99 | 14.778 | 13.088 | 9.066 | 14.778 | 20.921 | 21.453 |

75.000 | 74.988,00 | 75.023,99 | 15.713 | 13.986 | 9.736 | 15.713 | 21.881 | 22.413 |

77.500 | 77.472,00 | 77.507,99 | 16.654 | 14.891 | 10.408 | 16.654 | 22.827 | 23.359 |

80.000 | 79.992,00 | 80.027,99 | 17.614 | 15.829 | 11.100 | 17.614 | 23.788 | 24.319 |

82.500 | 82.476,00 | 82.511,99 | 18.560 | 16.771 | 11.790 | 18.560 | 24.734 | 25.266 |

85.000 | 84.996,00 | 85.031,99 | 19.520 | 17.731 | 12.502 | 19.520 | 25.693 | 26.225 |

87.500 | 87.480,00 | 87.515,99 | 20.466 | 18.677 | 13.212 | 20.466 | 26.640 | 27.171 |

90.000 | 90.000,00 | 90.035,99 | 21.521 | 19.732 | 14.016 | 21.521 | 27.695 | 28.227 |

Allgemeine Lohnsteuer ist die Lohnsteuer, die für einen Arbeitnehmer zu erheben ist, der in allen Sozialversicherungszweigen versichert ist.

Tabelle in neuem Fenster öffnen

Besondere Jahreslohnsteuertabelle 2023

(Prüftabelle) [7] | ||||||||

Jahresbruttolohn (in Euro) | Tabellenstufe | Jahreslohnsteuer 2023 (in Euro) in Steuerklasse | ||||||

von …

Euro | bis …

Euro | I | II | III | IV | V | VI | |

5.000 | 4.968,00 | 5.003,99 | 0 | 0 | 0 | 0 | 439 | 616 |

7.500 | 7.488,00 | 7.523,99 | 0 | 0 | 0 | 0 | 749 | 926 |

10.000 | 9.972,00 | 10.007,99 | 0 | 0 | 0 | 0 | 1.055 | 1.232 |

12.500 | 12.492,00 | 12.527,99 | 0 | 0 | 0 | 0 | 1.365 | 1.543 |

15.000 | 14.976,00 | 15.011,99 | 155 | 0 | 0 | 155 | 1.672 | 2.051 |

17.500 | 17.496,00 | 17.531,99 | 601 | 0 | 0 | 601 | 2.536 | 3.068 |

20.000 | 19.980,00 | 20.015,99 | 1.171 | 263 | 0 | 1.171 | 3.579 | 4.111 |

22.500 | 22.500,00 | 22.535,99 | 1.796 | 760 | 0 | 1.796 | 4.638 | 5.170 |

25.000 | 24.984,00 | 25.019,99 | 2.435 | 1.353 | 0 | 2.435 | 5.681 | 6.176 |

27.500 | 27.468,00 | 27.503,99 | 3.099 | 1.976 | 208 | 3.099 | 6.616 | 7.084 |

30.000 | 29.988,00 | 30.023,99 | 3.796 | 2.631 | 626 | 3.796 | 7.562 | 8.054 |

32.500 | 32.472,00 | 32.507,99 | 4.507 | 3.302 | 1.100 | 4.507 | 8.542 | 9.058 |

35.000 | 34.992,00 | 35.027,99 | 5.253 | 4.006 | 1.642 | 5.253 | 9.581 | 10.113 |

37.500 | 37.476,00 | 37.511,99 | 6.012 | 4.725 | 2.232 | 6.012 | 10.625 | 11.156 |

40.000 | 39.996,00 | 40.031,99 | 6.806 | 5.478 | 2.848 | 6.806 | 11.683 | 12.215 |

42.500 | 42.480,00 | 42.515,99 | 7.613 | 6.244 | 3.468 | 7.613 | 12.726 | 13.258 |

45.000 | 45.000,00 | 45.035,99 | 8.456 | 7.045 | 4.108 | 8.456 | 13.785 | 14.317 |

47.500 | 47.484,00 | 47.519,99 | 9.311 | 7.859 | 4.752 | 9.311 | 14.828 | 15.360 |

50.000 | 49.968,00 | 50.003,99 | 10.189 | 8.697 | 5.406 | 10.189 | 15.871 | 16.403 |

52.500 | 52.488,00 | 52.523,99 | 11.105 | 9.571 | 6.084 | 11.105 | 16.930 | 17.461 |

55.000 | 54.972,00 | 55.007,99 | 12.031 | 10.457 | 6.762 | 12.031 | 17.973 | 18.505 |

57.500 | 57.492,00 | 57.527,99 | 12.996 | 11.380 | 7.464 | 12.996 | 19.031 | 19.563 |

60.000 | 59.976,00 | 60.011,99 | 13.970 | 12.314 | 8.166 | 13.970 | 20.075 | 20.606 |

62.500 | 62.496,00 | 62.531,99 | 14.983 | 13.285 | 8.892 | 14.983 | 21.133 | 21.665 |

65.000 | 64.980,00 | 65.015,99 | 16.005 | 14.266 | 9.620 | 16.005 | 22.176 | 22.708 |

67.500 | 67.500,00 | 67.535,99 | 17.062 | 15.286 | 10.370 | 17.062 | 23.235 | 23.767 |

70.000 | 69.984,00 | 70.019,99 | 18.105 | 16.316 | 11.120 | 18.105 | 24.278 | 24.810 |

72.500 | 72.468,00 | 72.503,99 | 19.148 | 17.359 | 11.882 | 19.148 | 25.321 | 25.853 |

75.000 | 74.988,00 | 75.023,99 | 20.206 | 18.417 | 12.668 | 20.206 | 26.380 | 26.911 |

77.500 | 77.472,00 | 77.507,99 | 21.250 | 19.461 | 13.456 | 21.250 | 27.423 | 27.955 |

80.000 | 79.992,00 | 80.027,99 | 22.308 | 20.519 | 14.266 | 22.308 | 28.481 | 29.013 |

82.500 | 82.476,00 | 82.511,99 | 23.351 | 21.562 | 15.076 | 23.351 | 29.525 | 30.056 |

85.000 | 84.996,00 | 85.031,99 | 24.410 | 22.621 | 15.912 | 24.410 | 30.583 | 31.115 |

87.500 | 87.480,00 | 87.515,99 | 25.453 | 23.664 | 16.746 | 25.453 | 31.626 | 32.158 |

90.000 | 90.000,00 | 90.035,99 | 26.512 | 24.722 | 17.604 | 26.512 | 32.685 | 33.217 |

Besondere Lohnsteuer ist die Lohnsteuer, die für einen Arbeitnehmer zu erheben ist, der in keinem Sozialversicherungszweig versichert und privat kranken- und pflegeversichert ist sowie dem Arbeitgeber keine Basiskranken- und Pflege-Pflichtversicherungsbeiträge mitgeteilt hat.

BMF v. - IV C 5 - S 2361/19/10008 :009

Fundstelle(n):

JAAAJ-40685

1Berechnet für die Beitragsbemessungsgrenzen West.

2Berechnet mit den Merkern KRV und PKV = 0 sowie KVZ = 1,60.

3In der Steuerklasse II gilt PVZ = 0, in den anderen Steuerklassen gilt PVZ = 1.

4Berechnet mit den Merkern KRV = 2 und PKV = 1; PKPV = 0.

5Berechnet für die Beitragsbemessungsgrenzen West.

6Berechnet mit den Merkern KRV und PKV = 0 sowie KVZ = 1,60.

7Berechnet mit den Merkern KRV = 2 und PKV = 1.