Erbschaftsteuer – Berechnungsprogramm

Auf die Höhe der Erbschaftsteuer hat insbesondere die Bemessungsgrundlage einen maßgeblichen Einfluss. Beim Erwerb von Todes wegen (§ 3 ErbStG) wird die Bemessungsgrundlage ermittelt, indem die Bereicherung des Erwerbers durch Abzug von Nachlassverbindlichkeiten vom Vermögensanfall errechnet wird (§ 10 Abs. 1 Satz 2 ErbStG). Nach Abzug weiterer Freibeträge ergibt sich aus der Bereicherung der steuerpflichtige Erwerb.

Für Schenkungen unter Lebenden gelten gem. § 1 Abs. 2 ErbStG die Vorschriften über Erwerbe von Todes wegen entsprechend, soweit nichts anderes bestimmt ist (Ausnahmen hierzu vgl. R E 1.1 Satz 3 ErbStR 2019).

Ein Berechnungsschema ergibt sich aus R E 10.1 ErbStR 2019: Zunächst ist der Steuerwert der zu berücksichtigenden Wirtschaftsgüter um die Befreiungen gem. §§ 13, 13a und 13d ErbStG zu reduzieren. Z. B. ist gem. § 13a Abs. 1 ErbStG für Betriebsvermögen ein Verschonungsabschlag von 85 % bzw. 100 % vorgesehen, wobei hierfür Wohlverhaltensregeln und weitere Voraussetzungen zu beachten sind. Insbesondere durch den Abzug des persönlichen Freibetrags ergibt sich schließlich der steuerpflichtige Erwerb: Dieser ist für die Anwendung des relevanten Steuersatzes maßgeblich.

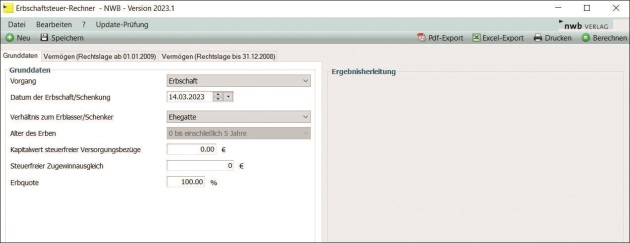

Mit diesem Berechnungsprogramm, abrufbar unter NWB XAAAD-41679, ermitteln Sie die Höhe der Erbschaft-/Schenkungsteuer unter Berücksichtigung der relevanten Aspekte. Die benötigten Angaben werden in nur zwei zentralen Eingabebereichen erfasst: In dem Bereich „Grunddaten“ der maßgebliche Sachverhalt (Erbschaft/Schenkung), das Verhältnis zum Schenker/Erblasser und das Alter des Erben. Darüber hinaus die Erbquote und der steuerfreie Zugewinnausgleich.

Der Erfassungsbereich „Vermögen“ ist durch die geänderte Rechtslage ab zweigeteilt. Im Einzelnen geben Sie hier die Daten für das Betriebsvermögen (inkl. der Begünstigungsvoraussetzungen), das Grundvermögen (begünstigt und nicht begünstigt), das sonstige Vermögen (Wertpapiere, Sachwerte, Hausrat) sowie die Nachlassverbindlichkeiten und die privaten Erbfallkosten an.

Um Ihnen die Nutzung zu erleichtern, erhalten Sie bei der Eingabe und im Tool umfassende fachliche Informationen zu den Eingabefeldern, einfach durch herüberfahren mit dem Mauszeiger.

Das Berechnungsergebnis können Sie direkt anhand der ausführlichen Ergebnisherleitung nachvollziehen. Hierbei werden die eingegebenen Vermögensdaten abzüglich der Verbindlichkeiten dargestellt und das Ergebnis nach den maßgeblichen individuellen Daten u. a. die Steuerklasse, der Steuersatz und ein evtl. Härteausgleich errechnet.

Durch den PDF- und Excel-Download können Sie die Herleitung direkt für die Mandantengespräche und zu Dokumentationszwecken nutzen.

Hinweis: Mehr zum Thema bietet der Grundlagen-Beitrag „Ermittlung des steuerpflichtigen Erwerbs und Berechnung der Erbschaft- bzw. Schenkungsteuer“, abrufbar unter NWB UAAAE-64192.

Weitere Arbeitshilfen zum Thema:

Steuerbefreiung für Betriebsvermögen, Betriebe der Land- und Forstwirtschaft und Anteile an Kapitalgesellschaften; begünstigtes Vermögen – Checkliste, abrufbar unter NWB OAAAD-34995;

Steuerbefreiung vs. Abzug von Nachlassverbindlichkeiten – Übersicht, abrufbar unter NWB VAAAE-15414;

Verwaltungsvermögen i. S. des § 13b Abs. 4 ErbStG – Berechnung des begünstigten Vermögens, abrufbar unter NWB RAAAE-84761.

Fundstelle(n):

StuB 8/2023 Seite 3

KAAAJ-37728