Vorschenkungen des Erblassers: Erfassung und Dokumentation

Nach § 30 Abs. 1 ErbStG muss der Erwerber jeden der Erbschaftsteuer unterliegenden Erwerb binnen einer Frist von drei Monaten nach erlangter Kenntnis vom Anfall dem zuständigen Finanzamt schriftlich anzeigen. In der Praxis wird diese Anzeige oftmals unterlassen, da der persönliche Freibetrag nicht überschritten ist. Kommt es jedoch in dem Zehnjahreszeitraum zu einer weiteren Schenkung von demselben Schenker oder zu einer Erbschaft, welche zur Überschreitung des Freibetrages führt, müssen in dieser Erklärung die Vorschenkungen mitdeklariert werden.

Insbesondere vor dem Hintergrund möglicher Haftungsrisiken sollten Steuerberater, wie bei sämtlichen Steuererklärungen, auch bei der Erbschaft- und Schenkungsteuererklärung von den Mandanten eine Vollständigkeitserklärung einholen, aus der hervorgeht, dass der Mandant alle Auskünfte und Nachweise, um die er vom Steuerberater gebeten wurde, vollständig gegeben und erbracht sowie sämtliche Unterlagen vollständig zur Verfügung gestellt hat. Ferner sollte dieser bestätigen, dass in der erstellten Schenkung- bzw. Erbschaftsteuererklärung sämtliche erklärungspflichtigen Sachverhalte berücksichtigt wurden.

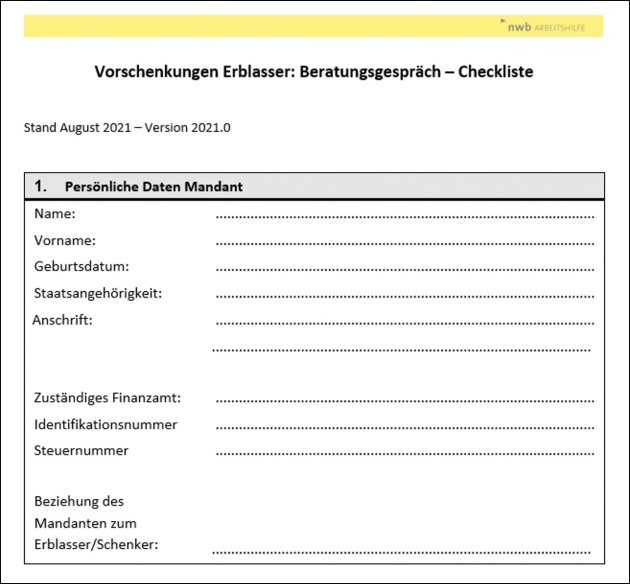

Die Checkliste (NWB UAAAF-80713) unterstützt Sie bei der Erfassung aller relevanten Angaben in Bezug auf eine Vorschenkung, insbesondere:

Testament/Erbvertrag vorhanden,

Testamentsvollstrecker/Nachlassverwalter bestimmt,

Erbschein beantragt,

Güterstand,

bereits erhaltene Vorschenkungen.

Der Erfassungsbogen kann einer durch den Mandanten unterzeichneten Vollständigkeitserklärung beigelegt werden.

Tipp: Mehr zum Thema Vermögensaufstellung sowie weiterführende Informationen im Grundlagenbeitrag „Ermittlung des steuerpflichtigen Erwerbs und Berechnung der Erbschaft- bzw. Schenkungsteuer“ (NWB UAAAE-64192).

Fundstelle(n):

NWB-EV 4/2023 Seite 103

DAAAJ-36540