Lohnsteuer-Ermäßigungsverfahren 2010

Neuregelungen

Für das Lohnsteuer-Ermäßigungsverfahren 2010 wird insbesondere auf das Faktorverfahren und das Bürgentlastungsgesetz Krankenversicherung (BGBl 2009 I S. 1959) – soweit es für die Berechnung des Faktors von Bedeutung ist – hingewiesen.

Weitere Informationen

Informationen zum Bürgentlastungsgesetz Krankenversicherung können dem Infoblatt „Steuerliche Berücksichtigung von Kranken- und Pflegeversicherungsbeiträgen” entnommen werden. Das Infoblatt ist in FAIR unter >ESt<, >ZIA-Aktuell< eingestellt. Ferner hat das Finanzministerium Baden-Württemberg im Juli 2009 einen umfangreichen „Aktuellen Tipp” zum Abzug von Kranken- und Pflegeversicherungsbeiträgen ab 2010 herausgegeben. Der „Aktuelle Tipp” wurde an die Finanzämter ausgeliefert. Er ist auch in FAIR unter >ESt<, >ZIA-Aktuell< abgelegt.

1 Neues Faktorverfahren für Ehegatten statt Steuerklassenkombinationen III bis V (§ 39f EStG)

JStG 2009: Neuer § 39f EStG

Mit dem Jahressteuergesetz 2009 vom , BStBl 2009 I S. 74, hat der Gesetzgeber den neuen § 39f EStG eingefügt. Danach haben Ehegatten ab dem VZ 2010 zusätzlich zu den bekannten Steuerklassenkombinationen III bis V die Möglichkeit, auf der Lohnsteuerkarte jeweils die Steuerklasse IV i. V. mit einem Faktor eintragen zu lassen.

1.1 Warum ein Faktor?

Anreiz für Beschäftigungsaufnahme

Ziel des Faktorverfahrens soll sein, einen Anreiz zur Aufnahme einer steuerpflichtigen (und sozialversicherungspflichtigen) Beschäftigung des geringer verdienenden Ehegatten zu schaffen. Als Hemmschwelle für eine Beschäftigungsaufnahme wurde bislang der relativ hohe Lohnsteuerabzug in der Steuerklasse V gesehen. Bei Wahl der Steuerklassenkombination IV/IV wurden wiederum die Abzüge insgesamt als zu hoch erachtet, die erst im Rahmen der Einkommensteuerveranlagung nach Ablauf des Jahres richtiggestellt werden.

1.2 Antrag beim Finanzamt

Formlos oder Vordruck LSt-Ermäßigung 2010

Beide Ehegatten können gemeinsam das Faktorverfahren beim Finanzamt formlos unter Vorlage beider Lohnsteuerkarten und Angabe der voraussichtlichen Arbeitslöhne des Kalenderjahres 2010 oder auch mit dem Vordruck „Antrag auf Lohnsteuer-Ermäßigung 2010” beantragen. Wird der Antrag formlos, z. B. anlässlich einer persönlichen Vorsprache von nur einem Ehegatten mündlich gestellt, kann von einem gemeinsamen Antrag beider Ehegatten ausgegangen werden, wenn beide Lohnsteuerkarten vorgelegt werden.

1.3 Was ist der Faktor?

Faktor = steuermindernder Multiplikator

Durch Anwendung des Faktors von 0,.. (kleiner 1 und größer 0) wird erreicht, dass für jeden Ehegatten die nach Steuerklasse IV berechnete Lohnsteuer entsprechend der Wirkung des Splittingverfahrens gemindert wird. Der Faktor hat damit die Wirkung eines steuermindernden Multiplikators.

1.4 Welche Angaben werden für die Berechnung des Faktors benötigt?

Jahresarbeitslöhne aus den ersten Dienstverhältnissen

Wollen Ehegatten das Faktorverfahren wählen, müssen sie dem Finanzamt die voraussichtlichen Jahresarbeitslöhne aus den ersten Dienstverhältnissen angeben. Arbeitslöhne aus weiteren Dienstverhältnissen (Anwendung der Steuerklasse VI) bleiben unberücksichtigt (§ 39f Abs. 1 Satz 7 EStG).

Seite 1 des Vordrucks

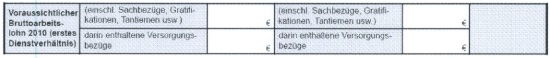

Auf Seite 1 des Vordrucks „Antrag auf Lohnsteuer-Ermäßigung 2010” ist im Abschnitt A die voraussichtliche Höhe der Arbeitslöhne beider Ehegatten anzugeben:

Ausschnitt aus Seite 1 des Antrags auf Lohnsteuer-Ermäßigung 2010:

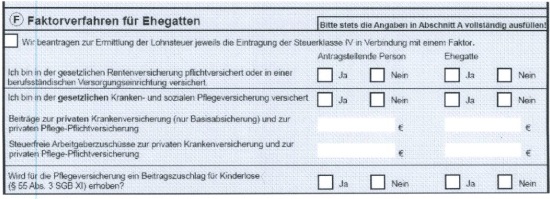

Abschnitt F des Vordrucks

Im Abschnitt F sind auf Seite 6 des Vordrucks Angaben zur Renten-, Kranken- und Pflegeversicherung zu machen:

Ausschnitt aus Seite 6 des Antrags auf Lohnsteuer-Ermäßigung 2010:

1.5 Berechnungsprogramm

Berechnungsprogramm kommt spätestens im Dezember

Für die Ermittlung des Faktors ist ein maschinelles Berechnungsprogramm in Vorbereitung, das der ZIA und den Veranlagungsstellen spätestens Ende November/Anfang Dezember zur Verfügung gestellt wird. Anträge auf Eintragung des Faktors müssen daher bis zum Programmstart von der Bearbeitung zurückgestellt werden. Die Lohnsteuerkarten sind den Eheleuten anschließend per Post zu übermitteln.

Hinweis auf Verzögerung ggf. mit Mustertext

Bei persönlicher Abgabe des Antrags genügt ein mündlicher Hinweis auf die verzögerte Bearbeitung. Bei schriftlichen Anträgen ist den Eheleuten eine Zwischennachricht zu geben. Hierzu kann nachfolgender Mustertext kopiert und in ein Star-Dokument eingefügt werden. Wegen der nur vorübergehenden Notwendigkeit des Textes ist ein eigenständiger TVS-Vordruck nicht realisierbar.

Tabelle in neuem Fenster öffnen

„Mit Schreiben/Antrag vom xx.xx.xxxx haben Sie die

Eintragung eines Faktors auf Ihren Lohnsteuerkarten 2010 beantragt. Das

für Ermittlung des Faktors erforderliche Berechnungsprogramm steht den

Finanzämtern voraussichtlich erst Ende November/Anfang Dezember zur

Verfügung. Die Lohnsteuerkarten werden Ihnen anschließend umgehend

per Post übermittelt. |

Wir

bitten, die verzögerte Bearbeitung zu

entschuldigen.” |

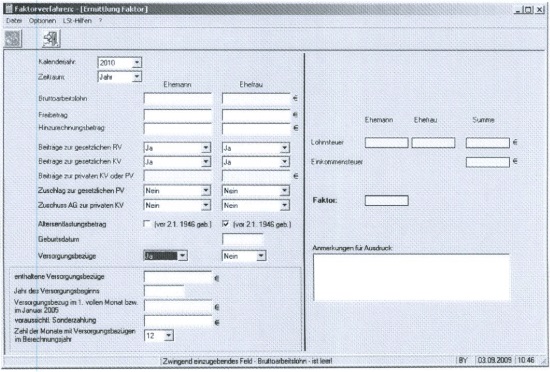

Prototyp Eingabemaske

Ausdruck fertigen

Die vorgesehene Eingabemaske des Berechnungsprogramms lehnt sich an die Abfragen des Vordrucks „Antrag auf Lohnsteuer-Ermäßigung 2010” an und wird voraussichtlich dem nachfolgend dargestellten Prototyp entsprechen. Aus diesen Angaben werden dann die voraussichtliche Lohn- bzw. Einkommensteuer und der Faktor automatisch berechnet. Von der Faktorermittlung ist ein maschineller Ausdruck zu erstellen und zu den Akten zu nehmen.

Voraussichtliche Eingabemaske des Berechnungsprogramms „Faktorverfahren”

weitere Angaben

Kommt ggf. der Ansatz des Altersentlastungsbetrags in Betracht, sind Eintragungen zum Geburtsdatum erforderlich. Wurden Angaben zu Versorgungsbezügen gemacht, sind die diesbezüglichen Eintragungen (z. B. Jahr des Versorgungsbeginns) anhand der Daten aus der Fallinfo (FS-Abfrage) vorzunehmen.

1.6 Neuregelungen durch das Bürgerentlastungsgesetz Krankenversicherung beim Lohnsteuerabzug ab dem

Neue Vorsorgepauschale …

Vorsorgeaufwendungen werden bereits bei der Berechnung der Lohnsteuer durch die Vorsorgepauschale vom Arbeitgeber berücksichtigt. Für die zutreffende Berechnung des Faktors ist deshalb die Vorsorgepauschale i. d. F. des Bürgerentlastungsgesetzes Krankenversicherung zu berücksichtigen. Dazu dienen die Angaben zur Renten-, Kranken- und Pflegeversicherung im Abschnitt F des Antragsvordrucks.

… ab 2010 nur noch beim Lohnsteuerabzug

Die gesetzlichen Regelungen zur Vorsorgepauschale gelten ab 2010 nur noch im Lohnsteuerabzugsverfahren (§ 39b Abs. 2 Satz 5 Nr. 3 und Abs. 4 des EStG n. F.). Der pauschale Ansatz von Vorsorgeaufwendungen im Veranlagungsverfahren mittels Vorsorgepauschale ist ab 2010 nicht mehr möglich. Bei der Veranlagung erfolgt ein Sonderausgabenabzug nur in Höhe der tatsächlich geleisteten Vorsorgeaufwendungen.

Teilbeträge der Vorsorgepauschale

Die Vorsorgepauschale setzt sich aus folgenden Teilbeträgen zusammen (§ 39b Abs. 2 Satz 5 Nr. 3 Buchst. a – d EStG n. F):

einem Teilbetrag für die Rentenversicherung,

einem Teilbetrag für die Krankenversicherung und

einem Teilbetrag für die Pflegeversicherung.

Bemessungsgrundlage = Arbeitslohn

Die Teilbeträge sind gesondert zu berechnen. Bemessungsgrundlage für deren Berechnung ist der Arbeitslohn.

1.6.1 Teilbetrag für die Rentenversicherung

Tabelle in neuem Fenster öffnen

„Ich bin in der gesetzlichen Rentenversicherung

pflichtversichert oder in einer berufsständischen Versorgungseinrichtung

versichert.” |

pflichtversichert oder berufsständische Versorgungseinrichtung

Der Teilbetrag für die Rentenversicherung (§ 39b Abs. 2 Satz 5 Nr. 3 Buchst. a EStG n. F.) wird nur bei Arbeitnehmern angesetzt, die

in der gesetzlichen Rentenversicherung pflichtversichert oder

wegen der Versicherung in einer berufsständischen Versorgungseinrichtung von der gesetzlichen Rentenversicherung befreit sind (§ 6 Abs. 1 Nr. 1 SGB VI).

fiktiver Arbeitnehmeranteil

Kreuzt der Arbeitnehmer an, dass er und der Ehegatte entsprechend versichert ist, wird ein fiktiver Arbeitnehmeranteil der Faktorberechnung zugrunde gelegt. Ausgangsgröße ist der Arbeitnehmeranteil zur gesetzlichen Rentenversicherung.

kein Teilbetrag z. B. bei Gesellschafter-Geschäftsführern

Bei beherrschenden Gesellschafter-Geschäftsführern, nicht rentenversicherungspflichtigen Beamten und weiterbeschäftigten Rentnern kann danach kein Teilbetrag für die Rentenversicherung bei der Vorsorgepauschale berücksichtigt werden.

1.6.2 Teilbeträge für die gesetzliche Kranken- und Pflegeversicherung

Tabelle in neuem Fenster öffnen

„Ich bin in der gesetzlichen Kranken- und sozialen

Pflegeversicherung versichert.” |

pflicht- oder freiwillig versichert

Der Teilbetrag für die gesetzliche Krankenversicherung (§ 39b Abs. 2 Satz 5 Nr. 3 Buchst. b EStG n. F.) wird bei Arbeitnehmern angesetzt, die in der gesetzlichen Krankenversicherung (pflicht- oder freiwillig versichert) sind.

fiktiver Arbeitnehmeranteil

Auch für diesen Teilbetrag wird ein fiktiver Arbeitnehmeranteil für die Krankenversicherung berechnet. Dabei ist der ermäßigte Beitragssatz (§ 243 SGB V) – ohne Anspruch auf Krankengeld – zugrunde zu legen. Dies beruht darauf, dass Beitragsteile, die auf das Krankengeld entfallen, nicht als Sonderausgaben abziehbar sind (§ 10 Abs. 1 Nr. 3 Buchst. a EStG n. F.).

Tabelle in neuem Fenster öffnen

„Wird für die Pflegeversicherung ein Beitragszuschlag

für Kinderlose (§ 55 Abs. 3 SGB XI)

erhoben?” |

fiktiver Arbeitnehmeranteil

ggf. Beitragszuschlag

Der Teilbetrag für die soziale Pflegeversicherung (§ 39b Abs. 2 Satz 5 Nr. 3 Buchst. c EStG n. F.) wird bei Arbeitnehmern angesetzt, die in der sozialen Pflegeversicherung versichert sind. Für diesen Teilbetrag der Vorsorgepauschale wird ebenfalls ein fiktiver Arbeitnehmeranteil für die soziale Pflegeversicherung berechnet. Zu beachten ist, dass bei kinderlosen Versicherten in der sozialen Pflegeversicherung ein Beitragszuschlag erhoben wird (§ 55 Abs. 3 SGB XI).

1.6.3 Teilbetrag für die private Kranken- und Pflegepflichtversicherung

Tabelle in neuem Fenster öffnen

„Beiträge zur privaten Krankenversicherung (nur

Basisabsicherung) und zur privaten Pflege-Pflichtversicherung …

€” |

Nachweis der Beiträge für Basisabsicherung

Arbeitnehmer, die nicht in der gesetzlichen Krankenversicherung und sozialen Pflegeversicherung versichert sind (z. B. privat versicherte Beamte, beherrschende Gesellschafter-Geschäftsführer und höher verdienende Arbeitnehmer), können ihrem Arbeitgeber die Höhe der Beiträge zur Kranken- und Pflegeversicherung (auch für Kinder und den nicht erwerbstätigen Ehegatten) zur Berücksichtigung beim Lohnsteuerabzug nachweisen (§ 39b Abs. 2 Satz 5 Nr. 3 Buchst. d EStG n. F.). Berücksichtigt werden nur die nach § 10 Abs. 1 Nr. 3 EStG n. F. abziehbaren privaten Kranken- und Pflegepflichtversicherungsbeiträge für eine Basisabsicherung. D. h. bei den Krankenversicherungsbeiträgen sind Beiträge und Beitragsteile, die zur Finanzierung von Krankengeld und Zusatzleistungen oder Komfortleistungen aufgewendet werden (Chefarztbehandlung, Ein-Bett-Zimmer im Krankenhaus), nicht berücksichtigungsfähig.

Bescheinigungen der Krankenversicherungen

Es ist davon auszugehen, dass die Krankenversicherungsunternehmen den Arbeitnehmern Beitragsbescheinigungen gemäß der Krankenversicherungsbeitragsanteil-Ermittlungsverordnung (BGBl 2009 I S. 2730) ausstellen werden. Diese für die Basisabsicherung erbrachten Beiträge können vom Arbeitgeber im Rahmen des Lohnsteuerabzugs bzw. vom Finanzamt bei der Berechnung des Faktors berücksichtigt werden.

Mindestbetrag überschritten?

Der Ansatz der privaten Kranken- und Pflegepflichtversicherungsbeiträge ist aber nur zu erwägen, wenn entweder die abziehbaren Beiträge den neuen Mindestbetrag für die Kranken- und Pflegeversicherung (siehe Tz 1.6.4) übersteigen oder der Jahresarbeitslohn 15.834 Euro (in Steuerklasse III 25.000 Euro) unterschreitet und die Aufwendungen höher als der arbeitslohnabhängige Mindestbetrag für die Kranken- und Pflegeversicherung sind.

Tabelle in neuem Fenster öffnen

„Steuerfreie Arbeitgeberzuschüsse zur privaten

Krankenversicherung und zur privaten Pflege-Pflichtversicherung …

€” |

Arbeitgeberzuschüsse

Ist der Arbeitgeber gesetzlich verpflichtet, nach § 3 Nr. 62 EStG steuerfreie Zuschüsse zu einer privaten Kranken- und Pflegeversicherung zu leisten, sind die Zuschüsse anzugeben. Es können nur die um die steuerfreien Zuschussleistungen verminderten Beitragsleistungen berücksichtigt werden. Die Kürzung wird aus Vereinfachungsgründen mit einem – unabhängig vom tatsächlich gezahlten Zuschussbetrag – fiktiven Wert angesetzt, der dem Arbeitgeberanteil bei einem pflichtversicherten Arbeitnehmer entspricht.

1.6.4 Mindestbetrag für die Kranken- und Pflegeversicherung

Mindestbetrag für Kranken- und Pflegeversicherung

Gem. § 39b Abs. 2 Satz 5 Nr. 3 dritter Teilsatz EStG n. F. wird beim Lohnsteuerabzug ab dem ein Mindestbetrag für:

die gesetzliche Krankenversicherung und die soziale Pflegeversicherung (vgl. Tz 1.6.2) oder

eine private Krankenversicherung und eine private Pflegepflichtversicherung (vgl. Tz 1.6.3)

berücksichtigt.

Höhe des Mindestbetrags

Dieser Mindestbetrag beträgt 12 % des Arbeitslohns, höchstens 1.900 € in den Steuerklassen I, II, IV, V, VI bzw. höchstens 3.000 € in der Steuerklasse III.

zusätzlich ggf. Teilbetrag Rentenversicherung

Zusätzlich zum Mindestbetrag wird in jedem Fall der Teilbetrag für die Rentenversicherung bei der Vorsorgepauschale berücksichtigt, wenn eine Pflichtversicherung in der gesetzlichen Rentenversicherung bzw. eine Befreiung von der gesetzlichen Rentenversicherungspflicht vorliegt (vgl. Tz 1.6.1).

1.7 Wie wird der Faktor berechnet?

Berechnung des Faktors

Ausgehend von den erklärten Arbeitslöhnen und den weiteren Angaben aufgrund des Bürgerentlastungsgesetzes Krankenversicherung wird durch das Berechnungsprogramm für jeden Ehegatten die nach Steuerklasse IV einzubehaltende Lohnsteuer und die bei einer Veranlagung sich bei Anwendung der Splittingtabelle ergebende Einkommensteuer ermittelt. Das Verhältnis zwischen der ermittelten Einkommensteuer (Y) und der Summe der Lohnsteuer (X) ergibt den Faktor (Formel Y : X). Dieser wird auf drei Nachkommastellen berechnet.

Freibetrag § 39a EStG

Steuermindernde Beträge nach § 39a EStG können auch beim Faktorverfahren geltend gemacht werden. Auch in diesen Fällen ist die Antragsgrenze von 600 Euro zu beachten (§ 39f Abs. 3 i. V. mit 39a Abs. 2 Satz 4 EStG). Der Freibetrag wird bei der Ermittlung der voraussichtlichen Einkommensteuer nach dem Splittingverfahren berücksichtigt. Er wirkt sich damit auf die Höhe des Faktors aus.

Die Eintragung eines Freibetrags neben dem Faktor für den gleichen Zeitraum ist ausgeschlossen.

Die Ehegatten A und B beantragen mit dem Vordruck „Antrag auf Lohnsteuer-Ermäßigung 2010” das Faktorverfahren. Im Abschnitt A des Vordrucks geben sie ihre voraussichtlichen Arbeitslöhne mit 36.000 Euro (A) und 12.000 Euro (B) an. Ferner erklären sie im Abschnitt F, dass beide Ehegatten in der gesetzlichen Renten-, Kranken- und sozialen Pflegeversicherung pflichtversichert sind.

Lösung

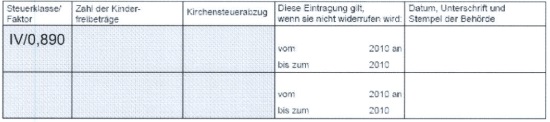

Das Finanzamt gibt die im Antrag auf Lohnsteuer-Ermäßigung gemachten Angaben in das Berechnungsprogramm „Faktorverfahren” ein. Dieses berechnet die Lohnsteuer bei Steuerklasse IV für A mit 5.791 Euro und für B mit 168 Euro. Die Summe der Lohnsteuer IV/IV beträgt 5.959 Euro. Die Einkommensteuer beträgt für das gemeinsame Arbeitseinkommen 5.306 Euro (Splittingverfahren). Das ergibt den Faktor von (5.306 Euro: 5.959 Euro =) 0,890. Diesen Faktor trägt das Finanzamt auf den Lohnsteuerkarten beider Ehegatten ein.

Der Arbeitgeber von A wendet auf den Arbeitslohn von 36.000 Euro die Steuerklasse IV nebst Faktor an: 5.791 Euro × 0,890 = 5.154 Euro. Der Arbeitgeber von B wendet auf den Arbeitslohn von 12.000 Euro die Steuerklasse IV nebst Faktor an: 168 Euro × 0,890 = 150 Euro. Die Summe der Lohnsteuer nach dem Faktorverfahren für die Ehegatten beträgt 5.304 Euro und entspricht in etwa der für das gesamte Arbeitseinkommen festzusetzenden Einkommensteuer.

1.8 Eintragung des Faktors auf der Lohnsteuerkarte

Eintrag ab Folgemonat

Der Faktor ist vom Finanzamt auf beiden Lohnsteuerkarten der Ehegatten jeweils im Abschnitt II wie vorgegeben einzutragen: Steuerklasse/Faktor. Die Eintragung gilt mit Wirkung vom Beginn des auf die Antragstellung folgenden Monats.

Der im Beispiel 1 ermittelte Faktor wird auf den Lohnsteuerkarten beider Ehegatten wie folgt eingetragen:

Ausschnitt aus der Lohnsteuerkarte 2010:

Abschnitt II der Lohnsteuerkarte

II. Änderungen der Eintragungen im Abschnitt I

Eintrag Faktor durch Finanzamt

Der Wechsel von der Steuerklassenkombination III/V zur Steuerklasse IV i. V. mit dem Faktor kann beim Finanzamt beantragt werden. Die Eintragung eines Faktors durch das Finanzamt im laufenden Jahr gilt als Steuerklassenwechsel. Deshalb darf die Gemeinde nach Eintragung des Faktors durch das Finanzamt keinen weiteren Steuerklassenwechsel nach III und V vornehmen (s. a. Abschnitt IV Abs. 6 des Gemeindemerkblatts 2010).

Jährlich neue Beantragung erforderlich

Der Faktor muss jährlich neu beim Finanzamt beantragt und eingetragen werden. Eine vereinfachte Übernahme des im Vorjahr ermittelten Faktors ist gesetzlich nicht vorgesehen.

1.9 Pflichtveranlagung

Pflichtveranlagung

Bei Anwendung des Faktorverfahrens ist eine Pflichtveranlagung durchzuführen (§ 46 Abs. 2 Nr. 3a EStG).

Pflichtveranlagungsmerker setzen

Es wird deshalb gebeten, bei Steuerbezirksnummern ab 500 sowohl in Fällen des § 39a Abs. 1 Nr. 1 bis 3, 5 oder 6 EStG als auch bei Eintragung des Faktors stets den Pflichtmerker 523 zu setzen.

2 Übersicht über die Zahl der gestellten Anträge

Statistiktermin 15.12.

Ich bitte – wie bisher – jeweils zum 15.12. des Antragsjahrs über die Zahl der Anträge auf Lohnsteuer-Ermäßigung und die Eintragung eines Faktors (einschließlich Wiederholungsanträge) nach dem Stand vom 30.11. des Antragsjahrs nach folgender Übersicht zu berichten:

Tabelle in neuem Fenster öffnen

Zu den

Steuerbezirksnummern ab 500 | ||

1. | Zahl der unerledigten Anträge und der erledigten

Fälle, in denen kein Pflichtmerker zu setzen ist | …… |

2. | Zahl der

Fälle auf Eintragung eines Faktors | …… |

Zu den Steuerbezirksnummern bis

499 | ||

3. | Zahl der

eingegangenen Anträge auf Lohnsteuer-Ermäßigung | …… |

4. | Zahl der Fälle auf Anwendung des Faktorverfahrens | …… |

5. | Zahl der

eingegangenen Anträge auf Lohnsteuer-Ermäßigung

bei den Arbeitgeberstellen (§ 39c Abs. 3 und 4 EStG) | …… |

6. | Zahl der

eingegangenen Anträge auf Anwendung des Faktorverfah- rens bei den Arbeitgeberstellen | …… |

Hierzu weise ich auf Folgendes hin:

Steuerbezirksnummern ab 500

Anschreibung der Faktor-Fälle und …

Die Zahl der gesetzten Pflichtveranlagungsmerker (523, vgl. Tz 1.9) wird maschinell gezählt. Da jedoch nicht zwischen Anträgen auf Lohnsteuer-Ermäßigung und solchen auf Eintragung eines Faktors unterschieden werden kann, sind zur Aufschlüsselung handschriftliche Aufzeichnungen (Strichliste) notwendig.

… der Ermäßigungsanträge ohne Pflichtmerker

Zusätzlich sind die Anträge anzuschreiben, in denen kein Pflilchtmerker zu setzen ist (Kinderfreibetrag, Behinderten-Pauschbetrag und Hinterbliebenen-Pauschbetrag).

Steuerbezirksnummern bis 499 und Arbeitgeberstellen

personelle Anschreibung

Die Anträge sind mangels maschineller Unterstützung – wie bisher – personell durch einfache Anschreibungen (Strichliste) festzuhalten.

Muster

Es wird gebeten, die Anschreibungen nach folgendem Muster vorzunehmen.

Tabelle in neuem Fenster öffnen

Steuerbezirksnummern ab

500 | |

Zahl

der Fälle mit Pflichtmerker 523, bei denen ein Faktor eingetragen wurde | …… |

Ermäßigungsanträge ohne Pflichtmerker | …… |

Steuerbezirksnummern bis

499 | |

Zahl

der eingegangenen Anträge | …… |

Fälle mit Eintragung eines Faktors | …… |

Zahl der eingegangenen Anträge auf

Lohn- steuer-Ermäßigung bei den Arbeitgeberstellen | …… |

Zahl

der eingegangenen Anträge auf Anwendung des Faktorverfahrens bei den Arbeitgeberstellen | …… |

gilt erstmals für Statistik 2010

Die vorstehenden Ausführungen gelten erstmals für die zum vorzulegende Statistik für 2010.

3 Antrags- und Mitteilungsvordrucke

Antragsvordrucke …

Für das Lohnsteuer-Ermäßigungsverfahren 2010 wird neben dem sechsseitigen Antragsvordruck LSt 3 ABC/I 2010 wie im Vorjahr ein verkürzter (zweiseitiger) Antragsvordruck mit der Bezeichnung LSt 3 ABC/II 2010 aufgelegt, der ausschließlich für das vereinfachte Ermäßigungsverfahren und den Antrag auf Änderung der Zahl der Kinderfreibeträge und ggf. der Steuerklasse auf der Lohnsteuerkarte zu verwenden ist. Bei Beantragung des Faktorverfahrens ist allerdings der sechsseitige Antragsvordruck LSt 3 ABC/I 2010 zu verwenden.

… bereits bei den Finanzämtern

Die Vordrucke LSt 3 ABC/2010 und LSt 3 ABC/II 2010 wurden den Finanzämtern bereits mit einem geschätzten Bedarf ausgeliefert. Weitere Vordrucke bitte ich jeweils bei der Drucksachenverwaltung der Oberfinanzdirektion Karlsruhe anzufordern. Den Gemeinden sind auf Anforderung die Antragsvordrucke zur Ausgabe an dort vorsprechende Arbeitnehmer in der erforderlichen Anzahl zu überlassen.

4 Merkblatt „Hinweise zur Lohnsteuerkarte 2010” und Broschüre „Lohnsteuer 2010, Kleiner Ratgeber für Lohnsteuerzahler”

Merkblatt und Broschüre

Den Lohnsteuerkarten 2010 wird von den Gemeinden wieder das Merkblatt „Hinweise zur Lohnsteuerkarte 2010” beigefügt, das die wichtigsten Informationen zum Lohnsteuer-Ermäßigungsverfahren 2010 enthält. Dieses Merkblatt sowie die ausführliche Broschüre „Lohnsteuer 2010, Kleiner Ratgeber für Lohnsteuerzahler” sind auch auf der Internetseite des Finanzministeriums Baden-Württemberg unter http://www.fm.baden-wuerttemberg.de unter „Service/Publikationen/Steuerratgeber” abrufbar.

Papierform und FAIR

Diese Verfügung ergeht elektronisch sowie in Papierform und wird in FAIR im Ordner „LSt” abgelegt.

Oberfinanzdirektion Karlsruhe v. - S 236.5/17 - St 144

Fundstelle(n):

RAAAD-29995