Merkblatt über die steuerliche Behandlung von - US-Soldaten, - dem zivilen Gefolge, - technischen Fachkräften, Truppenbetreuern und analytischen Dienstleistern - deren Familienangehörigen

Bezug: BStBl 2023 I S. 1565

Bezug: BStBl 2019 I S. 1087

Bezug: BStBl 2018 I S. 1137

Aus Gründen der besseren Lesbarkeit wird auf die gleichzeitige Verwendung der Sprachformen männlich, weiblich und divers (m/w/d) verzichtet. Sämtliche Personenbezeichnungen gelten gleichermaßen für alle Geschlechter.

1. Rechtsgrundlagen

Art. I, X NATO-Truppenstatut (NTS), Art. 68 Abs. 4, Art. 72, Art. 73 Zusatzabkommen zum NTS (ZA-NTS) (abgedruckt unter Tz. 6

DBA-USA vom (BStBl 1991 I S. 94, Inkrafttreten: BStBl 1992 I S. 262)

Protokoll zur Änderung des DBA-USA vom (BStBl 2008 I S. 766, Inkrafttreten: BStBl 2008 I S. 782)

Notenwechsel zu

Art. 73 ZA-NTS (technische Fachkräfte) vom (BStBl 1998 I S. 881)

Art. 72 ZA-NTS (Truppenbetreuung) vom (BStBl 1998 I S. 961); ergänzt durch Notenwechsel vom (BGBl 2003 II S. 437)

Art. 72 ZA-NTS (Rahmenvereinbarung analytische Dienstleistungen) vom (BGBl 2001 II S. 1018); ergänzt durch Notenwechsel vom (BGBl 2003 II S. 1540) und vom (BGBl 2005 II S. 1115)

2. Einführung

Die Angehörigen der US-Streitkräfte genießen in Deutschland weitgehende Steuerfreiheit.

Diese Befreiung ist grundsätzlich auf

die Truppe,

das zivile Gefolge (= Personen, die als Zivilpersonal für die Truppe arbeiten) und

deren Angehörige (= Ehegatte oder unterhaltsberechtigte Kinder eines Mitglieds der Truppe, des zivilen Gefolges oder einer nach Art. 72, 73 ZA-NTS privilegierten Person)

beschränkt.

Im Rahmen von Privatisierungsmaßnahmen innerhalb der US-Armee wurden viele originäre militärische Aufgaben an Privatfirmen vergeben. Unter engen Voraussetzungen werden auch Beschäftigte von Privatfirmen privilegiert, die für die US-Streitkräfte tätig sind.

Von den Stationierungskräften beauftragte technische Fachkräfte können nach Maßgabe des Art. 73 ZA-NTS unter bestimmten Voraussetzungen wie Mitglieder des zivilen Gefolges behandelt werden, auch wenn sie nicht bei den Streitkräften, sondern bei privaten Vertragsfirmen angestellt sind. Technische Fachkräfte sind Personen, deren Dienst die Truppe benötigt und die im Bundesgebiet ausschließlich für die Truppe als Berater in technischen Fragen oder zwecks Aufstellung, Bedienung oder Wartung von Ausrüstungsgegenständen arbeiten. Für eine Privilegierung nach Art. 73 ZA-NTS müssen diese Personen ein hohes Maß an Fachkenntnissen oder Fähigkeiten zur Erfüllung komplexer Aufgaben militärischer oder wissenschaftlich technischer Natur mitbringen. Eine beispielhafte Aufzählung von Berufsgruppen, die als technische Fachkräfte anzusehen oder nicht anzusehen sind, enthält der Notenwechsel vom zu Art. 73 ZA-NTS (BStBl 1998 I S. 881) unter Tz. 1 Buchst. b und Tz. 1 Buchst. c.

Ebenfalls wie Mitglieder des zivilen Gefolges können nach Maßgabe des Art. 72 ZA-NTS Beschäftigte von Privatfirmen behandelt werden, die für die Streitkräfte in den Bereichen Truppenbetreuung (z.B. Ärzte, Krankenschwestern, Sozialarbeiter etc.) oder analytische Dienstleistung (z.B. Spezialisten im nachrichtendienstlichen Bereich) tätig sind.

3. Allgemeines

3.1. NATO-Truppenstatut (NTS)/Zusatzabkommen (ZA-NTS)

Am trat im Verhältnis der Vereinigten Staaten von Amerika zur Bundesrepublik Deutschland das am (BGBl 1961 II S. 1183) abgeschlossene NATO-Truppenstatut und das am (BGBl 1961 II S. 1218) abgeschlossene Zusatzabkommen, zuletzt geändert durch Abkommen vom (BGBl 1993 II S. 2594), in Kraft.

Diese völkerrechtlichen Verträge gehen dem nationalen Steuerrecht vor (§ 2 AO).

3.2. Privilegierungsverfahren nach Art. 72, 73 ZA-NTS

Zwischen der Bundesrepublik Deutschland und den USA wurden am zwei Notenwechsel zu technischen Fachkräften (Art. 73 ZA-NTS) und zu Dienstleistungen auf den Gebieten des Sozial- und Gesundheitswesens und der Laufbahnbetreuung – „Truppenbetreuung“ – (Art. 72 ZA-NTS) unterzeichnet.

Am wurde ein weiterer Notenwechsel (Rahmenvereinbarung) zu „analytischen Dienstleistungen“ (Art. 72 ZA-NTS) unterzeichnet (ergänzt durch Notenwechsel vom und vom ).

Der Notenwechsel zu technischen Fachkräften interpretiert Art. 73 ZA-NTS. In den Notenwechseln zur Truppenbetreuung und zu analytischen Dienstleistungen nach Art. 72 ZA-NTS ist die Möglichkeit nach Art. 72 Abs. 4 ZA-NTS näher ausgestaltet, über eine Vereinbarung zu nichtdeutschen Unternehmen wirtschaftlichen Charakters die Arbeitnehmer dieser Firmen wie Mitglieder des zivilen Gefolges zu behandeln. Den Vertragsfirmen selbst stehen keine steuerlichen Befreiungen zu. Im Bereich des Art. 72 ZA-NTS ist dies im Notenwechsel vom in Tz. 3 Buchst. a letzter Satz ausdrücklich geregelt.

Die Notenwechsel sind von den deutschen Behörden zu beachten.

Für die Frage, ob ein Arbeitnehmer als technische Fachkraft, als Truppenbetreuer oder als analytischer Dienstleister anerkannt und damit wie ein Mitglied des zivilen Gefolges behandelt werden kann, ist auf amerikanischer Seite die Dienstbehörde der US-Streitkräfte DoD Contractor Personnel Office (DOCPER), Lucius D. Clay Kaserne, Geb. 1543, 65205 Wiesbaden, sowie auf deutscher Seite die zuständige Landesbehörde verantwortlich. Für die Überprüfung der Privilegierung der einzelnen Arbeitnehmer nach Art. 72, 73 ZA-NTS ist in Bayern das Bayerische Landesamt für Steuern, Dienststelle Nürnberg landesweit zuständig.

An die Entscheidung der landesweit zuständigen Behörde zu den Art. 72 und 73 ZA-NTS sind die deutschen Behörden (z.B. auch die Finanzbehörden) gebunden (vgl. Nr. 5 Buchst. f Notenwechsel zu Art. 72 ZA-NTS, Nr. 9 Notenwechsel zu Art. 73 ZA-NTS).

3.3. Steuerbefreiung nach Art. X Abs. 1 NTS (neue Rechtsauslegung)

Nach dem BStBl 2023 I S. XXX gilt unter Berücksichtigung der bisherigen Rechtsprechung des BFH (Urteile des BFH insbesondere vom , I R 55/69, BStBl 1971 II S. 659 und vom , I R 69/84, BStBl 1989 II S. 290) für die Anwendung und Auslegung von Art. X Abs. 1 Satz 1 und 2 NTS künftig (d.h. in allen offenen Fällen) Folgendes:

Allein für die Anwendung von Art. X Abs. 1 Satz 1 NTS ist von Bedeutung, dass sich die

Mitglieder einer Truppe,

Mitglieder eines zivilen Gefolges (= Personen, die als Zivilpersonal für die Truppe arbeiten) und

Fachkräfte i. S. v. Art. 72, 73 ZA-NTS, die wie Mitglieder eines zivilen Gefolges zu behandeln sind,

nur in ihrer Eigenschaft als Mitglied einer Truppe oder eines zivilen Gefolges in der Bundesrepublik Deutschland aufhalten. Hat daher eine der vorgenannten Gruppen zugehörige Person im Inland einen Wohnsitz (§ 8 AO) oder einen gewöhnlichen Aufenthalt (§ 9 AO) und sind die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS erfüllt, unterliegt diese mit etwaigen inländischen Einkünften lediglich der beschränkten Einkommensteuerpflicht nach § 1 Abs. 4 i.V.m. § 49 EStG. Sind die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS nicht erfüllt, unterliegt die betreffende Person in der Bundesrepublik Deutschland mit ihren inländischen und ausländischen Einkünften der unbeschränkten Einkommensteuerpflicht nach § 1 Abs. 1 EStG.

Art. X Abs. 1 Satz 2 NTS ist unabhängig davon anwendbar, ob die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS vorliegen. Dies ergibt sich daraus, dass mit „derartige Mitglieder“ i. S. v. Satz 2 des Art. X Abs. 1 NTS alle im ersten Halbsatz von Satz 2 des Art. X Abs. 1 NTS genannten Mitglieder einer Truppe oder eines zivilen Gefolges und Fachkräfte im Sinne der Art. 72 Abs. 5 und 73 ZA-NTS gemeint sind. Die Steuerfreistellung nach Satz 2 des Art. X Abs. 1 NTS ist danach bei Vorliegen der dort genannten Voraussetzungen auch dann zu gewähren, wenn sich die betroffene Person nicht nur in der Eigenschaft als Mitglied einer Truppe oder eines zivilen Gefolges oder als Fachkraft im vorbezeichneten Sinne in der Bundesrepublik Deutschland aufhält. Die in Bezug auf Art. X Abs. 1 Satz 2 NTS durch die vorgenannte BFH-Rechtsprechung geprägte Verwaltungsauffassung, die Steuerfreistellung nach Art. X Abs. 1 Satz 2 NTS nur bei Vorliegen der Voraussetzungen von Art. X Abs. 1 Satz 1 NTS zu gewähren, wird nicht länger aufrechterhalten.

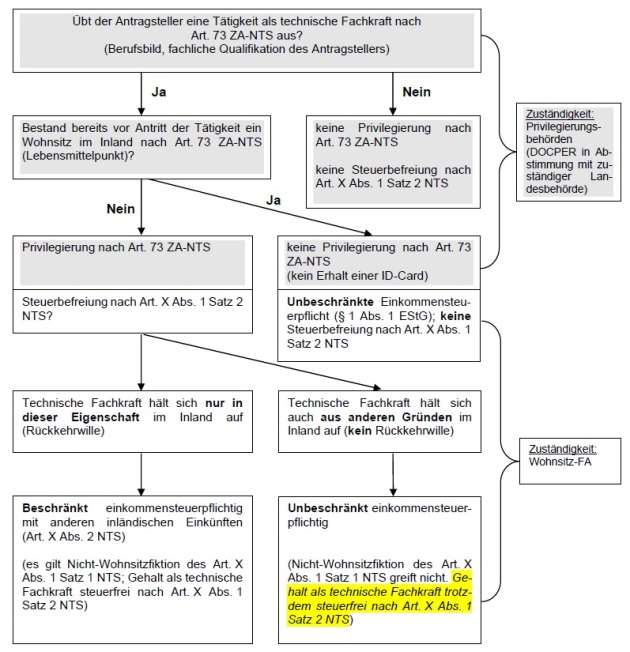

Das Verhältnis zwischen dem Privilegierungsverfahren nach Art. 72, 73 ZA-NTS und der Frage der Steuerbefreiung nach Art. X Abs. 1 NTS soll anhand des nachstehenden Schaubilds verdeutlicht werden:

Schaubild:

Verhältnis

Privilegierungsverfahren (Art. 72, 73 ZA-NTS) zu Art. X Abs. 1 NTS

(Steuerbefreiung)

Das Schaubild gilt für Truppenbetreuer und analytische Dienstleister nach Art. 72 ZA-NTS analog.

3.4. Staatsgebiet der Bundesrepublik Deutschland

Die den NATO-Truppen überlassenen Liegenschaften in Deutschland (z.B. Flugplätze, Kasernen, Truppenübungsplätze...) sind deutsches Staatsgebiet und unterliegen grundsätzlich der Hoheit der Bundesrepublik Deutschland. Das heißt, die nationalen steuerlichen Regelungen sind grundsätzlich anzuwenden. Dies ergibt sich aus Art. 48 ZA-NTS, wonach schriftliche Überlassungsvereinbarungen über die Liegenschaften geschlossen werden.

Einschränkungen hinsichtlich der deutschen Staatsgewalt bezüglich der Liegenschaften und bestimmten Personengruppen sind im NTS und im ZA-NTS geregelt. So regelt Art. VII NTS Einschränkungen der Gerichtsbarkeit und Polizeigewalt. Die zoll- und steuerrechtlichen Belange werden in den Art. XII und XIII NTS sowie Art. 74 ZA-NTS näher bestimmt.

4. Steuerpflicht

4.1. Beschränkte Steuerpflicht

Die

Mitglieder einer US-Truppe (Art. I Abs. 1 Buchst. a NTS),

Mitglieder eines zivilen Gefolges (Art. I Abs. 1 Buchst. b NTS) und

Angehörigen eines Mitglieds der US-Truppe oder des zivilen Gefolges (Art. I Abs. 1 Buchst. c NTS)

begründen nach Art. X Abs. 1 Satz 1 NTS (i.V.m. Art. 68 Abs. 4 ZA-NTS im Fall der Angehörigen) im Inland keinen Wohnsitz oder gewöhnlichen Aufenthalt (§§ 8, 9 AO), wenn sie sich nur in dieser Eigenschaft in Deutschland aufhalten (sog. „Nicht-Wohnsitzfiktion“).

Dies gilt jedoch nicht für deutsche Staatsangehörige (Art. X Abs. 4 NTS).

Art. X Abs. 1 Satz 2 NTS befreit Mitglieder einer Truppe oder eines zivilen Gefolges in Deutschland von jeder Steuer auf Einkünfte und Bezüge, die ihnen in ihrer Eigenschaft als derartige Mitglieder vom Entsendestaat (hier: USA) gezahlt werden. Die Steuerfreistellung nach Art. X Abs. 1 Satz 2 NTS ist unabhängig davon anwendbar, ob die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS vorliegen oder nicht. An der bisherigen durch die BFH-Rechtsprechung geprägten Verwaltungsauffassung, wonach die Steuerfreistellung nach Art. X Abs. 1 Satz 2 NTS nur bei Vorliegen der Voraussetzungen des Art. X Abs. 1 Satz 1 NTS zu gewähren ist, wird nicht mehr festgehalten (vgl. BStBl 2023 I S. XXX).

Nicht ausgeschlossen ist jedoch die Besteuerung anderer gewinnbringender Tätigkeiten (vgl. Art. X Abs. 2 NTS), die o.g. Personenkreis im Inland erzielt; dies gilt unabhängig davon, ob die Tätigkeit innerhalb oder außerhalb des Kasernen- oder Truppenübungsplatzgeländes erfolgt. Aufgrund der „Nicht-Wohnsitzfiktion“ sind die o.g. Personen in Deutschland nicht unbeschränkt, sondern lediglich beschränkt einkommensteuerpflichtig mit ihren inländischen Einkünften (§ 1 Abs. 4 i.V.m. § 49 EStG). Im Einzelfall kann das Besteuerungsrecht noch durch das DBA-USA eingeschränkt sein.

Zum Lohnsteuerabzug und zum Abruf der Lohnsteuerabzugsmerkmale im ELStAM-Verfahren für gem. § 1 Abs. 4 EStG beschränkt einkommensteuerpflichtige Arbeitnehmer vgl. BStBl 2019 I S. 1087.

Wie Mitglieder des zivilen Gefolges behandelt und damit privilegiert werden

technische Fachkräfte (Art. 73 ZA-NTS), die bei privaten Vertragsfirmen angestellt sind, von diesen entlohnt werden und in Deutschland ausschließlich für die US-Streitkräfte als Berater in technischen Fragen oder zwecks Aufstellung, Bedienung oder Wartung von Ausrüstungsgegenständen arbeiten, sofern es sich nicht um

Staatenlose,

Angehörige eines Nicht-NATO-Staates,

Deutsche oder

Personen mit Wohnsitz oder gewöhnlichem Aufenthalt im Bundesgebiet

handelt (Art. 73 Satz 2 ZA-NTS).

Arbeitnehmer nichtdeutscher Unternehmen wirtschaftlichen Charakters (Banken, Unternehmen im Bereich Truppenbetreuung oder analytische Dienstleistungen), die ausschließlich für diese Unternehmen tätig sind (Art. 72 Abs. 5 Buchst. a ZA-NTS), sofern es sich hierbei nicht um

Staatenlose,

Angehörige eines Nicht-NATO-Staates,

Deutsche oder

Personen mit Wohnsitz oder gewöhnlichem Aufenthalt im Bundesgebiet

handelt (Art. 72 Abs. 5 Buchst. b ZA-NTS).

Voraussetzung ist grundsätzlich, dass das Unternehmen selbst privilegiert ist, weil es ausschließlich für die Truppe, das zivile Gefolge, ihre Mitglieder und deren Angehörige tätig ist (vgl. Art. 72 Abs. 2 ZA-NTS). Die begünstigten Unternehmen (American Express International Banking Corporation und Chase Manhattan Bank) sind in dem Unterzeichnungsprotokoll (UP) zu Art. 72 ZA-NTS aufgezählt.

Hinsichtlich „Truppenbetreuung“ und „analytischen Dienstleistungen“ wird auf die Notenwechsel zu Art. 72 ZA-NTS vom und vom verwiesen, die über das UP hinaus eine gesonderte Vereinbarung für jedes mit der Truppenbetreuung oder mit der Erbringung analytischer Dienstleistungen betraute Unternehmen ermöglichen und vorsehen. Dabei werden die Befreiungen und Vergünstigungen nach Art. 72 Abs. 1 Buchst. a ZA-NTS nicht dem Unternehmen selbst gewährt, finden auf die Arbeitnehmer jedoch Anwendung (Art. 72 Abs. 5 ZA-NTS).

Bei der Prüfung der Frage, ob eine technische Fachkraft, ein Truppenbetreuer oder ein analytischer Dienstleister einen Wohnsitz oder gewöhnlichen Aufenthalt im Bundesgebiet nach Art. 73 Satz 2 Buchst. d ZA-NTS oder Art. 72 Abs. 5 Buchst. b (iv) ZA-NTS begründet hat, ist nach Tz. 2 Buchst. f des Notenwechsels zu Art. 73 ZA-NTS (a.a.O.) im Rahmen einer Abwägung der Gesamtumstände zu ermitteln, ob der Mittelpunkt der Lebensinteressen vom Ausland in das Bundesgebiet verlagert wurde.

Mitglieder der US-Streitkräfte, die nach Beendigung ihres aktiven Dienstes eine Tätigkeit als technische Fachkraft, als Truppenbetreuer oder analytischer Dienstleister nach Art. 72, 73 ZA-NTS aufnehmen, fallen regelmäßig nicht unter Art. 73 Satz 2 Buchst. d ZA-NTS oder Art. 72 Abs. 5 Buchst. b (iv) ZA-NTS. Sie verfügen zwar über einen Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland (§§ 8, 9 AO), sind jedoch, soweit sie bis zu ihrem Ausscheiden aus dem Militärdienst die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS erfüllt haben, nicht unbeschränkt einkommensteuerpflichtig (sog. „Anschlussprivilegierung“; vgl. Notenwechsel zu Art. 73 ZA-NTS unter Tz. 2 Buchst. c, a.a.O.).

Führt die Prüfung zu dem Ergebnis, dass sich der Mittelpunkt der Lebensinteressen weiterhin in den USA befindet, erhalten die vorab genannten Personen wie Mitglieder des zivilen Gefolges umfangreiche außersteuerliche Befreiungen und Vergünstigungen (z.B. verbilligtes Wohnen, Einkaufen in PX-Läden, steuerfreies Tanken etc.) über Art. 72, 73 ZA-NTS.

4.2. Unbeschränkte Steuerpflicht

Mitglieder der US-Truppe, des zivilen Gefolges, technische Fachkräfte, Truppenbetreuer und analytische Dienstleister sowie deren Angehörige genießen unter den folgenden Voraussetzungen nicht die Voraussetzungen für eine Anwendung der Nicht-Wohnsitzfiktion nach Art. X Abs. 1 Satz 1 NTS i.V.m. Art. 68 Abs. 4, 72 und 73 ZA-NTS:

deutsche Staatsangehörigkeit (Art. X Abs. 4 NTS) oder

Sichaufhalten auch aus anderen Gründen in Deutschland (Art. X Abs. 1 Satz 1 NTS).

In diesen Fällen begründen sie nach nationalem Recht einen Wohnsitz oder gewöhnlichen Aufenthalt (§§ 8, 9 AO) in Deutschland und sind damit unbeschränkt einkommensteuerpflichtig (§ 1 Abs. 1 Satz 1 EStG).

Im Falle der unbeschränkten Einkommensteuerpflicht unterliegen der Einkommensteuer grundsätzlich alle Einkünfte nach § 2 Abs. 1 EStG (sog. Welteinkommensprinzip), soweit nicht ein zwischenstaatliches Übereinkommen oder das DBA-USA das Besteuerungsrecht der Bundesrepublik Deutschland einschränkt.

Die Dienstbezüge der Mitglieder der US-Truppe, und des zivilen Gefolges, der technischen Fachkräfte, Truppenbetreuer und analytischen Dienstleister sind auch im Falle der unbeschränkten Einkommensteuerpflicht steuerfrei nach Art. X Abs. 1 Satz 2 NTS.

Art. X Abs. 1 Satz 2 NTS befreit Mitglieder einer Truppe oder eines zivilen Gefolges in Deutschland von jeder Steuer auf Einkünfte und Bezüge, die ihnen in ihrer Eigenschaft als derartige Mitglieder vom Entsendestaat (hier: USA) gezahlt werden. Für technische Fachkräfte, Truppenbetreuer und analytische Dienstleister gilt dies entsprechend (Art. 73 Satz 1 ZA-NTS, Art. 72 Abs. 5 ZA-NTS). Die Steuerfreistellung nach Art. X Abs. 1 Satz 2 NTS ist unabhängig davon anwendbar, ob die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS vorliegen oder nicht. An der bisherigen durch die BFH-Rechtsprechung geprägten Verwaltungsauffassung, wonach die Steuerfreistellung nach Art. X Abs. 1 Satz 2 NTS nur bei Vorliegen der Voraussetzungen des Art. X Abs. 1 Satz 1 NTS zu gewähren ist, wird nicht mehr festgehalten (vgl. BStBl 2023 I S. XXX).

Die Steuerbefreiung nach Art. X Abs. 1 Satz 2 NTS gilt aber nicht für deutsche Staatsangehörige (Art. X Abs. 4 NTS).

Die Steuerbefreiung nach Art X Abs. 1 Satz 2 NTS gilt auch nicht für Armeepensionen. Für diese Ruhegehälter steht nach dem Kassenstaatsprinzip grundsätzlich dem Kassenstaat USA das ausschließliche Besteuerungsrecht zu (Art. 19 Abs. 2 Buchst. a DBA-USA). Sie unterliegen somit in Deutschland in der Regel nur dem Progressionsvorbehalt (§ 32b Abs. 1 Satz 1 Nr. 3 EStG).

Aufgrund der Änderung des Art. 19 DBA-USA durch das Änderungsprotokoll vom , BStBl 2008 I S. 766 ff wird ab dem vom bisherigen Kassenstaatsprinzip in bestimmten, in der Praxis wohl sehr selten vorkommenden Ausnahmefällen abgewichen. Für die Zuweisung des Besteuerungsrechts von Ruhegehältern/Pensionen nach dem DBA-USA gelten demnach folgende Grundsätze:

Ruhegehalt/Pension aus einer früheren Tätigkeit im öffentlichen Dienst (z.B. als Soldat oder als Zivilbeschäftigter bei den US-Streitkräften oder einer ihrer Einrichtungen, z.B. AAFES, DFAS)

→

Grundsatz

Die USA haben das Besteuerungsrecht

(Art. 19 Abs. 2

Buchst. a DBA-USA).

→

Ausnahme 1:

Deutschland hat das

Besteuerungsrecht, wenn die Person in Deutschland ansässig und deutscher

Staatsangehöriger ist (Art. 19 Abs. 2 Buchst. b Doppelbuchst. aa

DBA-USA);

es ist davon auszugehen, dass dieser Fall in der Praxis nie vorliegen wird

→

Ausnahme 2:

Deutschland hat das

Besteuerungsrecht, wenn das Ruhegehalt in den USA nicht der Steuer unterliegt,

weil die Dienste vollständig in Deutschland geleistet wurden

(Art. 19 Abs. 2

Buchst. b Doppelbuchst. bb DBA-USA)

→

Sonderfall Art. XVII Nr. 3 Buchst. b des Änderungsprotokolls vom

(a.a.O.):

Stand eine Person im Zeitpunkt der

Unterzeichnung des

DBA-USA (

) in einem Beschäftigungsverhältnis zu den USA

oder einer ihrer Gebietskörperschaften, gilt

Art. 19 Abs. 1

Buchst. a des DBA-USA in der Fassung vom

. Danach dürfen Löhne, Gehälter und

Ruhegehälter nur von den USA besteuert werden, es sei denn, die Person ist

deutscher Staatsangehöriger. Die Bezüge unterliegen in Deutschland aber dem

Progressionsvorbehalt (§ 32b Abs. 1 Satz 1 Nr. 3 EStG).

5. Beispiele

5.1. Beispiel 1 (Versetzung / Mitnahme des Ehegatten)

Der US-Soldat S wird im Februar 2022 nach Deutschland versetzt. Seine amerikanische Ehefrau E begleitet ihn und nimmt in Deutschland eine nichtselbständige Tätigkeit als Grafikerin in der deutschen Tochterfirma einer amerikanischen Werbeagentur auf. Nach Ablauf der Dienstzeit ihres Mannes wird sie diese Tätigkeit wieder aufgeben und mit ihm in die USA in die zwischenzeitlich vermietete Wohnung zurückkehren.

Lösung:

Nach dem

Sachverhalt hält sich S nur in seiner Eigenschaft als Mitglied der Truppe in

Deutschland auf. S erfüllt die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS.

Seine Dienstbezüge als US-Soldat in

Deutschland sind nach Art. X Abs. 1 Satz 2 NTS

steuerbefreit.

Da sich die Ehefrau E nur in ihrer Eigenschaft als Angehörige eines Mitglieds der Truppe in Deutschland aufhält und damit keinen Wohnsitz oder gewöhnlichen Aufenthalt in Deutschland begründet (vgl. Art. X Abs. 1 Satz 1 NTS i.V.m. Art. 68 Abs. 4 ZA-NTS), unterliegt sie mit ihren inländischen Einkünften nur der beschränkten Einkommensteuerpflicht (§ 1 Abs. 4 i.V.m. § 49 Abs. 1 Nr. 4 Buchst. a EStG). Gem. Art. X Abs. 2 NTS i.V.m. Art. 68 Abs. 4 ZA-NTS sind diese Einkünfte nicht von der deutschen Besteuerung ausgenommen.

Da E in einem Arbeitsverhältnis zu einem inländischen Arbeitgeber (§ 38 Abs. 1 Satz 1 Nr. 1 EStG) steht, unterliegen ihre Einkünfte dem Lohnsteuerabzug. Der Arbeitgeber hat die Lohnsteuerabzugsmerkmale für beschränkt einkommensteuerpflichtige Arbeitnehmer entsprechend den Rz. 44 ff. des (BStBl 2018 I S. 1137) im ELStAM-Verfahren abzurufen. Zu Ausnahmen vom ELStAM-Verfahren für beschränkt steuerpflichtige Arbeitnehmer vgl. Tz. 3 des (BStBl 2019 I S. 1087).

Die Einkommensteuer gilt bei beschränkt Steuerpflichtigen (§ 1 Abs. 4 EStG) mit dem Lohnsteuerabzug grundsätzlich als abgegolten (§ 50 Abs. 2 Satz 1 EStG). § 50 Abs. 2 Satz 2 EStG ist zu beachten. Abweichend hiervon könnte für die Ehefrau bei Vorliegen der Voraussetzungen des § 1 Abs. 3 EStG auch eine Veranlagung nach § 46 Abs. 2 Nr. 9 EStG beantragt werden oder eine Pflichtveranlagung nach § 46 Abs. 2 Nr. 7 Buchst. b EStG in Betracht kommen.

Würde die Ehefrau E eine nicht privilegierte Tätigkeit für einen amerikanischen Arbeitgeber mit einer inländischen Betriebsstätte ausüben, gelten die Ausführungen hinsichtlich der Besteuerung ihrer Einkünfte entsprechend.

Hätte der amerikanische Arbeitgeber keine inländische Betriebsstätte, läge kein inländischer Arbeitgeber im Sinne des § 38 Abs. 1 Satz 1 Nr. 1 EStG vor, sodass keine Lohnsteuer einbehalten wird. Für die Einkünfte der Ehefrau wären Einkommensteuer-Vorauszahlungen gem. § 37 Abs. 1 EStG festzusetzen.

5.2. Beispiel 2 (Abwandlung Beispiel 1)

Der US-Soldat S wird im Februar 2022 nach Deutschland versetzt. Seine amerikanische Ehefrau E begleitet ihn und nimmt in Deutschland eine nichtselbständige Tätigkeit als Grafikerin in der deutschen Tochterfirma einer amerikanischen Werbeagentur auf. Abweichend von Beispiel 1 beabsichtigen die Ehegatten von Beginn an, auch nach Ablauf der Dienstzeit von S nicht in die USA zurückzukehren.

Lösung:

Nach

dem Sachverhalt halten sich S und E nicht

nur in ihrer Eigenschaft als Mitglied der Truppe oder Angehörige eines

Mitglieds der Truppe in Deutschland auf.

Da sich S nicht nur in seiner Eigenschaft als Mitglied der Truppe in Deutschland aufhält, sind die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS nicht erfüllt und die Nicht-Wohnsitzfiktion greift nicht. S ist somit unbeschränkt steuerpflichtig nach § 1 Abs. 1 EStG. Der Einkommensteuer unterliegen grundsätzlich sämtliche in- und ausländischen Einkünfte nach § 2 Abs. 1 EStG.

Die Dienstbezüge des S als Mitglied der Truppe sind aber gleichwohl steuerfrei nach Art. X Abs. 1 Satz 2 NTS. Art. X Abs. 1 Satz 2 NTS befreit Mitglieder einer Truppe oder eines zivilen Gefolges in Deutschland von jeder Steuer auf Einkünfte und Bezüge, die ihnen in ihrer Eigenschaft als derartige Mitglieder vom Entsendestaat (hier: USA) gezahlt werden. Die Steuerbefreiung nach Art. X Abs. 1 Satz 2 NTS ist unabhängig davon anwendbar, ob die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS vorliegen oder nicht. An der bisherigen durch die BFH-Rechtsprechung geprägten Verwaltungsauffassung, wonach die Steuerfreistellung nach Art. X Abs. 1 Satz 2 NTS nur bei Vorliegen der Voraussetzungen des Art. X Abs. 1 Satz 1 NTS zu gewähren ist, wird nicht mehr festgehalten (vgl. BStBl 2023 I S. XXX).

Da sich die Ehefrau E nicht nur in ihrer Eigenschaft als Angehörige eines Mitglieds der Truppe in Deutschland aufhält, sind die Voraussetzungen des Art. X Abs. 1 Satz 1 NTS i.V.m. Art. 68 Abs. 4 ZA-NTS nicht erfüllt und die Nicht-Wohnsitzfiktion greift nicht. E ist somit unbeschränkt steuerpflichtig nach § 1 Abs. 1 EStG. Der Einkommensteuer unterliegen grundsätzlich sämtliche in-und ausländischen Einkünfte nach § 2 Abs. 1 EStG. Gem. Art. X Abs. 2 NTS i.V.m. Art. 68 Abs. 4 ZA-NTS sind diese Einkünfte nicht von der deutschen Besteuerung ausgenommen.

Da E ihren Arbeitslohn nicht von einem öffentlichen, sondern von einem privaten Arbeitgeber bezieht, ist Art. 15 DBA-USA einschlägig. Danach steht Deutschland als Ansässigkeits- und Tätigkeitsstaat das Besteuerungsrecht zu.

Da E in einem Arbeitsverhältnis zu einem inländischen Arbeitgeber (§ 38 Abs. 1 Satz 1 Nr. 1 EStG) steht, unterliegen ihre Einkünfte dem Lohnsteuerabzug. Hierfür ist grundsätzlich die Steuerklasse III, IV (ggf. mit Faktor) oder V zu berücksichtigen. Der Arbeitgeber hat die Lohnsteuerabzugsmerkmale im ELStAM-Verfahren abzurufen (vgl. im Einzelnen BStBl 2018 I S. 1137).

Für die Ehegatten kommt eine Zusammenveranlagung nach § 26b EStG in Betracht.

Würde die Ehefrau E eine nicht privilegierte Tätigkeit für einen amerikanischen Arbeitgeber mit einer inländischen Betriebsstätte ausüben, gelten die Ausführungen hinsichtlich der Besteuerung ihrer Einkünfte entsprechend.

Hätte der amerikanische Arbeitgeber keine inländische Betriebsstätte, läge kein inländischer Arbeitgeber im Sinne des § 38 Abs. 1 Satz 1 Nr. 1 EStG vor, sodass keine Lohnsteuer einbehalten wird. Für die Einkünfte der Ehefrau wären Einkommensteuer-Vorauszahlungen gem. § 37 Abs. 1 EStG festzusetzen.

5.3. Beispiel 3 (Tätigkeit als technische Fachkraft – Familie bleibt in den USA)

Der US-Bürger C kommt im Jahr 2022 als technische Fachkraft einer für die US-Armee tätigen US-Firma nach Deutschland. Die Firma hat in Deutschland eine inländische Betriebsstätte. Seine Ehefrau und die beiden Kinder bleiben in den USA. Die Tätigkeit ist auf voraussichtlich zwei Jahre ausgelegt. C wohnt in einer Housing Area der US-Armee. Nach Ablauf von zwei Jahren wird C wieder in die USA zurückkehren. Die Voraussetzungen für außersteuerliche Befreiungen und Vergünstigungen nach Art. 73 ZA-NTS liegen nach der Entscheidung der zuständigen Privilegierungsbehörde vor.

Lösung:

Nach dem

Sachverhalt hält sich C nur in seiner

Eigenschaft als technische Fachkraft in Deutschland auf. Der

Rückkehrwille in die USA nach Beendigung seiner privilegierten Tätigkeit als

technische Fachkraft ist hier unstreitig (vgl.

,

BStBl 2006 II S. 374) und damit

Art. X Abs. 1 Satz 1 NTS i.V.m. Art. 73 ZA-NTS anwendbar. Somit begründet C in

Deutschland keinen Wohnsitz oder

gewöhnlichen Aufenthalt und ist damit nicht unbeschränkt

einkommensteuerpflichtig (§ 1 Abs. 1 EStG); lediglich

die inländischen Einkünfte unterliegen der beschränkten Einkommensteuerpflicht

(§ 1 Abs. 4 i.V.m.

§ 49 Abs. 1 Nr. 4 EStG).

Sein Gehalt als technische Fachkraft ist nach Art. X Abs. 1 Satz 2 NTS i.V.m. Art. 73 ZA-NTS steuerfrei und unterliegt nicht der deutschen Einkommensteuer.

5.4. Beispiel 4 (Tätigkeit als technische Fachkraft – Wohnsitz nach Art. 73 ZA-NTS in Deutschland)

Der ehemalige US-Soldat D (US-Staatsbürger) arbeitet seit 2021 als technische Fachkraft in der inländischen Betriebsstätte einer für die US-Armee tätigen US-Firma. Vorher war er als US-Soldat bereits viele Jahre in Deutschland stationiert. D ist seit Juli 2013 mit der deutschen Staatsangehörigen E verheiratet. Das Ehepaar hat drei in Deutschland geborene schulpflichtige Kinder, die deutsche Schulen besuchen. Für die Kinder erhält E Kindergeld. Sie ist als kaufmännische Angestellte bei einem deutschen Arbeitgeber beschäftigt. Die Familie bewohnt seit dem Jahr 2022 (Anschaffung) ein eigenes EFH und nutzt dieses zu eigenen Wohnzwecken.

Nach der Entscheidung der zuständigen Privilegierungsbehörden im Jahr 2021 liegen die Voraussetzungen für eine Privilegierung nach Art. 73 ZA-NTS nicht mehr vor, da nach Abwägung der Gesamtumstände (vgl. Nr. 2 Buchst. f des Notenwechsels vom zu Art. 73 ZA-NTS, a.a.O.) D seinen Mittelpunkt der Lebensinteressen nach Deutschland verlagert und damit einen Wohnsitz nach Art. 73 Satz 2 Buchst. d ZA-NTS im Bundesgebiet begründet hat. Der Antrag des D auf eine Privilegierung nach Art. 73 ZA-NTS wurde daher abgelehnt und das zuständige Wohnsitzfinanzamt hierüber durch eine Kontrollmitteilung der deutschen Privilegierungsbehörde unterrichtet.

Lösung:

Die

Steuerbefreiung nach Art. X Abs. 1 Satz 2

NTS ist nicht anwendbar,

da bereits die Voraussetzungen für eine Privilegierung nach Art. 73 ZA-NTS

nicht vorliegen.

Beide Ehegatten begründen nach § 8 AO einen Wohnsitz in Deutschland und sind damit unbeschränkt einkommensteuerpflichtig (§ 1 Abs. 1 Satz 1 EStG).

Sowohl die Einkünfte von E als auch die Dienstbezüge des D als technische Fachkraft unterliegen nach §§ 2 Abs. 1, 19 Abs. 1 Satz 1 Nr. 1 EStG der Einkommensteuer. Da beide in einem Arbeitsverhältnis zu einem inländischen Arbeitgeber (§ 38 Abs. 1 Satz 1 Nr. 1 EStG) stehen, unterliegen ihre Einkünfte dem Lohnsteuerabzug. Hierfür sind die Steuerklassenkombinationen IV/IV (ggf. mit Faktor) oder III/V zu berücksichtigen.

Eine Zusammenveranlagung der Ehegatten ist möglich (§ 26b EStG).

Für D liegen die Voraussetzungen für das ausschließliche Besteuerungsrecht der USA nach dem Kassenstaatsprinzip (Art. 19 Abs. 1 Buchst. a DBA-USA) nicht vor, da seine Bezüge nicht von einem öffentlichen, sondern von einem privaten Arbeitgeber gezahlt werden. In diesem Fall ist Art. 15 DBA-USA einschlägig. Danach steht Deutschland als Ansässigkeits- und Tätigkeitsstaat das Besteuerungsrecht zu.

Sofern die USA das Gehalt des D wegen dessen US-Staatsbürgerschaft aufgrund von Art. 1 Abs. 4 Buchst. a DBA-USA besteuern, hat die Vermeidung der Doppelbesteuerung durch die USA zu erfolgen (Art. 23 Abs. 5 Buchst. b DBA-USA). Eine Anrechnung der US-Steuer durch Deutschland kommt nicht in Betracht, da die Besteuerung nur wegen der US-Staatsbürgerschaft erfolgt (Art. 23 Abs. 5 Buchst. a DBA-USA).

Variante:

Die

US-Firma hat keine Betriebsstätte in

Deutschland.

Lösung der

Variante:

Wie Ausgangsfall. Es besteht jedoch

keine Lohnsteuerabzugsverpflichtung für die Einkünfte von D, da die US-Firma

kein inländischer Arbeitgeber im Sinne des

§ 38 Abs. 1 Satz 1 Nr. 1 EStG ist. Es sind

Einkommensteuer-Vorauszahlungen gem.

§ 37

Abs. 1 EStG festzusetzen.

5.5. Beispiel 5 (Technische Fachkraft mit Pension von der US-Armee)

Der ehemalige US-Soldat F arbeitet seit 2018 als technische Fachkraft bei einer für die US-Armee tätigen US-Firma in Deutschland. Die Firma hat im Inland keine Betriebsstätte. F ist seit 2016 mit der deutschen Staatsangehörigen I verheiratet. Während seiner aktiven Zeit als US-Soldat (bis ) war F weltweit an zahlreichen Standorten eingesetzt, seit 2014 in Deutschland. Das Ehepaar hat keine Kinder. F erhält von der US-Armee seit eine Pension. Die Ehefrau I ist als Sekretärin bei einem deutschen Arbeitgeber beschäftigt. In 2015 hat F in Florida ein Baugrundstück erworben, auf dem er im Laufe des Jahres 2022 ein EFH errichten lässt, das er nach Ende seiner Tätigkeit als technische Fachkraft (voraussichtlich Ende 2025) mit seiner deutschen Ehefrau beziehen will.

Nach der Entscheidung der zuständigen Privilegierungsbehörden liegen die Voraussetzungen für eine Privilegierung nach Art. 73 ZA-NTS vor, da nach Abwägung der Gesamtumstände (vgl. Nr. 2 Buchst. f des Notenwechsels vom zu Art. 73 ZA-NTS, a.a.O.) davon ausgegangen werden kann, dass F seinen Mittelpunkt der Lebensinteressen weiterhin in USA hat und damit seinen Wohnsitz nach Maßgabe des Art. 73 Satz 2 Buchst. d ZA-NTS nicht in das Bundesgebiet verlagert hat.

Lösung:

Nach den

Gesamtumständen des Einzelfalls ist davon auszugehen, dass sich F

ausschließlich in seiner Eigenschaft als

technische Fachkraft in Deutschland aufhält (vgl. Art. X Abs. 1 Satz 1 NTS

i.V.m. Art. 73 ZA-NTS).

Zwar ist nach der Rechtsprechung des BFH die Eheschließung mit einem in Deutschland wohnhaften und berufstätigen Ehepartner ein gewichtiges Indiz dafür, dass sich der Antragsteller „auch aus anderen Gründen“ in Deutschland aufhält. Das bedeutet aber nicht, dass eine solche Ehe zwangsläufig der Anwendung der Nicht-Wohnsitzfiktion nach Art. X Abs. 1 Satz 1 NTS entgegensteht. Es handelt sich vielmehr nur um ein Indiz (von mehreren), das in die vorzunehmende Gesamtbetrachtung mit einfließt. Auch weitere inländische Einkünfte können dazu führen, dass sich eine technische Fachkraft (oder ein Truppenbetreuer oder analytischer Dienstleister) nicht mehr ausschließlich auf Grund der Tätigkeit für die Truppe im Inland aufhält und deshalb die Nicht-Wohnsitzfiktion des Art. X Abs. 1 Satz 1 NTS nicht mehr greift.

Nach dem , BStBl 2006 II S. 347, hält sich eine technische Fachkraft dann nur in dieser Eigenschaft im Inland auf, wenn nach den gesamten Lebensumständen erkennbar ist, dass sie nach Beendigung ihres Dienstes in den Ausgangsstaat oder in ihren Heimatstaat zurückkehren wird. Der Rückkehrwille ist in jedem Besteuerungszeitraum aufgrund der maßgeblichen Lebensumstände zu prüfen. Das spätere Verhalten des Betreffenden kann allenfalls als Indiz herangezogen werden. Die Beweislast hierfür liegt beim Steuerpflichtigen.

Da im vorliegenden Sachverhalt nach den Gesamtumständen des Einzelfalls erkennbar ist, dass F in dem maßgebenden Zeitraum fest entschlossen ist, nach Beendigung seiner privilegierten Tätigkeit gemeinsam mit seiner deutschen Ehefrau in die USA zurückzukehren, gilt die Nicht-Wohnsitzfiktion des Art. X Abs. 1 Satz 1 NTS.

Daher ist der Antragsteller im Inland nicht unbeschränkt einkommensteuerpflichtig, sondern unterliegt mit seinen inländischen Einkünften lediglich der beschränkten Einkommensteuerpflicht (§ 1 Abs. 4 i.V.m. § 49 Abs. 1 Nr. 4 EStG).

Die von der US-Firma gezahlten Bezüge sind zwar grundsätzlich inländische Einkünfte i. S. v. § 49 Abs. 1 Nr. 4 EStG. Nach Art. X Abs. 1 Satz 2 NTS i.V.m. Art. 73 ZA-NTS sind sie aber im Inland steuerbefreit und unterliegen damit nicht der deutschen Einkommensteuer.

Bei der Pension für die ehemalige Tätigkeit für die US-Armee handelt es sich nicht um inländische Einkünfte i. S. v. § 49 Abs. 1 Nr. 4 EStG; eine Prüfung des Besteuerungsrechts auf DBA-Ebene erübrigt sich daher.

Die Ehefrau I ist unbeschränkt einkommensteuerpflichtig (§ 1 Abs. 1 Satz 1 EStG i.V.m. § 8 AO). Art. X NTS ist für sie als deutsche Staatsangehörige nicht einschlägig (vgl. Art. X Abs. 4 NTS). Die Einkünfte der Ehefrau I unterliegen grundsätzlich nach §§ 2 Abs. 1, 19 Abs. 1 Satz 1 Nr. 1 EStG der Einkommensteuer. Da I bei einem inländischen Arbeitgeber (§ 38 Abs. 1 Satz 1 Nr. 1 EStG) beschäftigt ist, unterliegen ihre Einkünfte dem Lohnsteuerabzug. Dieser ist nach der Steuerklasse I durchzuführen.

Eine Zusammenveranlagung kommt für die Ehegatten mangels unbeschränkter Steuerpflicht des F nicht in Betracht. Auch die Voraussetzungen von § 1a Abs. 1 Nr. 2 EStG liegen nicht vor.

Die Lösung ist von der Änderung des DBA-USA nicht betroffen.

6. Auszugsweiser Wortlaut des NATO-Truppenstatuts (NTS) und des Zusatzabkommens zum NTS

Auszug NATO-Truppenstatut – NTS – vom , BGBl 1961 II S. 1183 ff.

Art. I (1) In diesem Abkommen bedeutet der Ausdruck

(a) „Truppe“ das zu den Land-, See- oder Luftstreitkräften gehörende Personal einer Vertragspartei, wenn es sich im Zusammenhang mit seinen Dienstobliegenheiten in dem Hoheitsgebiet einer anderen Vertragspartei innerhalb des Gebietes des Nordatlantikvertrags befindet, mit der Maßgabe jedoch, dass die beiden beteiligten Vertragsparteien vereinbaren können, dass gewisse Personen, Einheiten oder Verbände nicht als eine ”Truppe” im Sinne dieses Abkommens oder als deren Bestandteil anzusehen sind,

(b) „Ziviles Gefolge“ das die Truppe einer Vertragspartei begleitende Zivilpersonal, das bei den Streitkräften dieser Vertragspartei beschäftigt ist, soweit es sich nicht um Staatenlose handelt oder um Staatsangehörige eines Staates, der nicht Partei des Nordatlantikvertrags ist, oder um Staatsangehörige des Staates, in welchem die Truppe stationiert ist, oder um Personen, die dort ihren gewöhnlichen Aufenthalt haben,

(c) „Angehöriger“ den Ehegatten eines Mitglieds einer Truppe oder eines zivilen Gefolges, sowie ein dem Mitglied gegenüber unterhaltsberechtigtes Kind,

(d) „Entsendestaat“ die Vertragspartei, der die Truppe angehört,

(e) „Aufnahmestaat“ die Vertragspartei, in deren Hoheitsgebiet sich die Truppe oder das zivile Gefolge befinden, sei es, dass sie dort stationiert oder auf der Durchreise sind,

(f) „Militärbehörden des Entsendestaates“ diejenigen Behörden eines Entsendestaates, die nach dessen Recht befugt sind, das Militärrecht dieses Staates auf die Mitglieder seiner Truppen oder zivilen Gefolge anzuwenden,

(g) „Nordatlantikrat“ den gemäß Artikel 9 des Nordatlantikvertrags errichteten Rat oder die zum Handeln in seinem Namen befugten nach geordneten Stellen.

(2) Dieses Abkommen gilt für die Behörden politischer Untergliederungen der Vertragsparteien innerhalb der Hoheitsgebiete, auf die das Abkommen gemäß Artikel XX angewendet oder erstreckt wird, ebenso wie für die Zentralbehörden dieser Vertragsparteien, jedoch mit der Maßgabe, dass Vermögenswerte, die politischen Untergliederungen gehören, nicht als Vermögenswerte einer Vertragspartei im Sinne des Artikels VIII anzusehen sind.

Art. X (1) Hängt in einem Aufnahmestaat die Verpflichtung zur Leistung einer Steuer vom Aufenthalt oder Wohnsitz ab, so gelten die Zeitabschnitte, in denen sich ein Mitglied einer Truppe oder eines zivilen Gefolges nur in dieser Eigenschaft im Hoheitsgebiet dieses Staates aufhält, im Sinne dieser Steuerpflicht nicht als Zeiten des Aufenthalts in diesem Gebiet oder als Änderung des Aufenthaltsortes oder Wohnsitzes. Die Mitglieder einer Truppe oder eines zivilen Gefolges sind in dem Aufnahmestaat von jeder Steuer auf Bezüge und Einkünfte befreit, die ihnen in ihrer Eigenschaft als derartige Mitglieder von dem Entsendestaat gezahlt werden, sowie von jeder Steuer auf die ihnen gehörenden beweglichen Sachen, die sich nur deshalb in dem Aufnahmestaat befinden, weil sich das Mitglied vorübergehend dort aufhält.

(2) Die Besteuerung von Mitgliedern einer Truppe oder eines zivilen Gefolges hinsichtlich gewinnbringender Tätigkeiten, die sie etwa im Aufnahmestaat ausüben, mit Ausnahme der Tätigkeit in ihrer Eigenschaft als Mitglieder der Truppe oder des zivilen Gefolges, wird durch diesen Artikel nicht ausgeschlossen; soweit es sich nicht um die in Absatz (1) genannten Bezüge, Einkünfte und beweglichen Sachen handelt, steht dieser Artikel der Erhebung von solchen Steuern nicht entgegen, denen die Mitglieder nach dem Recht des Aufnahmestaates auch dann unterliegen, wenn sie so behandelt werden, als hätten sie ihren Aufenthalt oder Wohnsitz außerhalb des Hoheitsgebietes dieses Staates.

(3) Dieser Artikel findet keine Anwendung auf die im Artikel XI Absatz (12) begrifflich bestimmten „Zölle“.

(4) Im Sinne dieses Artikels umfasst der Ausdruck „Mitglied einer Truppe“ nicht Personen, die Staatsangehörige des Aufnahmestaates sind.

Auszug aus dem Zusatzabkommen zum NTS – ZA-NTS – vom , BGBl 1961 II S. 1218 in der Fassung des Abkommens vom

Art. 68 (1) Die Mitglieder einer Truppe, eines zivilen Gefolges und die Angehörigen gehen keiner steuerlichen Vergünstigung verlustig, die auf Grund eines zwischenstaatlichen Abkommens mit der Bundesrepublik für sie bestehen.

(2) Versicherungsteuer ist in den Fällen zu entrichten, in denen das Versicherungsentgelt an einen inländischen Versicherer oder an den inländischen Bevollmächtigten eines ausländischen Versicherers, nicht jedoch, wenn es unmittelbar an einen ausländischen Versicherer gezahlt wird. Hinsichtlich der Versicherung für private Kraftfahrzeuge der Mitglieder einer Truppe, eines zivilen Gefolges und der Angehörigen, entfällt die Verpflichtung zur Zahlung der Versicherungsteuer auch dann, wenn im Einzelfall das Versicherungsentgelt, das unmittelbar an den ausländischen Versicherer zahlbar ist, ausnahmsweise an dessen inländischen Bevollmächtigten entrichtet wird.

(3) Der Ausschluss der Begründung eines Wohnsitzes im Bundesgebiet nach Artikel X Absatz (1) des NATO-Truppenstatuts hat nicht zur Folge, dass die Mitglieder einer Truppe, eines zivilen Gefolges und die Angehörigen als ausländische Abnehmer im Sinne des Umsatzsteuerrechts anzusehen sind.

(4) Die Angehörigen werden hinsichtlich der Anwendung des Artikels X des NATO-Truppenstatuts ebenso behandelt wie die Mitglieder einer Truppe oder eines zivilen Gefolges.

Art. 72 (1) Die in dem auf diesen Artikel Bezug nehmenden Abschnitt des Unterzeichnungsprotokolls, Absatz (1) aufgeführten nichtdeutschen Unternehmen wirtschaftlichen Charakters genießen

die einer Truppe durch das NATO-Truppenstatut und dieses Abkommen gewährte Befreiung von Zöllen, Steuern, Einfuhr- und Wiederausfuhrbeschränkungen und von der Devisenkontrolle in dem Umfang, der zur Erfüllung ihrer Aufgaben notwendig ist;

Befreiung von den deutschen Vorschriften über die Ausübung von Handel und Gewerbe, außer den Vorschriften des Arbeitsschutzrechts;

Vergünstigungen, die gegebenenfalls durch Verwaltungsabkommen festgelegt werden.

(2) Absatz (1) wird nur angewendet, wenn

das Unternehmen ausschließlich für die Truppe, das zivile Gefolge, ihre Mitglieder und deren Angehörige tätig ist, und

seine Tätigkeit auf Geschäfte beschränkt ist, die von den deutschen Unternehmen nicht ohne Beeinträchtigung der militärischen Bedürfnisse der Truppe betrieben werden können.

(3) Umfasst die Tätigkeit eines Unternehmens Geschäfte, die den Voraussetzungen des Absatzes (2) nicht entsprechen, so stehen die in Absatz (1) genannten Befreiungen und Vergünstigungen dem Unternehmen nur unter der Bedingung zu, dass die ausschließlich der Truppe dienende Tätigkeit des Unternehmens rechtlich oder verwaltungsmäßig klar von den anderen Tätigkeiten getrennt ist.

(4) Im Einvernehmen mit den deutschen Behörden können unter den in den Absätzen (2) und (3) genannten Voraussetzungen weitere nichtdeutsche Unternehmen wirtschaftlichen Charakters ganz oder teilweise die in Absatz (1) genannten Befreiungen und Vergünstigungen erhalten.

(5) (a) Angestellten von Unternehmen, die Befreiungen und Vergünstigungen nach Maßgabe dieses Artikels genießen, werden, wenn sie ausschließlich für derartige Unternehmen tätig sind, die gleichen Befreiungen und Vergünstigungen gewährt wie Mitgliedern eines zivilen Gefolges, es sei denn, dass der Entsendestaat sie ihnen beschränkt.

(b) Buchstabe (a) wird nicht angewendet auf

Staatenlose,

Angehörige eines Staates, der nicht Partei des Nordatlantikvertrags ist,

Deutsche,

Personen, die ihren Wohnsitz oder gewöhnlichen Aufenthalt im Bundesgebiet haben.

(6) Entziehen die Behörden einer Truppe diesen Unternehmen oder ihren Angestellten die ihnen nach Maßgabe dieses Artikels gewährten Befreiungen oder Vergünstigungen ganz oder teilweise, so benachrichtigen sie die deutschen Behörden entsprechend.

UP: zu Art. 72 (1) Nichtdeutsche Unternehmen wirtschaftlichen Charakters im Sinne von Art. 72 (1):

(a) Amerikanische Unternehmen

American Express International Banking Corporation

Chase Manhattan Bank (Heidelberg)

Art. 73 Technische Fachkräfte, deren Dienste eine Truppe benötigt und die im Bundesgebiet ausschließlich für diese Truppe als Berater in technischen Fragen oder zwecks Aufstellung, Bedienung oder Wartung von Ausrüstungsgegenständen arbeiten, werden wie Mitglieder des zivilen Gefolges angesehen und behandelt. Diese Bestimmung wird jedoch nicht angewendet auf

Staatenlose,

Angehörige eines Staates, der nicht Partei des Nordatlantikvertrags ist,

Deutsche,

Personen, die ihren Wohnsitz oder ihren gewöhnlichen Aufenthalt im Bundesgebiet haben.

Bayerisches Landesamt für

Steuern v. - S 1311.2.1-31/14 St32

Fundstelle(n):

TAAAJ-50328