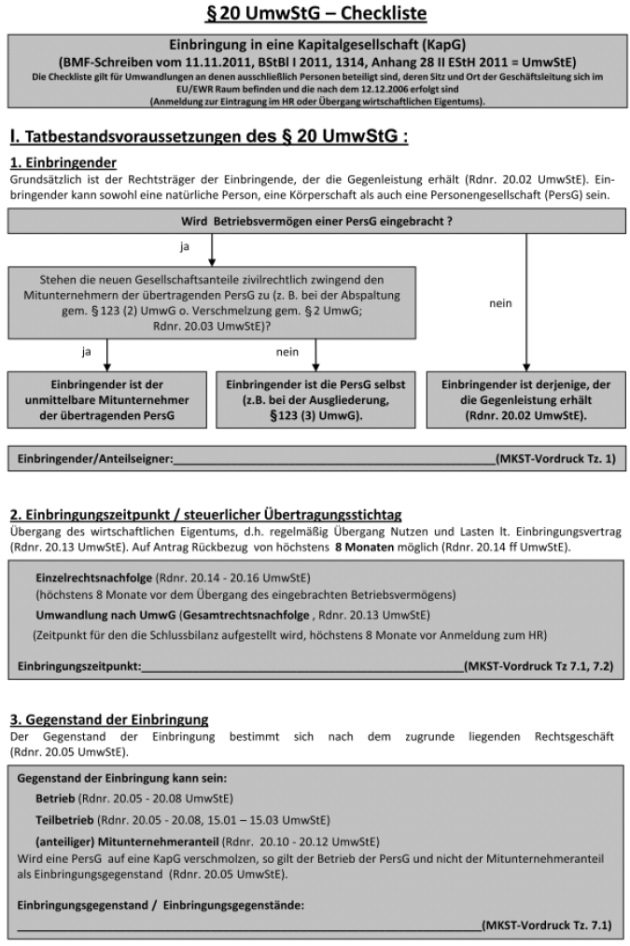

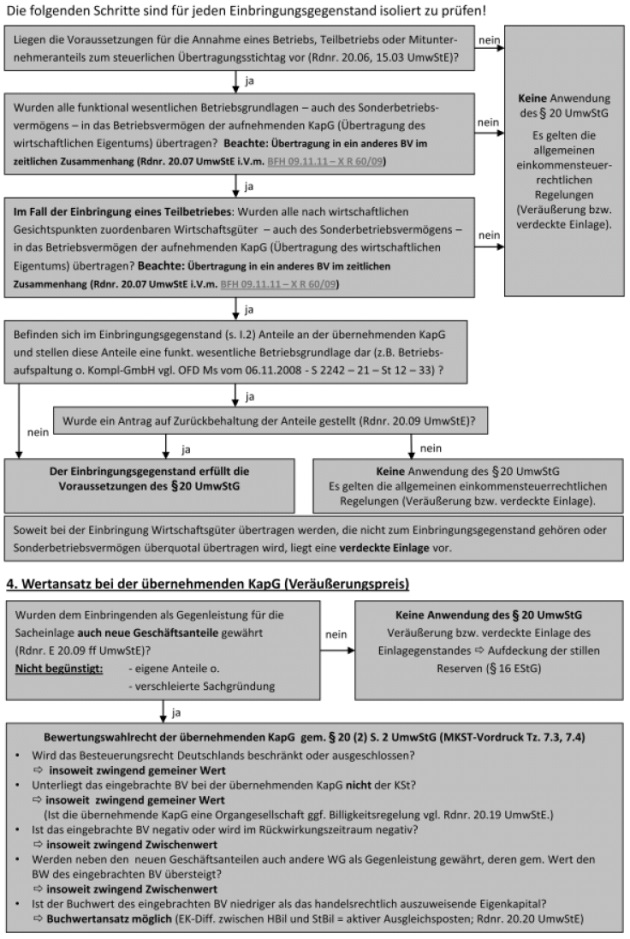

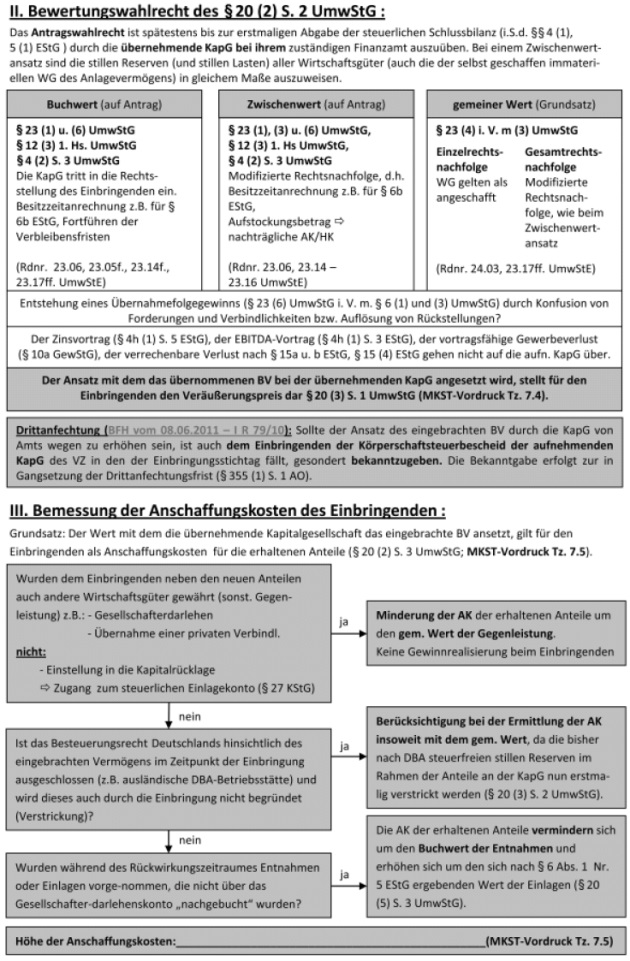

Steuerliche Behandlung der Einbringung nach § 20 UmwStG (i. d. F. des SEStEG)

Unter den Arbeitshilfen wurde eine Checkliste für die Anwendung des § 20 UmwStG (i. d. F. des SEStEG) eingestellt.

Die Checkliste gilt für Umwandlungen an denen ausschließlich Personen beteiligt sind, deren Sitz und Ort der Geschäftsleitung sich im EU/EWR Raum befinden und die nach dem erfolgt sind (Anmeldung zur Eintragung im HR oder Übergang wirtschaftlichen Eigentums).

Die Voraussetzungen für die Anwendung des § 20 UmwStG (i. d. F. des SEStEG) können in einschlägigen Fällen anhand der Checkliste überprüft werden.

IV. Weitere Hinweise

Nachweispflicht gem. § 22 Abs. 3 UmwStG

Für die erhaltenen Anteile entsteht die siebenjährige Nachweispflicht zum 31. 5. jeden Jahres.

Mitverstrickung gem. § 22 Abs. 7 UmwStG

Werden im Rahmen einer Einbringung unter dem gemeinen Wert stille Reserven auf andere Anteile (auch bei Anteilen anderer Personen) übertragen, so gelten auch diese Anteile insoweit als sperrfristbehaftete Anteile i. S. d. § 22 Abs. 1 o. 2 UmwStG (MKST-Vordruck 7.7).

Miteinbringung von Anteilen

Befinden sich im eingebrachten Betriebsvermögen auch Anteile an einer Kapitalgesellschaft, so gelten insoweit die Regelungen des § 22 Abs. 2 UmwStG (§ 22 Abs. 1 Satz 5 UmwStG; MKST-Vordruck 7.6.2).

V. Gewerbesteuer

Der Gewinn aus der Einbringung (Teil-)Betriebs eines Einzelunternehmens ist nicht gewerbesteuerbar. Der Gewinn aus der Einbringung eines (Teil-)Betriebs einer Mitunternehmerschaft ist gewerbesteuerpflichtig, soweit er nicht auf eine natürliche Person als unmittelbar beteiligtem Mitunternehmer entfällt. Gleiches gilt für den Gewinn aus der Einbringung eines Mitunternehmeranteils (§ 7 Satz 2 Nrn. 1 u. 2 GewStG).

VI. Grunderwerbsteuer

Betrifft die Einbringung unmittelbar oder mittelbar auch Grundbesitz, führt dies zur Realisierung eines grunderwerbsteuerlichen Erwerbstatbestandes (§ 1 Abs. 1 Nr. 1 GrEStG). Werden unmittelbar oder mittelbar Anteile an grundbesitzenden Gesellschaften eingebracht, können hierdurch weitere grunderwerbsteuerliche Tatbestände (§ 1 Abs. 2a und/oder § 1 Abs. 3 GrEStG) verwirklicht werden.

Hinweis auf das Merkblatt über die Mitwirkungsaufgaben von Veranlagungsstellen und Prüfungsdiensten in Grunderwerbsteuerfällen vom (Fundstellen: Gesamtmerkblatt: Steuer/Verkehrsteuern; Merkblatt Grunderwerbsteuer: Steuer/Verkehrsteuern/GrESt)

Es empfiehlt sich in Fällen, in denen sich unmittelbar oder mittelbar Grundbesitz im Einbringungsgegenstand befindet, Rücksprache mit der örtlichen GRST/GÜST zu halten. Ggf. ist der Vorgang (Kopien der HR-Eintragung und der Verträge) in Absprache mit der örtlichen GRST/GÜST mit dem Vordruck 816/013 („Kontrollmitteilung für Zwecke der Grunderwerbsteuer”; Fundstelle: ETV, Vordrucke, Einkommensteuer, Kontrollmaterial) an die GRST/GÜST bzw. das zuständige Finanzamt zu senden.

Zur ertragsteuerlichen Behandlung der Grunderwerbsteuer wird auf die Verfügung der [2] und das BStBl. 2010 I S. 70, verwiesen.

Bezüglich der Nichterhebung der Grunderwerbsteuer bei Umstrukturierungen im Konzern (§ 6a GrEStG) wird auf den gleichlautenden Ländererlass v. , BStBl. 2012 I S. 662, verwiesen.

OFD Münster v. - S 1978c-158-St 11-33

Fundstelle(n):

NAAAE-34868